一、钢结构行业发展现状

钢结构是由钢制材料组成的结构,是主要的建筑结构类型之一。结构主要由型钢和钢板等制成的钢梁、钢柱、钢桁架等构件组成,并采用硅烷化、纯锰磷化、水洗烘干、镀锌等除锈防锈工艺。各构件或部件之间通常采用焊缝、螺栓或铆钉连接。因其自重较轻,且施工简便,广泛应用于大型厂房、场馆、超高层等领域。钢结构容易锈蚀,一般钢结构要除锈、镀锌或涂料,且要定期维护。

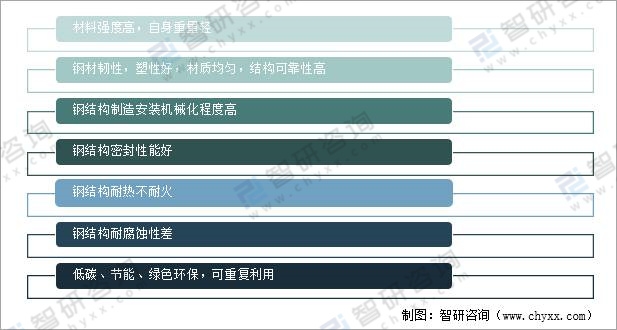

钢结构的特点

资料来源:智研咨询整理

废钢制作重调/轻钢结构碳排放强度较钢筋混凝土建筑,分别海低32%/64%。废钢回炉重炼制作钢结球排放强度,较矿石冶炼钢制作钢结构,降低61%。

不考虑拆除回收情景下,建筑碳排放强度:轻钢钢筋混凝土重钢

资料来源:住建部,中国建筑节能协会,水泥网、智研咨询整理

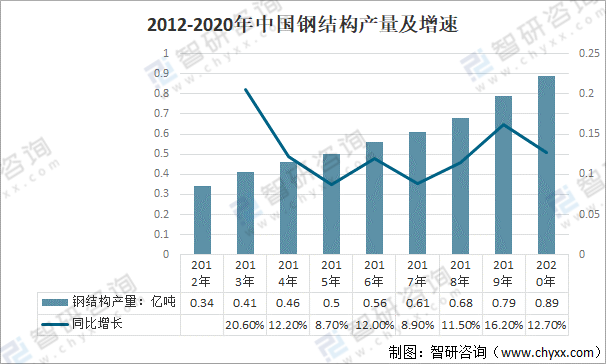

当前,随着钢结构住宅的研发与实践,钢结构住宅中得到广泛应用。特别是2020年爆发的新冠疫情,为模块化钢结构建筑的应用提供了机遇,集成房屋在应急救援中发挥重要作用。2020年中国钢结构产量0.89亿吨,较2019年增长12.7%。

2012-2020年中国钢结构产量及增速

资料来源:中国钢结构协会、智研咨询整理

相关报告:智研咨询发布的《2022-2028年中国钢结构行业市场全面调研及发展趋势研究报告》

近年来,中国建筑钢结构的产值随着国家整体经济的发展和建筑行业产值的提升而同步增长,钢结构行业在建筑业中的比重逐年增加。2020年中国粗钢产量10.7亿吨,钢结构产量占粗钢产量的8.4%,较2019年增长0.5个百分点,但较发达国家平均30%的比重仍有较大差距。

2012-2020年中国钢结构产量占粗钢产量的比重

资料来源:中国钢结构协会、智研咨询整理

2020年中国钢结构规模前五上市公司营收集中度为5.73%,较2016年增长1.06个百分点;产量集中度为5.77%较2016年增长1.75个百分点。

2016年、2020年中国钢结构规模前五上市公司营收/产量集中度对比

资料来源:中国钢铁行业协会、CNKI、国家统计局、智研咨询整理

建筑业作为钢构造产品最普遍的应用范畴,近年来,随着我国建筑业企业消费和运营范围的不时扩展,以及装配式建筑的推行大趋向,为我国钢构造行业的开展带来了良好的开展机遇。

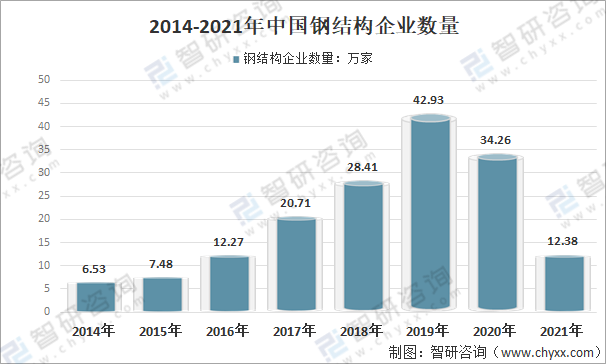

新冠肺炎疫情等突发事件进一步凸显钢结构建筑的优势。武汉火神山、雷神山医院作为面对新型冠状病毒而临时搭建的医院,轻钢结构作为主体,采用钢结构箱式房装配化施工方式,由于两座医院均采用标准化、模块化设计,更大限度地采用成熟的拼装式工业化成品,大幅减少现场作业工作量,实现了效率更大化,进一步凸显钢结构建筑施工效率高和建设周期短的性能优势。2020年中国钢结构企业注册量34.26万家;2021年中国钢结构企业注册量12.38万家。

2014-2021年中国钢结构企业数量

(注统计企业名称、经营范围包涵钢结构在业/存续企业,统计时间2021年12月)

资料来源:企查查、智研咨询整理

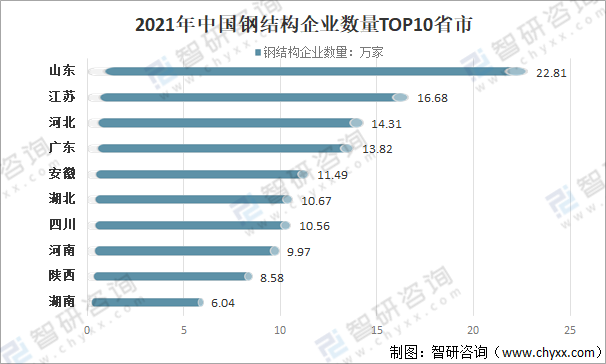

从全国各省市来看,中国钢结构企业数量TOP10省市分别为山东、江苏、河北、广东、安徽、湖北、四川、河南、陕西、湖南,钢结构企业数量分别为22.81万家、16.68万家、14.31万家、13.82万家、11.49万家、10.67万家、10.56万家、9.97万家、8.58万家、6.04万家。

2021年中国钢结构企业数量TOP10省市

资料来源:企查查、智研咨询整理

二、钢结构企业经营情况对比:鸿路钢构VS精工钢构

我国是全球建筑体量更大、钢产量最多的,为钢结构行业的发展奠定了坚实基础。我国城镇化进程加快,居民对住房仍有较大需求,住宅领域钢结构发展潜力巨大;我国公路、桥梁、学校、医院等领域钢结构应用占比较低,未来钢结构行业在这些领域拥有巨大发展空间。

2020年12月12日,国家主席习近平在气候雄心峰会上通过视频发表题为《继往开来,开启全球应对气候变化新征程》的重要讲话,表示我国将力争在2030年前实现“碳达峰”,争取2060年前实现“碳中和”。面对国家乃至地球的任务,建筑业减碳减排的“绿色之路”势在必行。

鸿路钢构主营业务已经逐步固化为钢结构制造销售业务为主、绿色建材生产销售业务及钢结构装配式建筑工程总承包业务为辅的三大主营业务,公司产品广泛应用于超高层建筑、公租房、商品房、商业中心、大型场馆、工业厂房、航站楼、桥梁、石化设备支架等领域,为国家大力提倡的节能环保的绿色建筑,可以有效地减少资源消耗、减少用工人数、减少建筑扬尘及提高建筑材料的循环利用等,并可有效地缓解钢铁产能过剩。

精工钢构对于钢结构工程业务,公司采用专业分包模式,提供设计、制造和安装一体化服务。

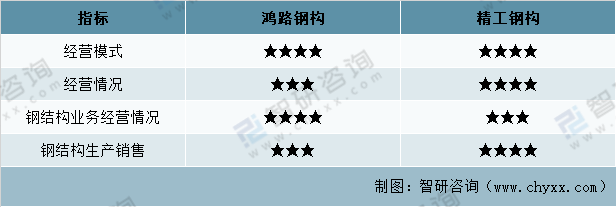

鸿路钢构VS精工钢构的钢结构业务主要指标对比

资料来源:智研咨询整理

从鸿路钢构、精工钢构企业营业收入及营业成本来看,2021年前三季度,鸿路钢构营业收入103.95亿元,营业成本89.45亿元;精工钢构营业收入133.77亿元,营业成本116.92亿元。

2016-2021年前三季度鸿路钢构、精工钢构企业营业收入及营业成本对比

资料来源:企业公告、智研咨询整理

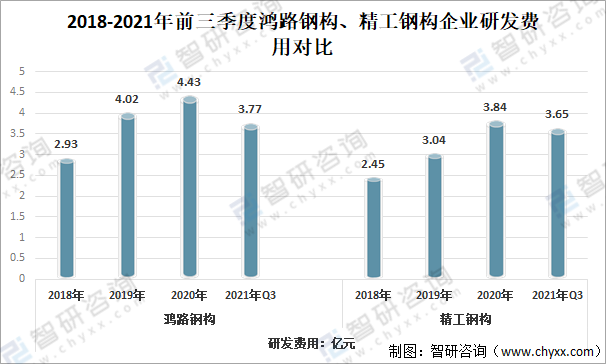

随着我国钢结构装配式建筑比率的不断提高,管理及技术要求更高的生产环节必将成为装配式建筑产业快速发展的瓶颈,所以鸿路钢构除自身承接一部分钢结构装配式建筑总承包工程以外,还致力于钢结构装配式建筑相关技术的研发。2020年鸿路钢构的研发费用4.43亿元,较2019年增长0.21亿元;2021年前三季度鸿路钢构的研发费用3.77亿元。精工钢构加大核心技术的研发与应用,维持技术领先地位,2020年精工钢构的研发费用3.84亿元,较2019年增长0.8亿元;2021年前三季度精工钢构的研发费用3.65亿元。

2018-2021年前三季度鸿路钢构、精工钢构企业研发费用对比

资料来源:企业公告、智研咨询整理

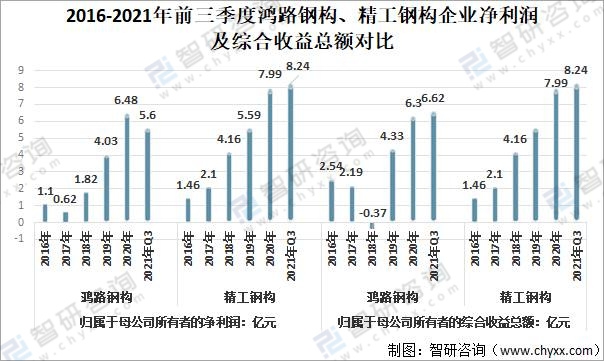

从企业净利润及综合收益总额来看,2021年前三季度,鸿路钢构归属于母公司所有者的净利润5.60亿元,归属于母公司所有者的综合收益总额6.62亿元;精工钢构归属于母公司所有者的净利润8.24亿元,归属于母公司所有者的综合收益总额8.24亿元。

2016-2021年前三季度鸿路钢构、精工钢构企业净利润及综合收益总额对比

资料来源:企业公告、智研咨询整理

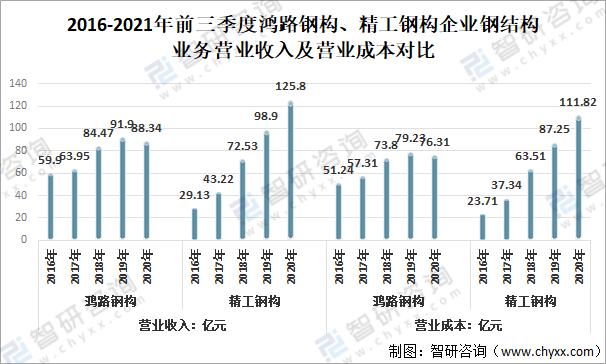

从企业钢结构业务营业收入及营业成本来看,2020年鸿路钢构的钢结构业务营业收入88.34亿元,较2019年下降3.56亿元;鸿路钢构的钢结构业务营业成本76.31亿元,较2019年下降2.92亿元。精工钢构的钢结构业务营业收入125.80亿元元,较2019年增长26.90亿元;精工钢构的钢结构业务营业成本111.82亿元元,较2019年增长24.57亿元。

2016-2021年前三季度鸿路钢构、精工钢构企业钢结构业务营业收入及营业成本对比

资料来源:企业公告、智研咨询整理

从鸿路钢构、精工钢构企业钢结构业务毛利率来看,2020年鸿路钢构的钢结构业务毛利率13.63%,较2019年下降0.15个百分点;精工钢构的钢结构业务毛利率11.12%,较2019年下降0.67个百分点。

2016-2021年前三季度鸿路钢构、精工钢构企业钢结构业务毛利率对比

资料来源:企业公告、智研咨询整理

2020年鸿路钢构的钢结构生产量76.81万吨,较2019年减少0.45万吨;销售量75.82万吨,较2019年减少2.19万吨;库存量1.84万吨,较2019年增加0.99万吨。2020年精工钢构的钢结构生产量250.58万吨,较2019年增加64.08万吨;销售量247.08万吨,较2019年增加72.18万吨;库存量8.93万吨,较2019年减少3.05万吨;自用量6.54万吨,较2019年减少1.67万吨。

2016-2020年度鸿路钢构、精工钢构企业钢结构供需情况对比

资料来源:企业公告、智研咨询整理

钢结构建筑符合现阶段提倡的绿色环保、节能减排和循环经济政策,随着市场认知度不断提升,其未来发展前景广阔。

鸿路钢构VS精工钢构的钢结构业务主要指标对比

资料来源:智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国钢结构行业市场全景调研及投资规模预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国装配式建筑钢结构行业市场分析预测及发展战略研究报告

《2024-2030年中国装配式建筑钢结构行业市场分析预测及发展战略研究报告》共十一章,包含2024-2030年中国装配式建筑钢结构行业竞争格局的分析,中国装配式建筑钢结构主要竞争企业分析,2024-2030年中国装配式建筑钢结构投资前景及趋势预测分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。