镁合金是以镁为基础加入其他元素组成的合金。镁合金具有密度小、强度高、弹性模量大、散热好、消震性好、承受冲击载荷能力比铝合金大、高的导热和导电性能、无磁性、屏蔽性好和无毒的优点。

作为铝合金的替代材料,镁合金的消费需求将以较快的速度增长。特别是加入稀土等元素后,克服了普通镁合金的诸多不足,推动了镁合金产品的开发应用。

镁合金具有较高性价比及上游资源的丰富储量,其作为新兴轻质材料在汽车、3C和航空航天领域的应用逐渐普及,伴随行业节能减排的要求提升以及材料行业迭代更新,镁行业发展前景广阔。

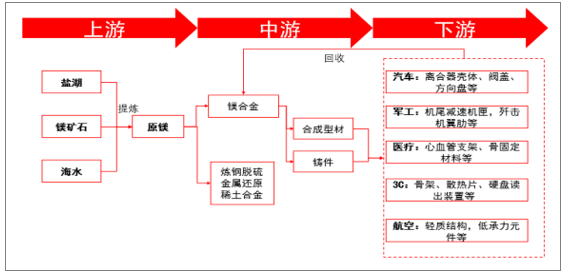

1、镁合金产业链分析

镁合金产业链包含上游提炼、中游铸造塑性及下游深加工。上游提炼主要包括镁矿石的分离、提炼,海水盐湖提炼等,从含有镁元素菱镁矿、白云石等提炼出原镁;中游将原镁进行加工处理以待实际应用,如铸造镁合金型材与铸件;下游产业通过压铸对镁合金进行深加工,形成能满足下游特殊性能需求的镁合金系列材料。

镁合金产业链示意图

资料来源:智研咨询整理

我国镁矿藏丰富根据自然资源部统计数据,截止2018年底,我国已探明菱镁矿储量31.03亿吨,居世界首位。此外白云石矿、盐湖镁盐储量丰富。因此全球原镁产能主要集中在中国,此外俄罗斯、巴西、以色列、哈萨克斯坦等国家亦有一定的原镁产能。

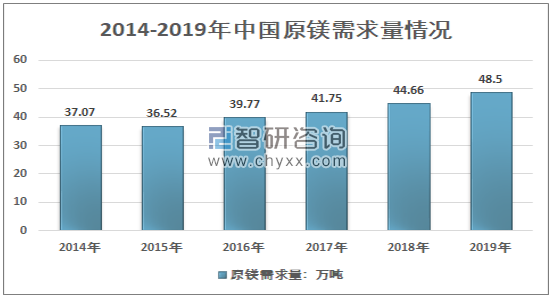

根据美国地质局统计数据2019年全球原镁产量约为110.0万吨,其中中国原镁产量就达到了为96.90万吨。我国生产的原镁大量出口国外,2019年出口数量达到45.16万吨。我国原镁需求量持续增长,据测算2019年我国原镁实际消费量为48.50万吨。

2014-2019年中国原镁需求量情况

资料来源:智研咨询整理

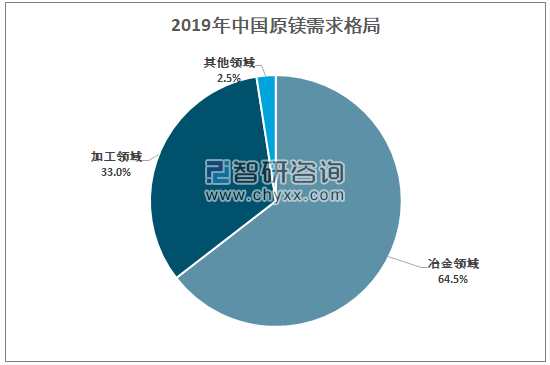

原镁下游消费持续向镁合金偏移。镁合金作为原镁下游消费重要部分,伴随汽车、3C 以及航空航天等领域对镁合金的应用不断拓展,其整体消费量明显增长。2019年中国冶金领域原镁需求量为31.30万吨,占比64.5%;加工领域原镁需求量为16.00万吨,占比33.0%;其他领域需求量为1.20万吨。

2019年中国原镁需求格局

资料来源:智研咨询整理

2、镁合金行业供需情况分析

随着技术的不断突破,镁合金棒材、牺牲阳极、管材、型材等简单产品得到了大规模生产应用,而镁合金板材由于技术难度大,还只有少数厂家能进行有限规模的生产。

我国政府也在积极支持镁合金行业的发展。2019年10月30日,国家发展改革委修订发布了《产业结构调整指导目录(2019年本)》。在鼓励类有色金属项目中,将“高性能镁合金及其制品”首次列入新材料产业。在鼓励类汽车项目中,将“镁合金”列入轻量化材料应用领域。2019年11月25日,工业和信息化部发布《重点新材料首批次应用示范指导目录(2019年版)》,两种镁合金材料,即“镁合金轮毂”和“非稀土高性能镁合金挤压材(应用于汽车、轨道交通、航空航天,也包括镁合金棒材)”入选该目录。

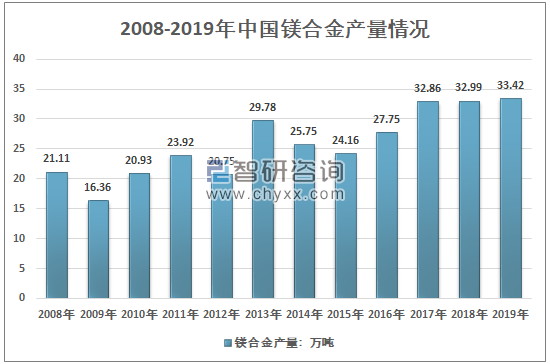

相关报告:智研咨询发布的《2021-2027年中国镁合金行业市场供需规模及投资前景预测报告》显示:我国镁合金产量呈增长态势,从2008年的21.11万吨,增长到2019年的33.42万吨。

2008-2019年中国镁合金行业产量情况

资料来源:智研咨询整理

镁合金作为一种高端金属结构材料,也是在工业中应用领域最轻的金属结构材料,可以广泛用于飞船、飞机、导弹、汽车、计算机、通信产品、消费类电子产品制造等方面。

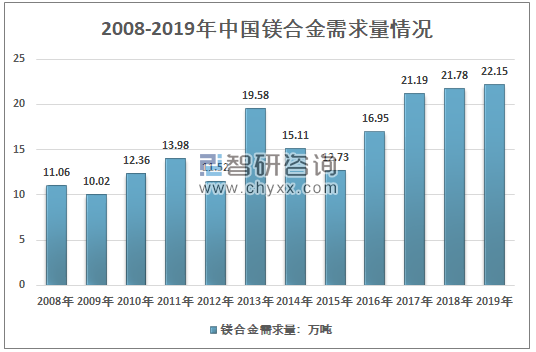

随着越来越多的汽车、消费电子等行业的生产基地转移到我国境内,并在我国当地培育零部件供应商,带动了我国大型压铸企业向国际先进水平靠拢,进而推动了镁合金行业高端产品的开发和镁合金市场需求增长。2019年我国镁合金表观需求量达到22.15万吨。

2008-2019年中国镁合金需求量情况

资料来源:智研咨询整理

其中,汽车领域镁合金消费量12.3万吨,占比达55.5%;3C领域镁合金消费量3.5万吨,占比达15.8%;航天航空及其他领域消费量6.35万吨。

2019年中国镁合金细分领域产品规模格局

资料来源:智研咨询整理

2019年我国镁合金行业市场规模约39.98亿元,同比2018年的39.57亿元增长了1.04%,近几年我国镁合金行业市场规模情况如下图所示:

2010-2019年中国镁合金行业市场规模情况

资料来源:智研咨询整理

3、镁合金行业竞争格局

2019年中国镁合金产量约33.42万吨。其中,产量较大的企业主要有南京云海特种金属股份有限公司、山西瑞格镁业公司、青海三工镁业有限公司、山西闻喜县八达镁业有限公司、府谷县华顺镁业有限公司。行业CR5产量集中度超过80%,集中度较高。

2019年中国镁合金行业企业区域产能集中度

企业名称 | 产能:万吨 | 产能占比:% | 区域 |

南京云海金属股份有限公司 | 18 | 36.73% | 江苏省 |

宁夏惠冶镁业集团有限公司 | 3 | 6.12% | 宁夏 |

银光镁业集团 | 3 | 6.12% | 山西省 |

山西瑞格镁业有限公司 | 7 | 14.29% | 山西省 |

西安海镁特镁业有限公司 | 6 | 12.24% | 陕西省 |

闻喜县振鑫镁业有限公司 | 5.4 | 11.02% | 山西省 |

府谷县华顺镁业有限公司 | 2 | 4.08% | 陕西省 |

其他企业 | 4.6 | 9.39% | - |

合计 | 49 | 100.00% | - |

资料来源:智研咨询整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国汽车用镁合金行业市场运行格局及战略咨询研究报告

《2026-2032年中国汽车用镁合金行业市场运行格局及战略咨询研究报告》共十四章,包含2026-2032年中国汽车用镁合金行业投资机会与风险分析,2026-2032年中国汽车用镁合金行业投资战略研究,研究结论及投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国镁合金行业市场概况:国美镁矿资源储备丰富,为产业发展奠定基础[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)