一、铝型材行业发展情况

1、铝型材基本情况

(1)铝和铝合金的特点

铝是一种较软的易延展的银白色金属,是地壳中第三大丰度的元素(仅次于氧和硅),也是丰度最大的金属,在地球的固体表面中占约8%的质量。铝金属在化学上很活跃,因此除非在极其特殊的氧化还原环境下,一般很难找到游离态的金属铝。目前全球已发现的含铝矿物超过270种,其中最主要的含铝矿石是铝土矿。铝及铝合金由于具有质量轻、易加工、耐腐蚀、导热导电及可回收性强等优良性能,在太阳能光伏、建筑、汽车、轨道交通、电子电器、机械、日常耐用消费品及包装材料等领域有着广泛的应用。随着铝合金技术的发展,特别是在强韧化、结构减重、耐腐蚀、使用寿命、安全可靠性等方面的技术进步,具有高合金化、高综合性能的铝合金材料的需求逐步增大。

(2)我国铝及铝合金的产量情况

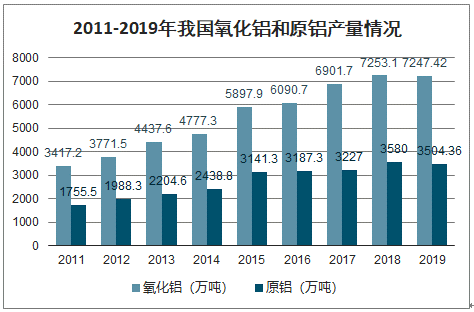

智研咨询发布的《2020-2026年中国铝材行业运营现状及投资方向分析报告》数据显示:我国是铝生产和消费大国,氧化铝和原铝产量居全球首位,2019年我国氧化铝和原铝产量分别为7247.42万吨和3504.36万吨。

2011-2019年我国氧化铝和原铝产量情况

数据来源:公开资料整理

铝合金是工业中应用最广泛的一类有色金属结构材料,在新能源、节能建筑、汽车、家用电器、电子电力、航空、航天、机械制造、船舶及化学工业等领域中已得到大量的应用。

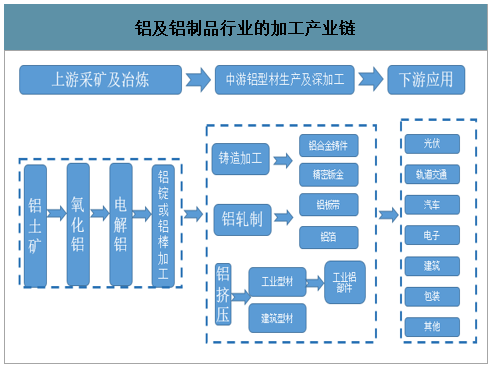

(3)铝及铝制品行业的加工产业链

铝及铝制品行业的加工产业链,是指从铝土矿提取氧化铝,然后制成电解铝,再加工成各种铝材,最后在下游产品中进行应用的整个产业链条。铝加工产业链可分解为上游采矿及冶炼、中游铝型材生产及精加工、下游各行业应用三个环节,具体情况如下:

铝及铝制品行业的加工产业链

数据来源:公开资料整理

(4)铝型材分类

按照加工方式分类:铝型材主要分为铸造加工和变形加工两种铝型材。铸造加工是通过压铸的方式将原铝加工成各种精密铝合金压铸件和精密钣金;而变形加工又分为挤压和压延两种方式,通过挤压工艺制成的产品叫做挤压型材,主要包括建筑型材和工业型材;通过压延工艺制成的产品叫做板带箔材,主要包括各种铝板带、箔材。按表面处理工艺分类:铝型材可分为阳极氧化铝材、电泳涂装铝材、粉末喷涂铝材、木纹转印铝材、氟碳喷涂铝材、抛光铝材等。按合金成分分类:铝型材在制作过程中根据添加的其他元素的不同,展现出不同的性能,主要可分为1-8个系列的合金牌号铝型材,其中6系(合金中主要含镁、硅两类元素)的最为常见。

铝型材分类的情况汇总如下

铝型材分类的情况汇总如下 | |||

铝型材分类 | |||

按加工方式 | 1、铸造加工 | 铝合金铸件 | |

精密钣金 | |||

2、变形加工 | 轧制工艺 | 铝板带 | |

铝箔 | |||

挤压工艺 | 建筑型材 | ||

工业型材 | |||

按表面处理工艺 | 阳极氧化铝材;电泳涂装铝材;粉末喷涂铝材;木纹转印铝材;氟碳喷涂铝材;抛光铝材 | ||

按合金成分 | 根据合金中的其他元素主要成分,可分为1-8个系列的合金牌号铝型材【1系列(表示纯铝,含铝量不少于99%)、2系列(主要含铜)、3系列(主要含锰)、4系列(主要含硅)、5系列(主要含镁)、6系列(主要含镁与硅)、7系列(主含以锌)、8系列(主要含其他元素)】,1-8各系列根据各元素具体含量的不同还可继续细分。 | ||

数据来源:公开资料整理

2、全球铝型材行业发展概况:应用领域逐步拓展,近年产量供不应求

(1)全球铝型材产业应用领域的广度和深度快速扩展

1904年,全球第一台铝挤压机在美国铝业公司正式投入使用,标志着铝型材工业的起步。此后,随着加工工艺的技术进步,铝型材种类越来越多,应用领域越来越广。第二次世界大战期间,铝型材主要应用于军工产品的制造。二战结束以后,战后重建带动巨大住宅建筑对铝型材的需求,同期铝型材在门窗、幕墙领域逐步普及,全球铝型材行业由此进入高速发展阶段。

20世纪80年代之后,世界经济快速发展带动全球铝型材在各行业中的应用和深度进一步提升,铝型材加工技术的进步,使得铝合金质量轻、强度高、耐腐蚀、方便运输、易加工、易着色、耐腐蚀、表面持久等一系列优点在各行业应用中逐步得到展示,应用范围进入新能源光伏、轨道交通、汽车轻量化、医疗环保、电子家电等众多领域,在各领域中应用深度快速拓展,铝型材在各行业中的应用也得到了飞速发展。

(2)全球铝工业连续五年呈现供不应求的态势

截至2017年末,全球原铝供应量和消费量分别达到了6,387万吨和6,440万吨,供需缺口53万吨,全球铝工业连续五年呈现供不应求的态势。

3、中国铝型材行业概况:起步晚、发展迅速

(1)中国铝型材行业起步晚,但发展迅速,已拥有全球最全的品类和最大的生产能力

我国铝工业起步于20世纪50年代中期;至20世纪80年代属于初步发展期,国内铝工业发展速度缓慢,铝产量始终没能突破年产40万吨大关;从1989年开始属于飞速发展期,从组建中国有色金属工业总公司,到确立了“优先发展铝”的方针,铝工业出现了崭新的局面,铝产量迅速增加。截至目前,我国已建立了从铝及铝合金熔炼、铸造及模具设计制造,铝及铝合金挤压、轧制、锻造,铝材表面处理,至精加工的完整产业链。随着铝及铝合金行业应用的深入,预制配套的装备、辅料行业亦得到了长足的发展。在我国,铝合金板、带、箔、管、棒、型、线、粉、锻件等各种形式、各种牌号、各种规格、各种状态的铝材产品,不仅都可以自主生产,而且都具备了巨大的产能,在全世界产品品种最齐全,产量也属最大的。

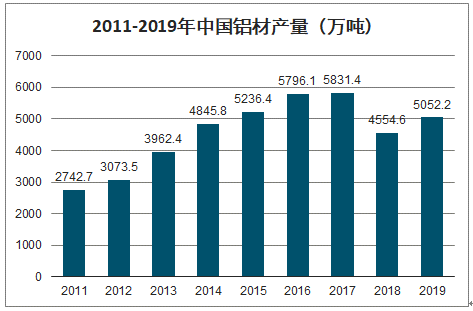

(2)中国铝型材市场需求旺盛,铝挤压材产量较大,随着工业应用的深入,已逐步摆脱房地产产业调整的影响

从2011年至2017年,我国铝型材产量逐年提升,至2017年铝型材产量达到5,832.4万吨,创历史新高。2018年,受环保政策调整的影响,铝型材市场受到较大的影响,铝材产量有所下滑。但随着光伏产业的复苏及铝型材在汽车轻量化、电子电力、家用电器、新能源汽车及高端装备制造领域应用的逐步深入,市场对铝型材的需求逐步扩大,在2019年产量达到了5,052.20万吨,逐步摆脱了环保政策调整的影响。

2011-2019年中国铝材产量(万吨)

数据来源:公开资料整理

随着光伏产业的复苏、交通交通、汽车轻量化、电子信息产业、新能源汽车、高端装备制造等战略性新兴产业的发展,铝消费的需求增速仍将高于有色金属的整体增速,预计未来整体行业收入与利润水平将保持平稳增长。

二、铝型材下游行业的发展情况

我国铝型材的主要应用的下游产业包括新能源光伏、轨道交通、汽车轻量化、医疗环保、电子家电、建筑领域,随着国内铝型材制造企业技术的改进,铝型材性能得到了大幅提升,应用领域的广度和深度逐步拓展,发展前景良好。

1、我国作为全球最大的光伏组件生产基地,新能源光伏行业的快速增长将带来铝型材市场的持续增长

(1)铝型材在光伏领域的应用场景不断扩展

太阳能是一种可再生的无污染的新能源,挤压铝材是制造太阳能光伏组件最有竞争力的可选材料,电池板框架支柱、支撑杆、拉杆等都可以用铝合金制造,是铝型材应用的新市场。铝型材在光伏领域主要产品在太阳能光伏边框和太阳能光伏支架等。太阳能光伏边框和支架主要起到固定、密封太阳能电池组件、增强组件强度、便于运输和安装等作用,其性能将影响到太阳能电池组件的寿命。按照使用的原材料可将太阳能边框分为三类:铝型材边框、不锈钢边框、玻璃钢型材边框,由于铝型材具备重量轻、耐蚀性强、成形容易、强度高、易切削和加工、可回收等特点,目前在太阳能边框中应用为最为普遍。

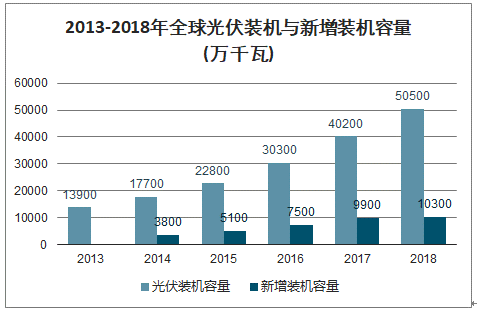

(2)光伏发电技术的进步带动全球光伏装机容量及新增装机容量持续增长

近年来,受太阳能光伏发电技术的进步、规模经济效应和竞争加剧等因素影响,光伏设备价格下降速度较快,组件全年价格降幅达到40%以上,使得光伏发电成本在全球多个国家或地区接近甚至低于常规能源,推动了全球光伏市场的迅速增长,美洲、南亚、中东等多个地区光伏市场开始蓬勃发展,成为拉动全球光伏组件市场需求增长的主力。

2018年全球太阳能光伏装机容量达到5.05亿千瓦,全年新增装机容量1.03亿千瓦。在光伏发电成本持续下降、政策持续利好和新兴市场快速兴起等有利因素的推动下,全球光伏市场仍将保持在较高水平的增长。

2013-2018年全球光伏装机与新增装机容量(万千瓦)

数据来源:公开资料整理

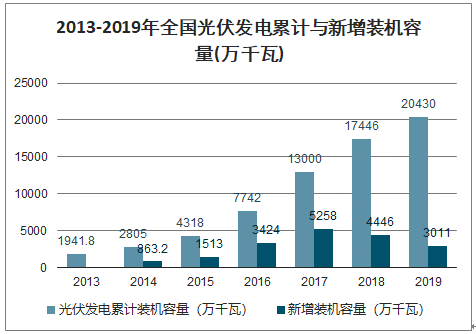

(3)我国光伏累计装机容量稳步增长

太阳能光伏作为国家重点发展的七大新兴产业之一,我国光伏发电领域的快速发展,将带动太阳能光伏组件中铝型材需求的快速增长。我国是全球光伏发电装机容量最大的国家,2019年全国新增光伏发电装机3011万千瓦,同比下降31.6%,其中集中式光伏新增装机1791万千瓦,同比减少22.9%;分布式光伏新增装机1220万千瓦,同比增长41.3%。光伏发电累计装机达到20430万千瓦,同比增长17.3%,其中集中式光伏14167万千瓦,同比增长14.5%;分布式光伏6263万千瓦,同比增长24.2%。

2013-2019年全国光伏发电累计与新增装机容量(万千瓦)

数据来源:公开资料整理

2018年,市场上大部分电池组件使用的是铝边框,铝边框使用率高达93.3%。我国是世界第一大太阳能电池和模组生产基地,未来光伏行业对铝材需求量的前景十分广阔。

3、随着我国轨道交通的发展,轨道交通领域对铝型材的需求持续增长

(1)轨道交通领域的应用场景不断扩展

铝型材具有高强韧、质量轻、易加工、耐腐蚀性能好等突出优点,使得其在轨道交通领域的应用非常广泛。近年来,随着轨道交通技术的发展和推广,铝型材在我国交通领域的应用不断增加,轨道车辆车体已大量使用铝材制造,目前,高铁及动车连接件、座椅、门窗、行李架、广告架、车体等也大量采用铝合金产品。

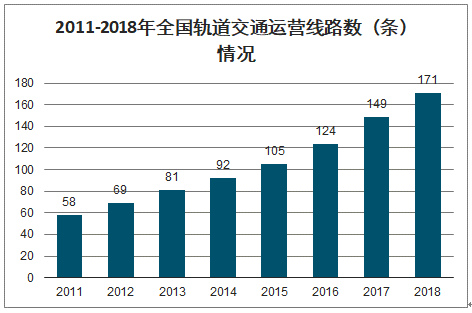

(2)我国轨道交通的运营线路数不断增加

根据《中长期铁路网规划》,“十三五”期间,中国计划完善高速铁路网络,形成八纵八横主通道,并在此基础上规划建设高速铁路区域连接线,进一步完善路网、扩大覆盖。

2011-2018年全国轨道交通运营线路数(条)情况

数据来源:公开资料整理

截至2018年我国轨道交通线路数已达171条,较2017年增加了22条。随着城市化的快速推进,作为中国城市公共交通网络重要组成部分的城市轨道交通网络建设也在快速发展,将持续带动轨道交通铝型材需求的增长,铝型材在此领域的应用仍有较大的提升空间。

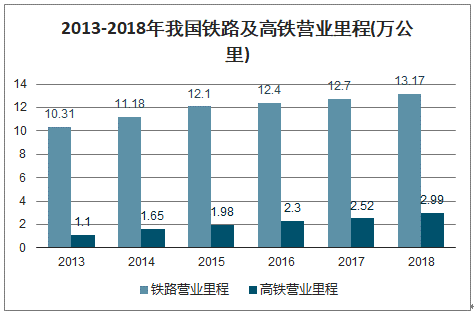

(3)我国高铁营业里程不断提升

2018年我国铁路营业里程为13.17万公里,其中,高铁营业里程达2.99万公里。

2013-2018年我国铁路及高铁营业里程(万公里)

数据来源:公开资料整理

在高铁领域,运行速度大于250km/h的列车必须采用铝合金车体,大于350km/h的列车车厢除底盘外全部使用铝型材,目前国产和谐号动车组除CRH1为不锈钢车体外,CRH2、CRH3、CRH5均为大型中空型材铝合金车体。

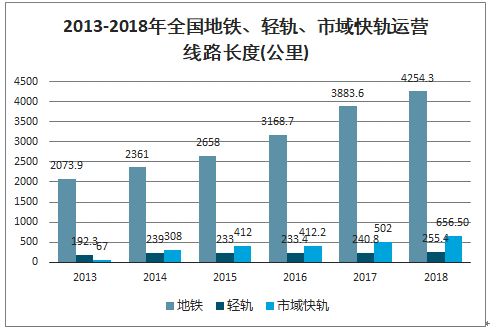

(4)地铁、轻轨、市域快轨快速发展

在地铁、轻轨、市域快轨等领域,铝型材主要可以应用在车身(车顶、侧壁、端壁、地板)、配件(包括空调部件、水箱、结构板、仪器机架、空气散流器、列车门、上落踏板等)、装饰件(座椅骨架及部件、行李架、通风格栅)等处。2018年全国地铁、轻轨、市域快轨运营线路长度分别增长到4,354.30、255.40和656.50公里。随着我国城市基础设施建设力度的不断加大,未来地铁、轻轨等领域内的铝型材需求还将继续增长。

2013-2018年全国地铁、轻轨、市域快轨运营线路长度(公里)

数据来源:公开资料整理

3、汽车轻量化趋势的发展为铝型材发展提供了广阔的增长空间

(1)传统汽车轻量化应用场景不断扩张

铝最早用于钢材替代品的领域是汽车材料制造领域,早在1899年欧洲汽车企业就采用了铝铸造变速器壳体。随着时间的推移,汽车用铝的范围越来越广。目前变速器箱体、热交换系统的铝合金使用率已接近100%,发动机缸体、缸盖、车轮也已达到较高水平。未来重点拓展的有车身、底盘等零部件,应用范围有望大幅增加。轻量化是在保证汽车强度和安全性能的前提下,尽可能降低汽车整车重量,从而提高汽车动力性,减少燃料消耗,降低排气污染。分析比较不同的整车优化方案的节油率,汽车重量每降低10%,能够降低油耗6-8%,相较于其他优化措施,对降低油耗、减少CO2排放的优势更加明显。近年来,由于环保和节能要求日趋严格,汽车轻量化已成为势不可挡的发展趋势。铝的密度仅有钢的1/3,且具有良好的可塑性和回收性,是理想的汽车轻量化材料。随着技术的进步,铝合金在轮毂、发动机、散热器、油管等方面的应用将逐步深入。

(2)随着新能源汽车的广泛使用,新能源汽车领域对铝合金的需求将更加旺盛

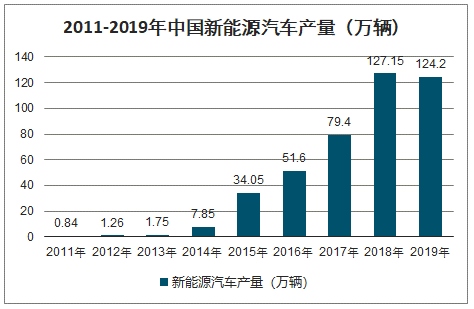

随着铝型材、铝部件精加工技术的进入,新能源汽车用铝合金部位逐步拓展至车身、车轮、底盘、保险杠防撞梁、地板、电动电池、吸能盒、脚踏板、天窗滑轨、顶棚行李支架和座椅。同时,新能源汽车相较于普通汽油车,碳排放量更低,清洁环保性更高,近年来,我国新能源汽车保持高速发展趋势,2019年我国新能源汽车产量达到了124.2万辆,同比下降2.3%。

2011-2019年中国新能源汽车产量(万辆)

数据来源:公开资料整理

随着新能源汽车的发展和普及,未来市场在新能源汽车领域对铝合金的需求将更加旺盛。

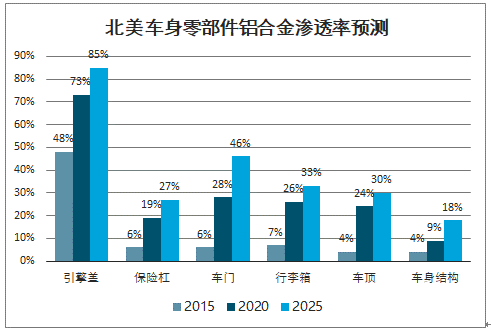

(3)铝合金在汽车零部件领域的渗透率逐步提高

到2025年,发动机罩、保险杠、车门、行李箱、车顶、车身结构的铝合金渗透率分别为85%、27%、46%、33%、30%、18%,相比目前水平有大幅改进。

北美车身零部件铝合金渗透率预测

数据来源:公开资料整理

相比国外而言,国内车企在汽车用铝,尤其是铝合金车身上的应用上要相对落后。近年来,随着奇瑞、北汽、蔚来等国内车企的发展,以及特斯拉、捷豹路虎、通用凯迪拉克等国际巨头在国内的工厂投产,促进了铝合金在汽车零部件领域的快速发展。

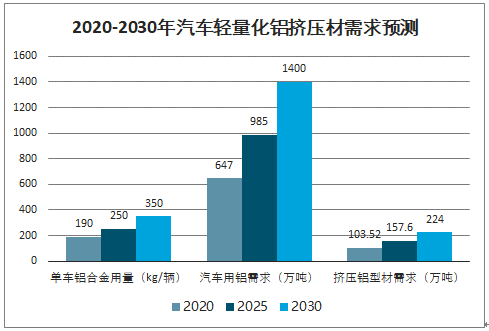

(4)随着我国汽车轻量化趋势的发展,单车用铝量逐步提升

根据2016年颁布的《中国制造2025规划》,到2020年通过高强度钢、铝镁合金等复合材料在汽车上的应用,实现平均整车减重目标5%至20%。基于铝合金的汽车轻量化改造是汽车轻量化的重要途径。根据中国汽车工程学会编制的《节能与新能源汽车发展技术路线图》,我国制定的汽车轻量化三步走计划,计划于2020年、2025年、2030年单车重量分别较2015达到年减重10%、20%、35%的目标,单车用铝量分别达到190kg、250kg和350kg。为完成该目标,我国汽车单车用铝量将持续增长。实现汽车轻量化主要通过高强度钢、铝合金及新材料替代。2030年我国汽车轻量化铝挤压材需求规模将达到224万吨。

2020-2030年汽车轻量化铝挤压材需求预测

数据来源:公开资料整理

4、医疗及电器行业的稳定发展,带来了稳定的铝型材市场的需求

医疗及电器领域使用的铝材主要包括医用床椅系列铝型材、家用电器系列铝材、电子行业系列铝材。

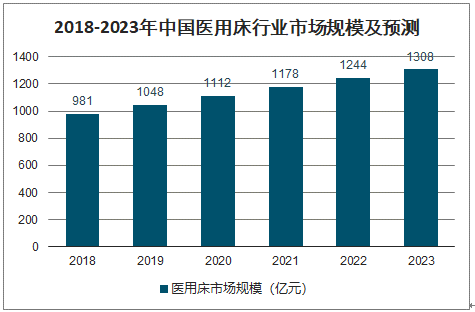

(1)老龄化结构的来临,增加了医用床椅的市场需求

随着中国人口结构老龄化的到来,养老院、保健场等养老设施的建设将进入高峰期,具有保健疗养功能的医用病床、椅等将成为保健疗养场所的重要设备,养老产业对医用床椅的需求将成为新的市场增长点。近年在创新医疗器械领域上,中国政府多次出台强有力政策,着重提高医疗器械的创新能力和产业化水平,提供自主创新的沃土,多维度鼓励创新医疗器械,加快注册上市流程,实现相关领域国产化,将有利带动医用床椅市场的发展。

2018-2023年中国医用床行业市场规模及预测

数据来源:公开资料整理

老龄化结构的来临,将带动医用床椅市场需求的稳步增长。

(2)主要家电产品的产量稳步发展带来了稳定的市场需求

随着制造业的发展,铝型材在家电领域的空调、洗衣机、冰箱、电视机等传统家电领域的应用逐步深入。近年来,随着人们生活水平和消费水平的提高,新修住宅的装修、旧住宅的改造以及家电的更新换代等都为家电用铝材带来了广阔的市场空间。我国已成为全球最大的家电生产基地,主要家电产品的庞大产量为家电领域铝型材的需求奠定了稳定基础。

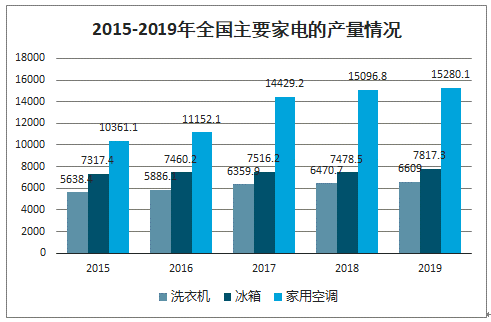

2015-2019年全国主要家电的产量情况

数据来源:公开资料整理

(3)电子产品庞大市场需求和铝合金在电子产品外观件、内构件渗透率的提升,稳定了电子产品的铝市场需求

近年来,随着消费电子的快速发展,电子工业领域铝型材需求快速增长,主要应用在笔记本电脑、手机、平板电脑的内部结构件、中框、外壳和支架等方面。在轻薄和时尚潮流的带动下,消费电子金属外观件和内构件渗透率逐步上升,例如苹果系列的Mac、iPhone、iPad产品外壳均以铝合金为主,而诸如三星、华为、华硕等品牌的产品也越来越多地配置铝合金的外壳。我国作为全球最大的电子产品生产基地,每年生产几亿台电脑和智能手机,最近3年全国PC年均出货量为45,766.67万台,全国智能手机年均出货量为34,904.37万台,此领域对铝材的需求量随着铝合金应用的深入而更加稳固。综上,伴随着新能源光伏行业、轨道交通行业、汽车行业、医疗及电器行业的稳步发展及铝合金在上述领域中应用的深入推进,铝型材市场的需求发展空间不断增长。

5、建筑领域仍有较大的发展空间,铝型材在建筑领域应用的需求稳步发展

国民经济的发展、铝合金在建筑领域的渗透度的提升、城镇化率的提高、开工面积的稳定和建筑节能理念的不断深入均为铝型材在建筑领域的需求奠定良好的发展基础。

(1)铝合金在建筑领域的应用场景不断渗透

建筑业是铝型材应用最为广泛的领域之一,由于铝及铝合金质量轻,比强度(材料强度与比重的比值)可达到或超过结构钢,易于加工成各种形状,铝材广泛用于工业与民用建筑。2016年发改委颁布的《有色金属工业发展规划(2016-2020年)》中明确鼓励扩大铝在建筑业的应用。除了随处可见的屋面、墙面、门窗、骨架、装饰板、天花板、吊顶、栏杆扶手、室内家具、商店货柜等之外,铝合金建筑模板、铝合金过街天桥、铝围护板、泡沫铝抗震房屋、铝结构活动板房等应用也得到快速的发展和推广。此外,彩色铝板、复合铝板、复合门窗框、铝合金模板等新型建筑铝制品的需求也在逐年增加。

(2)城镇化率的提升,带来铝型材市场需求的增长

随着城镇化建设的推进,我国城市化率逐年提升,人们的居住条件日益提高,建筑铝型材的应用量随着城镇化率的提升而增长。

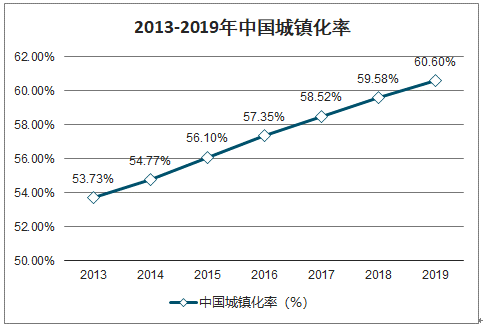

2013-2019年中国城镇化率

数据来源:公开资料整理

(3)新建房屋的施工面积的稳步增长,促进了铝型材市场的需求

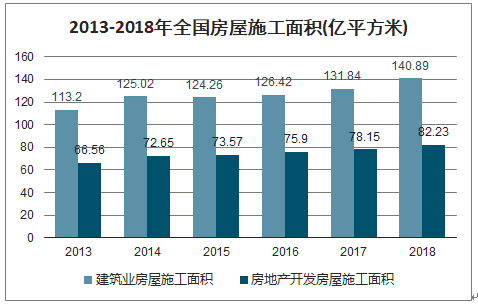

2018年全年房屋施工面积达140.89亿平方米,较上年增长6.89%,其中,房地产业房屋施工为82.23亿平方米,同比增长5.22%。房屋建造面积的稳步发展保证了建筑铝型材的需求。

2013-2018年全国房屋施工面积(亿平方米)

数据来源:公开资料整理

我国建筑业稳定的增量市场和旧房改造与更新换代带来的存量需求是建筑铝型材市场需求稳定增长的重要保证,预计我国未来一段时期内仍将保持现有的城镇化速度,并保持相应的新建建筑需求。

(4)节能建筑产品和技术的推广,为铝型材市场带来新的增长空间

随着节能政策的有序推进和节能标准的不断落实,越来越多建筑节能产品受到房地产开发商和消费者关注。近年来,节能环保型门窗和幕墙的使用比例正在逐步提高,铝合金节能门窗、铝塑复合门窗等一大批新型环保节能产品也在不断涌现。相比木门窗、塑料门窗,节能型铝合金门窗除了寿命长、耐腐蚀、材料易回收和再利用率高等优点外,还可以有效节省能源。综上,随着铝合金在建筑领域应用渗透率的提升、城镇化率提高、新房建设带来的增量、旧房改造与更新换代带来的存量需求及节能建筑的普及,铝合金在建筑行业的市场规模将保持稳定增长。

三、市场竞争格局及市场化程度

国内铝型材行业存在低端铝型材产能较大,中高端精加工铝型材产品不足的特点并存的情形。在国际竞争中,面临中低端铝型材大量出口、高端铝型材依赖进口的格局。

1、国内铝型材行业低端市场的小企业多,竞争激烈,而面向中高端市场的大型企业市场数量少,门槛高,产能不足

国内的铝型材行业小企业数量多,整体规模较小,技术创新能力和新产品研发能力不足,低端产品行业门槛低,竞争激烈,此类企业只能面向市场处于相对饱和的低端市场,以价格竞争获取发展空间,普遍盈利能力不强,抗风险能力较差。大中型企业主要面向中高端市场,数量少,门槛高。此类企业拥有较强的研发实力,先进技术装备,能够生产高品质、高精度的产品,因此加工费水平较一般的铝型材企业要高,并且在生产规模、技术工艺水平、研发能力、品类齐全度等方面具备较强的竞争优势,毛利率一直处于行业内较高水平。

2、国内大型企业市场占有率低

2019年中国铝材产量为5,052.20万吨,国内最大的铝型材生产企业中国忠旺2019年度销量为96.21万吨,占全国铝挤压材产量的比例不足2%,我国大中型企业市场占有率非常低,随着行业的发展,大型企业特别是上市公司将逐步展示市场竞争力,行业内规模小、设备落后、产品质量低劣的企业将逐步被淘汰,市场份额将逐步向以上市公司为主的大型企业聚集。

3、国际竞争中,面临中低端铝型材大量出口、高端铝型材依赖进口的格局

我国铝型材加工行业中粗加工的铝材生产能力大,而高端铝材及先进生产设备却依赖进口,存在低端产品产能较大而高端产品产能不足等的问题。

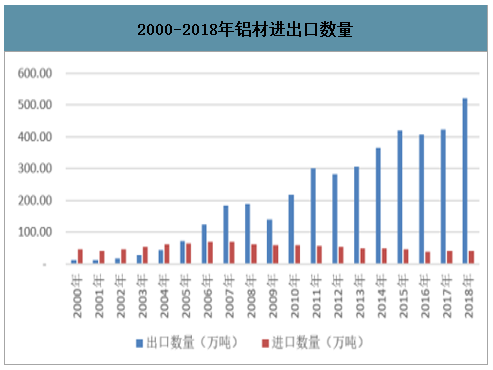

2000-2018年铝材进出口数量

数据来源:公开资料整理

同时,国内出口铝材的价格较低,国外进口铝材的价格较高,而且近几年呈现铝材进出口价差越来越大的趋势。

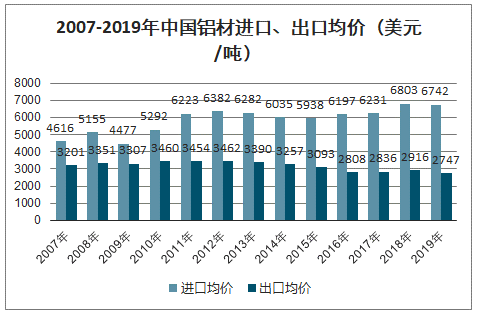

2007-2019年中国铝材进口、出口均价(美元/吨)

数据来源:公开资料整理

近年来,随着原材料的开发、先进设备的引入、模具设计及制造工艺的改进、生产加工技术的研发及吸收,我国部分铝型材生产企业的制造水平已达到或接近国外高端铝型材的性能和质量水平,我国铝材进口量逐年下降,但在航空航天、高精端制造设备等高端细分领域的铝型材目前还主要依赖于进口。

四、影响行业发展的有利和不利因素

1、有利因素

(1)政策鼓励扶持

近年来,国家相关主管机构出台了一系列政策促进铝合金材料尤其是中高端材料制造业的发展。《“十三五”材料领域科技创新专项规划》、《战略性新兴产业重点产品和服务指导目录(2016版)》、《节能与新能源汽车技术路线图》等一系列国家政策、规划,将铝合金行业列为重点发展领域,对行业的发展规划、发展重点、政策扶持等给予明确规定,尤其扶持环保节能型建筑型材和工业型材的发展,此外,汽车轻量化、高强度铝合金、高性能铝型材领域也持续受到政策利好。

(2)稳定增长的宏观经济推动各行业的平稳发展

近年来经济总体增速保持平稳,国内生产总值从2012年的54.04万亿元上升至2018年的90.03万亿元。其中,工业生产总值从2012年的20.89万亿元上升至2018年的30.52万亿元,建筑业总产值从2012年的3.69万亿上升至2018年的6.18万亿元。宏观经济的快速增长极大推动了我国城市化和工业化的发展,2019年城镇化率突破60%,我国总体上已经进入了城市化进程中的中期加速阶段。目前我国城市化率仍低于发达国家平均水平,城市化在我国还有很大的空间。城市化的发展将带动我国工业和建筑业长期保持较高水平。此外,中国已经成为全球制造中心,越来越多的工业产业转移到中国或是将全球采购中心设在中国,这将进一步推动对国内工业铝合金材料的需求增加。国民经济的稳步增长,将带来各行业的发展,下游行业的发展带来的工业铝型材及建筑铝型材的需求增长将有利于行业的扩张。

(3)铝型材应用的深入,新兴下游产业的蓬勃发展将带来广阔的市场前景

相对于现在广泛使用的其他材料,铝合金材料具有分布广泛、易加工、质量轻、强度高及耐腐蚀的优点将在各行业中得到广泛的应用,特别是在新能源、轨道交通、汽车轻量化、电子电器等领域的深入,将在许多应用场景中替代铁、钢、铜等传统金属及木材等材料,同时,伴随着上述新兴行业的蓬勃发展,铝型材加工技术的不断进度,各领域对铝型材特别是中高端铝型材市场的需求将更加旺盛,市场前景更加广阔。

(4)上游原材料供应充足

铝型材的主要原材料是电解铝。中国是全球电解铝产量大的国家,占世界总产量超过50%。2018年,我国电解铝产量为3,580万吨,对于下游铝加工企业的供应充足。此外,铝合金具有易于回收、可循环使用的特性,回收率高达95%以上。废铝产量的不断扩大,将对我国铝型材行业的供应形成有效支撑。上游电解铝企业产能的进一步释放,将有利于行业原材料的持续供应和价格的稳定。

2、不利因素

(1)行业集中度较低,小型企业数量多,竞争激烈,影响了市场的整体效益

目前,我国在产的铝合金材料加工企业中,大中型企业数量少,产能不足,行业集中度低。行业内小型企业使用通用的原材料,采取简单的模具进行简易的生产工艺加工,生产的产品质量不高、精度低,低端市场的产品同质化严重、竞争激烈、价格竞争趋势明显,在一定程度上影响了中高端市场效益的提高。

(2)技术工人及研发人才稀缺

铝型材行业属于人力及资金密集型行业,行业的快速发展需要大批量的技术工人做支撑,特别是在向中高端和精细化加工迈进的行业发展进程中,随着自动化、信息化设备的投入,需要大批量的研发人员及熟练的技术工人,而此部分人才需要足够的时间才能培养,因此,未来稀缺的人才将会限制行业进一步的快速发展。

(3)融资渠道受限

铝型材行业的不少企业属于中小型民营企业,发展的资金主要来源于金融机构的间接融资及留存利润的投入,受限的融资渠道限制了企业的扩张,同时影响了企业的整体抗风险能力,未来行业的竞争是全方位的竞争,需要行业内的企业进一步丰富融资能力。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国铝型材行业市场全景调查及投资潜力研究报告

《2025-2031年中国铝型材行业市场全景调查及投资潜力研究报告》共七章,包含中国铝型材行业细分市场需求分析,中国铝型材行业领先企业经营分析,中国铝型材行业发展前景与投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国铝型材行业全景速览分析:光伏、新能源汽车快速发展,已成为行业产量增长重要驱动力[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2022年中国铝型材行业重点企业分析:豪美新材VS和胜股份VS鑫铂股份VS利源精制[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2021年中国铝型材行业产业链分析:中国铝型材产量随需求量呈上涨趋势 [图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)