一、湿电子化学品种类多,辅助功能强,技术差异大

湿电子化学品是指电子工业使用的专用化学品和化工材料,其主体成分纯度大于99.99%,杂质离子和微粒数符合严格要求的化学试剂。按用途分类,主要分为通用性超净高纯试剂与功能性材料,其中通用湿电子化学品是指在集成电路、液晶显示器、太阳能电池、LED制造工艺中被大量使用的液体化学品,主要包括过氧化氢、氢氟酸、硫酸、磷酸、盐酸、硝酸、氢氧化铵等;功能湿电子化学品是指通过复配手段达到特殊功能、满足制造中特殊工艺需求的配方类或复配类化学品,主要包括显影液、剥离液、清洗液、刻蚀液等。以上可以看出:电子化学品具有品种多、质量要求高、用量小、对环境洁净度要求苛刻、产品更新换代快、资金投入量大、产品附加值较高等特点,这些特点随着微细加工技术的发展越来愈明显。

超净高纯试剂种类

超净高纯试剂种类 | ||

酸类 | 氢氟酸、硝酸、盐酸、磷酸、硫酸、乙酸等 | |

碱类 | 氨水、氢氧化钠、氢氧化钾、四甲基氢氧化铵等 | |

有机溶剂类 | 醇类 | 甲醇、乙醇、异丙醇等 |

酮类 | 丙酮、丁酮、甲基异丁基酮等 | |

脂类 | 乙酸乙酯、乙酸丁酯、乙酸异戊酯等 | |

烃类 | 苯、二甲苯、环己烷等 | |

卤代烃类 | 三氯乙烯、三氯乙烷、氯甲烷、四氯化碳等 | |

其他类 | 双氧水等 | |

数据来源:公开资料整理

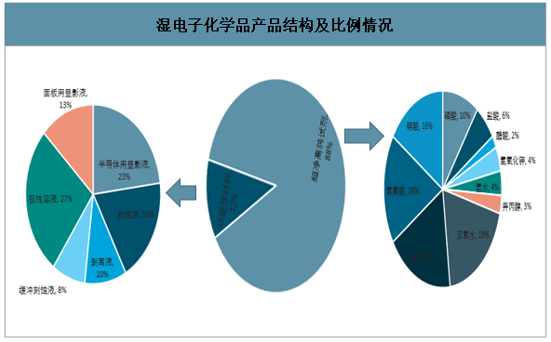

智研咨询发布的《2020-2026年中国湿电子化学品行业市场需求潜力及未来前景规划报告》数据显示:从产品结构来看,超净高纯试剂需求量占比达88%,功能性材料占比达12%。其中,超净高纯试剂中,占比较大的依次是,双氧水19%、电子硫酸18%、氢氟酸18%、硝酸16%以及磷酸10%;功能性材料中,占比较大的依次是极性溶液27%、半导体用显影液23%、半导体刻蚀液19%、面板用显影液13%、半导体剥离液10%以及缓冲刻蚀液8%。

湿电子化学品产品结构及比例情况

数据来源:公开资料整理

超净高纯化学试剂制约半导体等微电子微细加工技术发展的瓶颈。以半导体生产为例,大规模集成电路在其生产过程中有几十道工序,工艺制造过程中的空气、水、各种气体、化学试剂、工作环境、电磁环境噪声以及微振动、操作人员、使用的工具、器具等各种因素都可能带来污染物,污染物数量超过一定限度时,就会使集成电路产品发生表面擦伤、图形断线、短路、针孔、剥离等现象。这会导致漏电、电特性异常等情况,轻者影响电路使用寿命,严重时可导致电路报废。而这些污染物都需要相关的超净高纯试剂去除。集成电路集成度越高,对高纯试剂颗粒控制的要求越严格。一般认为,产生集成电路断丝、短路等物理性故障的杂质分子大小为最小线宽的1/4,产生腐蚀或漏电等化学性故障的杂质分子大小为最小线宽的1/10。因此随着集成电路线宽尺寸减小,对专用化学品中的金属杂质、尘埃含量、尘埃粒径等指标提出了更高的要求。超净高纯试剂正是随着集成电路制造业对产品纯度不断提出严格要求,在通用试剂基础上发展起来的纯度最高的试剂。为衡量不同湿电子化学品的“超净”和“高纯”的程度1975年国际半导体设备和材料组织(SEMI)制定了国际统一的超净高纯试剂标准,以对应不同线宽的集成电路应用。目前国际上制备G1到G4级超净高纯试剂的技术都已经趋于成熟,G5相对技术门槛较高。

SEMI等级标准及应用领域

SEMI等级标准及应用领域 | |||||

SEMI等级 | G1 | G2 | G3 | G4 | G5 |

档次 | 低 | 中低 | 中高 | 高 | 较高 |

金属杂质/(μg/l) | ≤100 | ≤10 | ≤1 | ≤0.1 | ≤0.01 |

控制粒径/μm | ≤1. | ≤0.5 | ≤0.5 | ≤0.2 | 需双方协定 |

颗粒个数/(个/mL) | ≤25 | ≤25 | ≤5 | 需双方协定 | 需双方协定 |

IC线宽范围/μm | >1.2 | 0.8-1.2 | 0.2-0.6 | 0.09-0.2 | <0.09 |

主要应用 | 光伏太阳能电池 | 分立器件 | 平板显示、LED领域 | 集成电路 | |

数据来源:公开资料整理

包装是重要的一环。湿电子化学品在运输过程中极易受污染,所以超净高纯试剂的包装及供应方式是超净高纯试剂使用的重要一环。特别是颗粒控制的相关技术,它贯穿于超净高纯试剂生产、运输的始终,包括了环境控制、工艺控制、成品包装控制等各个环节。

二、三大应用领域齐发力,湿电子化学品需求持续增长

1、半导体:大尺寸晶圆厂投产拉动湿电子化学品需求

2020年国内半导体用湿电子化学品需求量45万吨

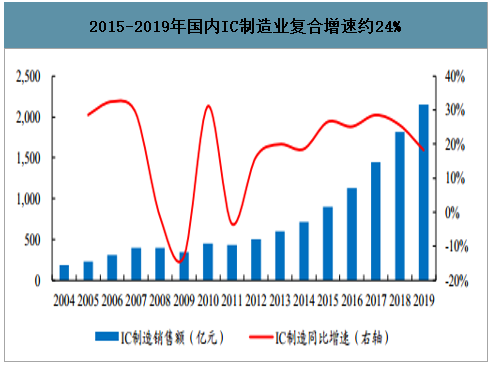

近两年中国大陆晶圆厂进入投产高峰期。随着我国经济结构调整,新兴产业,计算机、消费电子、通信等产业规模将持续增长,大大拉动了对上游集成电路需求,同时,国家信息安全战略层面不断加大对集成电路产业的政策支持力度,我国半导体市场持续快速增长。2017年以来,中国大陆晶圆厂进入投产高峰期,2019年国内IC制造业产值突破2,000亿元,近五年复合增速达24.28%。2018年国内12英寸、8英寸、6英寸晶圆平均产能分别为80.4万片/月、86.4万片/月、73.8万片/月,随着多座半导体十二英寸厂投产,2019年国内12英寸晶圆平均产能将达到127.5万片/月,2020年国内12英寸晶圆平均产能将达到150万片/月。

2015-2019年国内IC制造业复合增速约24%

数据来源:公开资料整理

2019-2020年中国大陆多个大尺寸晶圆厂投产

2019-2020年中国大陆多个大尺寸晶圆厂投产 | ||||

晶圆尺寸 | 公司 | 工艺 | 新增设计产能(千片/月) | 投产/量产时间 |

12英寸 | 合肥长鑫 | 19nmDRAM | 125 | 2019年2月量产 |

三星电子 | 20-10nmNAND | 100 | 2019年底投产 | |

长江存储 | NANDFlash | 100 | 2020年6月量产 | |

紫光集团 | DRAMNAND | 100 | 2019年2月量产 | |

厦门士兰 | 90nm特色工艺 | 80 | 2018年10月开工 | |

SK海力士 | 45-25nmDRAM | 50 | 2019年4月量产 | |

华虹宏力 | 90-65nm特色工艺 | 40 | 2020年投产 | |

中芯国际 | 14-10nm研发 | 35 | 2020年投产 | |

广州粤芯 | CMOS | 30 | 2019年投产 | |

中电海康 | MRAM | 30 | 在建 | |

时代芯存 | 箱变储存器 | 10 | 在建 | |

8英寸 | 中芯国际 | - | - | 2020年投产 |

海辰半导体 | CIS | 85 | 2018年9月开工建设 | |

塞莱克斯 | - | - | 2020年投产 | |

德科码 | - | 40 | 2019年投产 | |

江苏中璟 | - | - | 2019年投产 | |

数据来源:公开资料整理

12英寸晶圆加工主导半导体用湿电子化学品需求。12英寸晶圆面积是8英寸晶圆的两倍,但其制造过程中使用的湿电子化学品达239.82吨/万片,是8寸晶圆消耗量的4.6倍,6寸晶圆消耗量的7.9倍,我们测算2018年我国6英寸及以上晶圆生产中消耗各类湿电子化学品总量约为28.27万吨,其中12英寸的半导体晶圆生产线消耗湿电子化学品20.98万吨,约占总消耗量的74.22%。如果再加上6英寸以下半导体晶圆生产线所消耗的湿电子化学品,以及半导体晶圆加工前的硅片加工用湿电子化学品,我们预计2018年我国半导体生产所需湿电子化学品超过30万吨。

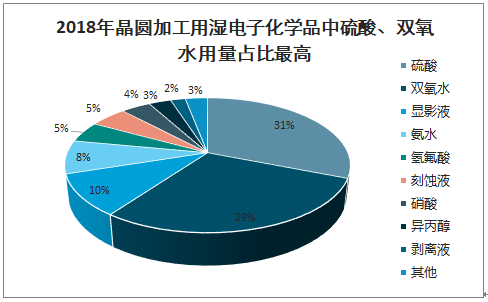

硫酸、双氧水是半导体晶圆加工中需求量最大的两个品种。从具体产品种类看,2018年我国晶圆加工用硫酸、双氧水、氨水、氢氟酸、硝酸的消耗量分别为8.88万吨、8.11万吨、2.29万吨、1.56万吨、1.10万吨,用量最大的硫酸、双氧水主要用于前道工序的清洗;功能湿电子化学品中,显影液、蚀刻液、剥离液的用量分别为2.91万吨、1.52万吨、0.47万吨,显影液主要为四甲基氢氧化铵显影液。

2018年晶圆加工用湿电子化学品中硫酸、双氧水用量占比最高

数据来源:公开资料整理

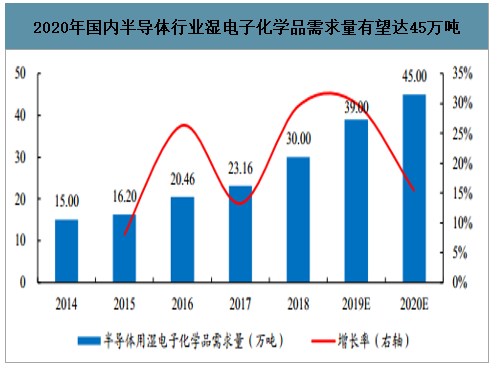

2020年国内半导体行业湿电子化学品需求量有望达45万吨。半导体产业规模在国内继续保持快速增长,对湿电子化学品的需求也将保持较高景气。2018-2020年我国新增11条12英寸晶圆生产线和5条8英寸晶圆生产线,2020年国内12英寸晶圆产能将达到150万片/月,较2018年提升近70万片/月,按照80%的产能利用率,我们测算新增12英寸晶圆产量会带来湿化学品需求增量16.02万吨,再加上其他尺寸晶圆扩产以及硅片加工的需求,我们预计2020年半导体行业对湿电子化学品的需求量约为45万吨,并且未来三年将保持15%以上的增速。

2020年国内半导体行业湿电子化学品需求量有望达45万吨

数据来源:公开资料整理

制程节点的突破将对湿电子化学品等级提出更高要求。光刻工艺一直是现代集成电路领域最大的难题,在1965年摩尔定律提出后,半导体产业一直以18个月为周期升级半导体工艺,节点制程从1000nm演变到了如今的7nm,2019年三星发布了新一代3nmGAA(闸极全环),台积电宣布正式启动2nm工艺的研发。因此晶圆代工厂在选择湿电子化学品时,会对其纯度提出更高要求。目前,8英寸晶圆生产使用的是G3、G4等级湿电子化学品,12英寸晶圆由于加工方式的改变,对湿电子化学用量大幅增加,并对湿电子化学品的等级提出更高的要求,普遍需要G4-G5等级。随着集成电路制程节点的突破,G4、G5高等级湿电子化学品需求占比将逐渐升高。而国内湿电子化学品达到国际标准且具有一定生产量的30多家企业中,技术水平多集中在G3以下(国产化率80%),G3及以上的湿电子化学品国产化率仅约为10%。

2、平板显示:大陆面板产业崛起带动湿电子化学品需求增长

2020年国内平板显示用湿电子化学品需求量69万吨

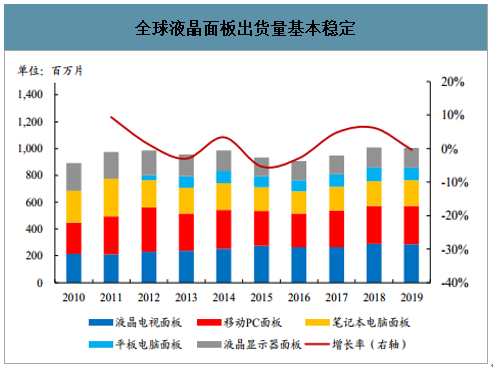

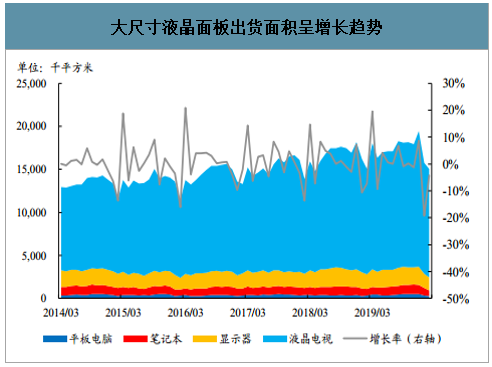

面板行业两大趋势:全球产能向中国大陆转移,小尺寸OLED渗透率快速提升。2015-2019年全球LCD面板出货量整体保持平稳,2019年出货量为1.44亿片,同比略微下降0.43%;但大尺寸LCD面板出货面积仍稳步增长,2019年同比增长5.21%。全球面板产业呈现向中国大陆转移的趋势,2016年中国大陆面板厂商出货量首次超越中国台湾地区的出货量,位居全球第二,2017年底国内面板产能首次超过韩国位居全球第一,2019年国内面板在全球市场的占有率超40%。到2023年中国大陆的面板出货量占全球的出货量比例将进一步提升,将占全球总产能的55%。相较于LCD面板,OLED作为一种新型显示面板,具备厚度小、可弯曲、色彩对比度高等优点,在智能手机等小尺寸应用领域实现渗透率的快速提升。2018年全球OLED智能手机销量3.70亿部,渗透率达到26.3%。由于柔性AMOLED工艺的成熟、成本将接近LCD,OLED在智能手机市场将逐渐取代LCD成为共识,CINNOResearch预计OLED手机渗透率在2024年将达到69.1%。

全球液晶面板出货量基本稳定

数据来源:公开资料整理

大尺寸液晶面板出货面积呈增长趋势

数据来源:公开资料整理

中国大陆LCD面板市占率逐步提升

数据来源:公开资料整理

全球智能手机OLED面板渗透率不断提升

数据来源:公开资料整理

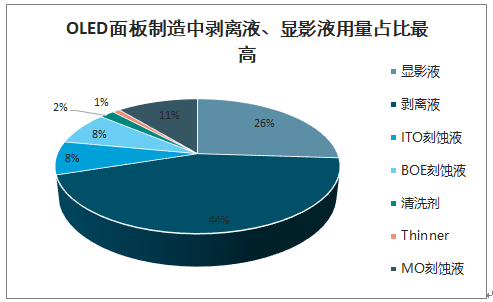

中国大陆面板产业崛起,推动国内湿电子化学品需求增长提速。截至2018年底,中国大陆已经建成投产的LCD、OLED面板生产线产能分别为1.13亿平米、201.80万平米。由于OLED面板对洁净度的更高要求以及蚀刻工艺的差别,同等面积OLED面板制造所需要的湿电子化学品用量比LCD更多。单位面积OLED消耗的湿电子化学品量约是LCD面板的7倍。随着多个高世代及OLED面板陆续产线,国内平板显示用湿电子化学品的需求不断增加。2018年我国LCD面板、OLED面板用湿电子化学品的消耗量分别为29.68万吨、4.40万吨,同比增长13.95%、119.61%。从具体产品种类看,剥离液和Al蚀刻液是LCD面板制造中用量最大的两个品种,2018年国内消耗量分别为9.28万吨和4.86万吨,而Cu电极工艺的发展有望带来Cu蚀刻液的用量大幅增长;OLED面板制造中,剥离液和显影液的用量占比最高,2018年国内消耗量分别为1.93万吨、1.16万吨。

LCD面板制造中剥离液、Al蚀刻液用量占比最高

数据来源:公开资料整理

OLED面板制造中剥离液、显影液用量占比最高

数据来源:公开资料整理

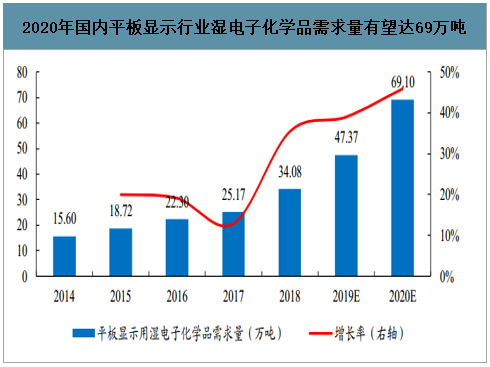

2020年国内平板显示行业湿电子化学品需求量有望达69万吨。京东方、华星光电、中电熊猫等多条高世代面板产线建成投产,将进一步增加湿电子化学品的配套需求。2020年中国大陆LCD面板、OLED面板产能分别达1.69亿平米、1509万平米。按照80%的产能利用率,我们测算2020年LCD、OLED面板制造对湿电子化学品的需求量分别达42万吨、27万吨,行业总需求为69万吨,2014-2020年复合增长率为28.15%,我们预计未来三年将保持25%以上的增速。随着平板显示向高世代发展趋势的加快,对产品的良品率、稳定性、分辨率以及反应时间会有越来越高的要求,相应对高世代线用湿电子化学品提出越来越高的要求。

2020年国内平板显示行业湿电子化学品需求量有望达69万吨

数据来源:公开资料整理

3、太阳能电池:光伏平价上网打开湿电子化学品长期空间

2020年国内太阳能电池用湿电子化学品需求量41万吨

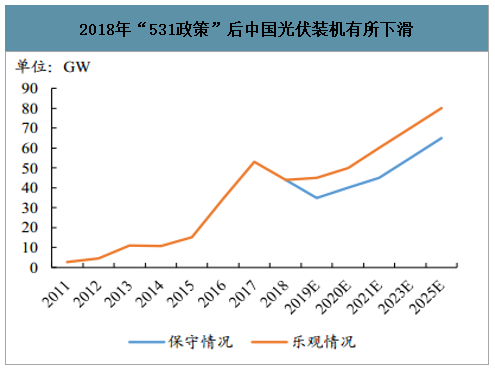

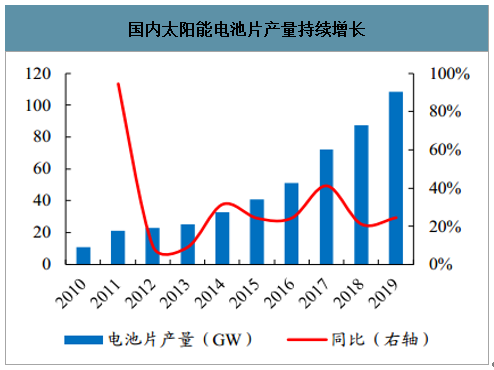

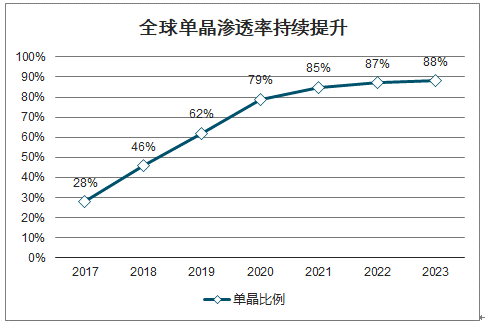

我国太阳能电池片产量持续增长。光伏太阳能作为资源潜力大,环境污染低,可永续利用,且使用安全的可再生能源,其开发利用受到世界各国高度重视。我国光伏产业在2013-2018年迅速崛起,已经牢牢占据光伏产业链各环节高点龙。2018年“531政策”以来,国内光伏产业迎来发展阵痛,新增装机量下滑、产业链价格剧烈下跌。但受益于海外需求大涨,国内电池片生产端仍在持续增长。2019年国内电池片产量为108.6GW,同比上升24.54%,全球市场占比达83%。替代传统能源、光伏产品降本是国内外光伏产业维持增长的驱动力。2025年国内新增装机量乐观预期可达80GW、全球新增装机量乐观预期可达200GW。从产品类型看,多晶硅电池片价格快速下滑,企业盈利困难,高效单晶市占率有望呈现不断提升的趋势。

全球光伏装机持续增长

数据来源:公开资料整理

2018年“531政策”后中国光伏装机有所下滑

数据来源:公开资料整理

国内太阳能电池片产量持续增长

数据来源:公开资料整理

全球单晶渗透率持续提升

数据来源:公开资料整理

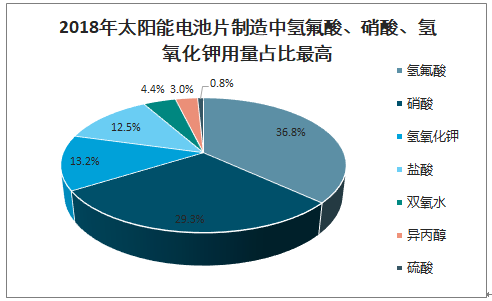

氢氟酸、硝酸、氢氧化钾是太阳能电池片制造中用量最多的品种。单多晶硅电池片用湿电子化学品的单位消耗量整体接近。从细分种类看,由于制绒及清洗工艺不同(单晶硅电池片加工为碱制绒、多晶硅电池片加工为酸制绒),单晶硅电池片对氢氧化钾的用量较大,而多晶硅电池片对氢氟酸、硝酸的用量较大。2018年国内太阳能电池用氢氟酸、硝酸、氢氧化钾的消耗量分别为10.38万吨、8.24万吨、3.71万吨,我们预计,随着单晶市占率的提升,未来氢氧化钾的用量及占比将进一步增加。

2018年太阳能电池片制造中氢氟酸、硝酸、氢氧化钾用量占比最高

数据来源:公开资料整理

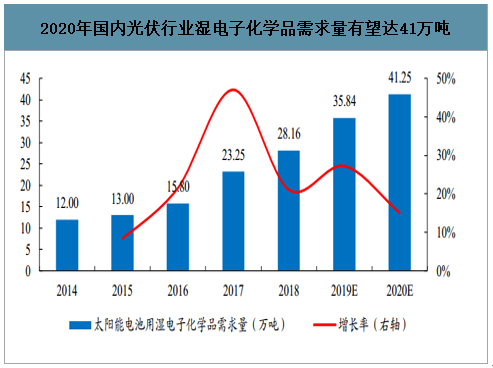

2020年国内光伏行业湿电子化学品需求量有望达41万吨。太阳能电池片生产对湿电子化学品等级的要求较低,只需达到G1等级。随着前几年国内太阳能电池生产制造业的大规模扩产,湿电子化学品需求量也快速增长,国内众多湿电子化学品生产企业实现产业链配套,目前该领域的内资企业占有99%以上的份额。

2020年以来,通威、隆基等电池片大厂均公布扩产计划,2020年新增电池片产能规划超40GW。综合考虑新项目投产、落后产能淘汰、多晶产能利用率走低等因素,我们预计2020年国内太阳能电池片总产量达125GW,按照3.3吨/MV的单位消耗量,对应湿电子化学品需求量为41.25万吨,我们预计未来三年将保持10%左右的增速。

2020年国内光伏行业湿电子化学品需求量有望达41万吨

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国太阳能电池领域湿电子化学品行业市场运营态势及发展前景预测报告

《2024-2030年中国太阳能电池领域湿电子化学品行业市场运营态势及发展前景预测报告》共七章,包含湿电子化学品在太阳能电池硅片制程上应用及其市场现状,太阳能用湿电子化学品生产商情况,光伏领域湿电子化学品市场前景预测等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2021年中国湿电子化学品市场现状及企业发展方向分析[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2024年中国AI医疗行业产业链图谱、市场规模及未来发展趋势研判:AI医疗渗透度明显提升,5G+AI医疗为重要趋势之一[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2024年中国铅碳电池产业链全景及未来趋势分析:政策与市场双重赋能,铅碳电池装机规模显著增长[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)