一、黄金首饰行业上游发展

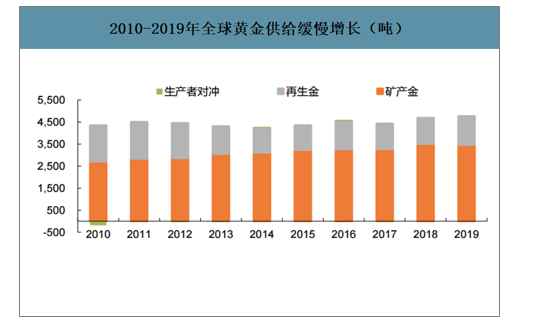

2019年全球黄金产量达到4776吨,2010-2019年复合增速为1.5%,其中矿产金是主体,占全球黄金供给的70%,2010-2019年复合增速为2.8%;而再生金形成供给量较少,且受黄金价格影响波动较大,是黄金供给补充形式。

2010-2019年全球黄金供给缓慢增长(吨)

数据来源:公开资料整理

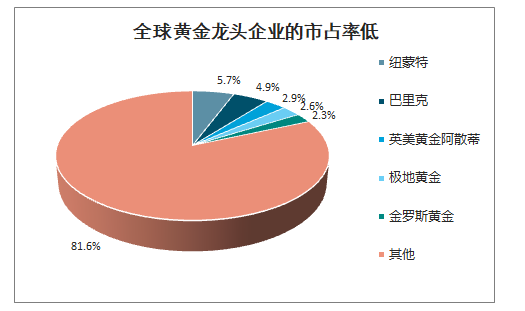

全球矿产金产量集中度也不高,中国、俄罗斯、澳大利亚是全球三大生产国,在全球矿产金产量份额分别为13%、10%和9%,其他国家占比大多在5%以下。全球黄金龙头公司在矿产金的占比相对较低,排名第一和第二的龙头公司纽蒙特和巴里克的市占率仅分别为5.7%和4.9%。因此,从储备、供给角度看,产业上游对下游需求的影响并不明显。

全球矿产金的区域分布

数据来源:公开资料整理

全球黄金龙头企业的市占率低

数据来源:公开资料整理

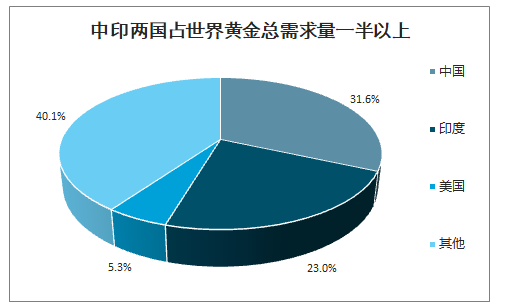

我国黄金需求量位于世界前列。中国是世界黄金需求量第一大国,消费、投资偏好较强。按黄金首饰、金币金条口径计,中国和印度在全球黄金消费的占比分别为32%和23%,其他国家的占比则较低。

中印两国占世界黄金总需求量一半以上

数据来源:公开资料整理

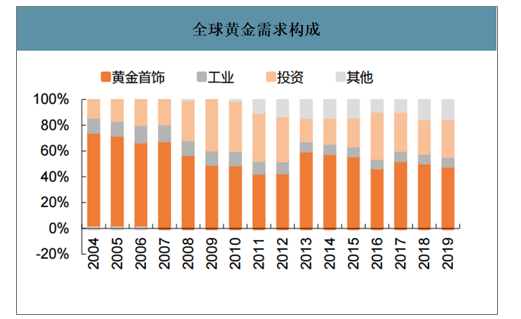

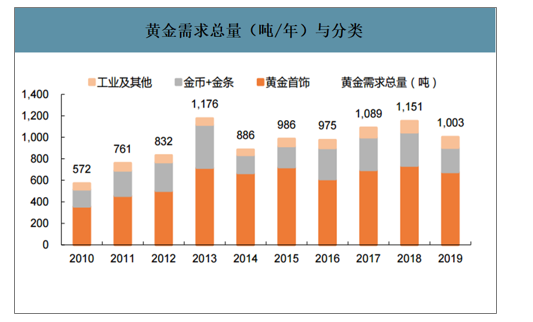

年总需求量约1000吨,黄金首饰等消费需求占主导。近年来我国黄金年总用金需求量在1000吨上下浮动。2019年总需求量为1003吨,其中黄金首饰占总需求量的67.4%,其余近1/3的需求主要为金币、金条和工业/其他用金等需求。

全球黄金需求构成

数据来源:公开资料整理

黄金需求总量(吨/年)与分类

数据来源:公开资料整理

2019年中国黄金消费量分类占比

数据来源:中国黄金协会、智研咨询整理

黄金储备、金币金条、黄金ETF等是常见的投资/储蓄型需求,购买主体包含各国央行、银行/投资型企业、个人等。此类需求的核心目的为资产的保值与增值,因此资产价格与金价高度相关。中国黄金投资网的数据显示,投资类的金条产品价格变动趋势与金价的变动趋势高度一致。

投资型黄金产品与金价变化趋势高度趋同(月均价同比变化,%)

数据来源:公开资料整理

二、黄金首饰行业市场现状

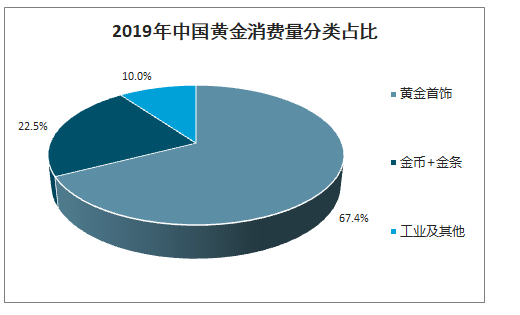

黄金的消费需求主要为黄金饰品消费,在我国的消费历史悠久,至今仍是金银珠宝(首饰)市场的重要组成部分,销售额占比约50%。销售额其余一半由钻石、宝石等镶嵌饰品与珀金/K金饰品组成。

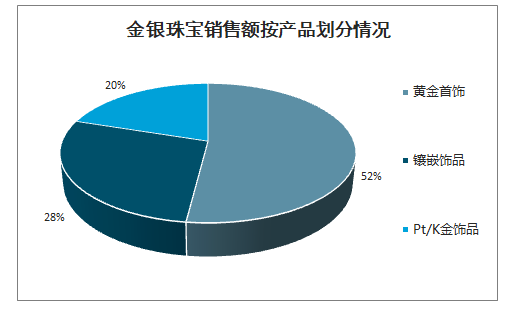

智研咨询发布的《2020-2026年中国黄金首饰行业市场发展模式及竞争格局预测报告》数据显示:2019年我国金银珠宝市场规模超7500亿元,2005-2019年间CAGR达11.5%。21世纪头十年我国经济高速发展,人均收入水平大幅提升、CPI增速保持高位,刺激了金银珠宝市场的蓬勃发展。2014年后,经济增速换挡、反腐倡廉、金价波动等因素共同导致行业增速下滑。

金银珠宝销售额按产品划分情况

数据来源:公开资料整理

金银珠宝(首饰)市场规模&同比增速

数据来源:公开资料整理

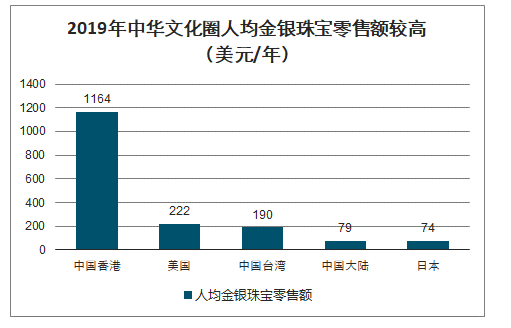

人均消费额提升空间或有限。从人均水平看,国内人均零售额(市场规模/总人口)虽距离中国香港、台湾地区和美国有一定差距,但由于国内消费者相当大一部分的奢侈品消费在海外(香港为多数人首选地点)完成,因此我国人均金银珠宝消费额的实际水平或被低估,难有大幅提升的空间。

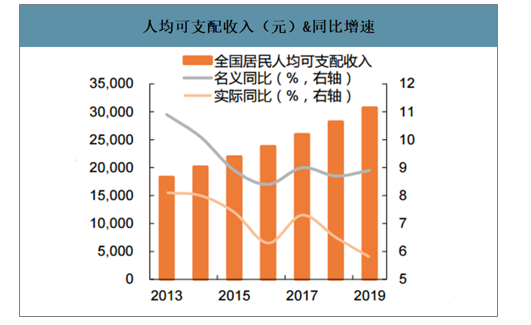

金银珠宝具备一定的奢侈品属性,居民购买力的提升才能推动行业健康持续发展。近年来我国人均可支配收入、人均消费支出增速下行,行业发展的外部环境并不乐观。此外,新冠病毒疫情蔓延或将进一步对行业发展造成负面影响。

人均可支配收入(元)&同比增速

数据来源:公开资料整理

人均消费性支出(元)&同比增速

数据来源:公开资料整理

2019年中华文化圈人均金银珠宝零售额较高(美元/年)

数据来源:公开资料整理

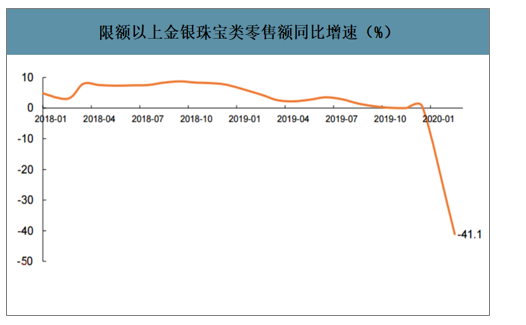

疫情重挫线下消费,2020年1-2月零售额同比下滑41.1%。受限于消费体验感、网购物流可信度等问题,金银珠宝消费仍集中于线下,线上渠道占比仅约7%。然而,2020年春节前后发生的新冠病毒疫情重挫了线下消费,线下百货、珠宝门店长期停业、居民减少外出消费,导致1-2月限额以上金银珠宝类零售额同比大幅下滑41.1%。

2019年我国金银珠宝行业销售渠道分布

数据来源:公开资料整理

限额以上金银珠宝类零售额同比增速(%)

数据来源:公开资料整理

金价与需求大致呈反比。金银珠宝首饰虽也拥有一定的投资属性,可充当保值资产,但其消费(装扮、收藏等)属性更为明显。因此若截取一段短区间看,产品成本(基础金价为主)与需求大多呈负相关关系。以2013年为例,金价暴跌时国内消费者抢购金银珠宝;2016年金价涨幅明显时,金银珠宝零售额的同比增速也出现了明显的下滑。

2019年下半年金价已经经历了一轮快速上涨,新冠病毒疫情也没有改变价格向上的大趋势,在负利率、无限QE的刺激下,甚至还有一定加速作用。若金价在短期内过快上涨,或将抑制金银珠宝的消费需求。

金银珠宝零售额与金价变化趋势呈现大致的负相关(同比变化,%)

数据来源:公开资料整理

目前市场参与方可分外资、港资、内资三种背景,品牌定位、目标市场、核心品类等均有差别。1)外资:龙头品牌经营历史过百年,主打高端奢侈品市场,门店数量有限并主要设立于高线城市的核心商圈,核心品类以西式钻石等镶嵌类珠宝饰品为主。2)港资:龙头品牌经营历史可达数十年,主打中高端市场,门店多设立于高线城市但积极下沉低线城市,核心品类以中式传统的黄金玉石珠宝为主。3)内资:多数品牌创立时间不长,主打中高端市场,门店广泛分布,不同品牌的核心品类不一。

我国金银珠宝零售商大致分外资、港资和内资三种背景

代表企业/品牌 | 品牌定位 | 门店分布 | 核心品类 | 品牌力 | |||

外资 | Tiffany | Cartier | Bvlgari | 高端奢侈品 | 高线城市、核心商圈 | 镶嵌珠宝饰品 | 强 |

港资 | 周大福 | 周生生 | 六福珠宝 | 中高端 | 高线城市为主、积极下沉低线 | 黄金玉石珠宝 | 强 |

内资 | 老凤祥 | 周大生 | 老庙黄金 | 中高端 | 高低线城市、均有覆盖 | 黄金玉石饰品、镶嵌饰品 | 经销模式下较为一般 |

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国黄金首饰行业发展模式分析及投资前景展望报告

《2024-2030年中国黄金首饰行业发展模式分析及投资前景展望报告》共十二章,包含2024-2030年黄金首饰行业投资机会与风险,黄金首饰行业投资战略研究,研究结论及投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2022年中国黄金首饰行业全景速览:消费观念更新迭代,产品种类趋向多样化[图]](http://img.chyxx.com/images/2023/0228/4dc88bfe20bde093d990d80933f2d0d60ab1f4c2.jpg?x-oss-process=style/w320)

![2022年中国黄金首饰消费量及主要企业经营现状分析,周大福品牌在中国内地营业收入为86932百万港元[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2021年中国黄金首饰消费规模及重点企业对比分析[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2020年中国黄金首饰消费量及市场规模分析[图]](http://img.chyxx.com/2020/12/20201230130109.png?x-oss-process=style/w320)