一、酵母行业产能分布

酵母是天然的发酵剂。酵母是一种单细胞微生物,可以用来发酵多种富微量元素酵母或氨基酸酵母,可用作食用、药用或者饲料用,营养价值丰富,在有氧和无氧条件下都能存活,是天然的发酵剂。目前常见的发酵方式主要是化学膨松剂发酵、老面发酵以及酵母发酵,对比来看酵母在发酵速度、营养价值和便利性上更具优势,逐渐成为工业生产和家庭生活中应用最为广泛的发酵剂。

三种常见发酵方式的对比

发酵方法 | 发酵机理 | 优劣势 |

酵母发酵 | 利用酵母活性产生二氧化碳让面团蓬松并赋予香味 | 优点:操作方便简单,发酵速度快,增加发酵食品的风味 |

缺点:价格相对较高 | ||

老面发酵 | 利用野生酵母遇水活化,吸收面粉中的糖类物质,产生生物化学反应,释放气体,使面团膨胀 | 优点:成本低廉 |

缺点:破坏营养成分,费时且不卫生 | ||

化学蓬松发酵 | 碱性膨松剂发酵:在一定的温度下载面团中缓慢分解,释放出二氧化碳,使面团膨胀;复合膨松剂发酵:由酸碱反应释放二氧化碳蓬松面团 | 优点:产气速度大 |

缺点:易破坏食品营养成分,化学添加剂对人体健康不利,具有食品安全风险 |

数据来源:公开资料整理

酵母根据含水量的多少,可以分为干酵母、半干酵母和湿酵母,鲜酵母需要0度左右保存,半干酵母需要-18度以下保存,而干酵母常温保存即可,因半干酵母储存和运输难度高,因此较为常用的干酵母和湿酵母。对比来看,鲜酵母发酵时间更短、成本更低但保质期一般在40天左右,而干酵母虽然发酵时间和成本不及鲜酵母但更易于储存和运输。

鲜酵母多用于欧美等国家,主要因欧美酵母厂多建于大城市等销售地附近且面包等发酵类产品食用量大,酵母的使用频率高、运输半径短使得欧美逐渐形成了湿酵母为主的烹饪和饮食习惯。国内和亚非等国家发酵多以干酵母为主,主因国内酵母厂多建在原材料产地附近,减低原材料成本的同时提升了运输时间,更适用于保质期在2年以上的干酵母,家庭和下游制造工厂也适应了干酵母的烹饪和添加习惯。因此国内生产销售酵母的企业基本都为干酵母企业;国外酵母企业以湿酵母企业居多,但也有部分干酵母生产线满足市场需求。

三种酵母对比

- | 鲜酵母 | 半干酵母 | 干酵母 |

含水量 | 65-72% | 20-26% | 7-8% |

保质期 | 45天 | 2年 | 2年 |

储存温度 | 0~4℃冷藏(不高于6℃) | 零下18度冷冻环境(零下12℃~零下23℃) | 室温 |

换算比例 | 2-2.5 | 1 | 1 |

数据来源:公开资料整理

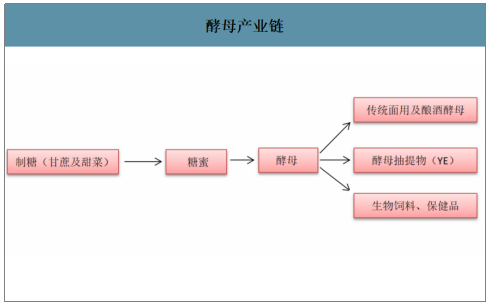

酵母产业上联制糖、下联发酵。从产业链来看,酵母处于产业链的核心位置,上游是以糖蜜为主的原材料,其中糖蜜是甘蔗或甜菜制糖的工业副产品,每年在榨季集中采购。酵母下游用途广泛,如可作为肉类、果酱、汤类、乳酪、面包类食品、蔬菜及调味料的添加剂;在婴儿食品、健康食品中作为食品营养强化剂;并且酵母可用作制药的添加剂,制作用于治疗消化不良、延缓细胞衰老等的药物;酵母也广泛用作动物饲料的蛋白质补充物,家庭也可将酵母用于面食发酵等。酵母需求量最大、使用频次最高的是中式面食发酵和烘焙。

酵母产业链

数据来源:公开资料整理

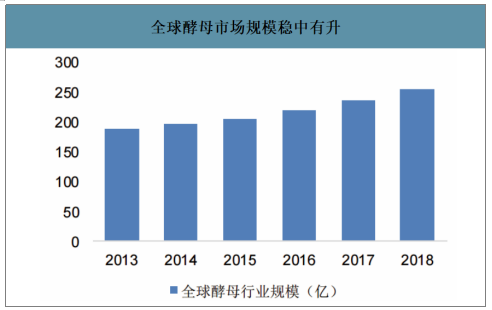

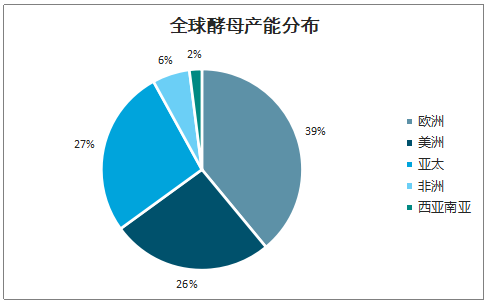

亚洲和非洲是酵母需求增长最快的地区。酵母属于典型的用途广、用量少但效用明显的添加剂类产品,伴随着用途不断多元化,酵母产业规模也在不断扩张。智研咨询发布的《2020-2026年中国酵母行业市场现状调研及发展趋向分析报告》数据显示:从全球来看,酵母市场规模2018年达到254亿元,近5年年化增长6.2%,规模稳中有升。分地区来看,全球合计65%的酵母产能集中在欧洲和美洲地区,而人口数量较多的亚洲、非洲等地产能分布相对少。近些年随着亚非地区居民生活水平提升和生活方式不断多元化,亚洲和非洲也成为全球酵母产能增长的主要地区。

全球酵母市场规模稳中有升

数据来源:公开资料整理

全球酵母产能分布

数据来源:公开资料整理

二、酵母行业下游应用

烘焙和面食行业主导酵母需求。酵母最为广泛的用途是面食发酵,面食发酵类酵母主要用于烘焙和面食。

面食类酵母的需求增长一方面随着饮食不断西化带动烘焙行业高速增长,烘焙酵母作为不可或缺的添加剂源源不断的被供应到其生产线中;同时在消费升级的背景下,相比成本低廉,效率低下的老面发酵,人们逐渐更青睐于口味和质量更佳的酵母发酵,两大主导需求旺盛,奠定酵母行业成长基础。

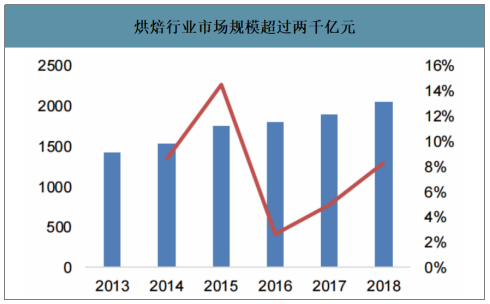

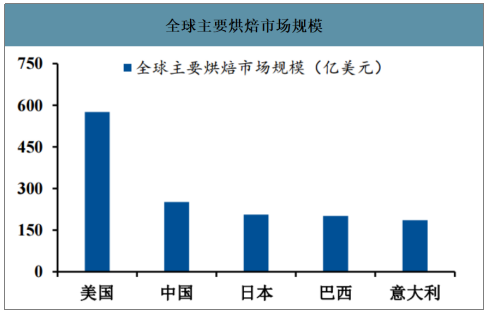

烘焙行业进入黄金发展期。烘焙食品于20世纪80年代被引入中国,已在中国发展了30多年,随着居民收入的不断增加,消费者的消费能力和消费水平不断提高,叠加新一轮城镇化浪潮,以烘焙为主的西式餐点受到消费者追捧和喜爱,推动烘焙行业快速发展,市场规模超过两千亿元。

烘焙行业市场规模超过两千亿元

数据来源:公开资料整理

全球主要烘焙市场规模

数据来源:公开资料整理

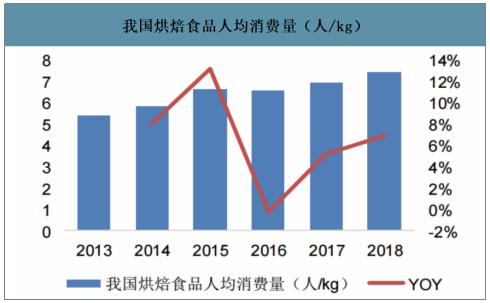

我国烘焙食品人均消费量(人/kg)

数据来源:公开资料整理

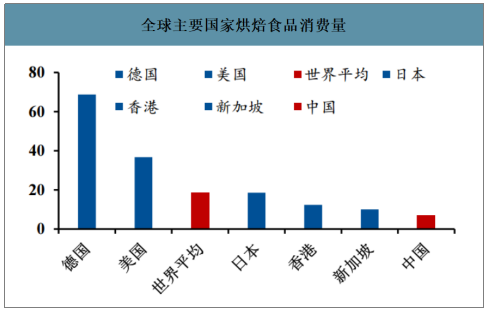

全球主要国家烘焙食品消费量

数据来源:公开资料整理

面包酵母添加量为0.8%-1.5%,酵母需求达到10.36万吨。面包发酵过程中酵母的添加比例约为0.8%-1.5%,面包酵母的需求量变化与面包消费量直接相关。面包消费量的增长一方面源于消费群体的扩张,一方面源于面包代替传统面食。2018年中国我国人均烘焙食品消费量约为7.4kg,按照酵母比例0.8%计算,目前面包烘焙类产品发酵对酵母的需求达10.36万吨。我国面包人均消费量仍在以每年8%的速度在增长,也将不断提升酵母的需求量。

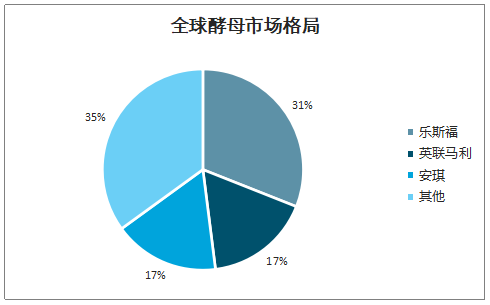

三、酵母行业市场格局

酵母行业进入门槛较高,每次产能建设需要投入大量资金以及2-3年的建设周期,因此行业格局稳定,先发企业能够享受规模效应。从全球来看。酵母行业CR3达到65%,其中乐斯福为全球第一大酵母企业,市占率达到31%,英联马利和安琪各占17%的市场,位列二、三位。而在国内市场,安琪酵母市占率达到55%,是绝对的国内第一大酵母企业。

全球酵母市场格局

数据来源:公开资料整理

国内酵母市场格局

数据来源:公开资料整理

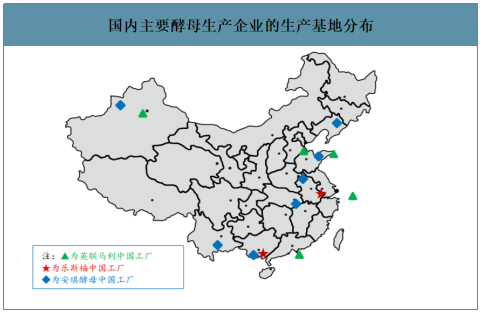

安琪酵母在国内酵母市场占据产能优势,拥有7家工厂。国内酵母市场中,安琪酵母市占率第一,约55%。产能分布上,公司拥有湖北、赤峰、伊犁、滨州、雎县等7家工厂,合计年产能15.4万吨。目前公司在国内的酵母产能处于市场绝对领先地位。

乐斯福国内市占率排名第二,在国内拥有酵母产能约7万吨。乐斯福是全球最大的酵母生产企业。目前乐斯福中国酵母产能合计7万吨,中国区市占率约14%。乐斯福在中国产能主要包括安徽明光酵母厂(1999年收购,酵母产能约1.4万吨)、广西丹宝利酵母有限公司(2006年与东糖集团在广西来宾合办,酵母产能约3万吨)、以及新建的年产2万吨活性干酵母及1万吨酵母抽提物生产线项目(2016年与湘桂集团合办,2019年竣工)。

英联马利国内市占率排名第三,在国内拥有酵母产能约4万吨。英联马利目前在国内拥有5家酵母工厂包括河北马利、番禺马利、新疆马利、烟台马利(1.8万吨产能)、英联马利食品上海有限公司,公司中国工厂合计产能约为4万吨,中国地区市占率约11%。

国内主要酵母生产企业的生产基地分布

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国酵母行业市场行情动态及投资潜力研究报告

《2026-2032年中国酵母行业市场行情动态及投资潜力研究报告》共十五章,包含中国酵母行业竞争对手研究分析,2026-2032年中国酵母产业发展趋势预测分析,2026-2032年中国酵母产业投资前景预测分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国酵母行业全景速览:新兴市场和潜在市场处于快速演进发展中[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2021年中国酵母进出口贸易分析:广西酵母出口金额占全国酵母出口总额的29.87%,全国排名第一[图]](http://img.chyxx.com/2021/11/P3198ANHAI_m.jpg?x-oss-process=style/w320)

![安琪酵母前三季度实现营业收入75.94亿元,收入增长符合预期,成本费用挤压利润[图]](http://img.chyxx.com/2021/10/90916DM0M3_m.png?x-oss-process=style/w320)