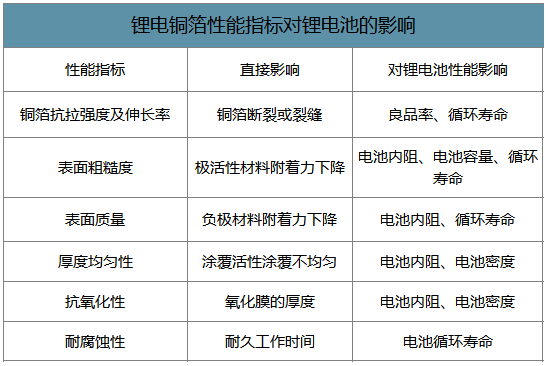

锂电铜箔是电解铜箔的一种,是锂电池负极材料集流体的主材料,作用是将电池活性物质产生的电流汇集起来,以便形成较大的电流输出。从 电池的制作工艺上看,负极活性物质由约 90%的负极活性物质碳材料、4%-5%的乙炔黑导 电剂、6%-7%的粘合剂均匀混合后,涂覆于铜箔集流体表面。经干燥、辊压、分切等工序, 制得负极电极。因此对于负极,除负极活性材料外,铜箔的质量也对负极制作工艺及电池性 能有很大影响。根据铜箔厚度和电池材料的不同,单 GWh 的铜箔用量在一般 700-900 吨不 等,测算在电池成本中的占比在 5%-8%。

锂电铜箔性能指标对锂电池的影响

数据来源:公开资料整理

一、需求端

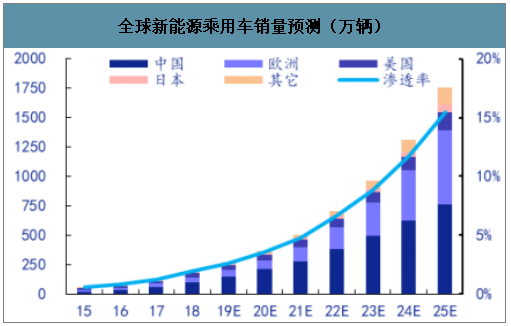

受益新能源车市场发展,锂电铜箔未来 7 年需求复合增速超 30%。新能源车在全球市场都已 进入快速发展通道:1)国内市场补贴退坡趋于温和,自主、合资、外资齐发力,2020 年起 行业有望触底实现快速增长;2)欧洲市场在碳排放政策的倒逼下加速电动化,车企新平台 车型陆续投放,有望成为增速最快市场。1 月份,欧洲市场销量高增,证明市场潜力;3)美 国市场与特斯拉紧密相联,在 Model 3 实现成功后,Model Y 将于 3 月份提前推出,有望延 续爆款效应。此外,通用、福特等美系车企也在加快电动化转型,全球新能源车渗透率的提 升趋势明确。

全球新能源乘用车销量预测(万辆)

数据来源:公开资料整理

全球新能源乘用车销量占比预测(万辆)

数据来源:公开资料整理

预计 2025 年全球新能源乘用车销量将达到 1755 万辆,那么按照单车带电量 60kwh 测 算,对动力电池的需求量为 1053GWh。随着锂电池往轻薄化和高能量密度化方向发展,铜 箔的厚度也在不断减少,因此从量的增速上看,预计会略低于电池。当前 1GWh 对铜箔的需 求量在 900 吨左右,按照每年 9%的降幅预测,2025 年铜箔的全球市场需求量预计在 44 万吨, 7 年 CAGR 约 26%。

2018-2025 年全球铜箔需求量测算

数据来源:公开资料整理

电池能量密度与新能源车续航 里程直接挂钩,是新能源车发展当前面临的主要痛点。因此,提升电池能量密度是产业链上 企业持续努力在提升的方向。铜箔作为锂电池负极的导电基材,其重量占到锂电池总重的 10%-15%左右。通过减小厚度,可以有效实现电池减重,从而提升能量密度。

同时,随着厚度的变薄,单 GWh 的铜箔用量在减少,按照“铜价+加工费”的定价方式,即 使加工费有所提升,仍可实现降本。因此,铜箔的轻薄化是行业一直以来明确的技术发展方向。

不同厚度锂电铜箔的技术工艺比较

数据来源:公开资料整理

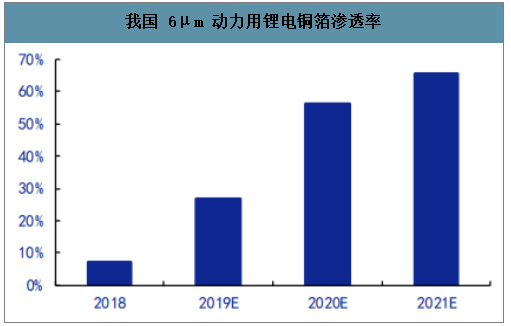

锂电铜箔厚度通常≤ 20μm,目前主流厚度为 8~12μm。2018 年,CATL 率先研发设计出 6μm 铜箔的涂布机和高 速卷绕机,解决了极薄铜箔应用难题,将行业带入 8μm 向 6μm 切换的新阶段。当前除 CATL 之外,比亚迪、国轩高科、中航锂电等动力电池厂商均在积极引入 6μm 铜箔,预计 2020 年国内动力用 6μm 铜箔渗透率有望从 30%左右提升至 55%以上,对应需求量 增速超过 100%。

海外市场仍以 7μm 以上铜箔为主,但已有 6μm 铜箔实现小批量应用。海外电池厂如 LG、 松下等目前仍以 7μm 以上铜箔为主,其中据外媒报道,LG 经过 1 年的试生产后已准备于南京工厂率先切换 6μm 铜箔;其余厂商在大趋势下后续也有望逐步完成切换。

我国 6μm 动力用锂电铜箔渗透率

数据来源:公开资料整理

我国 6μm 动力用锂电铜箔需求量预测

数据来源:公开资料整理

二、供给端

设备控制:在生箔工序中,原箔的形成需要经历电沉积、连续转动、剥离、收卷等过程, 厚度变薄容易发生断带、褶皱等问题,因此对于设备的精度控制有较高的要求。比如, 调试磨辊工艺技术以利于极薄铜箔从阴极辊表面剥离、对生产电流和电压的输出效率进 行校对、调试参数以实现适合的拉伸张力等。

添加剂配方:添加剂是电解铜箔生产中的核心技术之一,决定铜箔的产品性能和用途。 添加剂种类繁多,各种添加剂在电沉积过程中发挥不同的作用,相辅相成又相互制约, 如何组合形成合适的配方是高投入、长周期、低产出的科研工作,也形成行业的重要壁 垒。

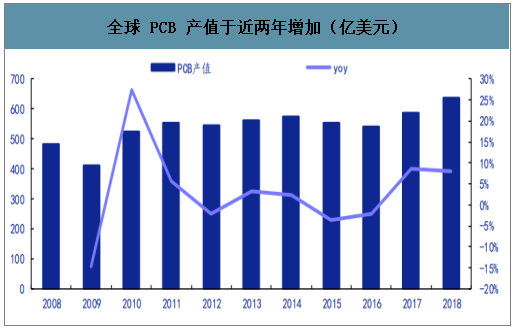

尤其对于标准铜箔产线,本身在向锂电铜箔切换的过程中需要对后处理设备进行更换,存在 较大成本;同时,当前 PCB 行业在 5G 等的推动下快速增长,PCB 用标准铜箔需求旺盛, 相关厂商缺乏动力去做切换。

全球 PCB 产值于近两年增加(亿美元)

数据来源:公开资料整理

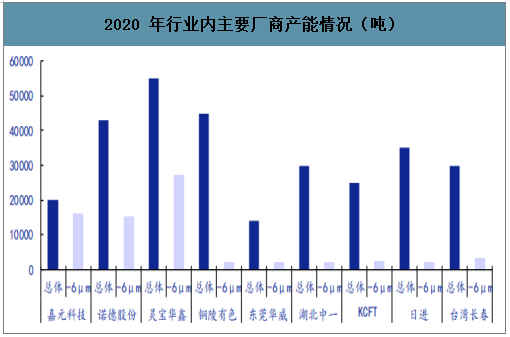

全球 6μm 铜箔产能集中于嘉元科技、诺德股份、灵宝华鑫三家,其余厂商产能规模较小。 由于 6μm 铜箔较高德尔工艺要求,当前行业内能实现批量化生产的厂商不超过 10 家,中国 大陆厂商超过半数。其中,诺德股份、嘉元科技、灵宝华鑫三家厂商目前拥有锂电铜箔产能 共约 11.3 万吨,用于 6μm 铜箔生产产能约 5.8 万吨;国内其他厂商如铜陵有色、东莞华威、 湖北中一、台湾长春等合计拥有约万吨 6μm 产能;韩国 KCFT、日进为 LG 化学、松下、三 星等重要供应商,当前以 7μm 以上铜箔生产为主,尽管总产能规模较大但用于 6μm 铜箔生 产的产能较少,预计在千吨级别。

2020 年行业内主要厂商产能情况(吨)

数据来源:公开资料整理

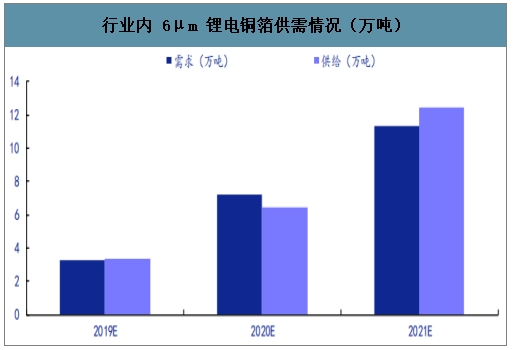

三、2020 年供需

智研咨询发布的《2020-2026年中国锂电铜箔行业市场经营管理及竞争策略建议报告》数据显示:2020-2021 年 6μm 锂电铜箔需求预计分别在 7.2 万吨、11.3 万吨,其中动力用需求占比分别为 69%、77%。

2020-2021 年 6μm 锂电铜箔产能预计分别在 6.5 万吨、11.5 万吨。考虑产品良率,有效产能会更低一些。

今明两年行业供需缺口预计分别为-0.7 万吨、+0.2 万吨。在需求更为旺盛的下半年, 可能出现阶段性缺口。

行业内 6μm 锂电铜箔供需情况(万吨)

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国锂电铜箔行业竞争格局分析及投资发展研究报告

《2024-2030年中国锂电铜箔行业竞争格局分析及投资发展研究报告》共十四章,包含锂电铜箔企业制定“十四五”发展战略研究分析,锂电铜箔行业发展战略研究,研究结论及发展建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国锂电铜箔行业发展趋势:行业走向多元化、高密度、超薄化;高端铜箔是未来发展方向[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2022年中国锂电铜箔行业发展环境(PEST)分析:新能源汽车行业的快速发展,利好行业持续扩容[图]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)

![2022年中国锂电铜箔行业重点企业(诺德股份vs嘉元科技)对比分析:业务毛利率均高于20%[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2022年中国锂电铜箔行业全景速览:下游行业推动锂电铜箔逐渐“薄化”[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2022年中国锂电铜箔行业产业链分析:锂电池行业的高速发展带动锂电铜箔高景气运行[图]](http://img.chyxx.com/images/2022/0330/8b57ccf2218a3cf25c8cdefb9d8fc124b4e43404.png?x-oss-process=style/w320)