锂离子电池商用化在20世纪90年代已经开始。在化学类储能电池中,锂电池在能量、功率密度和寿命以及安全性领域均表现出强劲的优势。经过30年的发展,锂离子电池在消费电子、电动工具、交通、储能等多领域得到充分应用。

正极材料作为锂电池核心材料,决定了锂电池的能量密度、寿命、安全性等

目前,市场终能够可逆循环的锂离子电池正极材料有钴酸锂、锰酸锂、磷酸铁锂以及钴酸锂的一系列三元衍生体。由于正极材料的特性不同,不同正极材料的锂电池其应用领域存在一定差异。

正极材料基本情况介绍

项目 | 钴酸锂(LCO) | 锰酸锂(LMO) | 磷酸铁锂(LFP) | 三元材料 | |

镍钴锰酸锂(NCM) | 镍钴铝酸锂(NCA) | ||||

比容量(mah/g) | 140-150 | 100-120 | 130-140 | 150-220 | 180-220 |

循环寿命(次) | 500-1000 | 500-1000 | >2000 | 1500-2000 | 1500-2000 |

安全性 | 适中 | 较好 | 好 | 较好 | 较好 |

成本 | 高 | 低 | 低 | 较低 | 较低 |

优点 | 充放电稳定,工艺简单 | 锰资源丰富,成本低,安全性好 | 成本低,高温性能好 | 电化学性能好,循环性能好,能量密度高 | 能量密度高,低温性能好 |

缺点 | 钴使用量大,较贵 | 能量密度低 | 低温性能差 | 部分金属较贵 | 部分金属昂贵 |

应用领域 | 电子产品 | 专用车辆 | 商用车 | 乘用车 | 乘用车 |

资料来源:智研咨询整理

受益于技术变革的趋势,电动化已经成为行业的发展趋势,诸多传统领域开始进入油电转换时代。在此大背景下,锂电的市场容量保持较高速增长,而磷酸铁锂电池由于其安全性能、循环寿命、成本控制方面的突出优势,在各领域的渗透将进入快车道。

磷酸铁锂应用领域

应用领域 | 实例 |

启动电源 | 汽车、摩托车、拖拉机、柴油机,,铁路内燃机车、电力机车、客车起动电源; |

固定型电源 | 主要用于通讯、移动基站、电信、铁路运输、电力、金融、发电厂、计算机系统作为保护、自动控制的备用电源 |

军事领域 | 军队现场电子指挥系统、海陆空诸兵种。 |

储能设备 | 基于太阳能、风能、地热、海洋能发电系统之储能设备;电网调峰;不断电系统UpS;配合太阳能电池使用作为储能设备(比亚迪已经在生产此类电池)家庭照明等; |

电动工具类高功率电动工具(无线) | 电锤、电钻、除草机等; |

小型设备医疗设备 | 电动轮椅车,电动代步车;玩具(遥控电动飞机,车) |

资料来源:智研咨询整理

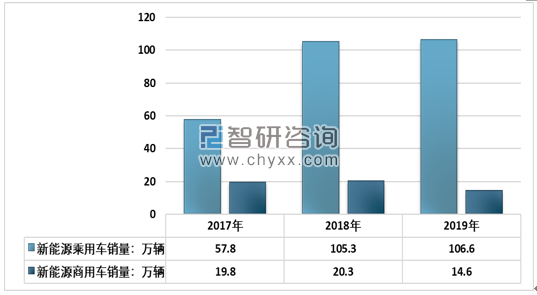

新能源汽车发展之初,由于考虑到排放以及燃油经济性,政策向商用车倾斜,而磷酸铁锂的安全性、循环寿命等优势让其迅速成为锂电池正极的最佳选择,市占率遥遥领先同类的锰酸锂和钛酸锂。

2017-2019年中国新能源汽车分产品销售情况

资料来源:中国汽车工业协会、智研咨询整理

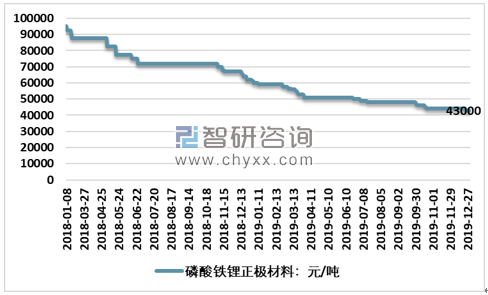

2015年新能源汽车产业进入爆发增长期,由于前期材料生产产能有限、市场出现供不应求、同时锂盐价格上涨,导致正极材料市场价格每吨超过11万。2016年之后我国锂电池正极材料厂商产能陆续释放,锂盐价格回落,材料价格进入下行区间。

随着2017年之后配套乘用车的三元材料呈现出挤出效应,磷酸铁锂供给开始出现过剩,售价加速下行,最低降至4万/吨附近。

2018-2019年全国磷酸铁锂正极材料价格走势图

资料来源:GGII、智研咨询整理

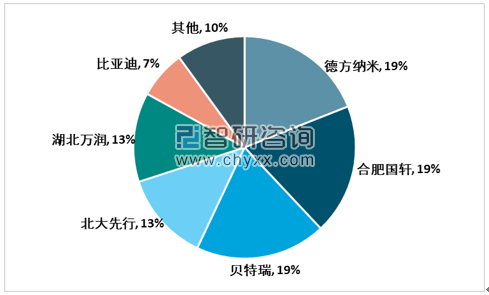

由于行业竞争加剧,2019年磷酸铁锂行业龙头效应凸显。磷酸铁锂产能陆续释放的同时,由于政策倾向,以及未来发展等影响因素,导致磷酸铁锂供给出现过剩,产品利润呈现逐步下滑态势,成本控制、客户粘性以及市场经验成为磷酸铁锂企业竞争的核心环节,头部企业通过市场优势,集中度呈现上升态势。头部企业逐步扩大市占率,2019年我国磷酸铁锂前三名企业集中度高达51%,前五名企业集中度83%。

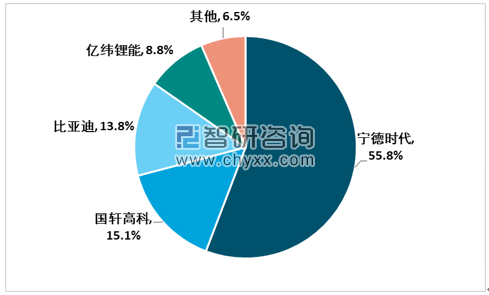

2019年磷酸铁锂市场份额

资料来源:GGII、智研咨询整理

智研咨询发布的《2020-2026年中国磷酸铁锂(LFP)行业竞争格局分析及投资趋势预测报告》显示:2019年磷酸铁锂总产量8.9万吨,同比增长52.4%。受补贴退坡以来市场需求走弱,磷酸铁锂在乘用车领域需求减少,但是磷酸铁锂凭借价格优势以及性能特性,在储能和专用车领域应用需求回暖。

2016-2019年全球磷酸铁锂产量统计

资料来源:GGII、智研咨询整理

2019年新能源汽车动力电池装机量62.38GWh,同比增长47%。其中,磷酸铁锂动力电池装机量19.98GWh,同比下降7.36%,占总装机量的32%。2019年装机量排名前四的企业分别为宁德时代、比亚迪、国轩高科和亿纬锂能。头部企业将通过规模效应形成成本优势,并不断在产品性能、管理等方面自我强化。

2019年国内磷酸铁锂电池装机市场份额

资料来源:GGII、智研咨询整理

随着2017年政策将能量密度纳入考核要求并与补贴系数直接挂钩,三元材料作为乘用车锂电池主要正极材料,市场份额开始逐步向三元转移,磷酸铁锂作为商用车主要锂电池正极材料的市场空间也相应受到限制,三元材料进入黄金发展期并呈现出挤出效应。

2017-2019年新能源乘用车补贴标准变化

项目 | 2017 | 2018过渡 | 2018 | 2019过渡 | 2019 | |

度电补贴上限(元/KWh) | ||||||

单车补贴:万元 | 100-150 | 2 | 1.4 | 0 | 0 | 0 |

150-200 | 3.6 | 2.5 | 1.5 | 0.15 | 0 | |

200-250 | 3.6 | 2.5 | 2.4 | 0.24 | 0 | |

250-300 | 4.4 | 3.1 | 3.4 | 2.04 | 1.8 | |

系统能量密度要求(Wh/Kg) | 90-105 | 1 | 1 | / | / | / |

105-120 | 1 | 1 | 0.6 | 0.6 | / | |

120-140 | 1.1 | 1.1 | 1 | 1 | 0.8 | |

140-160 | 1.1 | 1.1 | 1.1 | 1.1 | 0.9 | |

≥160 | 1.1 | 1.1 | 1.2 | 1.2 | 1 | |

地补上限 | - | 50% | 50% | 50% | 50% | 0% |

资料来源:智研咨询整理

但是在短期市场来看,国家工信部发布2019年第8批《新能源汽车推广应用推荐车型目录》显示,总共246款车型,其中磷酸铁锂电池配套车型为169款,占比达69%,超过半数。

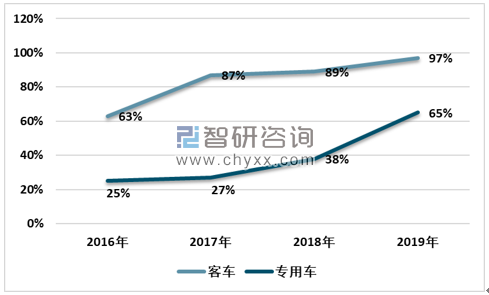

传统公交车、公路车载客多,耗油量大,里程相对固定,运行时间可控,因此成为最早的汽车电动化市场。由于公共用车对安全性要求极高,磷酸铁锂电池在该领域占据了绝对主流地位,2019年动力磷酸铁锂电池装机量有所回潮。在新能源专用车和客车领域,磷酸铁锂电池已经开始回温,装机量显著提升,占新能源客车电池装机量的90%以上。

2016-2019年各年搭载磷酸铁锂电池的纯电动客车和专用车数量占比

资料来源:工信部、智研咨询整理

2017年、2018年新能源专用车磷酸铁锂电池装机量分别为2.15GWh、2.75GWh,同比增长28%,占比提升至42%。从新能源汽车推广应用推荐车型目录来看,2019年,搭载磷酸铁锂电池的纯电动专用车已成为主流。

从新能源汽车推广应用推荐车型目录来看,搭载磷酸铁锂电池的纯电动客车数量占比不断提升。在补贴持续退坡、市场化竞争加剧的趋势下,新能源专用车厂商更关注动力电池的性价比,磷酸铁锂电池凭借其低成本、高循环的优势,越来越得到市场的青睐,其装机量占新能源专用车动力电池装机量的比重持续上升。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国磷酸铁锂行业市场深度分析及未来趋势预测报告

《2026-2032年中国磷酸铁锂行业市场深度分析及未来趋势预测报告》共十三章,包含2026-2032年中国磷酸铁锂产业发展前景预测分析,2026-2032年中国磷酸铁锂行业投资机会与风险分析,2026-2032年中国磷酸铁锂行业盈利模式与投资策略分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国磷酸铁锂行业发展趋势分析:出货规模大幅增长,需求推动下行业有望维持快速增长 [图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)