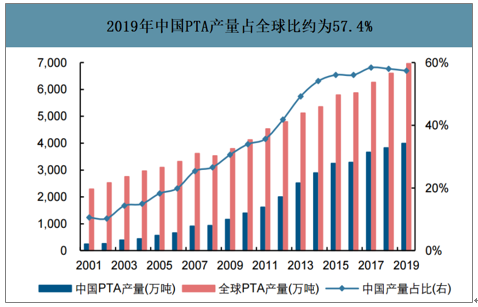

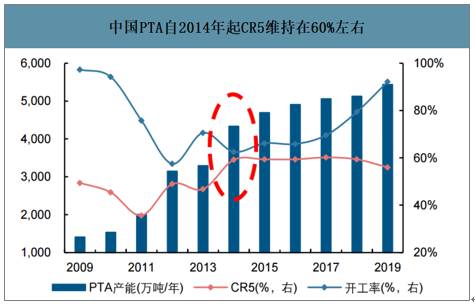

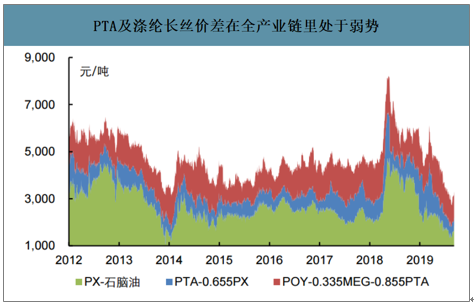

2019年我国PTA产量占全球比例约为57.4%,国内CR5更是接近60%,我国是全球PTA-涤纶长丝产业链中的第一生产大国。然而作为产业链的原材料:对二甲苯(简称“PX”)及乙二醇却严重依赖进口,2018年PX和乙二醇对外依存度分别为61.16%和59.46%,虽然我国在PTA和涤纶长丝生产端有较强话语权,但原料短缺致使全产业链大部分利润被PX生产环节吃掉。

2019年中国PTA产量占全球比约为57.4%

数据来源:公开资料整理

中国PTA自2014年起CR5维持在60%左右

数据来源:公开资料整理

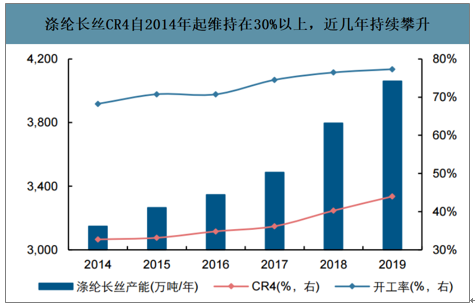

涤纶长丝CR4自2014年起维持在30%以上,近几年持续攀升

数据来源:公开资料整理

PTA及涤纶长丝价差在全产业链里处于弱势

数据来源:公开资料整理

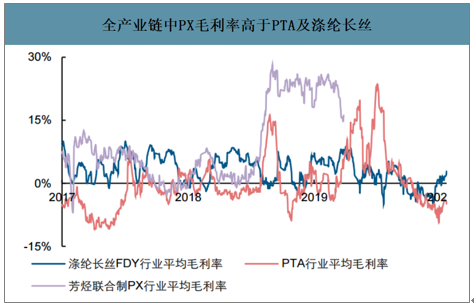

全产业链中PX毛利率高于PTA及涤纶长丝

数据来源:公开资料整理

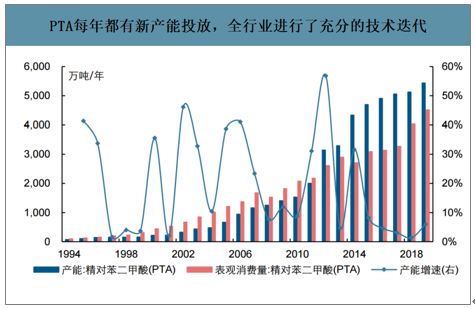

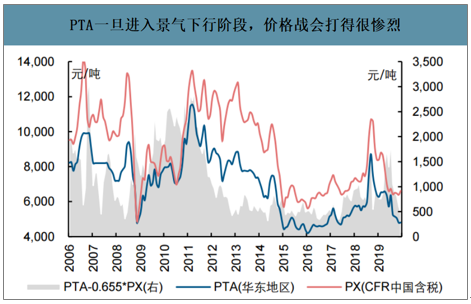

以往竞争对手差异并不太明显,导致PTA行业经过多年充分技术迭代后成本曲线非常光滑,碰上行业景气下行之时价格战会打得异常惨烈。自从2001年我国加入WTO之后,出口成为拉动我国经济非常重要的力量叠加我国经济的快速发展,聚酯产业链需求得以快速发展,截至2019年PTA表观消费量已经达到4514万吨/年,PTA成长为市场容量非常大的行业;PTA是标准品,意味着产品较难做出大的差异化,企业只能在成本上做文章,在大部分企业外采原料的前提下,管理优势已经被很多优质公司做到极致,只能通过技术迭代+规模优势胜出;在以往产业发展过程中,竞争对手大多都以涤纶长丝起家,早期企业间盈利差异并不大,致使竞争对手都跃跃欲试进行一些PTA扩产能动作。

PTA每年都有新产能投放,全行业进行了充分的技术迭代

数据来源:公开资料整理

PTA一旦进入景气下行阶段,价格战会打得很惨烈

数据来源:公开资料整理

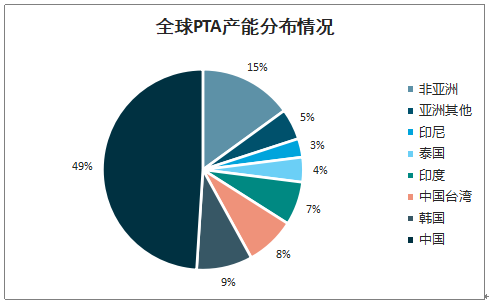

全球超过80%的PTA产能集中在亚洲,我国已经成为全球最大的PTA生产国,在全球PTA产能占比中占49%;其次是韩国和中国台湾,分别占比9%、8%。

全球PTA产能分布情况

数据来源:公开资料整理

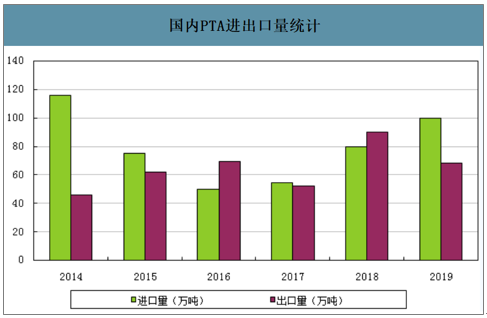

智研咨询发布的《2020-2026年中国PTA行业市场竞争模式及未来趋势预测报告》数据显示:2019年全年我国pta进口量将在100万吨左右,创近4年内的新高,进口量连续三年上涨。这主要是因为近几年国内PTA产能增速放缓,整体供需格局偏紧。然而2020年我国pta重新进入疯狂扩能阶段,预计2020年将结束pta进口量连续三年上涨的势头。

国内PTA进出口量统计

数据来源:公开资料整理

预计2020-2022年,PTA将迎来新一轮产能投放周期,至2022年底,PTA合计有2930万吨/年的产能投放计划,若在下游聚酯产能跟进不足情况下,PTA高景气时代将终结。

2020年-2022年PTA装置投产计划

数据来源:公开资料整理

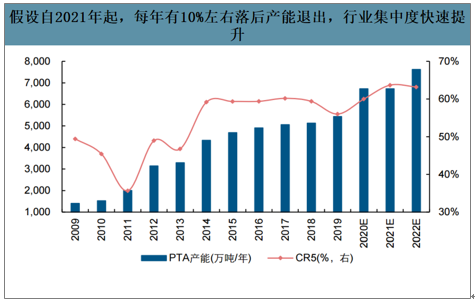

大炼化项目投产后,将会加速PTA行业出清,致使头部更集中。自从恒力石化、恒逸石化及浙江石化(荣盛石化、桐昆股份)大炼化项目投产后,其营收、净利润、经营现金流都将会得到极大的改善,目前恒力石化正在建设2*250万吨/年PTA装置,荣盛石化与恒逸石化联合建设600万吨/年PTA装置,桐昆股份也拟新建2*250万吨/年PTA装置,未来PTA产能集中度会进一步提升,而竞争对手仅靠原有业务是很难实现如此大规模的产能扩张。这将使PTA成本曲线中最左侧发生大幅下跌,头部公司可以在PTA不景气之时利用成本优势及庞大产能基础上也能获得不错的收益,而成本高的小产能将会以破产的方式退出行业。假设自2021年起每年有将近10%以上落后产能退出,行业集中度CR5将会达到63%左右。大炼化项目投产后,将会反哺原有PTA产业链加速其出清,部分落后产能将会永远退出,头部更加集中。

假设自2021年起,每年有10%左右落后产能退出,行业集中度快速提升

数据来源:公开资料整理

大炼化项目投产后,将会加快头部公司涤纶长丝向高附加值化发展。涤纶长丝牌号众多,不少高端产品属于非标品,优质龙头民营大炼化公司在炼化项目投产后,将会加大研发投入并加速进军高附加值牌号涤纶长丝领域,进一步提升产业链盈利水平。

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国精对苯二甲酸(PTA)行业市场竞争态势及未来趋势研判报告

《2023-2029年中国精对苯二甲酸(PTA)行业市场竞争态势及未来趋势研判报告》共十一章,包含中国精对苯二甲酸(PTA)行业重点企业布局案例研究,中国精对苯二甲酸(PTA)行业市场前景预测及发展趋势预判,中国精对苯二甲酸(PTA)行业投资战略规划策略及建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询