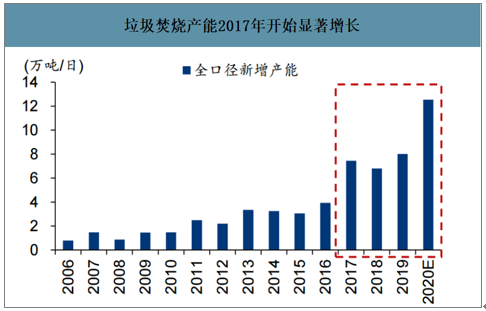

2016-2019年垃圾焚烧均新增产能6.6万吨/日,2020年新增将达13万吨/日,十三五目标完成是大概率事件。“十三五”前四年2016-2019年新增产能分别为3.9/7.5/6.8/8.0万吨/日,2019年底城镇垃圾焚烧产能达49.0万吨/日,距离2020年垃圾焚烧处理规模达59.1万吨/日的十三五目标尚有10.1万吨/日。预计2020年新增产能13万吨/日,十三五目标完成将是大概率事件。

垃圾焚烧产能2017年开始显著增长

数据来源:公开资料整理

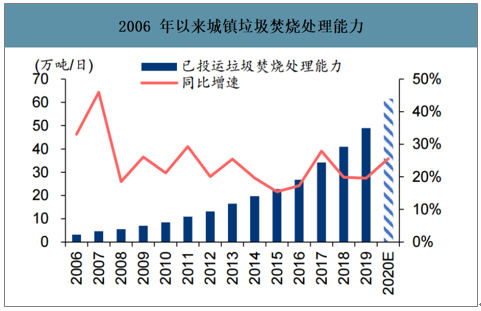

2006年以来城镇垃圾焚烧处理能力

数据来源:公开资料整理

城市层面,2017年我国城市垃圾焚烧产能也开始明显加速。我国城市生活垃圾焚烧无害化处理能力(仅包含设市城市)近年来保持了较快增长,截至2018年产能达到36.5万吨/日,2012-2018年处于持续高投产状态,平均每年新增产能约为3.9万吨/日,其中2017/2018年城市新增垃圾焚烧产能4.2/6.7万吨/日,2012-2018年新增项目个数维持高位,新投运项目单体产能中枢为1200吨/日。

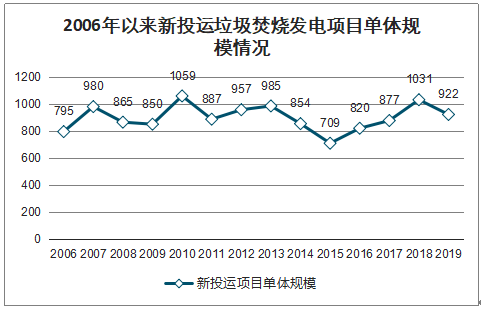

“十三五”期间新增项目单体规模依然较大。2006年以来新投运项目单体规模平均值处于700-1100吨/日之间,“十三五”期间垃圾焚烧项目呈现下沉趋势,但单体规模依然较大。根据“十三五”规划,建制镇产生的生活垃圾就近纳入县级或市级垃圾处理设施集中处理,原则上建制镇不单独建设处理设施,我县城垃圾焚烧项目辐射范围在一定程度上包含了周围的建制镇,这是其规模不减的主要原因。

2006年以来新投运垃圾焚烧发电项目单体规模情况

数据来源:公开资料整理

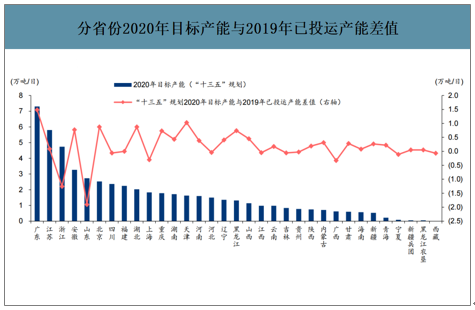

分省份来看,将各省市2019年已投运产能与“十三五”规划目标进行比较,广东、天津、北京、湖北、安徽、黑龙江等2020年仍有较大新增产能空间。根据“十三五”规划,到2020年底全国设市城市生活垃圾焚烧处理设施能力占无害化处理总能力50%以上,其中东部地区达到60%以上,垃圾焚烧处理能力达59.1万吨/日,生活垃圾焚烧处理能力CAGR将达20%。从完成计划来看,山东、浙江、广西、上海等省市已完成“十三五”规划目标,沿海城市垃圾焚烧处理能力依旧领先。

分省份2020年目标产能与2019年已投运产能差值

数据来源:公开资料整理

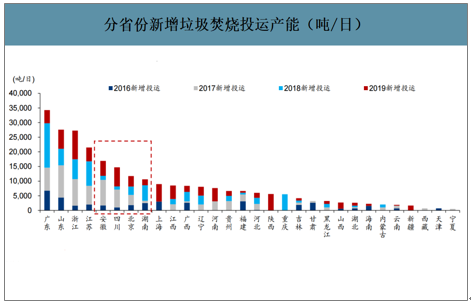

智研咨询发布的《2020-2026年中国垃圾焚烧行业市场运营状况及发展规模预测报告》数据显示:从新增投运产能来看,中部城市正在崛起,沿海向内陆中部扩散。2016-2019年,新增投运产能居前三位的为广东(3.43万吨/日)、山东(2.76万吨/日)、浙江(2.73万吨/日),但向中部内陆省份蔓延趋势明显,安徽(1.69万吨/日)、四川(1.47万吨/日)、湖南(1.11万吨/日)新增投运产能居前。

分省份新增垃圾焚烧投运产能(吨/日)

数据来源:公开资料整理

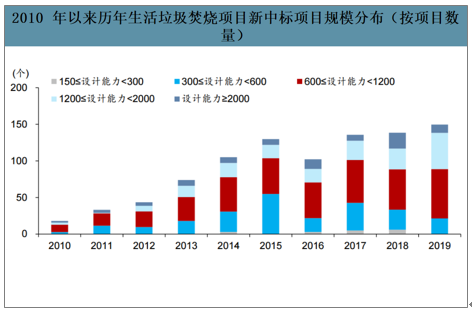

2019年为中标大年,新增项目的设计产能多处于600~2000吨/日之间。2019年1-12月全国共计释放150余个垃圾焚烧项目,新增项目数量再创新高。从产能规模来看,自2010年以来,产能规模300~600吨/日的新中标项目数量占比呈下滑趋势,设计能力处于1200~2000吨/日的新项目占比逐年提升。2019年新中标的垃圾焚烧项目设计产能多集中于600~1200吨/日,其次为1200~2000吨/日。

2010年以来历年生活垃圾焚烧项目新中标项目规模分布(按项目数量)

数据来源:公开资料整理

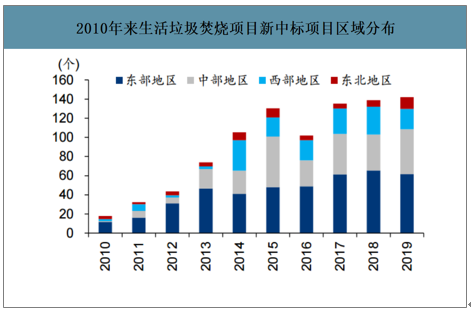

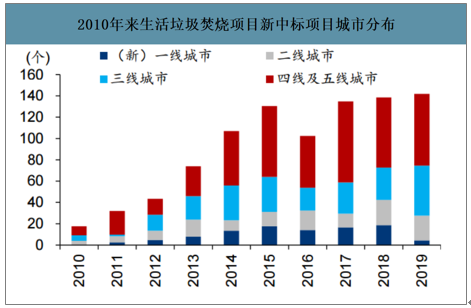

从区域分布来看,新增项目区域下沉明显。2019年东部地区新增项目数量占比虽略有下降,但依然是释放项目最多的地区,西部地区新中标项目占比也有所下降。而中部地区项目释放占比自2013年以来有明显提升,截止2019年,约为新中标项目数量的三分之一。此外,(新)一线城市新增项目数量明显下降,近一半的新项目分布在四、五线城市(包括县城)。

2010年来生活垃圾焚烧项目新中标项目区域分布

数据来源:公开资料整理

2010年来生活垃圾焚烧项目新中标项目城市分布

数据来源:公开资料整理

新增订单趋势2019见顶,2020及十四五大幅回落。截至2019年底主要30家环保企业在手产能(含在建筹建)近100万吨/日,远超十三五末59万吨/日的目标,接近预测的十四五末90-100万吨的目标(十四五垃圾焚烧产能规划有待发改委出台,以政策为准),据此判断2020年及十四五期间新订单释放空间有限。截至2015年,垃圾焚烧产能24万吨/日(发改委),2016-19年新增产能近70万吨/日,即使2020年没有任何新增订单落地,在手项目可以贡献的产能约90万吨/日。

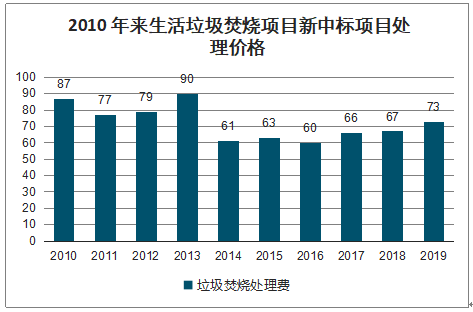

新增项目单体产能中枢1000吨/日,吨垃圾焚烧处置费处于回升通道。从新增项目单体规模来看,2010年以来均处于850~1300吨/日之间,其中2016年最高,为1264吨/日。垃圾焚烧处置费自2017年开始步入提升通道,可以看出前几年低价竞争的情况有所改善,市场正在逐渐回归理性。

2010年来生活垃圾焚烧项目新中标项目单体规模

数据来源:公开资料整理

2010年来生活垃圾焚烧项目新中标项目处理价格

数据来源:公开资料整理

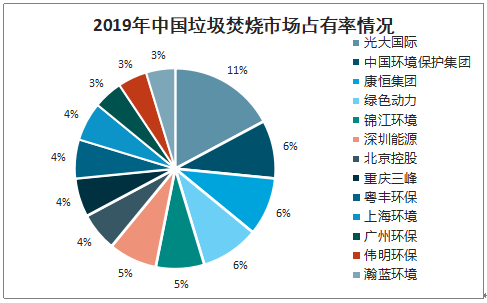

根据2019年底的垃圾焚烧项目在手规模排序,目前垃圾焚烧行业主要的参与者包括:1)国企:光大国际、中国环境保护集团、康恒环境、绿色动力、深圳能源、北京控股、重庆三峰、上海环境、广州环保、瀚蓝环境等;2)民企:锦江环境(2019年8月,浙能集团完成对锦江环境29.8%股权的收购,成为锦江环境第一大股东)、粤丰环保、旺能环境、伟明环保、中国天楹等;3)外企:威立雅中国等。

2019年中国垃圾焚烧市场占有率情况

数据来源:公开资料整理

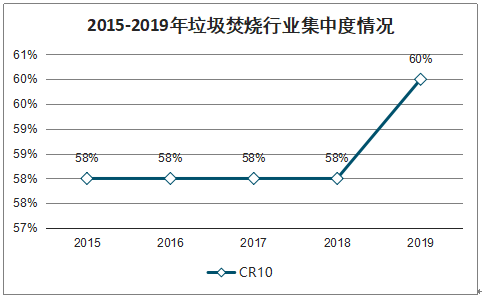

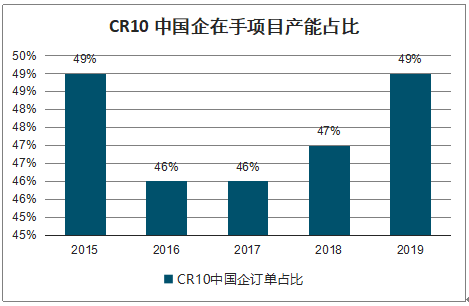

行业集中度较高且较为稳定。从在手订单来看,2015年以来垃圾焚烧CR10市占率从58%提升至2019年的60%,行业集中度较高且较为稳定。CR10中国企有8家,其在手项目产能占比基本稳定在46%-49%。

2015-2019年垃圾焚烧行业集中度情况

数据来源:公开资料整理

CR10中国企在手项目产能占比

数据来源:公开资料整理

国有企业拿单能力强且持续提升。垃圾焚烧新签订单方面,国有企业拿单能力显著高于民营企业,2016-2019年前22家垃圾焚烧企业中国有企业新中标产能占比从63%提高至82%。国企在融资和政府关系方面优势较突出,在获取新订单和降低融资成本方面更有优势。

2016-2019年前二十大垃圾焚烧企业历年新增订单集中度

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国垃圾焚烧处理行业市场运营态势及发展趋向研判报告

《2024-2030年中国垃圾焚烧处理行业市场运营态势及发展趋向研判报告》共九章,包含垃圾焚烧处理产品价格分析,垃圾焚烧处理所属行业整体运行指标分析,垃圾焚烧处理行业经营及投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。