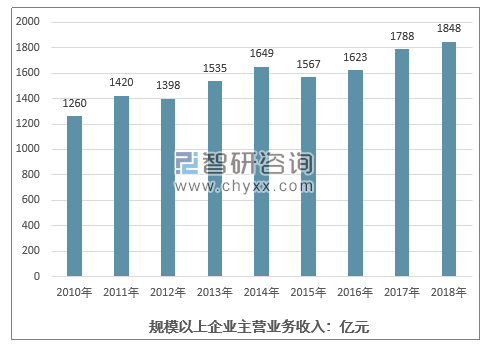

据资料显示,目前无论从轴承产量,还是轴承销售额,我国都已经迈入轴承工业大国行列,位列世界第三。我国虽已是世界轴承生产大国,但还不是世界轴承生产强国,我国轴承行业的产业结构、研发能力、技术水平、产品质量、效率效益都与国际先进水平存在较大差距。2018年,我国轴承行业规模以上企业主营业务收入1848亿元,比2017年增长了3.36%,完成轴承产量215亿套,比2017年增长了2.38%。

2010-2018年中国轴承行业规模以上企业主营业务收入情况

资料来源:智研咨询整理

2006年至2018年,我国轴承行业主营业务收入和轴承产量保持较快的增长趋势,其中主营业务收入平均增长速度为9.53%,规模经济已初步形成,同时行业自主创新体系和研发能力建设取得了一定成果,形成了一套由97项国家标准、103项机械行业标准、78项轴承标委会文件组成的,与国际标准接轨的轴承标准体系,国际标准采用率达80%。

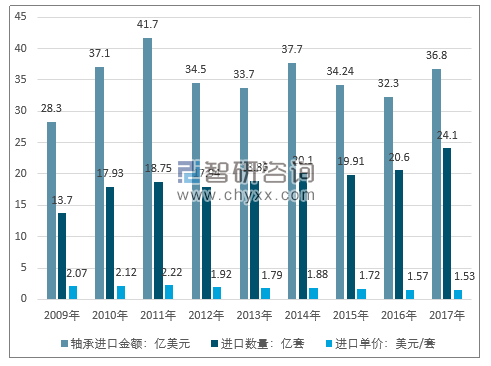

2010-2017年中国轴承行业进口情况

资料来源:中国海关、智研咨询整理

改革开放以来,我国经济持续快速发展,轿车轴承、高速或准高速铁路列车轴承、各种重大设备配套轴承、高精度精密轴承、工程机械轴承等成为跨国公司进军我国轴承行业的主要热点。目前八大跨国公司在我国建有40多家工厂,主要涉及高端轴承领域。

与此同时,我国高技术指标轴承、高端装备和重大装备轴承、极端工况轴承、新一代智能化、集成化轴承等高端轴承的生产水平与国际先进水平仍有较大差距,尚未实现高端装备和重大装备配套轴承完全自主化。因此,国内高速、精密、重载轴承的主要竞争对手仍为八大国际轴承公司。

我国轴承行业主要集中在以华东地区为代表的民营和外资企业以及以东北和洛阳地区为代表的国有传统重工业基地。位于东北地区的主要企业是以哈尔滨轴承制造有限公司、瓦房店轴承集团有限责任公司为代表的国有企业和国企改制设立的大连冶金轴承集团有限公司,位于洛阳地区的主要企业是以洛阳LYC轴承有限公司为代表的国有企业,其中哈轴、瓦轴和洛轴是我国轴承行业的三大国有龙头企业。

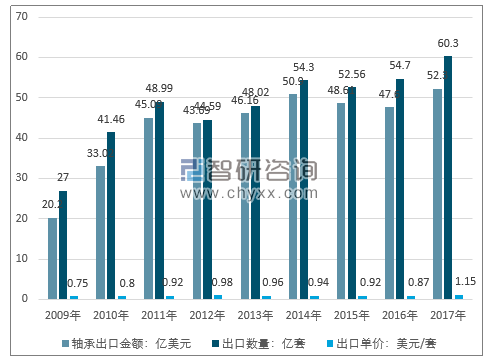

2010-2017年中国轴承行业出口情况

资料来源:中国海关、智研咨询整理

2006年至2017年,我国轴承出口额增长较稳定,增速高于进口,进出口贸易顺差呈增长趋势,2017年贸易顺差达15.50亿美元。且对比进出口轴承单价,近几年我国进出口轴承价差较大,但价差幅度逐年减小,反映出我国轴承行业技术含量虽然与先进水平尚存在一定差距,但在追赶中。同时反映出我国中低端轴承产能过剩,高端轴承产能不足的现状。

长期以来,国外产品占据了高附加值的大型、精密轴承领域的绝大部分市份额。随着我国轴承行业技术研发能力的不断提高,国产轴承的精度、可靠性将逐步提升,国产轴承将逐步替代进口轴承,应用于重大技术装备和智能制造装备的制造中,国产化替代进口的市场前景十分广阔。

相关报告:智研咨询发布的《2020-2026年中国轴承制造行业市场行情动态及投资策略建议报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国推力调心滚子轴承行业市场全景评估及发展前景研判报告

《2025-2031年中国推力调心滚子轴承行业市场全景评估及发展前景研判报告 》共十章,包含中国推力调心滚子轴承行业重点企业推荐,2025-2031年中国推力调心滚子轴承行业发展前景和投资机会透视,中国推力调心滚子轴承行业研究总结及投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询