一、PI膜行业市场规模

PI膜即聚酰亚胺薄膜,包括均苯型聚酰亚胺薄膜和联苯型聚酰亚胺薄膜两类。聚酰亚胺薄膜具有最高的UL-94阻燃等级,良好的电气绝缘性能、机械性能、化学稳定性、耐老化性能、抗辐射性能、低介电损耗,且这些性能在很宽的温度范围(-269-400℃)内都不会有显著变化。

PI薄膜主要应用于电工、电子、轨交、航空航天等领域,从技术的角度看,PI薄膜的种类较多,常见的有四种:黑色PI膜、棕黄色PI膜、透明PI膜和耐电晕PI膜,其中后三种主要以化学亚胺法制备,也是高端市场主要的应用品种。棕黄色的PI薄膜在可见光下透光率低,对500nm处透光率小于40%,400nm附近时被100%吸收,因此限制了其在光电封装材料、光伏材料、光波导材料以及液晶显示器领域的应用。而透明PI薄膜光学性能好、介电常数低、热稳定性好以及力学性能优异,应用范围比棕黄色PI膜更广,透明型PI薄膜主要有含氟芳香型和脂环族两大类,其中脂环族PI薄膜由于部分刚性分子链段被柔性脂环族分子链取代,在一定程度上牺牲了材料的耐热性与力学性能;而含氟芳香族PI薄膜,利用氟原子较大的电负性可以很好的抑制分子内电子转移络合物的产生,显著降低PI分子结构中电荷的转移作用,同时可增加PI分子间及分子内的自由体积,进而降低材料的介电常数与介电损耗,提升材料在远紫外和近红外区光的透过性,不过氟元素的引入会带来薄膜机械强度降低、热稳定性下降、黏接性变差、与其他基体的亲和性下降等问题。此外,耐电晕功能的PI薄膜高频脉冲波在其传输过程中很容易产生高频过电压,一旦电机绝缘中的气隙在高电压下起晕放电,会大大降低绝缘材料的寿命,因此具有耐电晕功能的PI薄膜才能满足市场需求。

随着航空航天、汽车、电子工业等领域的高速发展,PI应用领域不断扩大,待开拓市场,根据国家新材料产业发展战略咨询委员会的《“十三五”新材料发展报告》,预计2022年将达到24.5亿美元。其中,电子显示、柔性印刷电路(FPC)和导热石墨膜将成为全球聚酰亚胺薄膜市场规模最大、增长最快的应用领域。目前,美国、欧洲、日本是世界上聚酰亚胺最主要的消费市场,如美国主要消费领域是塑料;日本主要消费领域是薄膜和塑料;而未来亚太地区将会是最主要的增长市场,中国、印度、日本和韩国是这一地区的PI薄膜市场的主力。

聚酰亚胺薄膜全球市场增长空间较大

数据来源:公共资料整理

相关报告:智研咨询发布的《2020-2026年中国PI膜行业市场运营状况及发展规模预测报告》

随着国内BOE、CSOT等厂商OLED产线的不断投产,PI膜基板的市场规模将不断増长,预计到2019年市场规模将超过3000万美元。

2014-2019年全球PI膜基板材料市场规模及预测

数据来源:公共资料整理

PI膜是20世纪60年代由曾经是世界知名的感光材料公司、感光胶片片基的主要供应商之一DUPONT公司开发成功的,最早主要用于绝缘薄膜等领域。之后随着全球科学技术迅猛发展,特别是进入信息化时代以来,PI膜应用范围得到极大拓展,如电工、电子、轨交、航空航天等领域。

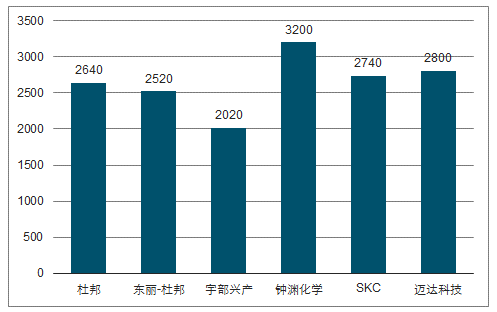

由于属于高技术壁垒行业,全球PI膜产能仍然主要由国外少数企业所垄断,包括美国杜邦、日本钟化、韩国SKPI、以及日本宇部兴产株式会社等,产能总体在2000-3000吨/年之间。

全球PI膜主要供应商(单位:吨/年)

数据来源:公共资料整理

二、PI膜行业下游需求

1.柔性AMOLED产能催生PI膜需求

PI膜的需求主要来自柔性AMOLED产线。目前柔性AMOLED的产能主要来自三星、LGD和京东方各有一条产线,而近几年全球主要新增柔性AMOLED产能来自大陆:京东方、华星光电、深天马、维信诺等主要面板厂商未来均有投产计划;仅以6代柔性OLED面板产线数量来看,中国大陆面板厂商已建和在建的产线加起来总共有10条,如果加上深圳柔宇的类6代线,一起为11条;这些6代柔性OLED面板产线总共加起来的投资近4000亿人民币,月产能为38.7万张,约108万平方米,以4万元/平方米的价格,良率60%的积极量产水平折算,总营收约260亿/月。

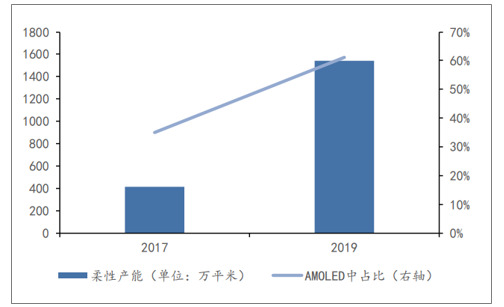

根据数据,预计2019年柔性AMOELD产能预计增长到1538.7万平米,增幅达到270%,AMOLED中占比达到61%。

2017-2021大陆新增柔性OLED产能统计

- | 企业 | 规划产能(千片/月) | 投资额 | 投产时间 |

1 | 京东方 | 48 | 465 | 2017 |

2 | 京东方 | 48 | 465 | 2019 |

3 | 京东方 | 48 | 465 | 2020 |

4 | 京东方 | 48 | 465 | 2021 |

5 | 华星光电 | 45 | 350 | 2019 |

6 | 深天马 | 30 | 265 | 2018 |

7 | 维信诺 | 30 | 300 | 2018 |

8 | 维信诺 | 30 | 440 | 2021 |

9 | 信利 | 15 | 362 | 2021 |

10 | 和辉 | 30 | 273 | 2019 |

11 | 柔宇 | 15 | 110 | 2018 |

12 | Kuntech | 30 | 400 | 2021 |

13 | LGD | 60 | 460 | 2019 |

数据来源:公共资料整理

全球柔性AMOLED产能快速增长

数据来源:公共资料整理

短期PI膜需求增长主要来自柔性AMOLED的衬底基板。柔性基板为柔性AMOLED的支撑部分,当前AMOLED面板制造商通常采用具有极高的耐热性能以及超低热膨胀系数液态PI,以保障显示屏制造过程中的稳定性;目前,三星、LG等主要柔性产线均使用了PI浆料,全球主要供应商是杜邦、SKC、东丽等海外公司。柔性显示、触控或电极等结构单元的不耐弯折部件,均需采用光学透明聚合物薄膜。目前透明聚酰亚胺薄膜是唯一能够满足这些要求的有机薄膜材料。

液态PI成膜后的主要性能需求

项目 | 性能要求 |

厚度/mm | 0.05-0.1mm |

T/℃ | >400 |

CTE/ppm/℃ | <7 |

吸湿率/% | 0.1 |

表面粗糙度(30cm范围)/mm | <1 |

柔性 | 1英寸直径弯曲1000次以上 |

数据来源:公共资料整理

2.挠性电路板需求,PI膜进口替代空间大

PI膜主要用作FCCL的绝缘基膜和覆盖膜,需求量较大。挠性覆铜板是指在绝缘基膜上覆以铜箔所制成的可以弯曲的薄片状复合材料,也是柔性印刷电路的主要材料,生产和应用规模仅次于刚性覆铜板。挠性覆铜板从品种上分为有胶型的三层挠性覆铜板和无胶型的二层挠性覆铜板,相比于前者,二层挠性覆铜板具有耐温性能更好、尺寸稳定性更好、粘结强度更高、更加薄型化、耐折性更好等性能特点。在高密度挠性印刷电路领域几乎都是使用无胶粘剂的二层挠性覆铜板产品。2018年全球FCCL用PI膜的需求量达到13750吨,中国的FCCL用PI膜需求量达到4500吨,是PI膜最主要的应用领域。

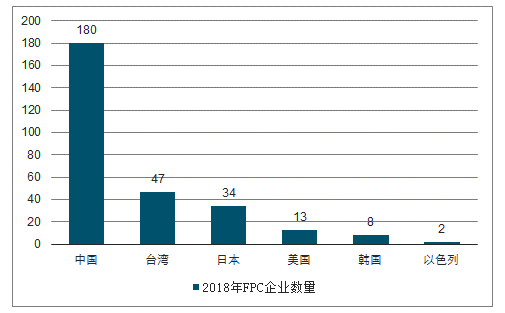

海外依赖度高,PI薄膜进口替代空间较大。2018年全球FPC厂家约285家,中国大陆180家,占总数量的63%。中国是生产FPC、FCCL的世界大国,但配套的PI薄膜市场在制造水平的落后,使得高端的PI膜高度依赖进口。PI膜市场主要参与者分别是美日韩企业:杜邦、宇部兴产、钟渊化学、迈达、韩国SKC等,这些公司对中国实行技术封锁,短期难以突破。但国内PI膜厂商的优势在于下游FPC重点厂商分布在大陆,有机会深耕本土市场实现突破,进口替代空间较大。

中国大陆是全球主要FPC产地

数据来源:公共资料整理

三、PI膜行业壁垒

产能技术壁垒较高,但国产替代机遇加大。高端PI膜主要技术壁垒在于设备、工艺和人才。

1.设备定制周期较长。核心设备采购主要来自海外,采购周期约18-24个月,这就对厂商的技术和市场有足够的预判能力,否则不敢贸然下订单采购;

2.工艺难度大、定制化程度高。PI膜本身制备难度较大,特别是亚胺化工艺能否突破化学法是普遍难题;并且对不同的行业和客户,PI薄膜的相关参数和工艺都不一样,需要通过反复调试和技术攻关才有望获得稳定量产。PI膜下游高端市场电子、通信、轨交等对产品质量极为苛刻,不能保证稳定量产则难以获得客户认可;

3.技术人才稀缺。具备PI膜生产能力的研发和车间操作人员需要较高的理论水平和长期的研发实践,难以速成;因此,对任何PI膜厂商,核心研发团队均受到高度重视。

四、PI膜行业发展机遇

1.研发和技术人才积累。经过几十年的积累,不少PI膜厂商已经有了丰富的研发经验,也培养了不少技术人才;

2.大陆厂商成为下游主要客户,带来更多尝试机遇。OLED、柔性电路板、石墨膜等下游重点市场的主要客户均在中国大陆,这意味着上游PI膜厂商会有更多机会和本土客户沟通、了解产品技术要求、尝试走向高端市场。

3.东亚人才流动加快产业升级。随着中国高端制造领域的崛起,大陆、台湾、日本和韩国的技术人才流动已经成为常态,这进一步加快了国内厂商的技术突破和产品升级。

4.政策加大对高端技术领域的扶持。近年来中国政府出台各种政策鼓励技术创新,扶持国内高新技术龙头企业,在资本、人才、土地等多个层面给高新技术企业提供了帮助。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国PI膜行业市场运行态势及前景战略研判报告

《2025-2031年中国PI膜行业市场运行态势及前景战略研判报告》共八章,包含中国PI膜行业下游应用分析,中国PI膜行业重点企业经营分析,中国PI膜行业发展前景与投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![趋势研判!2025年中国PI膜行业产业链、产能、市场规模、竞争格局分析:行业产能不断扩大,高性能PI薄膜国产化加速[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)