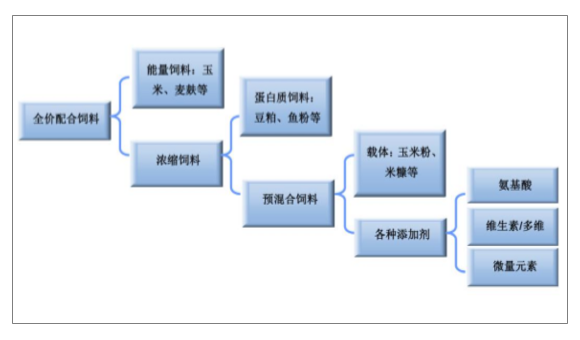

随着养殖业和饲料工业的迅速发展,饲料添加剂的使用越来越广泛,饲料添加剂主要以保护饲料中的营养物质、促进营养物质的消化吸收、调节机体代谢、增进动物健康、改善营养物质的利用效率、提高动物生产水平、改进动物产品品质,从而提高动物生产性能,降低生产成本为目的,成为全价配合饲料中不可缺少的组成部分。饲料添加剂在饲料中用量很少但作用显著。饲料添加剂是现代饲料工业必然使用的原料,经过30多年的发展,我国饲料产量现在跃居全球第一。饲料添加剂是饲料工业的一个重要组成部分,伴随着饲料工业的发展,饲料添加剂产业也得到了迅猛的发展并取得了很多成绩。但是这几年饲料添加剂滥用导致的食品安全问题越来越受到公众所关注。按常理,饲料添加剂至少应该满足安全、有效、不污染环境这三个基本要求。但目前我国很多饲料添加剂却达不到这个基本条件,其滥用和超量使用引发了一连串的食品安全事件,同时,还引起环境污染及畜产品出口受阻等问题的出现。饲料添加剂滥用造成的危害是多方面的,损失也是巨大的,为了生产出绿色安全的畜禽产品,我国必须严把饲料和饲料添加剂的质量和安全关,对影响畜产品安全的饲料添加剂要严格限制和禁止使用。

一、生猪价格畸高,刺激养殖热情,提升出栏重量,利好饲料消费

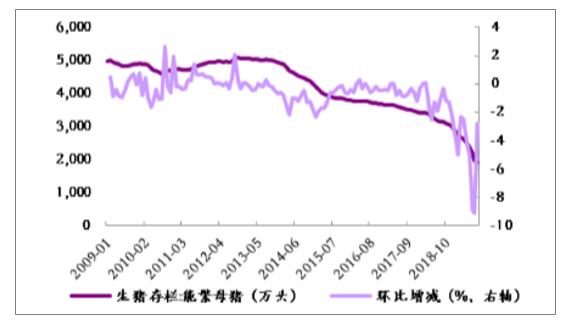

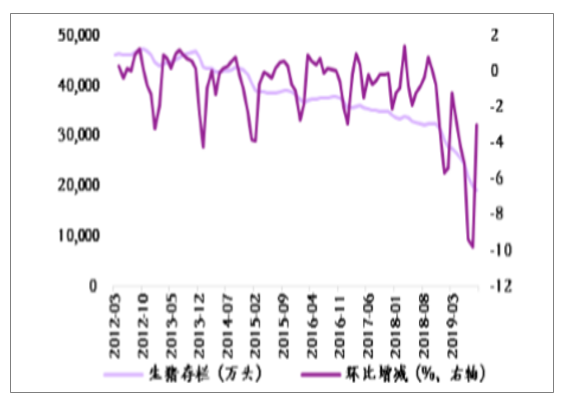

非洲猪瘟逐渐企稳,存活率上升非洲猪瘟是由非洲猪瘟病毒引起的猪的一种急性、热性、高度接触性动物传染病。世界动物卫生组织(OIE)将其列为法定报告动物疫病,我国将其列为一类动物疫病,是我国重点防范的外来动物疫病之一。2018年8月3日辽宁沈阳发现首例非洲猪瘟疫情,2019年4月,海南省发生非洲猪瘟疫情,仅8个月时间就蔓延全国除港澳台以外的31个省区市。随着各类防控手段稳步推进,目前,非洲猪瘟疫情逐渐平稳,北方部分猪场开始复养,规模企业已实现较高的存活率,有利于存栏量的回升。国内可繁育母猪存栏量止跌回升,拐点已现1)可繁育母猪存栏量止跌回升,拐点已现:2018年4月国内可繁育母猪数量3369万头,随后开始持续下跌,至2019年9月国内可繁育母猪数量1913万头,环比下跌2.8%;2019年10月,可繁母猪存栏环比增长0.6%,这也是2018年4月份以来,可繁母猪存栏环比首次增长,拐点已现。2)全国规模养猪场生产持续较快恢复:10月份全国年出栏5000头以上的规模猪场生猪存栏环比增长0.5%;可繁母猪存栏环比增长4.7%。规模猪场生猪存栏和可繁母猪存栏已连续两个月环比增长。3)全国生猪存栏降幅进一步收窄:2019年9月国内生猪存栏量1.92亿头,环比下跌3.0%,2019年9月国内可繁育母猪数量1913万头,环比下跌2.8%;2019年10月,生猪存栏环比下降0.6%,与8月份、9月份相比,分别收窄了9.2和2.4个百分点。4)全国生猪生产恢复面不断扩大:东北、西北和黄淮海地区生猪恢复比较快,西南、华南地区产能下滑也趋缓。黑龙江、陕西、河南、吉林、山东、安徽等12个省份生猪存栏止降回升,黑龙江、河南、河北、山东、江西、湖北等17个省可繁母猪存栏止降回升,部分省份环比增幅超过10%。此外,还有部分生猪养殖企业将三元母猪转为可繁母猪,母猪潜在产能快速增加。可繁母猪数量有望环比逐步改善,进而带动生猪存栏量逐步回升,对上游饲料需求形成支撑。

国内可繁母猪存栏量大幅下滑(单位:万头)

数据来源:公开资料整理

相关报告:智研咨询发布的《2020-2026年中国饲料工业行业发展现状调查及投资策略研究报告》

国内生猪存栏量大幅下滑(单位:万头)

数据来源:公开资料整理

随着非洲猪瘟的蔓延,生猪存栏量下滑,供给偏紧,国内三元生猪价格从2019年年初的11.31元/公斤上涨至2019年10月底的36.41元/公斤,这一价格相比年初价格上涨超过220%,同比2018年同期价格上涨达到160%以上,生猪价格处于历史高位。猪粮比以及生猪养殖利润也在迅速增长,从年初至今,生猪养殖利润已从47元/头上涨至3080元/头,相比年初增长了64.5倍,猪粮比(生猪价格与玉米价格之比)也从6.91飙升至21.4,增长了2.1倍。价格、猪粮比和盈利历史高位,刺激养殖热情,各规模企业纷纷调高未来几年生猪养殖目标。由于生猪价格维持在历史高位,且由于乳猪需要5-6个月的养殖时间才能长成出栏,在生猪价格处于历史高位情况下,单头生猪体重增加,农户收入减去饲料成本增加,出栏重量逐渐上升,将增加饲料需求。之前生猪出栏100公斤左右,目前体重逐步增加至150公斤左右,单头猪料增加接近60%。按照农村农业部公布数据,目前出栏的生猪平均每头约增加15公斤的肉产量。

国内生猪价格创历史新高(单位:元/公斤)

数据来源:公开资料整理

国内猪粮比和盈利(元/头)创历史高位

数据来源:公开资料整理

猪肉价格的迅速飙升,推动了其他蛋白产品的替代, 1-10月份,全国累计肉鸡出栏同比增长15.5%。与猪出栏体重增加的逻辑相同,禽类价格高企,单只体重增加有利于农户利润增加,从而增加饲料需求。此外猪肉价格畸高,同样利好水产、反刍动物消费。据监测,2019年上半年禽、水产和反刍动物饲料产量分别为5149万吨、850万吨和509万吨,禽、水产和反刍动物饲料同比分别增长11.5%、4.4%和4.2%。农业部公布饲料数据,2019年9月份猪料环比增长10%,仔猪12.7%,母猪8.7%,育肥猪9.1%,饲料产量止跌回升,叠加禽、水产和反刍动物饲料增长,饲料添加剂行业需求端向好。

步入猪后周期,饲料添加剂行业同时具备量和价的高弹性生猪价格畸高,无疑将推动养殖热情,温氏股份、牧原股份、新希望、唐人神等多家上市企业上调未来几年生猪出栏量,大量资本开始布局规模化养殖,随着规模化养殖项目的逐步推进,可繁育母猪和生猪存栏环比止跌回升,行业最差的时间或已过去,存栏有望逐步回升。步入猪后周期,将带动饲养相关产业链需求上升。而添加量最小的饲料添加剂行业如维生素和氨基酸,配方用量相对固定,成本占比低,下游价格敏感度低,同时具备量和价的弹性。

全价配合饲料成分

数据来源:公开资料整理

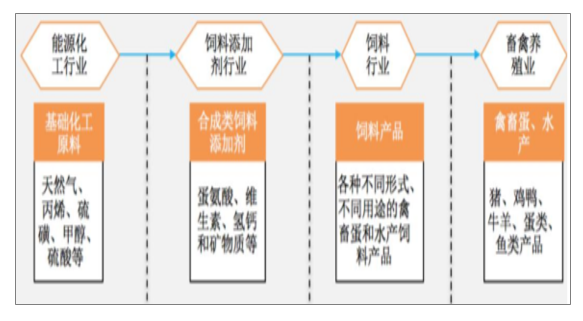

饲料添加剂产业链上游主要是能源化工、基础化工和农业,原料如异丁烯、乙炔、玉米等。产业链下游为养殖业,属于第一产业,需求相对刚性,但在非洲猪瘟等极端情况下,需求波动大。近期饲料添加剂供需关系的主要矛盾是非洲猪瘟带来的需求下滑,因此,可繁母猪存栏量的止跌回升有望改善饲料添加剂的需求低迷,随着生猪数量的止跌及未来仔猪的大规模增加,饲料添加剂行业有望向上发展。

饲料添加剂行业上下游

数据来源:公开资料整理

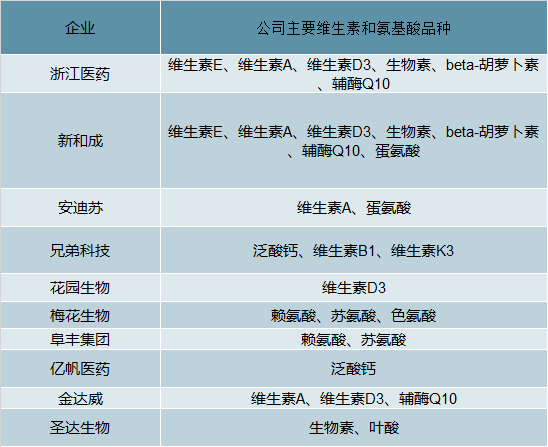

存栏环比止跌回升,饲料产量止跌回升,饲料添加剂行业向上,建议关注维生素和氨基酸板块。建议关注浙江医药、新和成、安迪苏、兄弟科技、花园生物、梅花生物、阜丰集团、亿帆医药、金达威、圣达生物。、维生素及氨基酸行业相关上市公司及其产品

数据来源:公开资料整理

二、需求回暖叠加行业格局变革,维生素E价格进入上行趋势

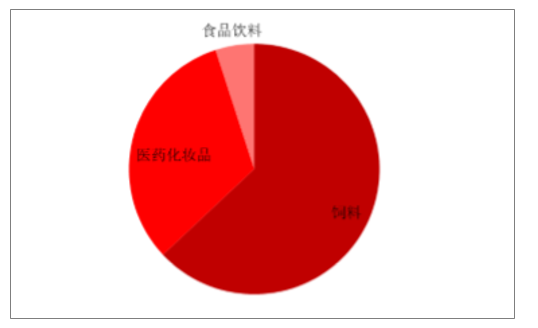

VE下游应用饲料占比接近65%,为最主要的应用方向。此外,医药化妆品及食品饮料添加应用占比分别接近30%及5%。2016年以来全球及中国的VE下游需求量较稳定,全球年需求维持在6.6-7万吨左右,国内年需求量接近1.1-1.2万吨。2018年全球消费量同比2017年下降1000吨至7万吨,国内消费量下降至1.15万吨。

VE下游行业需求比例

数据来源:公开资料整理

VE行业下游需求(油),吨

数据来源:公开资料整理

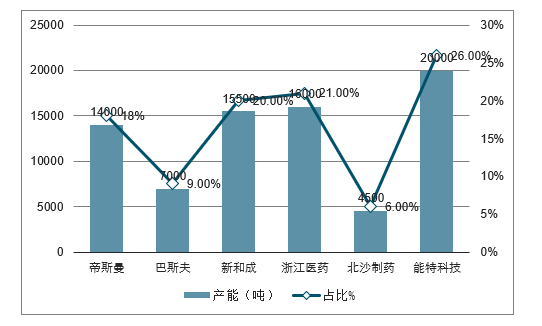

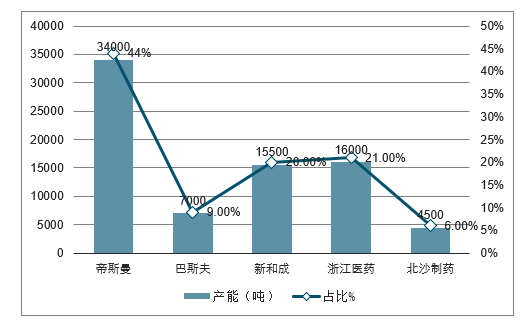

维生素E在需求端回暖的同时,叠加供给端行业格局的变革,并受到关键中间体供应不足的影响,供给逐步收紧,看好后期维生素E价格。维生素E行业格局变革能特科技与DSM在2019年8月20日完成工商登记交割,将旗下维生素E生产公司益曼特健康产业75%股份转让给帝斯曼。2019年8月27日,DSM公告能特科技2019年9月起停产改造,改造时间将持续至2020年3季度。改造完成后,DSM将负责维生素E成品的销售,能特科技享受利润50%分成。全球维生素E格局转变为DSM-能特科技、BASF、浙江医药、新和成的寡头格局,能特科技从行业的搅局者,变成了行业格局的维护者,行业格局回到2008-2012年维生素E大牛市的起点,各家心态有望从价格战转变为行业协同,确保行业有较好的利润率。行业格局变动对行业供需关系影响尤为深远,影响持续时间长,此次行业整合对行业影响深远。

2018年维生素E行业产能(吨)

数据来源:公开资料整理

DSM与能特交易完成后维E行业产能(吨)

数据来源:公开资料整理

间甲酚供给不足,维生素E供给偏紧

目前维生素E工业化大规模生产的技术路线均是通过两个关键中间体三甲基氢醌和异植物醇发生环合反应生成。其中三甲基氢醌主要有间甲酚法、氧代异佛尔酮法以及对二甲苯法三条路线,维生素E各家企业采用的方法有所不同,目前间甲酚供给偏紧,三甲基氢醌再次成为制约维生素E产能的重要因素。

国内间甲酚进口依存度较高,国际主要生产企业为欧盟朗盛、美国沙索和日本三井,国外产能占到全球产能的70%,国内生产厂家有安徽海华,东营海源和安徽时联等,国内间甲酚2018年产量7200吨,进口量6641吨,国内表观消费量在14000吨左右,安徽海华产能8000吨,另有10000吨产线即将投产,东营海源4000吨产能。国内企业如安徽海华实现间甲酚国产化突破以后,间甲酚国内进口年度均价2013年以来下降明显,17年以来由于国内环保收紧,供给收缩,环保成本上升,国内间甲酚价格上涨后带动进口间甲酚价格上涨。19年以来,由于欧盟朗盛装置出现故障,产能受限,进口量下滑,进口价格大幅上升,据报道,朗盛间甲酚工厂需要到2020年上半年才能回到正常状态。国内市场间甲酚快速上升,推动维生素E成本上升。间甲酚供应紧张,对各家企业影响情况也是不一。DSM受到影响最大,DSM间甲酚主要来自欧洲的朗盛,受间甲酚供应不足的影响,DSM预计2020年一季度欧洲工厂维生素E产量将下降20-25%,并不排除影响至2020年二季度。国内企业,北沙制药因三甲基氢醌供应短缺而限产。浙江医药间甲酚主要来自安徽海华,少量进口,影响较小。新和成拥有三甲酚和氧代异佛尔酮两条路线,山东基地主要为氧代异佛尔酮路线,供给不受影响,且成本不变。

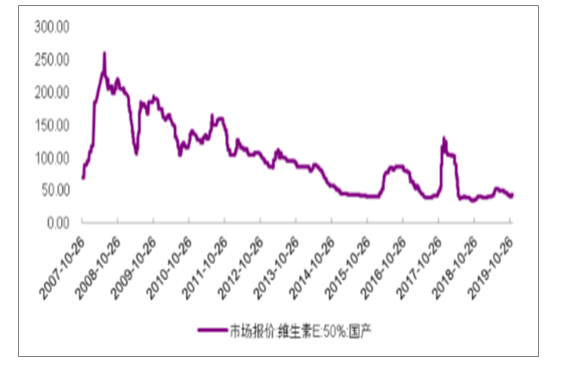

供需偏紧,维生素E价格有望上涨

影响维生素E价格的主要因素来自供需关系的变化,维生素E下游主要为饲料行业,属于第一产业,需求相对刚性稳定,但在非洲猪瘟等极端情况下,需求受到影响较大。过往的饲料添加剂行情大多来自供给的影响,今年三季度饲料添加剂供需关系的主要矛盾是非洲猪瘟带来的需求下滑,因而三季度维生素E价格出现回调。随着国内生猪和可繁育母猪存栏量止跌回升,出栏重量增加以及禽类等饲料的增长,带来饲料消费量的增加,利好维生素E消费,叠加供给端行业格局的变革,并受到关键中间体间甲酚供应不足的影响,DSM和北沙限产,供给收紧,偏向紧平衡,近期市场价格上涨,考虑能特科技停产时间较长,看好后期维生素E价格。

国内维生素E价格走势(元/千克)

数据来源:公开资料整理

维生素E价格向好,有利于增厚相关公司利润。建议关注浙江医药和新和成,其中浙江医药拥有20000吨维生素E油产能,维生素E粉每上涨10元/千克,有望增厚利润3.01亿元;新和成公司拥有20000吨维生素E油产能,维生素E粉每上涨10元/千克,有望增厚利润3.01亿元。

四季度为VE出口传统旺季,海外集中采购趋势明显。VE主要出口地区为欧洲及亚洲地区。2017年出口量的大幅增长得益于巴斯夫柠檬醛工厂停产后,国际用户超买所致(巴斯夫VE/VA合成工艺均需柠檬醛中间体)。2010-2019年,进入四季度VE出口数量环比三季度有明显增量,海外客户带量采购季节性增加。

2010-2018年中国VE月度进出口量与国内价格走势图

数据来源:公开资料整理

三、反倾销影响国内行业格局,蛋氨酸价格有望上涨

寡头集中与激烈竞争并存的蛋氨酸行业

蛋氨酸行业集中度高,同时行业内企业高度竞争,具有寡头集中与激烈竞争并存的特点。蛋氨酸行业具有规模化和一体化的特点,属于资金和技术密集型产业,固定资产投资大、项目建设周期较长,另一方面,蛋氨酸生产工艺的复杂性,目前为止只有少数寡头真正全面掌握了成熟技术,较高的资金壁垒和技术壁垒阻碍其他企业的进入,蛋氨酸行业成为巨人之间的游戏。

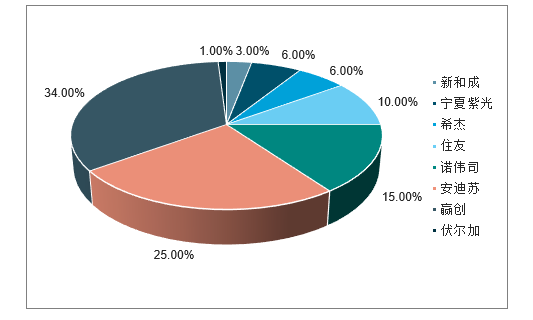

全球蛋氨酸行业有赢创、安迪苏、诺伟司、住友、紫光、希杰、伏尔加、新和成八家生产商,2018年赢创、安迪苏、诺伟司和住友四大寡头拥有全球84%的产能。

2018年蛋氨酸全球产能占比

数据来源:公开资料整理

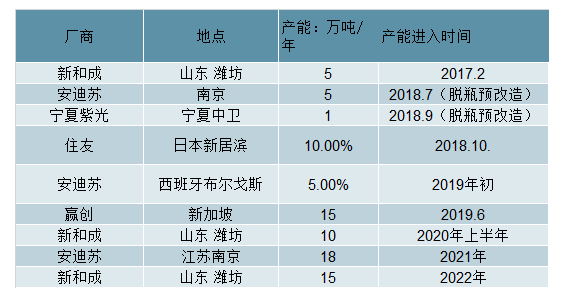

近年行业出现韩国希杰、宁夏紫光、新和成等新进入者,新进入者产能相继释放,行业原有巨头希望通过产能扩张,打造规模优势,行业产能增长迅速,2017-2019年分别有5、16、20万吨产能投放,2020-2022年预计分别有10、18、15万吨产能投放。2018年全球蛋氨酸市场需求133.8万吨,蛋氨酸全球年需求增速5%-6%,年需求增量达到8万吨左右,能够消化10万吨左右的新近产能,近年产能增速大于需求增量。

2019—2021年蛋氨酸新增和规划产能

数据来源:公开资料整理

全球蛋氨酸供需变化

数据来源:公开资料整理

国外蛋氨酸寡头企业的生产基地主要分布在欧洲和北美洲,部分蛋氨酸生产装置建成时间较长、装置老化,开工率不足,寡头企业扩产,一方面是调整全球布局,靠近新兴市场,另一方面是淘汰落后产能,降低原有工厂的开工率,实际有效产能低于理论产能,同时考虑到新进入产能的规模和速度,新增产能推迟生产或延期取消等不确定情况时有发生,进入速度通常慢于规划,2019年4月,诺伟司宣布取消12万吨产能建设计划,2019年10月日本住友宣布关停2万吨生产线,行业产能竞赛有望暂停,需求/产能比例未来几年处于持平状态,行业格局改善出现曙光。

赢创不可抗力事件持续时间长短影响短期蛋氨酸价格

目前蛋氨酸生产工艺有发酵法和化学合成法。韩国希杰是唯一使用发酵法生产蛋氨酸的公司。目前全球主要厂商均采取化学合成法。化学合成法按反应中间体的不同又可分为氰醇法和海因法。蛋氨酸工业生产使用的硫化氢(恶臭)、氢氰酸(易挥发、剧毒)、丙烯醛(刺激性气味、有毒)以及产品液体蛋氨酸(臭味)等属于易燃、易爆、剧毒、恶臭物质,其性质决定长距离运输困难、物流成本高,必然要求装置一体化,即要求园区内主、辅生产装置齐全,中间体基本自给。一体化对公司的技术水平和管理水平提出更高的要求,某一环节装置出现故障后,会导致整个工厂停产情况发生。2019年11月13日,赢创宣布其位于安特卫普的蛋氨酸工厂遭遇不可抗力。由于氢氰酸装置出现故障,赢创位于安特卫普的两家蛋氨酸工厂临时停产,两家工厂主要生产固体蛋氨酸和Met-Met虾蟹专用蛋氨酸,总产能为23万吨。赢创蛋氨酸装置分别位于安特卫普(比利时)、韦瑟灵/科隆(德国)、莫比尔(美国亚拉巴马州)和新加坡,总产能73万吨,其装置均为一体化配置,因而对全球其他装置没有影响。公司将尽快进行维修过程,短期主要通过库存来应对停产。受赢创宣布不可抗力的影响,国内蛋氨酸价格出现上涨。短期蛋氨酸价格仍取决于停产时间长短。

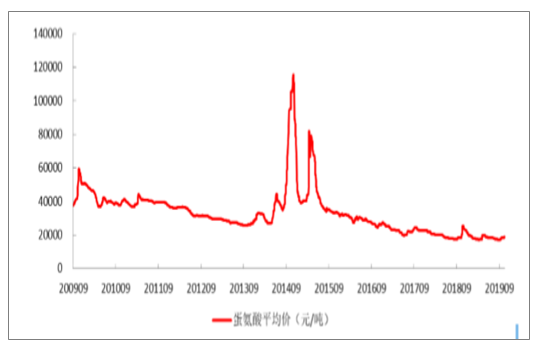

反倾销是近期蛋氨酸价格的重要影响项

蛋氨酸工业集中度高,产能集中在8家生产商的14家工厂,单个工厂产能占全球产能的3-10%以上。一旦某个工厂长时间检修或者突发性事件,极易造成短期内供需失衡,价格巨幅波动。2009年至今,固体蛋氨酸价格经历了2次较大的波动:第一次是在2009年,法国罢工等引发供应紧张,价格出现上涨。第三次是在2014年-2015年初,紫光由于环保问题停产;美国蛋氨酸中间体工厂出现事故导致诺伟司停产;进口厂家对国内第二季度市场需求判断不乐观导致供应缩减,加上通关延迟,造成蛋氨酸供应紧张,导致蛋氨酸价格创历史新高,上涨至100元/千克,由于需求相对刚性,在100元/千克仍有一定的成交量。近年来,由于蛋氨酸产能持续投放,蛋氨酸新进入者均为国内企业,国内蛋氨酸市场竞争激烈,价格处于下跌趋势,价格跌至10年以来的价格低位。

2009年以来国内固体蛋氨酸价格走势图(元/吨)

数据来源:公开资料整理

2019-2021年蛋氨酸产能年均增速8.6%,略高于同期需求6%的增速。2019年4月,诺伟司宣布取消原计划扩产的12万吨液蛋产线规划,也侧面反映行业目前的供大于求的局面。反倾销事件预期使价格回到盈利状态,但长期价格或将温和上行。

蛋氨酸价格走势

数据来源:公开资料整理

从国内蛋氨酸市场看,1995年至2018年,中国蛋氨酸进口量增长645.53%,年化增速为9.12%。在2012-2018年国内蛋氨酸产能逐渐释放的背景下,国内蛋氨酸进口量增加,一方面是国内养殖业发展带来的需求迅速增长,另一方面是跨国企业希望加大进口量维持市场份额,国内供给过剩,国内成为全球蛋氨酸竞争最激烈的区域。

国内蛋氨酸年进口量(吨)及同比增速

数据来源:公开资料整理

2019年4月中国商务部发布公告,宁夏紫光申请对原产新加坡、马来西亚以及日本的蛋氨酸反倾销调查,2018年中国进口三国的蛋氨酸占总进口量的76%,主要涉及赢创位于新加坡、住友在日本以及希杰在马来西亚的蛋氨酸生产基地。国家商务部在2019年10月10日召开蛋氨酸反倾销听证会,预计在2019年12月初有望宣布初裁决定。蛋氨酸价格从9月起逐渐止跌回升,现阶段价格涨至20270元/吨,相比九月初17090元/吨价格上涨18.6%,在一定程度上会增厚蛋氨酸企业下半年利润,后期价格走势需进一步关注蛋氨酸反倾销初裁结果,若反倾销初裁成立,利好蛋氨酸价格的同时,也会加速蛋氨酸的进口替代,利好国内蛋氨酸生产厂商。建议关注安迪苏和新和成,其中安迪苏为全球第二大蛋氨酸企业,拥有蛋氨酸产能48万吨,价格每上涨1000元/吨,有望增加净利润3.27亿元;新和成拥有蛋氨酸产能5万吨,10万吨蛋氨酸产能有望20年上半年投产,价格每上涨1000元/吨,有望增加净利润0.38亿元。

四、饲料添加剂行业的发展趋势

为饲料配方中不可或缺的其中一部分,饲料添加剂一直以来被许多行业人士当作饲料致胜的“秘方”,不少企业为了打造强有力的添加剂“法宝”,更是不惜投入大量的时间、精力和资金。

安全有效是饲料添加剂的基本要求

美国Ensminger将饲料添加剂分为六大类,即补充营养类、促进动物采食或选择食物类、增加畜产品色泽和品质类、促进消化与吸收类、改变代谢类和保健类。目前我国一般将其分为营养性添加剂和非营养性添加剂两大类。根据其在畜禽生产各个环境发挥的作用,可以进一步细分为生长促进剂、饲料保藏剂、驱虫保健剂、增色剂、调味剂等。

众所周知,畜产品的消费在人类食物消费中所占的比重较大,畜产品的安全是保证人类食品安全的关键,而随着养殖业和饲料工业的迅速发展,饲料添加剂的使用越来越广泛,成了动物采食的一种基本原料,在饲料添加剂-动物-人类这条食物链上,饲料添加剂是最基础、最重要的一环,因此,保证其安全有效是保证畜产品安全的关键。

在安全性方面,冯定远认为添加剂需要满足以下要求:长期使用或在添加剂使用期内不会对动物产生急、慢性毒害作用及其他不良影响;不会导致种畜生殖生理的恶变或对其胎儿造成不良影响;在畜产品中无蓄积,或残留量在安全标准之内,其残留及代谢产物不影响畜产品的质量及畜产品消费者——人的健康,并对环境无不良影响。

饲料添加剂的经济效益有很多,如提高饲料利用率、改善饲料适口性、促进畜禽生长发育、改善饲料加工性能、改善畜产品品质等,但这些都需要建立在“有效发挥”上。因此,添加剂在畜禽生产中能否带来确实的饲料效果和经济效益、与常规饲料组分有无配伍禁忌、是否会影响饲料的适口性等都是需要企业和科研人员认真的研究和把关的。

原料短缺、规模养殖对添加剂提出更高要求

任何行业在发展的过程中,或多或少都会存在一些问题,饲料添加剂行业自然也不例外。冯定远表示,由于许多企业过度热衷饲料添加剂,导致目前行业存在一定程度的无序竞争。有的产品甚至是以噱头、炒作为主,实际功效并不明显,而且针对性不强,作用重复。

另外,企业在研发的过程中,容易忽视基础日粮的影响,与主要的营养成分相脱节,导致研发效率不够高。因此,在冯定远看来,添加剂企业在开展研发工作时,需要重视与基础营养的结合,把某些添加剂的作用进行量化,设立相应的评判标准和数据库。

在规模化程度越来越高的养殖行业,提高养殖效率已经成为了竞争的关键,而这也对养殖生产工具、产品提出了更高层次的要求,安全、高效、优质的产品会被更加重视、更广泛地应用已是不争的事实。冯定远认为,安全、绿色、高效、环保、功能互补的添加剂产品将会是新形势下各个添加剂企业研发的方向,如螯合物、酶制剂、微生物、酸度调节剂、多糖和寡糖等。同时,添加剂产品需要向功能细化、专一化、系列化方面进行更深度的挖掘与发展。

在未来玉米、豆粕、鱼粉等比较传统的容易消化的饲料原料的使用会减少,饲料原料缺乏、价格上涨将成为饲料行业的常态,因此开发饲料原料资源必然是行业的应对方法之一。而饲料原料开发的方式有副产物开发、可再生性开发等,可再生性开发更容易达到专业化、规模化、产业化的需求。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国饲料添加剂行业市场运营格局及前景战略分析报告

《2025-2031年中国饲料添加剂行业市场运营格局及前景战略分析报告》共十二章,包含2025-2031年饲料添加剂行业投资方向与风险分析,2025-2031年饲料添加剂行业发展环境与渠道分析,2025-2031年饲料添加剂行业市场策略分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国饲料添加剂行业供需现状及未来趋势分析:市场相对成熟,规模超千亿[图]](http://img.chyxx.com/images/2022/0330/4279f04d08c7260a105d321a303d34a91af3a3d5.png?x-oss-process=style/w320)

![2021年中国饲料添加剂行业发展现状分析(附产值、市场供需现状、进出口贸易)[图]](http://img.chyxx.com/images/2022/0303/5b30941fb6b7fe6c29d080270bb7969935dacb05.jpg?x-oss-process=style/w320)