一、行业经营现状

1.营收增速趋缓,行业盈利能力下滑

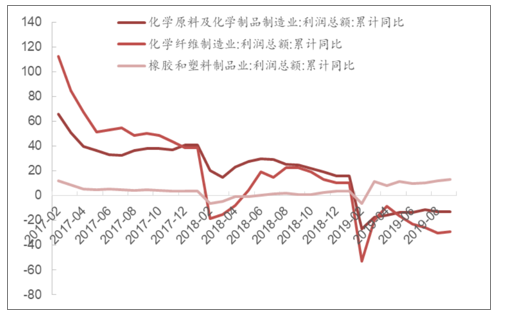

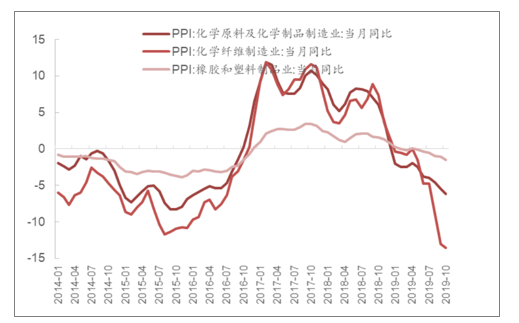

2019年全球经济增速总体延续2018年放缓趋势,此外,频繁的逆全球化事件加剧了对未来经济的不确定性,叠加中国经济进入转型升级期,化工行业全面景气周期进入尾声,各子行业盈利能力普遍出现下滑。从财务角度来看,2019年前三季度中国化工业营收同比增速趋缓,盈利能力同比下滑,其中化学原料及化学制品制造业营收增速由正转负。从盈利水平来看,除橡塑企业保持正增长外,化学原料及化学纤维行业利润都进入负增长区间。

基础化工行业营收增速放缓(%)

数据来源:公共资料整理

相关报告:智研咨询发布的《2020-2026年中国化工行业产销情况及投资决策建议分析报告》

基础化工行业盈利水平下降(%)

数据来源:公共资料整理

化工PPI指数自2016年10月份转正以来连续保持同比正增长,至2019年1月最终转负,结束了长达26个月的正增长。截止2019年6月,PPI同比增速为-3.80%,仍在加速下移。从化工行业利润总额来看,其在2013年2月同比转正后就一直维持正值,直到2019年2月最终转负,期间维持了6年的正增长。

经历了长达2年半的景气周期后,在供需两面受敌的情况下,化工行业由高点景气回落,势必将面临不短的调整期,在此期间行业板块性大机会或较难出现。

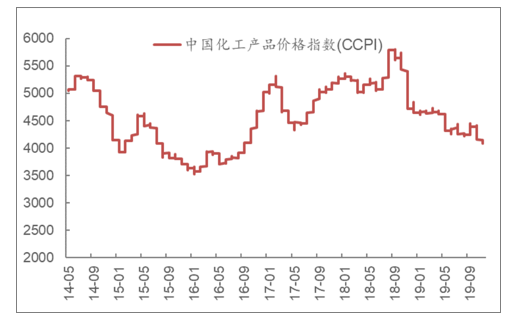

中国化工产品价格指数自2016年年初至2018年年尾经历了一轮上行周期,该轮化工产品价格上涨主要受国内环保收缩供给带来的产品供不应求,但需求边际并没有改善。过去一年来,由于全球需求持续走弱,供给边际上有所增加,化工品价格进入了下行周期。未来国内化工品将进一步下滑磨底,但下降空间不大,目前大部分化工品价格处于中低位水平,部分接近2016年低油价水平,未来进一步下跌空间不大。

化工品PPI指数同比增速(%)

数据来源:公共资料整理

中国化工品价格指数(CCPI)

数据来源:公共资料整理

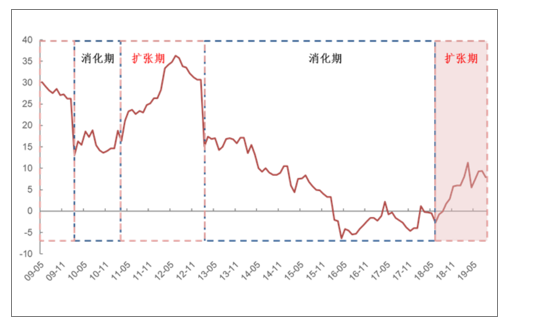

2.行业进入新一轮扩张期,供给边际有增加

从基础化工行业资产负债率及在建工程情况来看,基础化工行业整体资产负债率从2015年起整体呈现下降趋势。至2018年第三季度,伴随景气度的延续,行业整体盈利好转,资金回笼,行业内优秀的上市公司趁机加大资本投入扩大生产规模,行业整体资产负债率有所提升。

基础化工行业资产负债率有所提升(%)

数据来源:公共资料整理

化学原料制品固定资产投资完成额增速(%)

数据来源:公共资料整理

从化工行业固定资产投资完成情况来看,自2012年以来,化工行业固定资产投资增速持续走弱,并于2016年出现十年来首次负增长,并且一直延续至2018年8月份,2018年三季度化工行业固定资产投资增速转正并开始抬升、逐步缩小与全社会固定投资增速之间的差距,历时两年半的景气周期,最终不可避免的踏入历史循环,产能扩张逐步抬头,进入新一轮扩张周期。

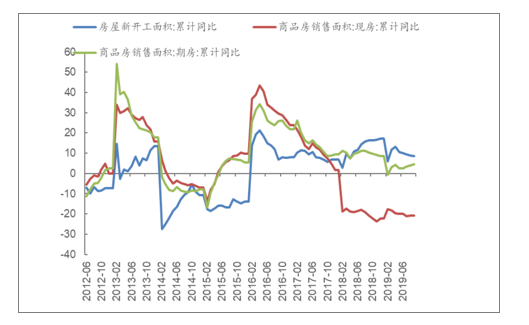

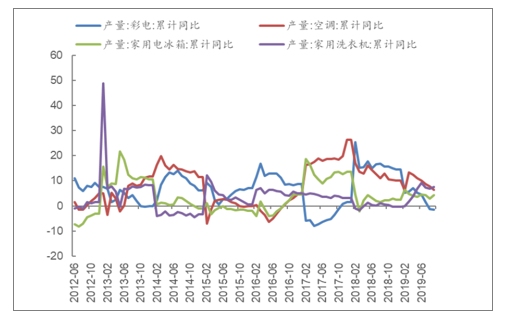

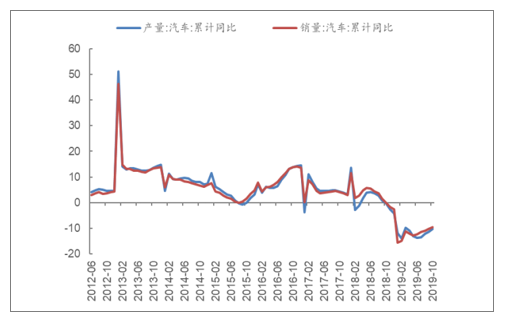

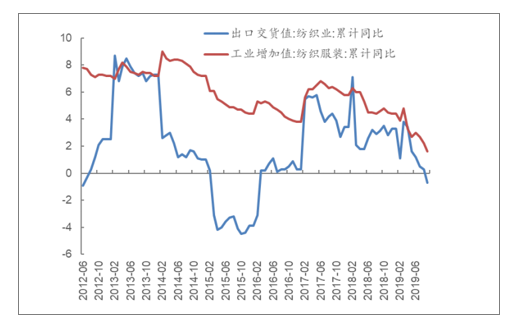

3.国内经济进入调整期,贸易摩擦影响出口需求

目前我国经济进入结构调整期,产业结构升级正在加速进行,中国经济已由高速增长阶段转向高质量发展阶段,在结构调整期内需大幅回暖可能性小,从今年前三季度包括地产销售、家电产量、汽车产量、纺织出口等数据看出,当前内需逐步开始放缓,但是鉴于国内经济体量的增加,增速放缓情理之中,中国总体上仍处在工业化和城镇化推进过程中,内需有空间,发展有韧性,创新有手段。

房地产销售面积增速下滑(%)

数据来源:公共资料整理

家电产量增速出现回落(%)

数据来源:公共资料整理

汽车产销量增速下滑(%)

数据来源:公共资料整理

纺织服装出口增速有所下滑(%)

数据来源:公共资料整理

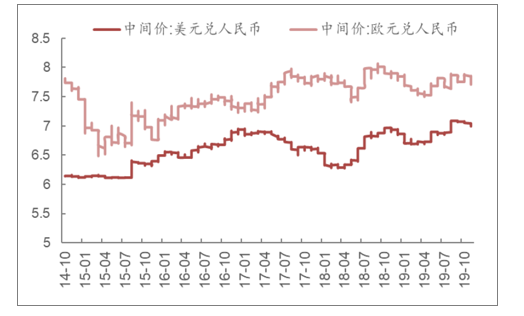

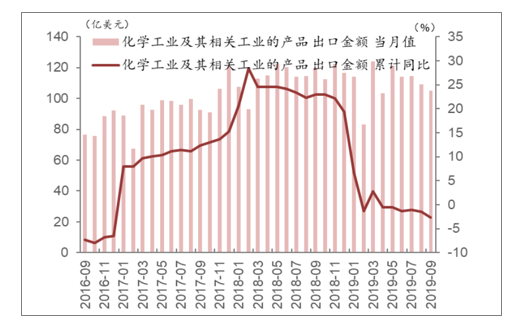

中美贸易摩擦进入长期对峙局面,影响出口需求。2017年以来,国内化工行业和全行业出口金额累计同比由负转正,2018年出口金额同比增速保持高增长,这一方面是由于全球石油价格复苏带动产业链价格上移、利率下行下刺激消费复苏;另一方面是由于避免征税“抢出口”效应。进入2019年,随着美国对华加征关税陆续落地,“抢出口”效应不复存在,且由于前期透支了出口需求,2019年出口增速出现大幅回落,截止9月化工行业出口累计同比增速-2.7%

中美贸易摩擦已经不可避免地进入长期对峙局面,中国化工企业参与国际分工合作的难度越来越大,将持续影响到未来国内化工品的出口需求。

人民币汇率波动较大

数据来源:公共资料整理

我国化工品出口同比增速转负

数据来源:公共资料整理

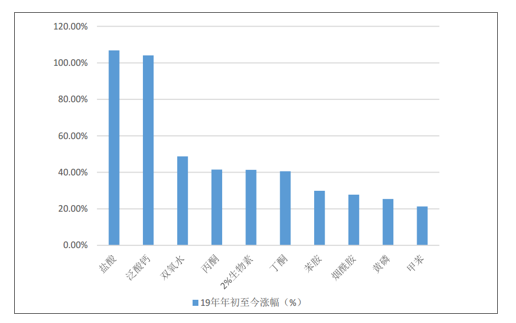

159种化工品中较年初上涨的品种有28个,盐酸、泛酸钙涨幅超过100%,双氧水、丙酮、2%生物素、丁酮涨幅超40%,苯胺、烟酰胺、黄磷、甲苯、磷酸涨幅超20%;跌幅超过20%的品种有37个,其中,维生素及氟化工制冷剂系列产品跌幅较大,VD3跌幅达到67.71%,VB2、VB12、VA、VC跌幅分别达到42.78%、41.38%、29.52%和21.88%,R125、R134a、R410a、R22、R32、无水氢氟酸跌幅也达到了40.35%、39.40%、36.00%、33.33%、30.00%和33.06%。

价格较19年初涨幅居前产品示意图

数据来源:公共资料整理

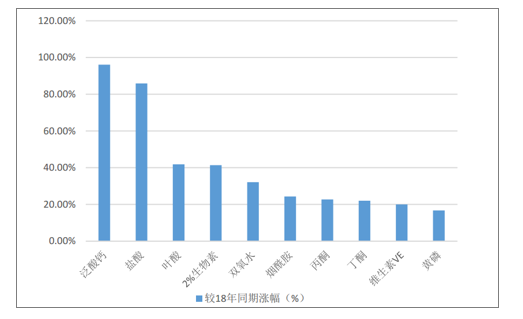

与2018年同期相比,价格上涨的品种仅有18个,泛酸钙、盐酸、叶酸、2%生物素等涨幅超过40%,双氧水、烟酰胺、丙酮、丁酮、VE涨幅超20%;跌幅超过20%的有68个品种,其中维生素、氟化工制冷剂系列产品跌幅居前,PA66、TDI、硫酸、固体烧碱、醋酸、草铵膦、己内酰胺、丙烯酸及酯等跌幅均超过30%。

价格较18年同期涨幅居前产品示意图

数据来源:公共资料整理

化工品筑底阶段正在轮流进行,未来随着环保督查持续深入及新产能投放的互相制约,多数行业供需格局能够维持相对稳定状态。对于行业集中度相对较高的细分子行业供需结构相对稳定,新进入者较少,龙头企业将进一步提升市占率,增强定价权。未来一年内仍为行业新增产能逐步投放期,消化库存及新增产能将使得化工品整体价格难以出现向上突破,但去库存情况较好及行业出清程度较高的细分行业将先一步进入回暖期。

二、成本端:油价走势符合预期,中短期仍将维持底部震荡

2019年以来国际油价出现了大幅波动,年初受OPEC减产及地缘政治影响,国际油价开启反弹,美油和布油一度突破66和73美元,随着委内瑞拉局势边际影响改善,美国对伊朗制裁、全球贸易摩擦加剧及中东动荡局势缓和及全球经济增速放缓,原油价格出现回落。中短期内油价仍将处于低位震荡状态,布油价格中枢预计将在60-65美元区间波动。

预计2024年全球原油需求将增长至104.8亿桶/日,而2040年将增长至1.106亿桶,低于去年预测的1.117亿桶/日。同时OPEC预计未来五年内市场对该组织的原油需求也将下滑,2024年料将减少至3280万桶/日,低于2019年的3500万桶/日,主要是受到美国页岩油以及其他主要竞争对手产量攀升的市场份额压榨影响。

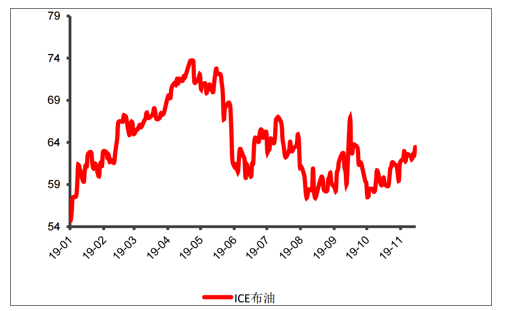

年初至今ICE布油价格走势示意图

数据来源:公共资料整理

原油作为众多化工产品的最初始原料,其价格影响着化工整条产业链,而原油的价格受多因素影响,供需格局、地缘政治、金融因素对原油价格走势都有较大影响。

2019年以来的国际油价走势整体先扬后抑,5月份为分水岭。前半段在油价超跌反弹动能强劲以及OPEC+减产联盟超预期执行减产协议等因素带动下,油价单边上涨。5月初美国宣布停止给予有关国家以伊朗石油进口豁免权,多头利好兑现离场,油价企稳后横盘震荡;7月份OPEC减产协议得以继续延长,但力度未超市场预期,油价继续横盘整理;8月由于中美贸易谈判进展出现反复,市场对未来需求的悲观预期充斥市场;9月在沙特油田遇袭事件影响下,油价短暂冲高后回落,随着中美两国临近达成第一阶段贸易协议,10月油价温和反弹。

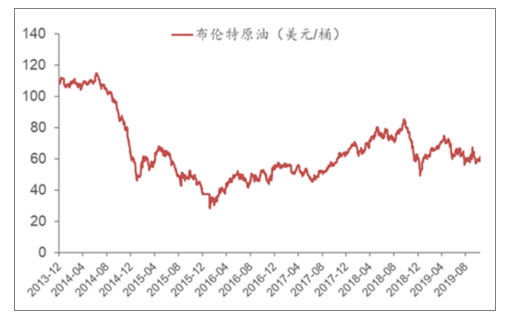

布伦特原油价格(美元/桶)

数据来源:公共资料整理

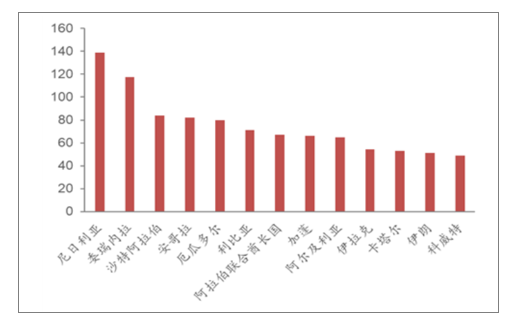

产油国财政收支平衡线(美元/桶)

数据来源:公共资料整理

国际油价上有顶下有底,需求决定上限、成本端决定下限,预计布伦特原油价格中枢中长期围绕65美元/桶区间震荡。从消费国角度出发,过高油价导致通胀,压缩货币宽松空间,不利于经济发展,希望压制油价在合理水平。但是,低油价不符合产油国利益,特别是财政严重依赖油气出口的中东国家,对于寡头市场,其具有相应调节能力,如在执行的联合减产协议。

三、需求端:地产基建有所回暖,消费端市场增速不容乐观

化工行业下游覆盖地产、基建、医药、汽车、家电、食品、纺服、电子、交运、军工等多个领域,需求端增速与国民经济增长关联度较高,因此,宏观经济增速放缓阶段,化工行业下游需求增长也会有一定程度放缓。

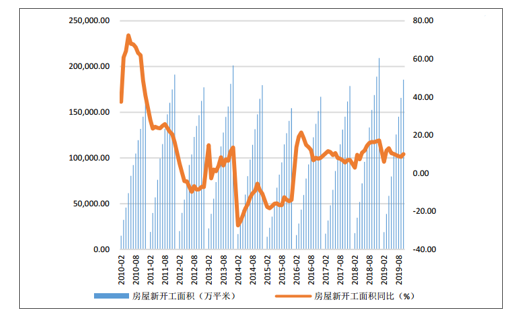

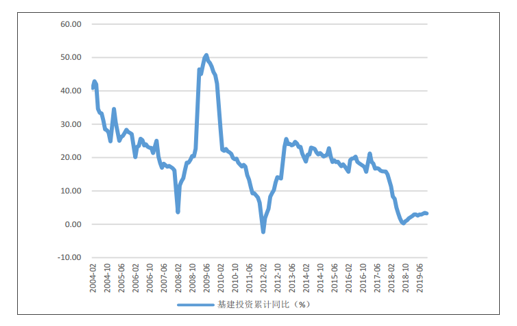

地产和基建两架马车近期有回暖趋势,房屋新开工面积2019年10月重回两位数增长,基建增速2019年以来在2.5%-3.5%之间呈现上升趋势,预计将重新带动涂料、玻璃、PVC、钛白粉等多个领域需求回升。

我国历年房屋新开工面积及增速示意图

数据来源:公共资料整理

我国历年基建投资累计同比示意图

数据来源:公共资料整理

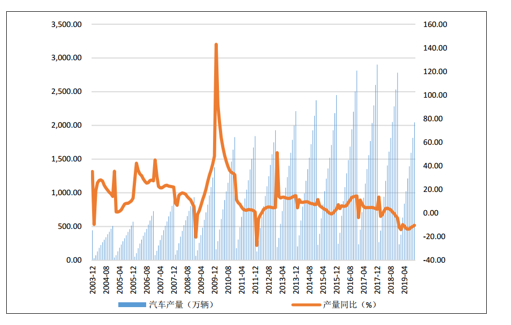

汽车产量方面,2018年10月起产量出现同比下滑,至2019年2月降幅一度达到14.08%,10月降幅缩窄至10.40%,降幅连续4个月出现缩窄。预计将对窗膜、改性塑料、车用胶、轮胎、内饰、安全带等多个领域产生积极影响。

我国历年汽车产量及增速示意图

数据来源:公共资料整理

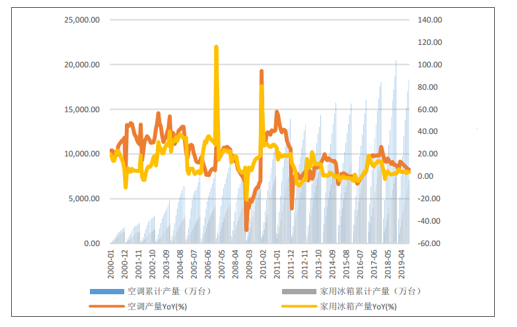

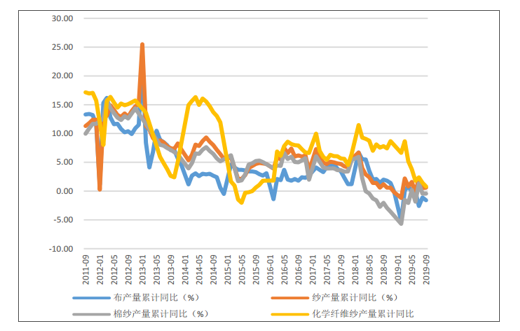

空调产量增速2019年逐步下滑,10月降至6.20%,为2017年以来新低,冰箱产量增速2018年以来一直较低,基本维持在5%以下缓慢增长。纺织品方面,布、纱产量增速在0%左右波动,10月降至-2.00%和-0.30%,棉纱产量增速2018年起呈现负增长,化学纤维纱产量增速2018年起也有大幅下滑,从10%以上降至0.8%,纺织品整体下滑严重。

我国历年空调、冰箱产量及增速示意图

数据来源:公共资料整理

我国历年纺织品产量增速示意图

数据来源:公共资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国6-APA行业市场现状分析及前景战略研判报告

《2024-2030年中国6-APA行业市场现状分析及前景战略研判报告》共十一章,包含6-APA地区运行分析,6-APA国内重点生产厂家分析,2024-2030年中国6-APA行业发展前景预测等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。