一、供给端:在手订单处于历史低位,低硫油限制利好供给

1.在手订单处于低位,奠定改善基础

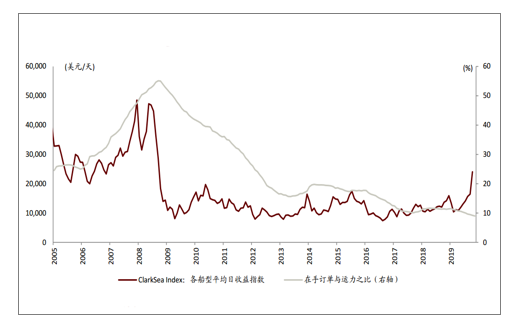

整个全球航运船队在手订单与运力之比低于10%,为历史的低点。船舶融资和未来环保要求的不确定性会抑制新船订单,而低硫油和压载水等公约生效将减少有效运力,且有望加速老旧船舶的拆解淘汰。

船舶收益指数与在手订单占比出现背离

数据来源:公共资料整理

相关报告:智研咨询发布的《2020-2026年中国航运行业市场发展规模及投资前景趋势报告》

船舶拆解受运价以及船东的预期、废钢价格、船龄状况等因素的影响,而基于已有订单测算新船的交付则确定性相对较高。基于三个子板块未来两年的交付进度,对三个子板块的排序为油运、集装箱、干散货。

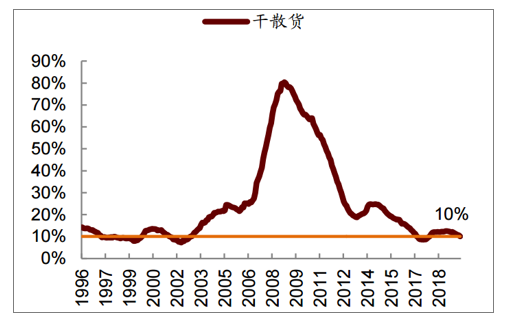

干散货船型在手订单与运力之比接近历史最低点

数据来源:公共资料整理

油轮在手订单与运力之比接近历史最低点

数据来源:公共资料整理

集装箱在手订单与运力之比接近历史最低点

数据来源:公共资料整理

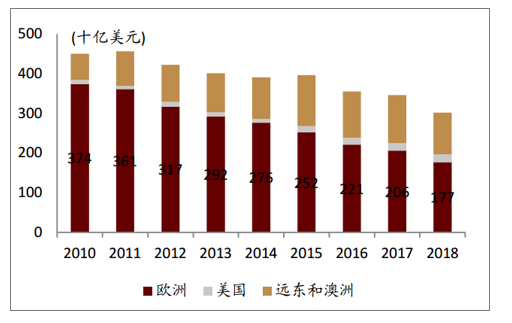

2.银行退出,船舶融资存在客观限制

对于船东订造新船来说,银行是主要的融资手段。过去十年,由于航运行业的持续不景气,欧洲传统的船舶融资银行逐步退出该项业务,使得船舶融资总量从2011年的高点下降了34%,客观上抑制船东大量订造新船。

前40大银行对船舶融资余额逐年减少

数据来源:公共资料整理

传统欧洲船舶融资银行退出

数据来源:公共资料整理

3.环保监管抑制新船订单,有望加速老旧运力淘汰

随着全社会环保意识增强,过去几年海运领域的各项环保规则也陆续出台和生效主要包含对氮氧化物(NOx)、硫氧化物(SOx)、压载水(BallastWater)、温室气体(GHG)/能效指数(EEDI)等方面的要求。环保监管趋严会带来航运供给侧改革。

(1)未来监管要求的不确定抑制新船订单

IMO目标是到2030年全球船舶的二氧化碳排放强度比2008年减少40%,现在投资一条新船将面临较大的不确定性。是否应该选择化石燃料还是其他可替代性能源,如何满足到时候的监管要求。这会使船东对于订造新船的积极性下降,因此虽然从2018年以来航运业盈利有所改善,但新船订单与运力之比仍在下降。

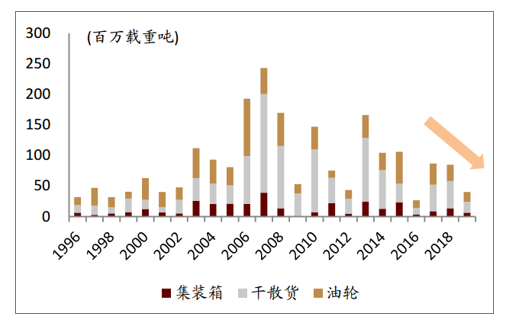

2019年新船订单均同比大幅减少

数据来源:公共资料整理

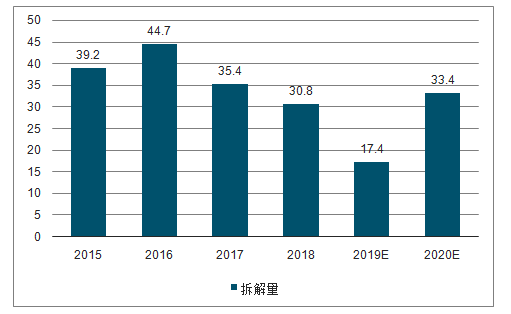

(2)有望加速老船拆解

应对环保监管将增加船东的资本性支出或运营成本支出,抬高行业整体的盈亏平衡点,使得原本的部分船舶不再具有经济性,有望加速拆解。虽然拆解量很大程度上取决于运价情况(与运价呈负相关),但从中长期来讲,环保监管趋严将加速老旧船拆解。从具体时间点来看,1)低硫油限制将于2020年1月1日正式实施,到3月1日若未安装脱硫塔将不允许携带高硫油;2)对于未在2014年9月8日及以后且在2017年9月8日前完成国际防止油污证书(IOPP)换证检验的船舶,需在2019年9月8日及以后的首次IOPP换证检验时安装压载水处理设备。

预计2020年拆船有望加速

数据来源:公共资料整理

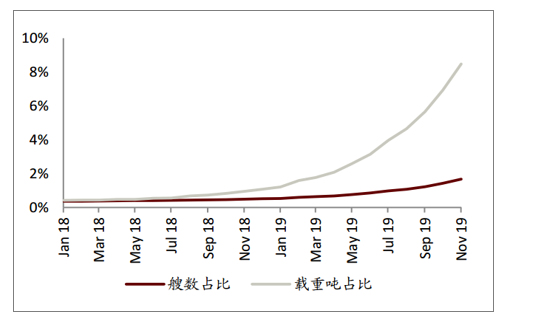

4.低硫油限制有助于减少有效运力,对集装箱船影响最大

IMO2020年低硫油公约规定,2020年1月1日起在全球范围内实施船用燃油硫含量不超过0.50%m/m的规定(目前为3.5%)。为了符合要求,船舶可以安装洗涤塔以处理废气或者直接使用合规的燃料(0.5%的低硫燃料油或者0.1%的轻质柴油(MGO))或者LNG等替代性能源。

已经安装脱硫塔的船舶(存量)占比

数据来源:公共资料整理

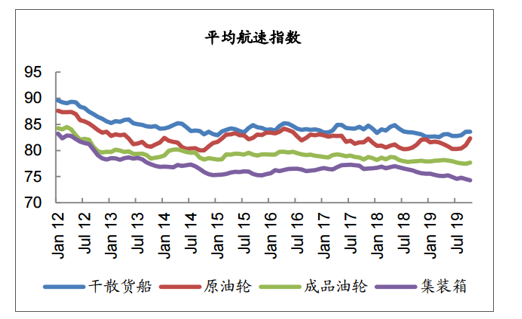

船东可能降速航行以节省燃油。由于使用低硫油导致燃油成本上涨,船东可能会选择降速航行以节省燃油,但一定程度上航速与运价存在负相关关系。根据数据,2019年以来三种主要船型出现了小幅度的降速,其中集装箱船速比年初下降2%,油轮船队由于近期运价快速上涨,航速有所提升。

集装箱船航速下降,而油轮船队的航速则由于运价大幅上涨而回升

数据来源:公共资料整理

二、需求端:可能促进油运需求增长。由于IMO低硫油限制的影响,对于低硫燃油的需求

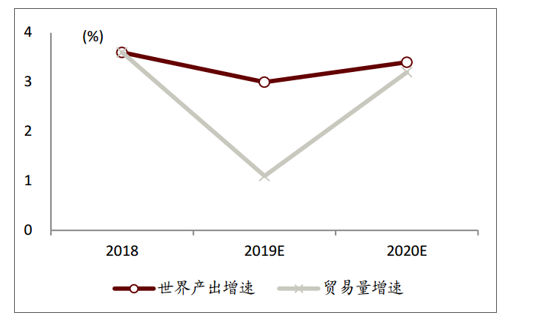

1.需求依然面临经济增长不确定性:油运需求有望结构性改善,关注中美贸易谈判

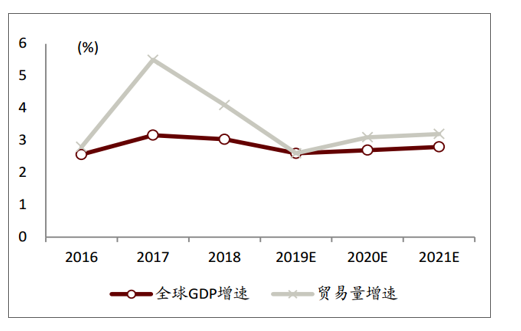

由于贸易摩擦、投资增速下降、政府债务等原因,IMF和世界银行等机构纷纷下调全球GDP增速的预测,同时也下调了全球贸易量增速。预计2019、2020年各货种加总海运量需求增速为1.4%、2.8%,海运周转量需求增速为1.9%、3.6%。在弱需求增长情况下,关注结构性变化。2020年油运需求增速有望加快,干散货和集运需求增速则保持相对平稳。

IMF预测

数据来源:公共资料整理

世界银行预测

数据来源:公共资料整理

(1)油运:2020年需求增速有望加快

2019年油运需求由于OPEC减产和沙特原油设施遇袭已经下调,2020年有望恢复增长,其中主要受美国页岩油产量的增长和低硫油限制导致的增量需求所带动。预计2019/2020年油品海运周转量需求增速为1.7%、5.5%,2020年需求增速快于供给增速(2.6%),供需关系将继续改善。

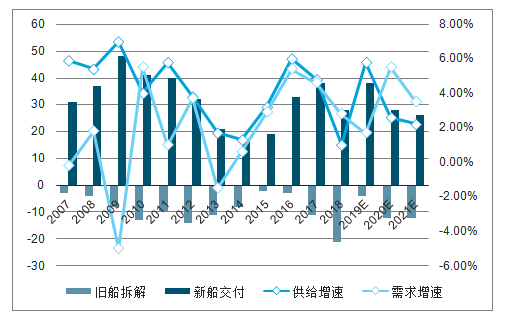

油运板块供需关系

数据来源:公共资料整理

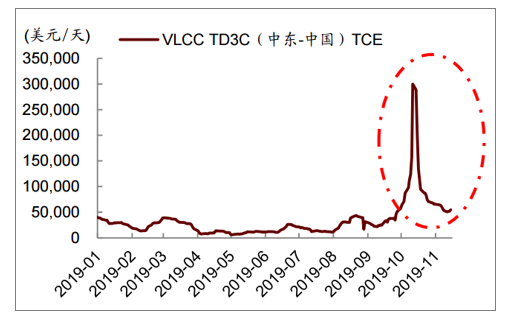

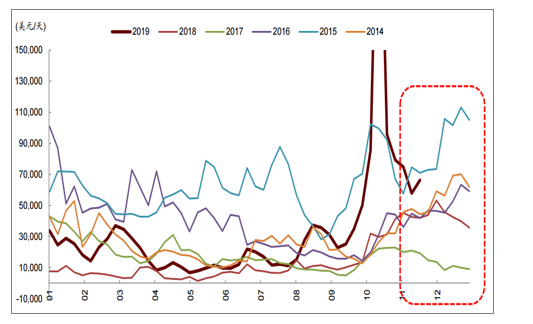

2019年由于油轮遇袭、美国制裁、台风等多个因素叠加,导致运价创历史新高,后回落至5-6万美元/每天的区间,并且已经企稳。从季节性来看,11-12月还存在一个旺季小高峰,圣诞节后将逐渐走低,二三季度为一年的传统淡季。考虑到明年仍将有部分船舶安装脱硫塔,因此预计2020Q1和二三季度淡季运价有望好于今年,2020年旺季虽然会低于2019年的极端运价。

VLCCTD3C运价

数据来源:公共资料整理

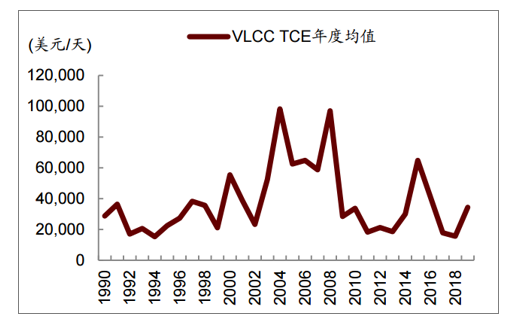

VLCC运价年度数据

数据来源:公共资料整理

运价季节性

数据来源:公共资料整理

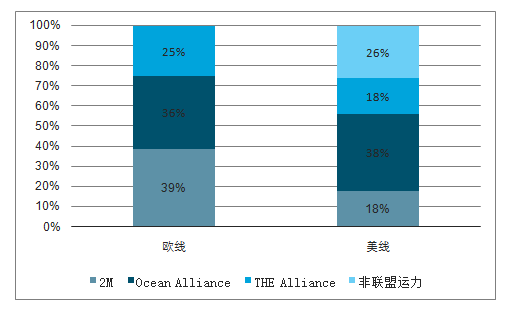

(2)集装箱:格局改善,关注贸易谈判

在贸易摩擦的大环境下,虽然中美之间的贸易量出现一定的下降,但是美国从东南亚等地的进口快速增长,抵消了部分对集装箱需求的负面影响。在过去几年的重组整合之后,目前集运行业的集中度已经较高,三大联盟的运力合计占据了欧、美干线运力的100%、82%,而前十大公司运力的份额占比也提高到83%。主要得益于行业格局的改善:1)出台停航措施和运力调配方案,欧美干线运力控制良好,2)低硫油附加费征收,3)年初美线合同价谈判情况同比改善。

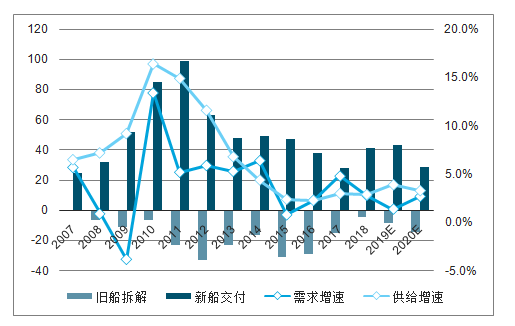

预计2020年全球集运需求增速比19年的2.2%稍有加快至3.2%,主要是来自南北航线和区域内航线的增长,供给增速则有望小幅放缓,未出现明显供需增速差,因此仍将考验竞争格局。

集运板块供需关系

数据来源:公共资料整理

三大联盟的运力市场份额

数据来源:公共资料整理

(3)干散货:关注VLOC安装脱硫塔进度,小船供需关系料边际改善

小宗散货供需关系更佳。小宗散货需求增速更快(2019/2020年预计周转量增长4.5%、3.5%),而新船订单更少,因此供需关系有望继续改善,但是也需要注意大船运价与小船的联动性和传导性。

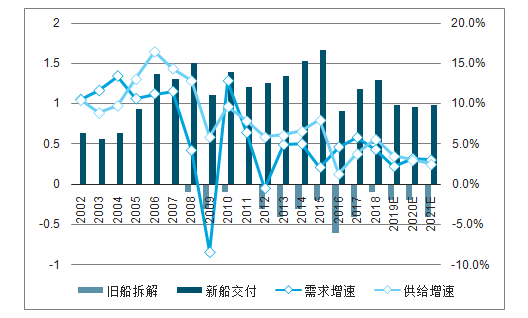

干散货航运板块供需关系

数据来源:公共资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国航运行业市场研究分析及未来发展潜力报告

《2026-2032年中国航运行业市场研究分析及未来发展潜力报告》共九章,包含中国两岸海运运行分析,国内航运生产厂商竞争力分析,2026-2032年中国航运行业发展趋势与前景分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![智研研判!2024年中国航运行业发展现状及趋势分析:船舶运输效率不断提升,技术创新赋能行业智能化转型[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2021年中国航运行业现状及发展前景分析[图]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)