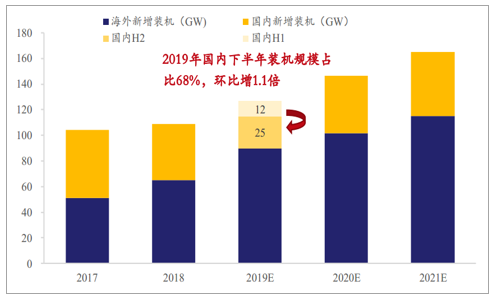

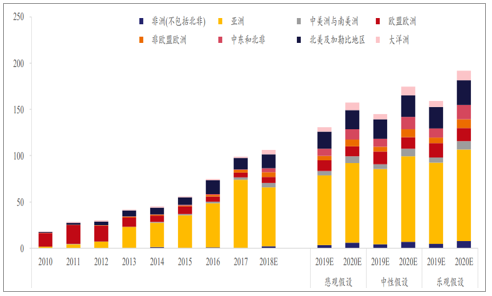

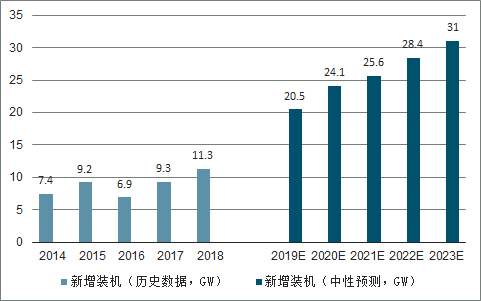

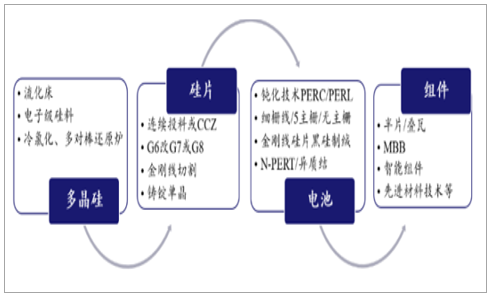

2019年海外需求超预期,2020年国内外增量可期。2019年因国内政策落地较晚,需求前低后高,全年预计装机37-38GW。2020年政策机制理顺叠加成本下降,竞价、平价项目增量可期,叠加消纳空间充足,预计2020年国内需求45GW左右。海外2019年持续高景气,需求超预期,全年装机预计90GW以上。2020年,政策主导传统光伏大国装机增长,美国ITC退坡抢装,欧洲完成2020年可再生能源目标加速装机,印度市场加速完成规划目标。新兴及平价市场放量增长,乌克兰、土耳其、荷兰、墨西哥等新兴市场叠加平价需求释放,海外2020年海外装机100-105GW。2019年全球装机预期120-130GW,2020年全球装机预期140-150GW,增量可期。

全球光伏新增装机量预测(GW)

数据来源:公开资料整理

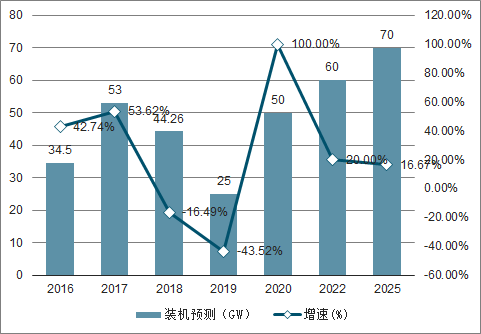

2019年1-9月份我国新增光伏装机仅15.99GW,同比下降超过53.7%,主要原因一方面是因为光伏新政出台时间较晚,上半年装机有限。一方面是因为根据政策,平价项目和竞价项目在今年年底并没有强制并网要求,产业界对组件价格的降价预期处于观望的状态,试图找寻可获最佳收益的并网时间。考虑到国内装机有可能在最后两个月有所起色,预计光伏全年新增装机在25GW左右。

我国光伏年度装机容量及预测GW

数据来源:公开资料整理

一、需求:国内外需求稳定增长,全球次第进入平价时代

国内:2020年思路定调,装机增量可期

2019年政策姗姗来迟,需求集中于Q4季度释放

2019年光伏采取新管理办法,并且为了避免再次出现“531”新政在毫无预期的情况下颁布,而大幅冲击行业,能源局就2019年光伏管理办法多次征求意见并修改。最终于2019年5月30日正式颁布《2019年光伏发电项目建设工作方案》。2019年管理方案将光伏项目重新分类管理,方案

要点如下:总体思路:财政部定补贴额度、发改委定电价上限、能源局定竞价细则、企业定补贴强度、市场定建设规模。

补贴总额:30亿,不含扶贫,其中,户用7.5亿

项目类型:户用、扶贫、同电站、工商业分布式、专项工程及示范项目

分类管理:除户用和扶贫外,全部竞价

户用:(1)补贴总额7.5亿,预计支撑规模3.5GW;(2)18年结转项目可申请补贴,预计占用0.5GW;(3)全年固定电价0.18元/kWh,不竞价;(4)月度结算,超出额度后次月月末后并网项目停止发放补贴。

扶贫:专项管理,不占用30亿补贴额度

竞价项目:(1)于2019年7月1日前统一申报;(2)类型包括:普通地面电站、工商业分布式、专项工程及示范项目;(2)修正规则,实则为依照补贴降幅排序,降幅越大排序越前;(3)明确建设期间,逾期2个季度内,则补贴逐季降低0.01元/kWh,2个季度以上取消补贴资格。

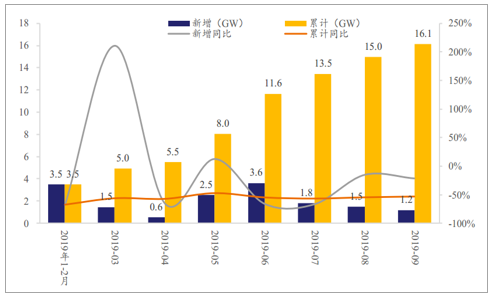

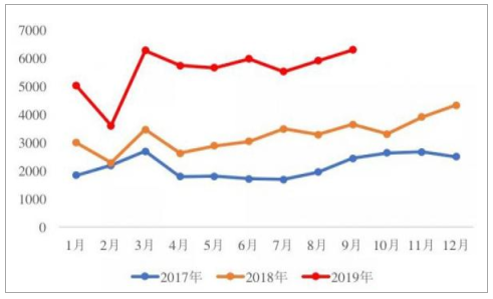

政策姗姗来迟,19年装机前低后高。由于上半年国内处于政策真空期,需求较淡。且规模较大的竞价项目7月1日申报,预计9月逐步启动,预计于Q4大规模集中释放。因此2019年全年装机走势呈现先低后高趋势,1-9月光伏并网规模仅为16.12GW,同比下滑53.3%。

1-9月国内需求同比下滑,主要是政策发布较晚所致

数据来源:公开资料整理

竞价规模22.8GW,19年可建设规模50GW。7月11日,国家能源局公布2019年光伏发电项目国家补贴竞价结果,拟将22个省(区、市)的3921个项目纳入2019年国家竞价补贴范围,总装机容量22.79GW项目。预计对应使用补贴额度17亿元,低于拨付金额22.5亿元,因此真实需求规模尚未完全释放。我们认为其原因主要系申报手续较为复杂,申报窗口期短,多数项目配套文件未落实所致。但由于竞价项目外,有户用、扶贫、平价、领跑者、“十二五”遗留项目及配套特高压项目,能源局文件中指出:2019年可建设规模50GW,年内可并网规模40-45GW。

目前,国企电站陆续招标,揭示国内需求逐步启动。考虑到光伏部分并网政策叠加惯性项目,我们认为竞价项目将于2019年开工,但部分并网结转至2020年一季度,因此预计19年内并网37-38GW。

2020年光伏政策思路定调,执行机制理顺利于有效释放市场需求

2020年政策思路基调不变,补贴与平价项目并行。我们认为2020年光伏将延续2019年有补贴项目与无补贴项目并行机制。有补贴项目大概率延续2019年竞争配置的方式,即规定总补贴规模,采取全国范围内竞争申报,直至补贴金额用完为止。

预计2020年国内需求同比提升,预计增量10GW以上,新增装机规模45GW左右。由于政策细节尚未明确,我们的预测主要是政策环境、成本驱动、消纳空间三个维度来看:

政策环境稳定,全年装机稳定:相较于2019年政策迟迟未落地导致上半年成为需求真空期,2020年竞价项目申报有望提前启动,并且根据2019年的申报经验,预计企业报价更加合理、审批制度简化,2020年补贴额度有望足额使用,预计能够支撑大于2019年的竞价规模,预计2020年竞价项目增量5GW以上。

高效驱动降本,全国次第平价:随着成本进一步下降,平价需求增长。组件价格进一步下降,叠加非技术成本下降,可建平价项目扩容。近期华能集团陕西定边60MW光伏电站成功并网发电,是我国二类资源地区首个平价上网光伏项目。标志着,我国II类资源区已实现发电侧平价。预计随着组件价格继续下降,全国将次第平价,平价项目也将成为2020年重要增量。我们预计平价项目增量为5-10GW。

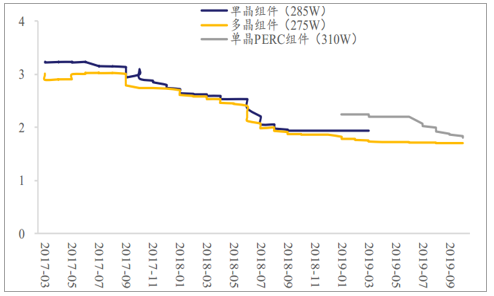

组件价格下降激发平价需求

数据来源:公开资料整理

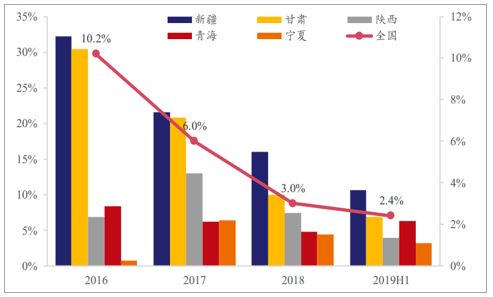

消纳压力解除,增量空间提升:2018年12月发改委、能源局引发《清洁能源消纳行动计划(2018-2020年)》,提出2020年平均弃风弃光率降至5%及以下。随着存量消纳问题的逐步改善,为光伏需求增长奠定良好的消纳基础。2019年上半年,我国弃光率已经降至2.4%,提前实现2020年目标,预计2020年新增装机无需为存量项目腾让消纳空间,利好2020年装机空间。

2019年上半年全国弃光率2.4%,创新低

数据来源:公开资料整理

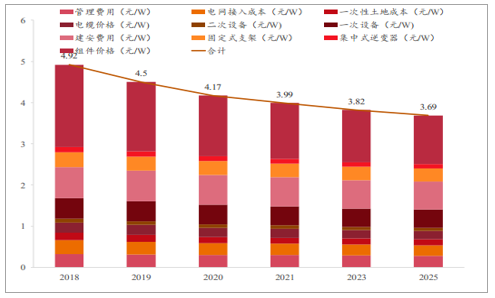

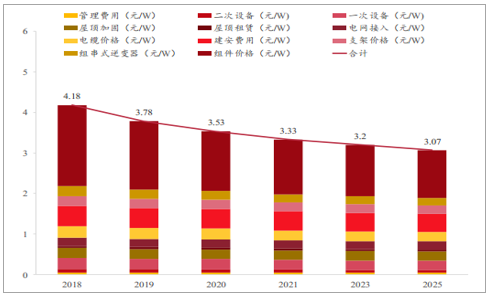

2020-2025进入平价加速周期平价上网区域充分,潜在市场充足。分布式光伏单位造价成本低,有望率先平价。在2018年光伏电站的成本构成中,组件仍是主要成本,分别占据分布式光伏和集中式地面电站总成本的48%和41%。从成本演化趋势来看,组件成本仍是未来潜在降幅最大的部分。2018年分布式光伏造价成本为4.18元/W,地面光伏系统造价成本为4.92元/W,预期两者将始终维持0.6-0.8元/W的价差。差价主要是由于分布式光伏管理费用(前期管理、勘察、设计及招标等费用)和一次设备费用(箱变、主编、开关柜、升压站)较低。

地面光伏系统造价成本

数据来源:公开资料整理

分布式光伏系统造价成本

数据来源:公开资料整理

项目收益率有保证,局部平价时代已经到来。根据全国各地脱硫煤电价与平均光照小时数数据,在不同的工程造价成本(4.5元/W-3元/W)下,计算项目IRR。以最低IRR=6%为标准,判定该地区是否满足平价上网条件。根据测算,在工程造价成本为4.0元/W的条件下,只有四川、陕西、山西、宁夏、湖北、贵州、甘肃、安徽的全部或者部分地区平价上网存在难度。平价上网收益较好的地区有山东、四川西北部、辽宁、吉林、黑龙江、河南、河北、广东。预期这些优质地区将成为分布式平价市场的率先增长区域。

平价条件下,全国各地域全额上网光伏电站造价成本与项目IRR关系测算

数据来源:公开资料整理

发电侧平价后,我国理论年装机空间100GW以上。我们通过构建能源平衡表,在全局角度下,满足用电供需平衡。模型中,主要由火电、水电、风电、光伏及核电供给电力,满足全社会用电需求。根据能源平衡表测算,光伏2020年实现平价上网后,每年新增装机约合在100GW以上。同时,分布式渗透率提升至50%以上,市场空间巨大。

海外:19年边际改善显著,新增与替代需求共振

降本增强海外竞争力,电力需求诱导装机。光伏在海外已经成为发电成本最低的发电方式,其增长逻辑是:欠发达地区电力需求装机与发达地区老旧火力电站替代。印度、中东等地区,光照条件优异,人均电量不足,光伏成为最优选择,装机规模增长迅速。美国、欧洲等光伏大国电力设施换代,可再生能源占比顺势提升,光伏市场将继续稳健增长。预期2019年全球装机120-130GW,未来五年内全球新增光伏装机增速维持在10%-20%。

2019-2020年海外需求确定性增长

数据来源:公开资料整理

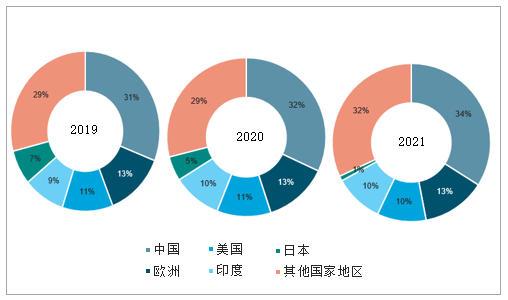

全球光伏装机呈现强国维持,新兴市场多点开花的局面。2019-2021年中国,欧洲,美国,印度将维持占有全球新增装机量的32%-34%,13%,10-11%,9-10%。其他国家地区装机规模占比将从29%提升到32%,主要由于光照资源好的新兴国家装机规模会大幅度提升。

2019-2021年新兴市场快速增长

数据来源:公开资料整理

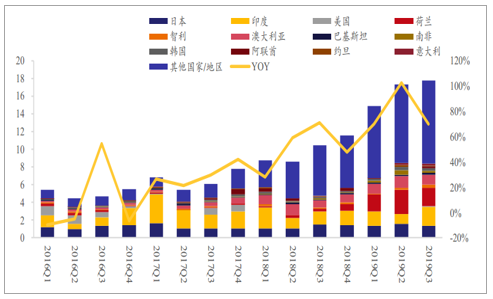

海外市场繁荣,国内优质产品出口骤增。中国光伏海外出口正值增速爆发时期,2019年一季度出口总计29GW,同比提升70%,Q2-Q3组件欧规模17GW以上,同比增速分别为102%、70%。海外高景气验证,同时因为Q3海外假期,需求较淡,预计Q4海外需求再迎旺季,出口规模进一步增长,2019年海外需求预计90GW。

海外组件出口放量,验证海外高景气

数据来源:公开资料整理

美国:201退坡,透支因素解除

2018年美国新增装机规模预计11.7GW,主要系2016年抢装透支叠加贸易摩擦约束进口组件成本所致。但随着光伏成本的进一步下降、税率进一步下降、以及ITC即将到期,有望看到以南美为主的光伏装机进一步增长。预计2019年美国新增装机12GW,2020年有望达到15GW。2019-2024年美国市场需求有望达到14-18GW。

美国光伏装机量预计持续增长

数据来源:公开资料整理

ITC延期,政策红利加组件价格下降激发新增需求。2019年7月25日,国会通过决议,投资税收抵免(ITC)政策确定将延期五年,并在五年内保持30%的税收抵免。我们认为,美国市场短期,第五批双反税率大幅下降,成本降幅极大,短期内刺激美国光伏市场装机量快速提升。中期,ITC延期确定5年,装机预测可能平缓,年复合增长率将维持高位。长期,多重因素(技术提升、规模效应、电网消纳能力、土地、资金成本、行政审批等非技术成本共振)光伏装机成本持续降低,光伏的新开工建设成本持续低于传统发电形式,装机和发电占比同步提升。

欧洲:冲刺2020年RE目标,装机动力强劲

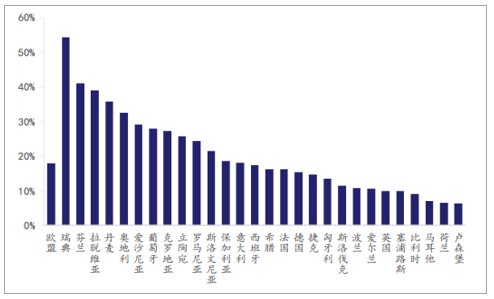

短期可再生能源目标促动抢装,MIP取消提升光伏性价比。欧盟2020可再生能源目标期限在即,MIP取消后成本降低具备竞争力,光伏抢装为市场注入新活力。2020年欧盟整体可再生能源在全部能源消费占比达20%,且成员国根据各国国情设立特定的强制性2020可再生能源目标。2030年欧盟整体可再生能源在全部能源消费占比达32%。而截止2017年,欧盟可再生能源比例已超过17.5%,欧盟28个成员国中,11个成员国已实现2020目标。

2017年仅11国完成2020年目标

数据来源:公开资料整理

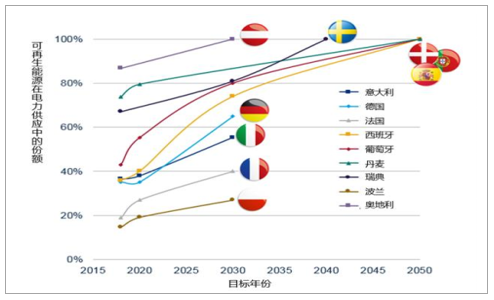

欧盟成员国可再生能源发电比例目标

数据来源:公开资料整理

2013年起欧洲对中国产品进行双反和MIP(MinimumImportPrice),其主要影响欧洲市场组件可得性。2018年8月31日,欧盟委员会发布声明称,对中国双反和MIP制度在9月3日午夜正式结束。MIP取消后欧洲组件价格大幅下降,且中国对欧洲出口重回增长。MIP取消后,欧洲组件价格大幅下降。2018年9月MIP结束后,中国低价高效的组件更具备竞争力,欧洲市场购买组件成本大幅再降。双反之后,11月组件价格已下滑至19欧分,较最低限价30欧分下行30%。

中国出口欧洲光伏组件价格MIP后大幅下降

数据来源:公开资料整理

欧盟光伏现货市场组件价格变化趋势(单位:欧元/W)

数据来源:公开资料整理

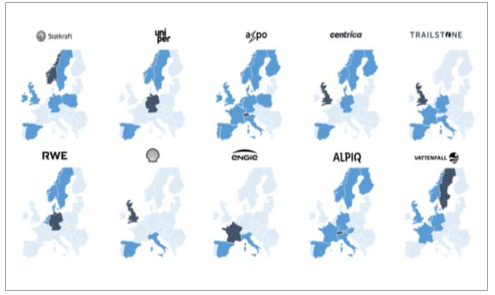

中长期后补贴时代内生需求增长。技术驱动光伏装机成本持续降低;后补贴时代,上网电价政策向招投标制度过渡,光伏装机回归市场逻辑;南欧国家迈入发电侧平价时代,PPA不断涌现;新兴市场崛起,持续提供增长动力。

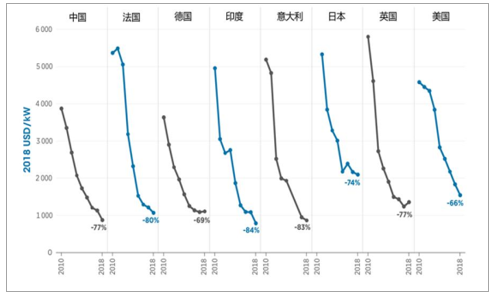

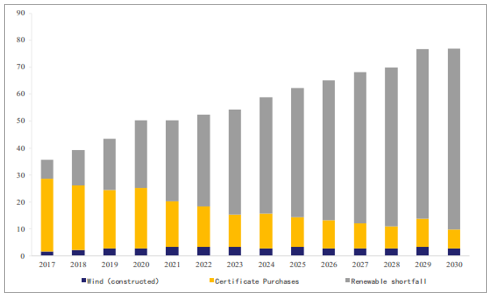

成本快速下降,市场重回市场逻辑:光伏产业技术驱动降本,2010年-2018年法国、德国、意大利、英国等国家度电成本降幅70%以上。部分南欧国家已经实现发电侧平价,前期依赖补贴政策驱动,目前逐步转向平价驱动,光伏增长回归市场逻辑。随着光伏成本进一步下降,预计需求持续稳定增长。RE100增量可观:全球超过125家大公司已经加入了“可再生能源100计划”(RE100),致力于企业电力实现100%可再生能源供应。对可再生能源购买协议(PPAs)的需求增加,为无补贴光伏项目的落地提供了关键支持。预计RE100公司需要至少额外的67TWh可再生能源,以实现2030年可再生能源供应的承诺。如果全部折合成光伏,则新增装机规模为57GW。

欧洲光伏电站成本快速下降

数据来源:公开资料整理

欧洲RE100企业的可再生能源需求(TWh)

数据来源:公开资料整理

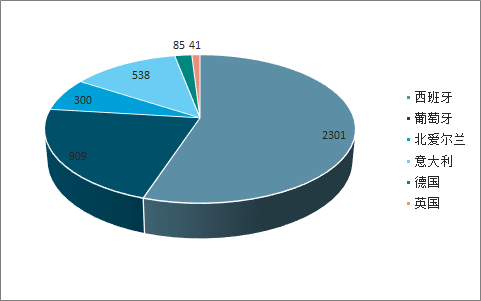

PPA催生新的光伏商业运营模式:欧洲光伏PPA在2017-2019年内取得了重要进展,主要集中在西班牙、意大利和葡萄牙等国。累计光伏PPA签约规模达4.174GW,平均PPA协议价格在31欧元/MWh到45欧元/MWh间。随着成本下降及创新模式应用,欧洲企业PPA的潜力巨大,近年增长趋势显著。

欧洲已签署光伏PPA

数据来源:公开资料整理

欧洲公共事业公司对光伏长期PPA的需求

数据来源:公开资料整理

2018年欧盟装机量8.2GW,欧洲整体装机量11.3GW。预计2019年欧洲装机量达16.9GW,未来五年欧洲装机量共计124GW。

欧洲光伏装机量预计持续增长

数据来源:公开资料整理

印度:装机潜力无限,需求逐年攀升

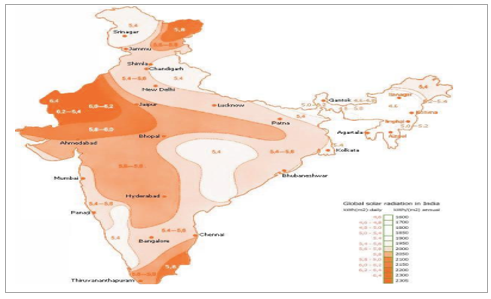

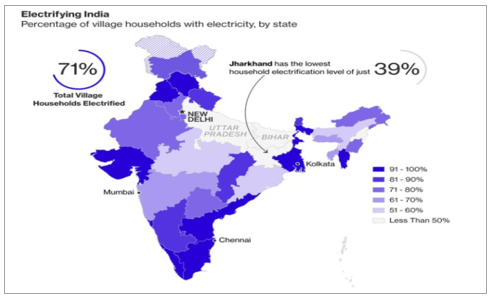

印度为电力缺口大国,光照资源禀赋较好。17年印度人均用电量1122千瓦时,仅为世界平均水平的1/3,近2.4亿人处于缺电状态,年均电力缺口约13%。预计2018-2040年印度电力市场总需求维持约5%的复合增速,2040年总需求达3288TWh。而印度绝大多数邦年均光照2000小时以上,光伏度电成本较低。

印度光资源丰富

数据来源:公开资料整理

印度近30%地区缺乏供电设施覆盖

数据来源:公开资料整理

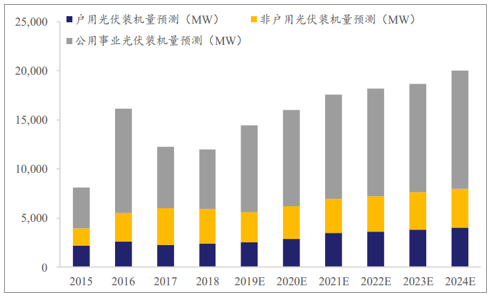

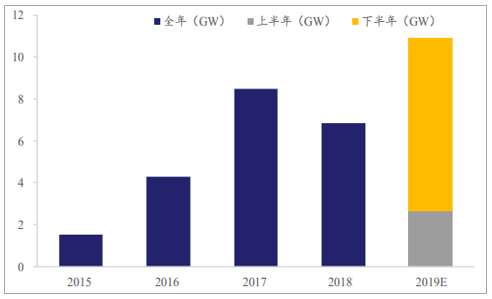

2019年印度光伏新增规模13.5GW。其中,公用事业10.9GW,屋顶光伏2.4GW,离网项目0.3GW。随着印度组件税收政策理顺,以及组件价格持续下降,预计2020-2022年印度每年光伏新增装机有望达到15GW的规模。

19年印度公用事业新增装机超过10GW

数据来源:公开资料整理

预计印度装机18-22年年均新增装机14-15GW

数据来源:公开资料整理

二、供给:高效产品居绝对主流,推动降本刺激平价需求

单晶占比过半,高效产品居主流

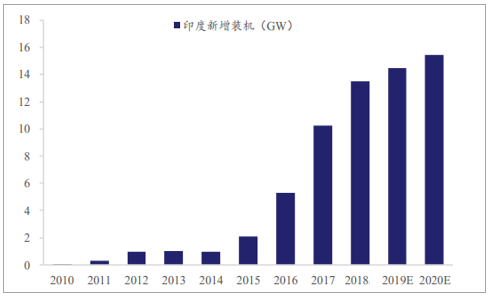

各环节全力提效,高效趋势不止。全产业链降本增效成为行业主逻辑。整体看来,成本下降路径可分为两类:一是,工艺优化带来的生产成本下降,如多晶流化床法,金刚线切割,连续投连等技术;二是,效率提升摊薄单位造价带来的成本下降,如单晶硅片,PERC电池,叠瓦技术等。目前工艺优化带来的成本下降逐渐进入尾声,提升效率成为各企业重点研发方向,高效产品市占率不断提升。

产业链各环节成本下降的主要途径

数据来源:公开资料整理

硅片:单晶成为绝对主流,大尺寸硅片助力降本

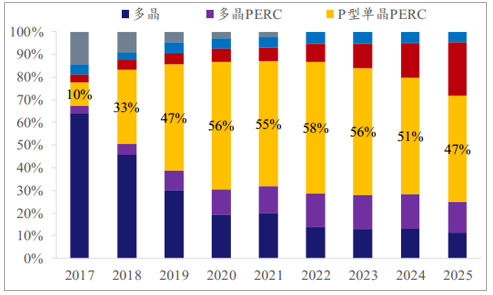

单晶替代趋势明晰,2020年单晶渗透率有望达79%。相比多晶硅,单晶硅片内部无晶界、有效面积高,因而光电转换效率高。目前市场主要以单晶扩产为主,并且通过不断规模化及高效化,单晶成本持续下降,并保持后端合理价差,促使产业配套产能稳定扩充。从运营端看,高效单晶产品性价比优势凸显,单晶市占率已从2015年15%提升至18年26%,渗透率增长迅猛,且预期2019年达到62%,占比过半,2020年预期达到79%,趋势确定。

单晶市占率不断提升,2019年有望达到62%

数据来源:公开资料整理

PERC电池渗透率迅速提升

数据来源:公开资料整理

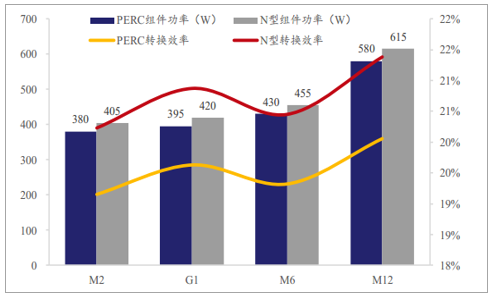

龙头企业竞相提升硅片尺寸,硅片大型化渐成势。自2018年起,硅片龙头企业引领硅片尺寸升级,2018年晶科率先提出G1(158.75mm方形)硅片,2019年隆基、中环相继发布M6(166mm)及M12(210mm)单晶硅片新产品硅片面积提升3%-80%,将有效摊薄硅片及后续工艺成本,推动组件端性价比提升及成本下降。

目前市场主流企业推出的大尺寸硅片产品,面积较M2提升显著

数据来源:公开资料整理

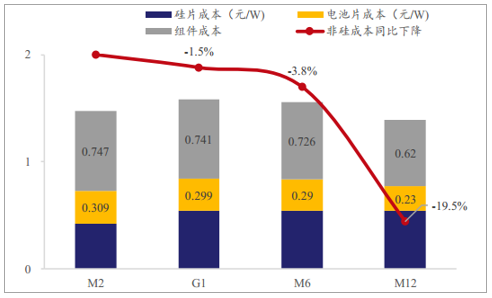

大硅片提升组件功率,推动成本下降。根据测算G1/M6/M12硅片面积分别提升3%、12%、81%,对应P型组件(72片版型)功率增益达到4%、13%、53%,非硅成本可下降1.5%、3.8%、20%。极大程度推动行业成本的下降,光伏降本路径切实可行,潜力十足,平价时代光伏回归电力属性后,成本下降将提升光伏竞争力。

大尺寸硅片提升组件功率及转换效率

数据来源:公开资料整理

大尺寸硅片降低组件非硅成本

数据来源:公开资料整理

大尺寸硅片渗透率提升,趋势明确。行业降本趋势叠加产业链设备升级改造,预计大尺寸硅片市占率将逐步提升。2020年G2、M4及M6占比从15%提升到60%,2021年成为绝对主流。其中,G1由于兼容性较好,预计占比较大,占比从2019年11%提升到2021年85%。

大尺寸硅片渗透率迅速提升

数据来源:公开资料整理

电池:PERC仍为主流,N型研发加码

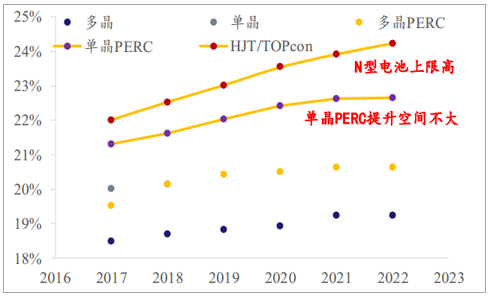

PERC电池成主流,高效产品加速平价。PERC电池转换效率高,产线兼容性好,性价比高,在平价趋势下成为行业首选。2018年单晶PERC产品比例迅速提升至33%,且预计2019年PERC比例达到47%,成为增速最快的西风领域。我们预测未来高效电池市场上,基于效率导向准则,PERC电池、N型硅电池、IBC和MWT电池以及未来更高效的HIT和HBC电池将依次渐进式成为市场主流。海外市场对单晶偏好显著,主要系高效产品在终端应用后加速度电成本下降。

降本增效共同准则,HJT、TOPCon并行发展。单晶PERC电池即将进入性能提升瓶颈期,主要是P型电池存在本征性缺陷造成光致衰减效应(LID)。而N型电池杂质浓度低,无光衰,光电转化率与稳定性优势明显,有希望替代P型电池。在目前市场上,N型电池以HJT和TOPcon技术呈现并行发展的局面。通威、上澎、晋能等布局HJT技术,中来,林洋等PERT厂商偏向TOPCon。短期来看N型技术经济性较弱,市场大规模上仍然以PERC为主。但是市场对组件效率和稳定性的要求会不断提高,N型是提高电池效率的确定趋势。目前HJT/TOPCon电池的量产转化效率在22%-23%,市场占有率在4%,预期2023年转化效率可以提升到24%以上,市场占有率达到25%。

N型电池接力,实现转换效率突破

数据来源:公开资料整理

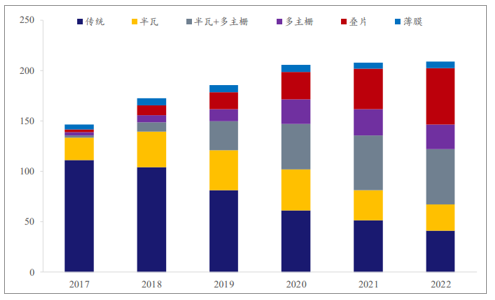

组件:多元化组件技术,助力功率提升

组件技术兴起,推动组件功率提升。随着高效需求增长,下游组件厂家提出新型组件技术,来接力效率提升。其中,半瓦+多主栅技术成为多数厂家的选择,2019年逐步起量。叠片技术近半年成为组件新主流技术,在技术成熟度提高后或于在2020年迎来放量。

组件技术多样化

数据来源:公开资料整理

2018年光伏产品出口总额161.1亿美元,同比增长10.9%。组件出口41GW,同比增长30%。2019年前三季度,组件出口总规模约为50GW,同比增加约22GW,增幅高达80%。我们预计2019年海外需求增速将保持高速增长,2020年仍将维持较快速增长,估计需求在100GW以上。全球总需求在140GW左右

组件出口规模(MW)

数据来源:公开资料整理

相关报告:智研咨询发布的《2020-2026年中国光伏发电行业市场现状调研及未来发展前景报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国光伏行业发展现状调查及市场分析预测报告

《2026-2032年中国光伏行业发展现状调查及市场分析预测报告》共十二章,包含2026-2032年光伏行业前景及趋势预测,光伏行业发展战略研究,研究结论及发展建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询