一、2019油市回顾:上半年倒V走势,下半年持续震荡

2019年7月30日,BP公司在北京发布了《BP世界能源统计年鉴(2019年)》(中文版)(以下简称《年鉴》),对2018年世界各类能源的生产、消费、碳排放等情况进行了全面回顾。

数据显示,过去一年里国际油价震荡回暖,石油行业展现出了旺盛的生命力,从探明石油储量、产量到消费量全部实现增长。

与此同时,可再生能源、核电等新能源发展同样不可小觑。

如是,在能源多元化冲击与碳排放双重刺激下,石油行业发展迎来了新的挑战。

世界正走在一条不可持续的道路

需要警惕的是,2018年,全球能源消费和使用能源过程中产生的碳排放增速为2%,达到了自2010/2011年以来的最高水平。

这与巴黎气候协定设定的加快转型的目标背道而驰。

2018年世界一次能源消费占比

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国原油行业市场深度评估及市场前景预测报告》

过去一年,新产生的碳排放高达6亿吨,其主要原因在于一次能源消费的迅猛增长。2018年全球一次能源需求增长2.9%,这是2010年以来的最快增速。

事实上,世界一次能源消费占比正在实现升级。其中可再生能源、核能等清洁能源的占比都实现了提升。

截止2018年底,全世界探明石油储量达到1.7297万亿桶,同比少量增长。究其原因,或许与石油公司勘探支出的谨慎态度有关。

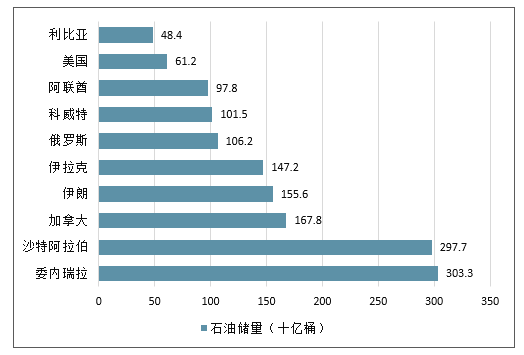

2018年世界十大石油储量国(十亿桶)

数据来源:公开资料整理

数据显示,全球绝大部分石油资源主要集分布在中东、中南美洲、北美洲三大地区,分别占世界探明储量的48.3%、18.8%、13.7%,总计占比80.8%。

世界十大石油储量国榜单中,OPEC国家占据7席,委内瑞拉、沙特分居前两位。值得关注的是,中国探明石油储量259亿桶,排名世界第13位。

2018年世界石油产量出现明显上涨,达到9471.8万桶/天,增加了220万桶/天,增速2.4%,超历史平均水平的两倍。

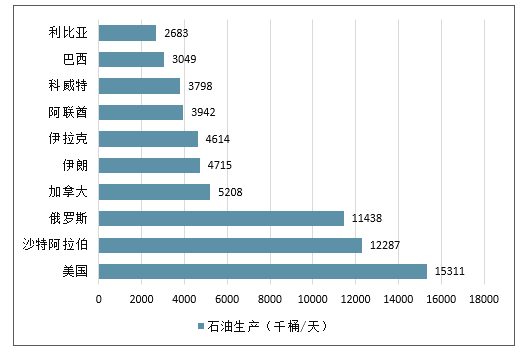

2018年世界十大石油生产国(千桶/天)

数据来源:公开资料整理

值得关注的是,2018年全球石油产量增加的220万桶/日产能,几乎全部的净增长都来自美国。过去一年里,美国页岩革命催生的产能跨越式增长,打破了历史上单一国家的年产量增长记录。

目前,美国、沙特、俄罗斯牢牢把控全球石油生产国的前三甲,产量相比其他国家高出了一个层级。实际上,美国、沙特、俄罗斯在原油市场已形成三足鼎立的全新格局,是全球油价的主导者。

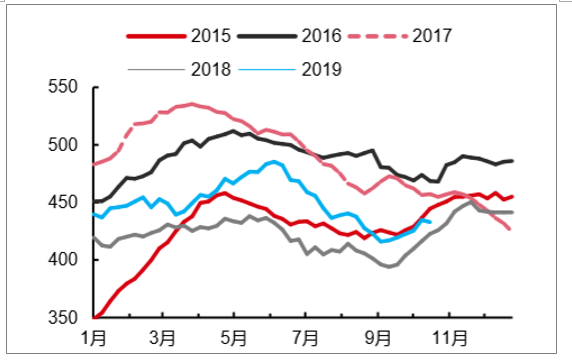

2018Q4供过于求导致油价暴跌。2018年四季度,OPEC和美国增产,美国豁免伊朗制裁导致全球原油供给持续增加,但中美贸易摩擦阴霾笼罩压制需求预期,国际油价在供需错配格局下出现暴跌,从最高85美元/桶跌至50美元附近。

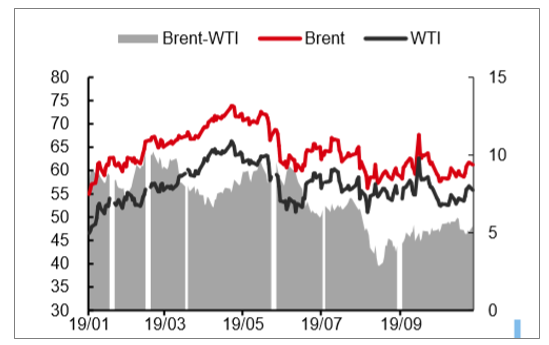

OPEC新一轮减产协议推动2019年1-4月油价持续回升。2018年12月OPEC+达成新一轮减产协议,2019年以来除1月外其余各月减产执行率均远超100%,减产高度执行推动年初原油市场从过剩转向平衡,3月中主要国家原油库存转增为降,结束累库趋势,美国商业原油库存出现逆季节去库。叠加美国计划5月取消对伊朗石油的制裁豁免引发市场担忧,2019年1-4月国际油价持续上行,4月23-25日Brent、WTI油价一度冲高至74.75、66.60美元/桶的年内高位。

中美贸易摩擦升级压制需求预期,19Q2Brent油价回落至60美元/桶水平。随着中美贸易摩擦持续升级导致经济和原油需求预期转弱,且OPEC增产以部分对冲伊朗受制裁导致的供给减少,美国原油产量仍不断增长,4-6月主要国家重新进入累库趋势。国际油价持续下行,6月12日Brent、WTI油价跌至59.57、50.72美元/桶。

下半年以来经济预期持续压制需求,但供给端表现提供支撑,油价持续震荡。下半年以来,尽管全球经济预期转弱持续压制原油需求,但OPEC减产和美国原油增速放缓提供供给端支撑,除9月16-17日沙特遇袭导致油价短暂冲高外,油价始终在56-68美元/桶的中低位区间内震荡,截止10月31日,2019年Brent、WTI中枢油价分别为63.94、56.80美元/桶。

2019年国际油价表现(美元/桶)

数据来源:公开资料整理

OPEC原油产量(百万桶/天)及减产执行率

数据来源:公开资料整理

OECD商业原油库存(百万桶)

数据来源:公开资料整理

美国原油库存(百万桶)

数据来源:公开资料整理

自2019年开年以来,国际原油价格就一路持续上涨,4月份涨至新高,随后5月起出现较大下跌趋势,呈现大起大落,整体走势犹如过山车。

2019上半年国际原油价格整体还是以上涨为主,2019年1月初,WTI原油价格46.33美元/桶,布伦特原油价格为54.83美元/桶;截止自6月11日,WTI原油价格涨至53.42美元/桶,布伦特原油价格也涨至62.32美元/桶。

2019上半年国际原油价格上涨主要是政治风险等因素助推导致。具体来说,是由于美国对伊朗的石油制裁以及欧佩克实施减产计划,这才造成了今年上半年原油价格的上涨。

下半年国际原油价格预测

2019下半年国际油价的涨跌情况仍然受到多方因素的影响,其中包括OPEC是否作出延长减产决定,美国是否会对伊朗制裁采取更严厉措施,以及美国原油库存的最新情况等。

不过,业内人士认为国际油价下半年多半将会延续6月下跌趋势。

对国际油价持看跌态度,主要是考虑到美国能源署公布原油库存量暴涨,其增长情况是2017年7月以来的最高水平。美国较高的库存量不仅抵消了欧佩克减产和中东形势紧张带来的影响,而且还引发了对供应过剩担忧。

倘若供给面持续增加,需求面提升缓慢的话,那油价必然出现持续下跌。

二、2020年增幅收窄,仍是支撑油价主逻辑

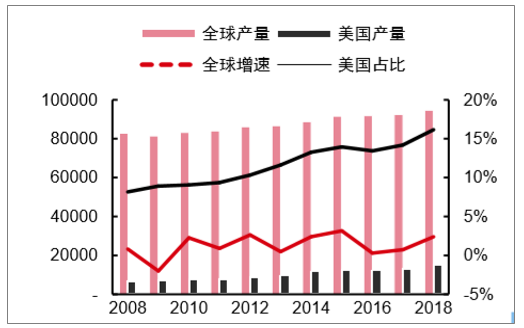

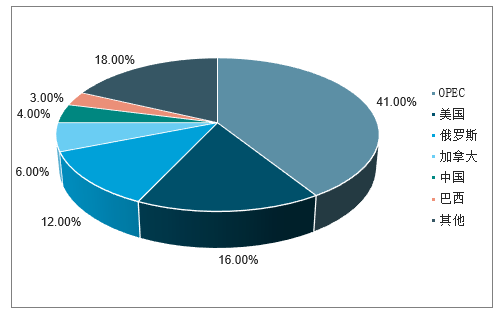

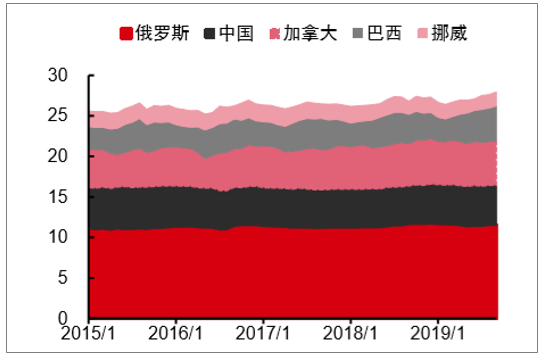

1、概况:OPEC、美国、俄罗斯供应全球70%左右的原油

OPEC、美国和俄罗斯是主要的原油供应方。随着北美页岩油自2012年以来快速增产,美国占全球原油市场的份额逐年提升,并导致近年来原油市场出现供应过剩局面,迫使OPEC+(包括OPEC主要国家和俄罗斯)在2016、2019年两次主动减产。2018年,OPEC、美国和俄罗斯占据全球原油市场近70%的份额,是最主要的原油供应国。

图

美国原油产量占全球比例逐年提升

数据来源:公开资料整理

2018年全球原油供应市场份额

数据来源:公开资料整理

2、OPEC:协议国有望扩大减产,地缘政治压制伊朗等国产量

OPEC国家对油价上涨有迫切需求。2018Q4油价暴跌对OPEC+国家的财政状况影响较大,当前油价仍远低于多数国家的财政收支平衡成本,例如,OPEC最大的原油生产国沙特阿拉伯需要80-85美元/桶的油价以平衡其2019年财政预算。此外,沙特阿美有望于12月在本国的利雅得证券交易所上市交易,当前油价对应估值1.5万亿美元左右,如若要达到沙特王室2万亿美元的整体估值目标,油价需要重新站上80美元/桶。

2019OPEC成员国财政预算收支平衡油价(美元/桶)

数据来源:公开资料整理

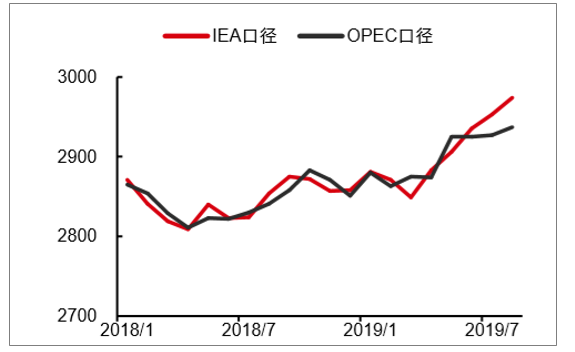

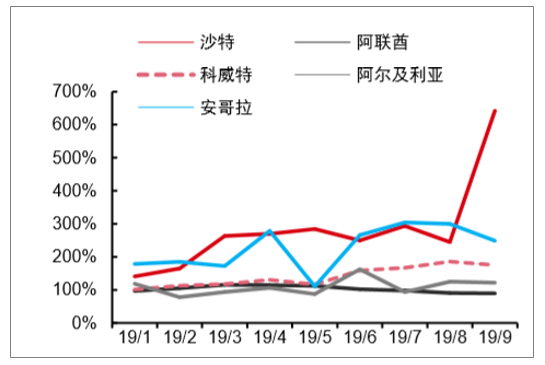

OPEC产量(千桶/天)及新一轮减产实际执行率

数据来源:公开资料整理

2019年多数协议国减产执行率较好,但尼日利亚、伊拉克等国消极应对协议。2019年新一轮减产协议以来,OPEC持续超额减产,8月原油产量2971.4万桶/天,减产执行率119%。其中沙特、科威特、阿尔及利亚、安哥拉等国减产执行率远超100%,阿联酋超过80%。但尼日利亚、伊拉克、刚果、厄瓜多尔和加蓬等国根据协议本应减产22.6万桶/天,至19年9月却相对协议前增产23.7万桶/天,相对协议的产量目标增产46.3万桶/天,日前OPEC表态将敦促各国履行减产协议。

积极减产国实际减产执行率(产量占协议国的70%)

数据来源:公开资料整理

消极减产国实际减产执行率(产量占协议国的30%)

数据来源:公开资料整理

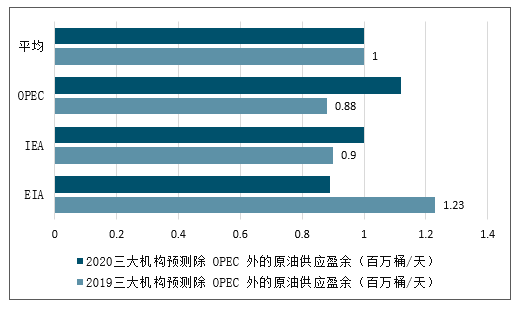

2020年市场对OPEC原油需求稳定,预计OPEC协议国将扩大减产15万桶/日。三大机构预测2020年除OPEC之外的原油供应盈余89、100、112万桶/天,平均100万桶/天,与2019年持平。四名OPEC消息人士称当前OPEC+正考虑在12月会议上讨论进一步减产,敦促各成员国提高减产执行率,1-8月尼日利亚、伊拉克等国一直未执行减产,但9月伊拉克主动减产6.1万桶/天,预计2020年OPEC+有望扩大当前的减产规模10-20万桶/日,以保证原油市场供需平衡,避免油价大幅下跌。

三大机构预测除OPEC外的原油供应盈余(百万桶/天)

数据来源:公开资料整理

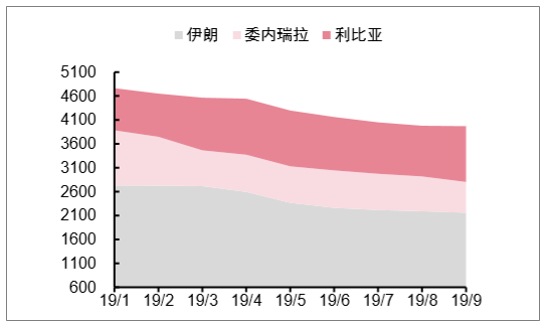

伊朗、利比亚和委内瑞拉产量(百万桶/天)

数据来源:公开资料整理

预计伊朗和委内瑞拉2020年相对减产约35万桶/天。9月伊朗原油产量215.9万桶/天,出口量已降至20万桶以下,均创历史新低,远低于上一轮制裁(2012-2015)期间的最低产量(约250万桶/天),10月28日美国财长表态将对伊朗实施更多制裁,若伊朗2020年产量保持当前水平,则2020全年预计同比减产21.2万桶/天(2019年前4个月产量较高)。

受美国制裁、与邻国哥伦比亚关系紧张、国内局势恶化拖累,委内瑞拉产量自6月以来持续下降,9月产量64.4万桶/天,较年初已下降50.7万桶/天,若委内瑞拉2020产量保持当前水平,则2020全年预计同比减产13.2万桶/天。

利比亚财政紧张可能导致原油大幅减产,成为2020油市不确定因素之一。2019年利比亚产量在90-130万桶/天之间,当前利比亚政府财政紧张,今年以来已两次削减利比亚国家石油公司(NOC)预算,10月底NOC声称尚未收到政府此前承诺的10亿美金财政拨款,若财政支出不足,预计未来9个月原油产量将大幅下降50万桶/天,可能导致2020年油市动荡。

美国:页岩油产业诉求转变,增速进一步放缓

美国原油产量2019年以来增长缓慢。2月15日美国原油产量增至1200万桶/天,但之后增长放缓,至10月底产量增至1260万桶/天,较18年同期增加140万桶/天,低于主流机构增产160-180万桶/天的预期。

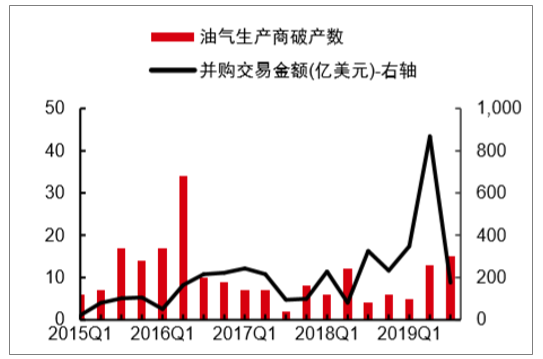

融资难导致页岩油企并购交易、破产数量大幅增加,美国页岩油进入巨头时代。进入2019年以来,美国页岩油产业逐渐出现变化,快速增产和低油价导致多数独立页岩油企的资本开支和负债迅速增长,自由现金流持续为负。随着资本市场关注点转向页岩油企业效益,独立页岩油企融资难度大幅增加,2019年各季度页岩油企发行高收益债券总额均在20亿美元以下,相比16-18年60~100亿美元的单季发债规模大幅缩减。

资金链压力导致部分页岩油企经营出现困难,不得不申请破产或被雪弗龙、埃克森美孚等巨头并购。2019年前3季度美国页岩油企破产33起,已超过2018年全年,且页岩资产并购交易大幅增加,19H1并购交易金额1216亿美元,是18年同期的3.92倍。2013年美国页岩油产量的85%来自小型独立页岩油企(矿权面积15万英亩以下),到2019年过半来自大中型生产商(矿权面积20万英亩以上),页岩油产业格局已发生深刻变化。

美国页岩油气生产商破产数

数据来源:公开资料整理

Permian盆地Top5生产商和典型独立页岩油企对比

数据来源:公开资料整理

页岩油由增产导向转为效益导向,资金压力导致钻井数减少,页岩油增产主要依靠单

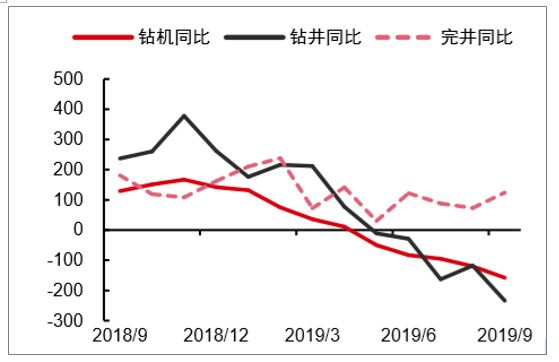

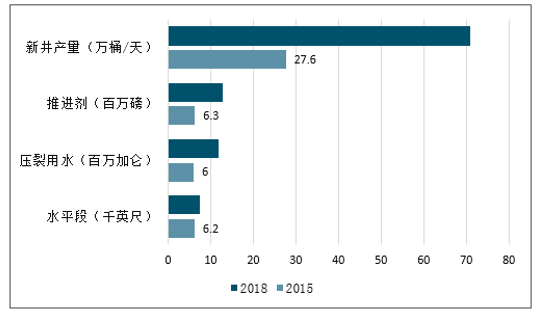

井产量提升驱动。受投资者偏好和大型油企战略偏好推动,目前美国页岩油已由产量导向转为效益导向。资金压力迫使页岩油生产商放弃通过新增钻井数量增产,转而寻求通过增加水平段长度、射孔和压裂密度、提升单井产量的方式增产。2019年以来,美国页岩油钻机、钻井数同比开始减少,且降幅持续扩大,完井数增幅持续收窄,而单井水平段长度、压裂用水和单钻机产量(New-welloilproductionperrig)均大幅提升,Midland(Permian内的次级盆地)水平井平均长度已从2015年约2300米提升至3000米左右。

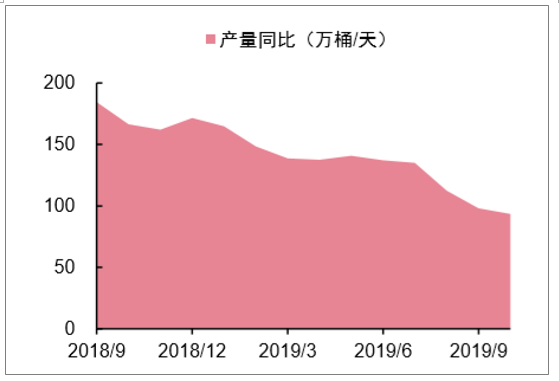

未来单井产量提升空间有限,预计页岩油产量增速将持续放缓。目前美国页岩油的单井水平段长度已至技术瓶颈,3000米以上水平井成本将大幅增加,而部分盆地(如EagleFord、Permian-Delaware)的单位长度产量甚至已开始下降。因此,若无技术突破,受钻井数稳定甚至负增长,单井产量增速放缓,2016-2018期间新建产能进入快速衰减期等多方面因素的共同作用,预计美国页岩油产量增速将持续放缓。此外,油企巨头也会有意识地控制页岩油增产节奏以避免冲击油价,追求量价齐升下的效益最大化。2019年9月美国页岩油同比增产97万桶/天,增幅较1月的165万桶/天大幅收窄。

页岩油钻机(部)、钻井(口)、完井数(口)同比变化

数据来源:公开资料整理

美国页岩油单井参数对比

数据来源:公开资料整理

美国页岩油同比增幅变化

数据来源:公开资料整理

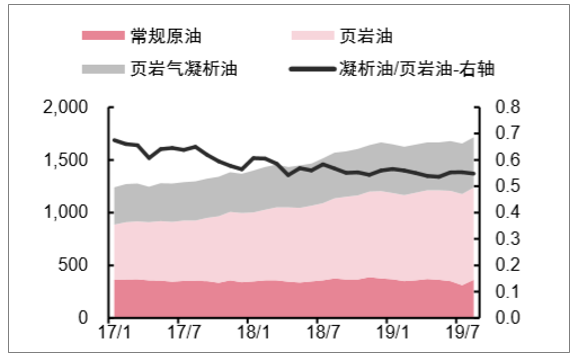

美国常规油气、页岩油和凝析油产量(万桶/天)

数据来源:公开资料整理

美国原油增量主要来自页岩油和页岩气凝析油。2019年1-9月美国页岩油同比增产135万桶/天,EIA预计全年增产125万桶/天;1-9月页岩气凝析油同比增产54万桶/天,预计全年增产50万桶/天,凝析油/页岩油产量稳定在0.54-0.56之间;常规原油(墨西哥湾、阿拉斯加和其他地区)产量基本保持稳定。

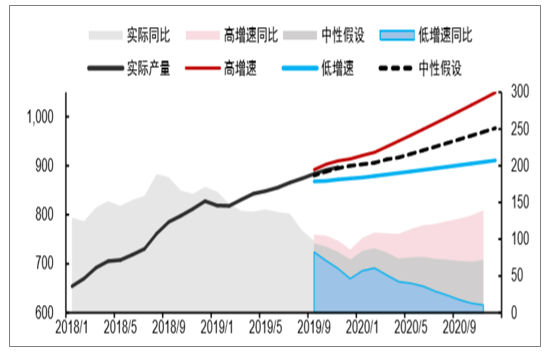

预计2020年美国页岩油增产约80万桶/天,原油总计增产120-130万桶/天。使用模型预测了美国页岩油19Q4-20年底的产量增长情况,中性假设下,页岩油钻机数、单井产量增速与2019年前三季度月均增速一致,高、低增速假设在中性假设基础上将增速分别提升、降低15%~20%。低增速、中性假设和高增速模型预测2020年页岩油分别同比增产40、80、125万桶/天,假设凝析油/页岩油比例保持在0.55,则中性假设对应美国原油增产125万桶/天。

美国页岩油产量预测(万桶/天)

数据来源:公开资料整理

EIA、IEA预测2020年美国原油(包括凝析油)增产141、129万桶/天,但由于EIA预测19Q4原油(不包括凝析油)产量为1287万桶/天,相比Q3大幅增产63万桶/天,2020年的预测随19Q4的大幅提升而高企。2019年以来EIA持续下调其对美国原油的产量预期,估计其19Q4产量预测已轻微失效,预计EIA未来会继续下修19Q4和2020年的产量预期。

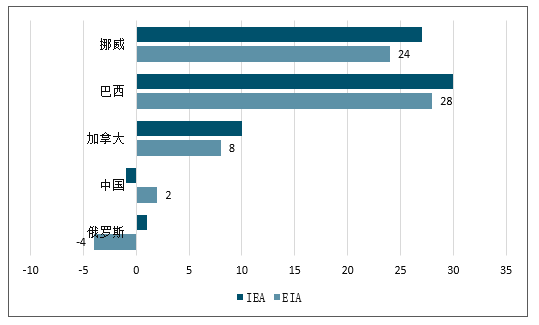

其他国家:巴西、挪威、加拿大小幅增产,俄罗斯、中国保持稳定

2006年巴西Santos盆地超深水盐下油田勘探取得重大突破,但由于开采条件复杂、开采成本高,因此增产速度一直未达预期。2018-2019年Santos新建110~120万桶/天的FPSO产能,抵消Campos等老油田的衰减后,预计2020年将为巴西带来约25万桶/天的增产,2023年前预计还将有约90万桶/天的新建产能上线,使巴西确保2020-2023年均增产5~10万桶/天。

挪威JohanSverdrup油田于2019年10月投产,预计2020年中产量将达约45万桶/天,抵扣老油田衰减后预计挪威2020年同比增产约20万桶/天。由于北海地区新建产能周期一般需要5~7年,2022年之前北海地区将没有大型项目投产,预计挪威产量将稳定在2020年水平(JohanSverdrup油田增产与老油田衰减抵消),英国原油产量则将从2020年开始以年均5~10万桶/天衰减。

加拿大原油增量主要来自油砂项目,受高成本、重污染、基础设施较差等因素制约,近年来加拿大油砂资产遭遇频繁抛售,且自2018年以来无大型项目的新增计划,预计2020-2025年加拿大原油年均增产不超过5万桶/天。

预计2020年巴西、挪威和加拿大分别增产25、20、5万桶/天,俄罗斯和中国产量保持稳定,对冲哥伦比亚、埃及、印尼等国的减产,预计2020年除OPEC和美国外其他国家增产约40万桶/天。

其他主要产油国产量变化(百万桶/天)

数据来源:公开资料整理

2020年其他主要产油国增量预测(万桶/天)

数据来源:公开资料整理

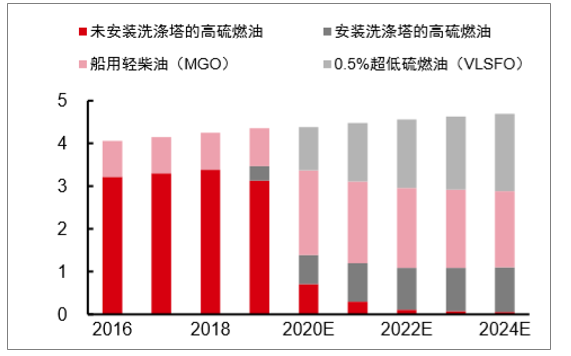

原油结构:IMO2020新规和美国页岩油推动全球原油持续轻质低硫化

IMO2020新规推动船用燃油低硫化,船用燃油成本增加。2016年10月,IMO发布消息,决定2020年1月1日起实施全球范围内船用燃油含硫量从3.5%下降至0.5%的强制规定。IMO2020新规将推动全球船用燃油从未洗涤的高硫燃油(UnscrubbedHSFO)向超低硫燃油(VLSFO)、船用轻柴油(MGO)和安装洗涤塔的高硫燃油(ScrubbedHSFO)转变。MGO和VLSFO较HSFO价格高30-120美元/吨,而加装洗涤塔将会导致船运燃料成本上升约80美元/吨,预计2020年航运燃油成本将小幅增加。

IMO2020新规推动下船用燃油需求量(百万桶/天)

数据来源:公开资料整理

美国页岩油更适应未来成品油需求

数据来源:公开资料整理

全球成品油结构将向低硫、轻质化的方向发展,美国页岩油更适应未来趋势。原油中的硫主要为硫化氢和有机硫化合物,高硫原油对运输管线有腐蚀作用,对人体健康有害,并会导致环境污染。IMO要求成品油硫含量不得高于0.34%,至2024年不高于0.24%。当前多数国家与地区的原油硫含量较高,需经过脱硫处理,而页岩油的平均硫含量仅约0.3%,低于当前成品油,因此可以节省这一工艺和相关成本。此外,当前多数国家供应的原油为重质原油(APIgravity<30,炼油终端剩余物为沥青),随着对沥青的需求减少,全球原油需求结构将向轻质化方向发展,对轻质原油需求量将逐渐增加(APIgravity>34),页岩油(平均APIgravity为45)更适合未来的全球原油需求发展趋势。。

全球原油需求呈轻质化趋势

数据来源:公开资料整理

全球原油供应持续轻质化(API不断提升)

数据来源:公开资料整理

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2026年中国生活服务数字化行业细分场景应用、产业链、竞争现状洞悉:数字购物应用最多[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2026年中国婚介行业发展历程、发展背景、市场规模、竞争格局及发展趋势分析:需求群体庞大[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![研判2026!全球及中国磁场测量行业发展全景分析:应用价值及发展前景巨大,欧美市场份额较大[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![研判2026!中国氯化氢行业概述、产业链、市场规模及发展趋势分析:增量跃迁5N/6N高纯赛道,电子光伏需求引爆价值链重塑[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![趋势研判!2026年中国氧化亚氮行业产业链、市场现状及发展趋势分析:半导体需求引领高端增长,绿色转型与结构升级成发展主旋律[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2026年全球及中国糖尿病用药行业发展历程、产业链、发展现状、竞争格局及趋势研判:糖尿病患者人数持续增加,推动糖尿病用药需求显著增长[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)