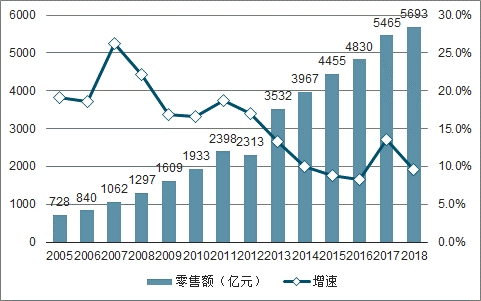

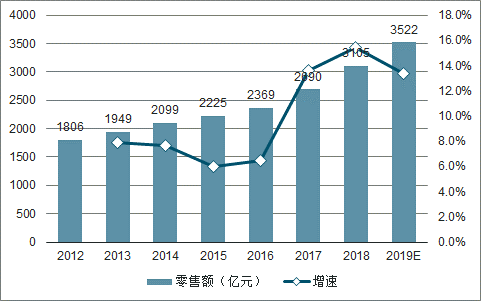

2018年限额以上化妆品零售额2,619亿元,根据限额以上商品零售额与社会消费品商品零售总额的比例0.46﹕1推算,2018年化妆品零售总额约为5,693亿元。2019年1-9月,限额以上化妆品同比+12.8%(2016A/2017A/2018A:+8.3%/+13.5%/+9.6%)。此外,根据调查数据推算,2018年中国化妆品正品行货(不含水货、灰色海淘、海外购物、国内免税、微商等)含税零售额约3105亿元。

2005-2018年中国化妆品零售额及增速趋势

数据来源:公开资料整理

2012-2019年中国化妆品正品行货零售额及增速预测

数据来源:公开资料整理

年轻消费群体崛起是化妆品快速增长的根本驱动力,信息媒介变迁、电商渠道的发展是推动力量,国家政策(降关税及消费税、跨境及自贸区等)进一步催化。预计化妆品行业仍将保持高景气,未来3年CAGR+10%~13%。

一、需求端:消费群体迭代,颜值当道

根据调查数据显示,2015年-2020年,中国年家庭可支配收入在2.1万美元以上的UpperMiddleClass+Affluent家庭户数预计将由5000万升至1亿,数量占比由17%升至30%,消费占比由40%升至55%。

消费群体代际切换,年轻群体成为化妆品主力消费人群。年轻消费者更加注重颜值、时尚,化妆品消费意愿更强,根据腾讯的数据,30岁以下的高端化妆品消费者占比高达58%。

经济增速放缓下的口红效应。经济增速放缓,口红等彩妆相比其他奢侈品价格更易接受,更有助于提振信心。

消费升级意愿强烈。小镇青年从不消费化妆品到消费化妆品;中产从消费中低端化妆品升级到消费高端化妆品。根据麦肯锡的调查数据,44%的消费者愿意在化妆品上进行消费升级,位居所有品类第一。

二、媒介端:信息媒介变迁,即时性美容需求提升

社交、新媒体可视化推动美容需求提升。随着各类社交、即时聊天工具的普及,颜值的重要性提升,化妆品对提升外在形象方面的功能性被强化。

社交分享平台、专业美妆KOL降低学习成本,消费者在学习知识、种草的同时完成购买闭环。根据调研,有83%的消费者因网红种草而购买过化妆品。

三、渠道端:线上高增速,高频推新拉动销售增长

2018年中高端化妆品整体增速为39.4%;分渠道看,电商增速高达105%,为拉动中高端增长的主要渠道。2017年起高端化妆品品牌入驻天猫、京东等电商平台开设官方旗舰店,官方渠道提供了相对可靠的货源,部分海淘消费回流。此外,电商平台如天猫为了品牌化和高端化,给予国外中高端化妆品品牌流量和资源倾斜。

线上成为重要的新品首发平台,品牌商试错成本降低、上新周期变短、迭代加速。通过线上,消费者洞察可实时反馈、产品研发由数据驱动、供应链柔性、全域营销(口碑裂变、全渠道种草、精准试用、试销及策略调整),品牌商试错成本降低,上新周期变短,迭代加速。

四、政策端:税率下行,汇率因素带动高端化妆品增长

2013年以来,国家多次下调关税、消费税和增值税率。为响应政府降税政策,高端化妆品公司多次下调在中国的终端零售价,以雅诗兰黛集团为例,旗下产品2015-2019年进行了四次降价,覆盖公司旗下多个品牌和产品,每次降价涉及不同的单品,部分单品单次降幅达10%。此外,人民币贬值导致一部分消费回流,也促进了免税店高端化妆品的消费。

目前,绝大多数本土化妆品均为“渠道品牌”,即伴随某个渠道的红利而成长起来的品牌。真正的消费者品牌是“研发/品质为根基,营销持续发力,渠道与时俱进”,从而占领消费者心智的。

化妆品品牌商是典型的高毛利率、高费用率的行业,毛利率区间为50%-80%,SG&A费用率区间为45%-70%。作为可选消费品,消费者购买化妆品受品牌、体验、广告、个人推荐等主观因素影响较大,化妆品品牌商营销费用率一般为20%-31%。营销费用分为品牌宣传费和促销费,品牌宣传对提升销售的影响相对深远,促销对于提升销售往往有立竿见影的效果但可持续性弱;化妆品品牌商的品牌宣传费用率率一般为6%~14%。

信息传播、品牌塑造方式转变,内容营销、数字化、IP联名成为营销趋势,短期来看营销投入力度为化妆品品牌业绩增长的关键。传统营销方式如电视、杂志广告影响力逐渐下降,粉丝经济、网红经济、口碑推荐重要性凸显,内容种草、直播、短视频带货越来越成为常态。抖音、小红书、微信公众号、微博等数字媒体平台成为重要品牌宣传阵地,天猫逐渐成为新品首发和宣传平台。2019Q1-Q3,化妆品品牌方广告投放中,电视/电影院/杂志分别同比-40%/21%/-19%,社交媒体/淘内/视频贴片广告分别同比+219%/+116%/+81%,传统媒体(电视/杂志/户外/电影院)占比仅为25.5%。文化、地理IP大热,联名款频出,如故宫×润百颜口红、大英博物馆×完美日记眼影、西湖×花西子彩妆等。

2019Q1-Q3化妆品品牌方广告投放

数据来源:公开资料整理

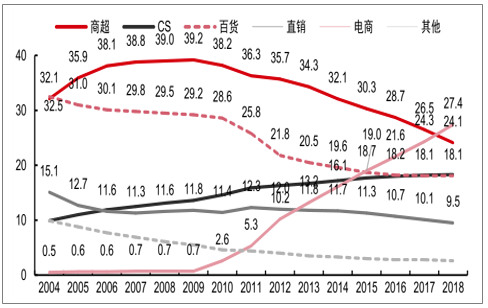

未来电商占比将持续上升,孵化更多品牌,满足消费者日益个性、多变的需求。百货渠道占比将持续下滑,但鉴于化妆品的体验性需求和形象展示需求,预计百货将维持在高端化妆品领域的第一大销售渠道地位。CS渠道分化,传统CS连锁如娇兰佳人、唐三彩等压力较大;屈臣氏在中国内地保持快速开店,但品宣优势有所减弱;丝芙兰顺应消费升级趋势、自有BA团队专业购物体验好,有望迎来发展拐点。

2004-2018年中国美妆与个人护理分渠道销售占比(%)

数据来源:公开资料整理

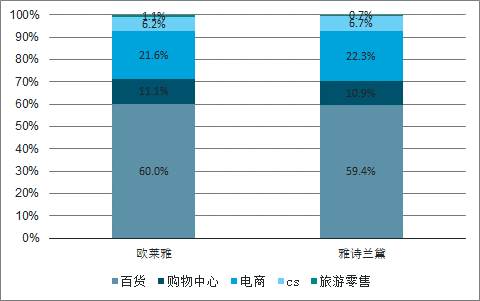

优秀的品牌能够与时俱进,顺应渠道的变迁,国际化妆品龙头高度重视电商渠道,在客群分析、营销方式、合作伙伴等方面加大投入。2019M1-M5,欧莱雅中国/雅诗兰黛中国电商渠道销售占比已达到21.6%/22.3%,本土传统品牌也更加重视线上渠道,2019Q1-3,丸美/珀莱雅/佰草集线上销售占比分别约为43%/47%/23%;互联网新锐品牌如完美日记已开设22家线下专门店,以店内直播等互联网玩法集聚双线客流。

2019M1-M5欧莱雅、雅诗兰黛(中国)各渠道占比

数据来源:公开资料整理

重点美妆品牌线上零售额

数据来源:公开资料整理

化妆品企业的研发部门涵盖基础研发、配方开发、安全性测试、包装设计等部门,研发费用率在2.0%~3.5%。欧美品牌重科技感,日本品牌医学背景强,中国品牌主打草本护肤,韩国品牌擅长概念创新。当下,护肤品整体上新速度加快,彩妆研发创新方式更为多样,产品更迭加快。研发是化妆品企业长久发展的保障,若没有在原材料、活性物质、工艺流程、质量检测等方面的能力,即使在营销、渠道方面具有独特优势,品牌的生命周期一般也会局限在3-5年。伴随消费者心智的日益成熟、理性,化妆品品质在购买决策中的地位逐年提升。

从研发实力看,大部分中国化妆品企业研发能力尚处起步阶段,研发工作以配方优化、安全检测等为主,皮肤/基因/原材料等基础研究空白或薄弱,成分创新较少。

五、本土品牌

本土化妆品龙头经营分化:2018年百雀羚零售额仍能保持接近双位数增长,但高端化遇阻;上美旗下韩束、一叶子品牌力面临竞争压力销售额下滑;伽蓝集团加大电商、购物中心渠道扩张,收入端仍有12%的增速;上海家化旗下六神、美加净年轻化成功,佰草集仍在内容营销、客群年轻化、爆款打造上发力,尚在调整期。

本土化妆品尾部更迭:传统淘品牌御泥坊、膜法世家等面临流量瓶颈和新锐品牌冲击,增长遭遇压力甚至销售下滑;内容营销、流量购买催生新锐品牌HFP、完美日记等,年销售额10~20亿元,但品牌本身尚未实现盈利;年销售额5亿元以下的腰部品牌抗风险能力较弱,受渠道变迁、消费理念、营销方式等冲击影响更迭加快。

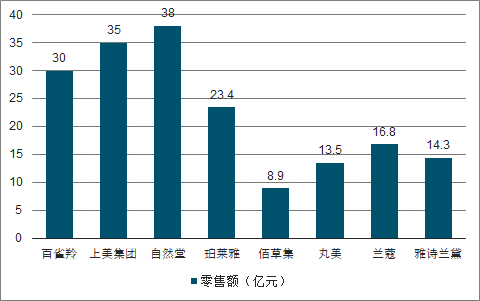

2018年本土化妆品企业终端含税零售额(亿元)

数据来源:公开资料整理

六、与国外对比

本土化:在世界主要发达国家,本土化妆品均拥有最大份额,且份额普遍大于30%,日本、韩国本土品牌市场份额超50%。化妆品集功能性和精神属性为一体,是一国经济发展水平、医学、生物学、精细化工、文化、娱乐、媒介、渠道等发展水平的综合体现。随着综合国力的增强,中国本土化妆品中长期将持续提升市场份额。

集团化:不同性格、文化背景、收入水平,以及不同年龄、肤质的客户适用于不同的化妆品,一般消费者对某个化妆品品牌的忠诚度在3年左右,单一化妆品品牌的销售额上限存在天花板。世界化妆品龙头均为多品牌矩阵集团(品牌数量:欧莱雅集团36个;雅诗兰黛集团30个;LVMH11个;资生堂42个;爱茉莉太平洋34个)。产品细分、多品牌满足不同客户群需求是产业发展大方向,主品牌、草本、年轻化、男士、婴幼、特定渠道品牌等将成为本土化妆品标配。

强品牌力:国际化妆品龙头洞察消费者和市场变化,在研发、营销、渠道上均能不断创新、与时俱进,由此塑造强品牌力。国际知名化妆品集团均有代表性技术/成分,如SKII独家成分pitera、欧莱雅集团独家成分波色因等;重视广告投入塑造品牌形象,能适应多变的营销趋势,持续引领潮流;渠道上根据不同国家/地区进行本土化调整。化妆品公司必须同时具备“研发/品质为根基,营销持续发力,渠道与时俱进”,才能保持长久的生命力。

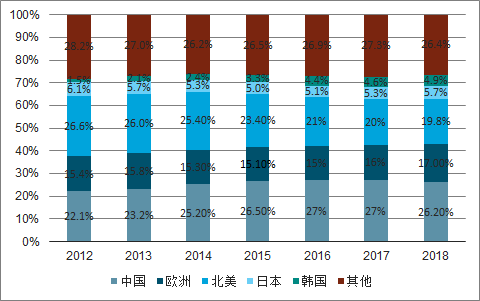

2012-2018年中国市场化妆品品牌归属地占比

数据来源:公开资料整理

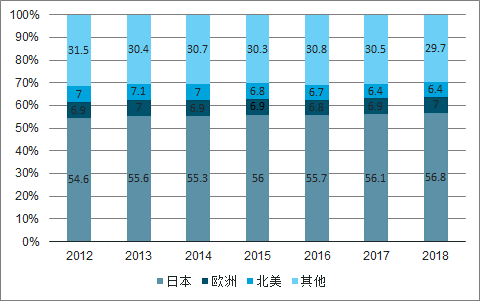

日本市场化妆品品牌归属地占比

数据来源:公开资料整理

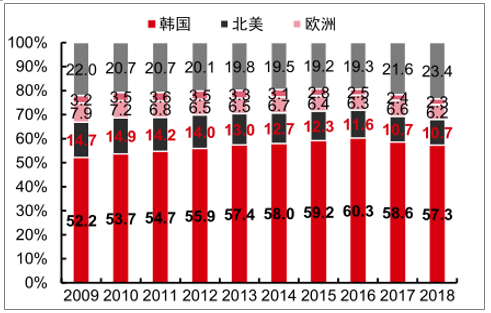

韩国市场化妆品品牌归属地占比

数据来源:公开资料整理

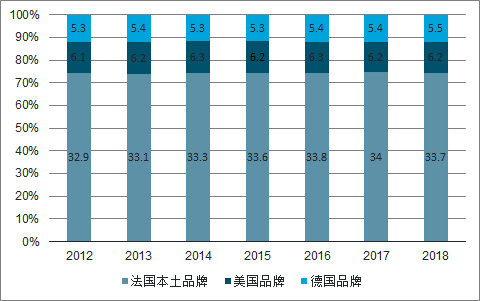

法国市场市占率排名前20的品牌按品牌国别汇总占比(%)

数据来源:公开资料整理

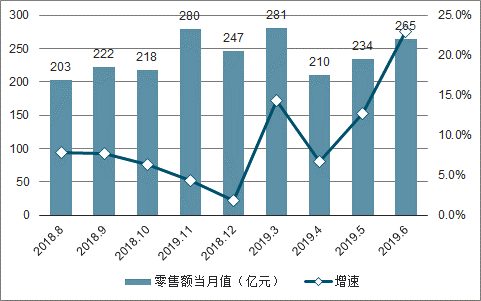

2018年全年全国化妆品零售额达到了2619亿元,同比增加9.6%,高于同期社会消费品零售总额增速0.6个百分点。截止至2019年6月全国化妆品零售额为265亿元,同比增长22.5%。累计方面,2019年上半年全国化妆品零售额达到1462亿元,与去年同期相比增长13.2%。

2018-2019年6月全国化妆品零售额及增速趋势

数据来源:公开资料整理

在当前消费结构升级的大趋势下,人们获得的消费满足,将不仅停留在商品的使用价值上,所以,未来对“美”的支出在日常消费中所占的份额更大,增速也更快。时下消费红利的显现,将带动化妆品核心消费人群及消费需求总量的增多。他们预测,到2022年国内化妆品市场的规模将会达到4446亿元。而化妆品消费的持续向好、获利预期高,将驱使更多的企业、品牌争先涌入此市场参与竞争。

我国化妆品行业虽然消费人群庞大,但人均消费却远低于国际水平。通过与发达国家比较可知,未来化妆品市场的消化能力有望增大,行业高成长窗口或已开启。其中彩妆的差距最大,人均消费仅为欧美人均的9%,未来市场提升的空间也最大。预测,未来五年内,彩妆市场有望可维持12%的复合增速高速增长,到2023年我国彩妆行业市场规模将突破650亿元。

2018-2023年中国彩妆行业市场规模及预测

数据来源:公开资料整理

七、男士化妆品市场

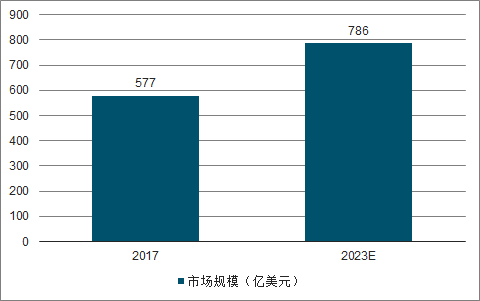

预测,到2023年,全球男士化妆品市场将达到786亿美元,约合人民币5400亿元,这不仅包括润肤霜,还有粉底霜、古铜色化妆品和眉粉等产品。社交媒体是推动男士美容发展的一个重要因素。据调查数据显示,英国约有20%的男性经常化妆,其中约1%的人每天都化妆。

2017-2023年全球男士化妆品市场规模及预测

数据来源:公开资料整理

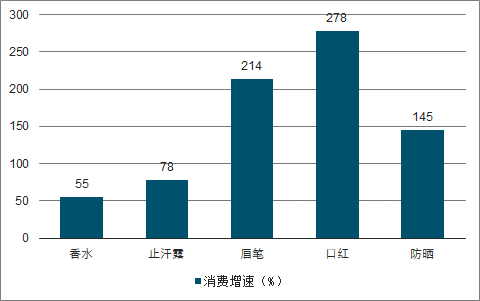

男性化妆品市场规模大增,全球男人越来越爱“面子”,中国男人也不例外。男性化妆品中口红的消费增速达到了278%,越来越多的男士开始使用口红、眉笔、防晒和面膜等男性化妆品。

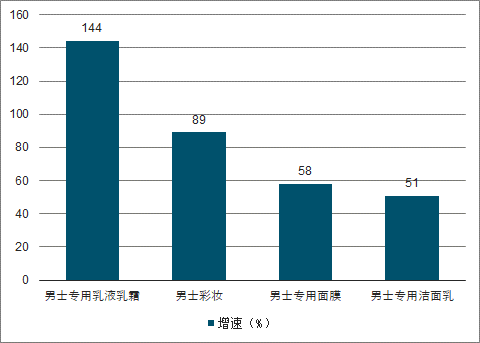

2018年男性化妆品消费增速趋势

数据来源:公开资料整理

男性化妆品消费大幅度增长的同时,供给端也及时响应男性化妆需求,2018年男士专用品牌的同比增速达到了56%,化妆品公司专门为男性消费者开发男士专用脸部护肤套装、洁面乳、乳液乳霜、专用面膜、BB霜和CC霜等。未来男性有望成为化妆品消费人口的重要贡献群体。

2018年男性化妆品品类增速趋势

数据来源:公开资料整理

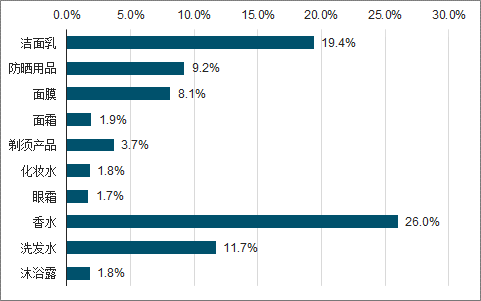

2018年,男性化妆品细分产品中,香水和护肤品类关注度最高,其中香水关注度为26%,洁面乳关注度为19.4%。

2018年男士化妆品品类关注度

数据来源:公开资料整理

最受消费者关注的品牌为巴黎欧莱雅,男性化妆品检索量占比高达17.5%,其他品牌不足7.0%;男士护肤品检索量占比32.8%。男士香氛检索量最高的是乔治阿玛尼占比16.6%,其次是宝格丽占比15.9%。

“他经济”又称男性经济,随着大众对多元文化的接受程度提升,爱美不再是女生专利,更多男性开始关注美妆领域。颜值”时代,化妆护肤早已不再是女人的专利。“他经济”同样将是中国消费市场的一片蓝海。尤其是男性日化市场在发展时间及产品开发深度上都与女性市场存在巨大差距,行业开发潜力巨大。

相关报告:智研咨询发布的《2020-2026年中国化妆品及护肤品行业市场深度评估及发展趋势预测报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国化妆品终端渠道行业市场研究分析及未来前景研判报告

《2025-2031年中国化妆品终端渠道行业市场研究分析及未来前景研判报告》共十章,包含中国化妆品行业终端渠道布局代表企业分析,中国化妆品终端渠道建设成本运营策略分析,中国化妆品终端渠道发展趋势及投资策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询