我们此前在油运行业深度报告《油运“势能理论”之(四):新格局,新征程》中指出:全球原油生产“三足鼎立”新格局的开启(OPEC、俄罗斯和美国),所导致的原油运输格局的变迁,将促进油运市场中长期需求大幅改善。原油生产“新格局”开启的原因一方面来自OPEC成员国产油量的大幅下滑。在OPEC成员国中,原油储量最大的4个国家(委内瑞拉、沙特、伊朗和伊拉克),除了沙特之外,其他三个国家都直接或者间接被美国制裁,最终导致这三个国家的原油产量不同程度下滑,合计原油产量仅和沙特持平。

OPEC成员分布

数据来源:公开资料整理

OPEC成员原油储量

数据来源:公开资料整理

OPEC成员原油产量(千桶/天)

数据来源:公开资料整理

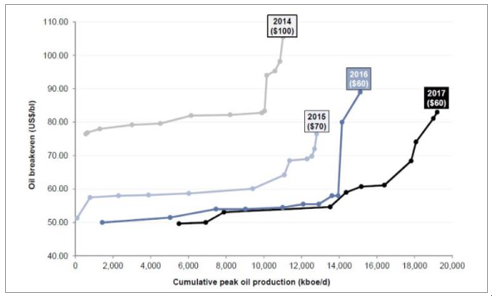

美国方面,页岩油全周期开采成本在50美元/桶左右,目前的油价水平同样适合页岩油生产。美国借此大幅增加原油产量,市场影响力不断提升:2018Q4,美国单月原油产量超越俄罗斯和沙特,全球原油生产“三足鼎立”新格局逐步形成。

美国页岩油全周期开采成本在50美元/桶左右

数据来源:公开资料整理

目前油价高于美国页岩油全周期开采成本

数据来源:公开资料整理

2018Q4,美国原油产量超越俄罗斯和沙特,

数据来源:公开资料整理

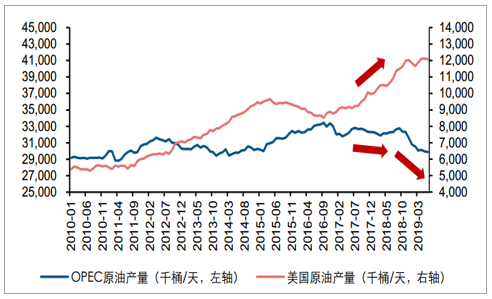

同时,在政治事件(美国制裁伊朗等事件)和OPEC减产的共同影响下,OPEC国家产油量从2017年开始逐步下滑,并在2018年底加速。而美国则大幅增加原油产量,填补OPEC减产带来的原油空缺,原油生产“三足鼎立”新格局加速形成。

由于OPEC减产和美国制裁伊朗等事件,原油生产“新格局”加速开启

数据来源:公开资料整理

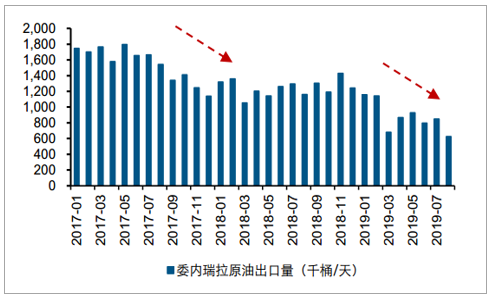

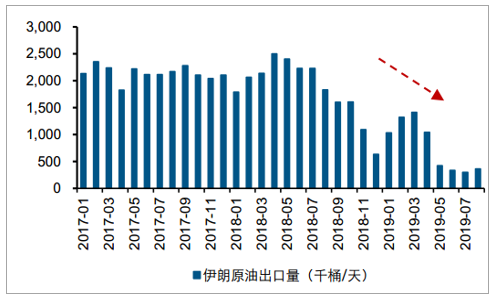

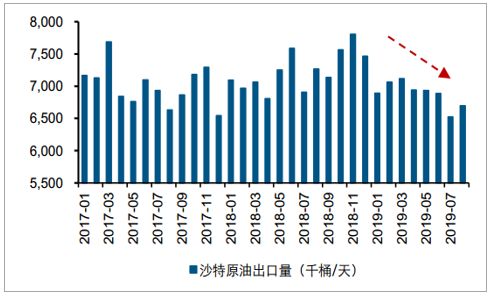

由于OPEC国家原油产量下滑,原油出口同样显著恶化:委内瑞拉和伊朗原油出口量分别自2017年7月和2018年7月之后大幅下滑;沙特在减产之后,原油出口量同样呈现趋势性下滑。

委内瑞拉原油出口量大幅下滑

数据来源:公开资料整理

伊朗原油出口量大幅下滑

数据来源:公开资料整理

沙特原油出口量大幅下滑

数据来源:公开资料整理

伊拉克原油出口量维持稳定

数据来源:公开资料整理

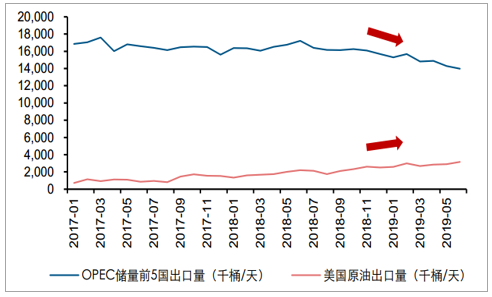

美国则借机大幅增加原油出口,大致填补了OPEC原油出口减少量:2017年1月-2019年6月,OPEC核心成员原油出口量下滑286.4万桶/天,而美国原油出口量则增加244.8万桶/天。因此,从原油生产到原油出口,“新格局”的演化都在不断推进。

全球原油出口9成以上通过油轮进行跨洋运输,因此,原油出口是油运需求的直接来源。从历史数据看,全球原油出口量增速与油轮海运量增速具有较高的相关性。

OPEC国家原油出口量逐渐下滑,美国原油出口量大幅增加

数据来源:公开资料整理

美国原油出口增量大体弥补OPEC核心国家的出口下滑

数据来源:公开资料整理

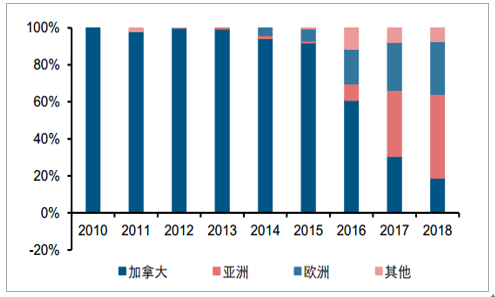

从美国的原油出口目的地国家结构来看:2015年以前,美国9成以上的原油通过管道出口至加拿大;在取消出口禁令之后,美国将大量原油出口至韩国、中国、英国等其他国家。

美国原油出口目的地国家或地区结构

数据来源:公开资料整理

如果对美国原油出口目的地国家及地区按照洲际分类,可以看到主要分布在亚洲和欧洲地区:2018年,在美国原油出口地区中,亚洲和欧洲分别各占45.3%和28.5%;从出口增量来看,出口亚洲的占到近6成,出口欧洲的占到近3成。

美国原油出口目的地洲际结构

数据来源:公开资料整理

美国原油出口增量目的地洲际结构

数据来源:公开资料整理

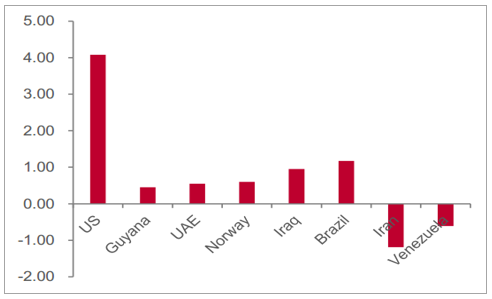

美国原油出口打破原有格局,产能释放进一步拉高需求侧。2010年起需求端较为平稳,油轮运输保持周转率年均2.8%增速。原有的原油市场由中东国家主导,历史上运价受其减产增产的的变化。2018年美国出口原油9300万吨,较去年同期增长99%,为中东所有地区产量的50%,超过沙特与俄罗斯。预计2019年三季度100-150万桶/天的管道产能释放,2020年预计有100万桶/天的管道产能释放,预计2024年美国仍为全球最主要的原油出口国,增速为4.08mb/d,超过第二位的巴西2.91mb/d。

预计2024年主要国家原油供给增速(mb/d)

数据来源:公开资料整理

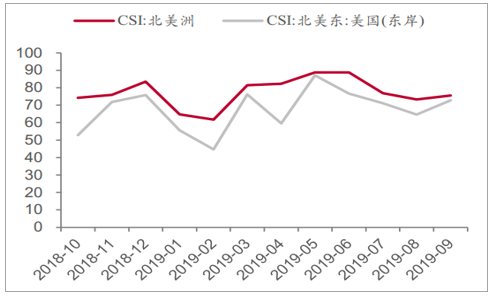

近期结束的中美经贸高级别磋商会议后,中美双方确认达成实质性第一阶段协议,中国自美国进口各类农产品、油气等的预期将再度提升。随着干散货、油运船队需求上升,未来运价预计将进一步提升。参考上半年5月中方访美进行经贸问题十一轮磋商前的贸易缓和期,我国与北美洲/美国东岸进口贸易海运指数(CSI)分别较4月上升7.9%/46.2%,数据表明中美进口贸易量在谈判阶段出现了较大幅度的增长,BDTI运价指数也在同一时间内冲上高点,两周内涨幅超过11%,数据表明在中美贸易逐渐向好的宏观经济环境下,新一轮谈判释放出的利好提升了市场的信心,带动运价的上升。

2019年5月中美磋商前后进口指数

数据来源:公开资料整理

中美贸易恢复后需求增长测算

数据来源:公开资料整理

相关报告:智研咨询发布的《2020-2026年中国原油产业运营现状及发展战略研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国原油行业市场行情监测及发展趋向研判报告

《2025-2031年中国原油行业市场行情监测及发展趋向研判报告》共十章,包含原油行业竞争格局分析,中国原油重点企业发展分析,2025-2031年中国原油行业发展前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询