全球能源清洁化趋势不改,风电、光伏发电功率曲线波动较大,难以作为基荷电源;核电发电稳定,但建设审批极为严格,装机占比短期内难以快速提升。水电发电量虽存在季节性,但是相对平滑,随着全流域梯级开发深入及联合调度能力的加强,大型水电站发电波动性大幅降低,为理想的电源类型。

从全球视野看,建设大型水电不仅需要资源禀赋(世界级大河)、综合国力(基建能力及用电需求),还涉及地缘政治(干流主体尽量位于同一个国家),因此水电实际可开发量远小于理论可开发量,大型水电站目前主要分布于中国、巴西、美国等国境内。在水电大国中,我国资源禀赋得天独厚,受益青藏高原“世界水塔”效应,2018年底我国水电装机容量占全球比例超过1/4,全球前十大水电站中5个位于中国。同时得益于全流域梯级开发模式,我国大型水电运营管理效率远高于国外。

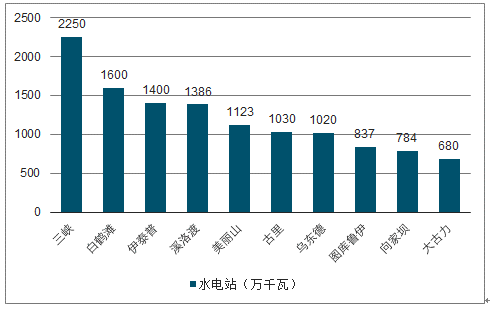

全球前十大水电站中5个位于中国(万千瓦)

数据来源:公开资料整理

目前我国易开发的河段基本开发完毕,近年投产及在建电站逐步深入河流上游。上游电站建造难度加大,建造期间移民等成本增加,外送距离拉长,均导致上游电站经济性相对下降。“十三五”之前,我国大型水电站单位造价平均8179元/千瓦,近期投产/在建/拟建电站平均单位造价在12000元/千瓦以上,上涨幅度约50%,已投产低成本水电站稀缺性更加凸显。

水电站投产后维运成本较低,折旧占主营业务成本比例多在60%以上,而且我国水电大坝会计折旧年限通常远低于实际可使用的年限,导致会计利润偏低。但是从现金流量角度看,折旧源于历史沉没成本而非付现成本,水电公司真实现金流量远好于归母净利润,且抗通胀能力极强。当前大型水电公司经营性净现金流量金额占营业收入比例多在60%以上,现金奶牛特征突出,优质大水电为全球性稀缺核心资产。

澜沧江上游电站投产带动发电量再上台阶,来水改善带来发电量大幅增长。受益云南省内电力供需改善及广东省扩大外购电规模。

2018年以来澜沧江上游云南段机组集中投产带动发电量再上台阶,全年实现发电量817亿千瓦时,同比增长11.67%。

近期投产澜沧江上游云南段5座电站合计装机容量563万千瓦,设计年发电量236亿千瓦时,所发电量通过滇西北直流工程外送广东深圳,电价主要通过落地端倒推确定。2019年3月底,发改委发布《关于核定滇西北送广东专项工程输电价格的通知》,核定滇西北直流工程输电价格为每千瓦时9.2分,云南省内配套交流工程输电价格为每千瓦时1.5分,线损率为4.5%。

2019年澜沧江上游水电站送广东协议内计划电量上网侧为200亿千瓦时,电价为0.3元/千瓦时,与倒推结果一致。超过协议内计划电量的部分全部认定为市场化交易电量,根据合同,该部分电价降幅参照广东省内2019年各月市场化交易电量的加权平均降幅。当前广东省电力市场化交易价差呈收窄趋势,目前价差约为3分/千瓦时,因此我们测算时假设澜沧江上游机组市场化部分电量上网电价为0.27元/千瓦时。

澜沧江上游五座电站合计设计年发电量236亿千瓦时,厂用电率按1%计算,则每年计划内电量200亿千瓦时,电价为0.3元/千瓦时;计划外电量33.64亿千瓦时,电价为0.27元/千瓦时。折旧年限假设为30年,则澜沧江上游五座电站每年可实现归母净利润6.98亿元,ROE4.7%。

测算澜沧江上游电站每年自由现金流贡献约50亿元。由于造价高企,澜沧上游电站折旧成本较高,然而从本质上而言,折旧成本源自沉没成本而非付现成本,巨额资本支出已经完成,大坝设计使用寿命超过100年,因此折旧成本高企实质在于会计政策的审慎性原则。将折旧及利息成本加回后,预计未来澜沧江上游机组每年可提供自由现金流(近似等于EBITDA)约50亿元。

澜沧江上游电站盈利能力测算

项目 | 单位 | 数值 | 备注 |

发电量 | 亿千瓦时 | 236 | 参考设计发电量,设计值本身较为保守 |

上网电量 | 亿千瓦时 | 233.64 | 厂用电率按1%计算 |

其中:计划内电量 | 亿千瓦时 | 200 | 参照2019年广东购电合同 |

计划外电力 | 亿千瓦时 | 33.64 | - |

计划内上网电价(含税) | 元/千瓦时 | 0.3 | 购电协议价格 |

计划外上网电价(含税) | 元/千瓦时 | 0.27 | 广东省市场化价差约为0.3分/千瓦时 |

售电收入 | 亿元 | 61.14 | - |

装机容量 | 万千瓦 | 563 | - |

单位造价 | 万元/千瓦 | 1.2 | - |

总投资 | 亿元 | 696 | 招股书及年报披露 |

折旧成本 | 亿元 | 23.2 | 30年折旧 |

其他成本 | 亿元 | 9.9 | 按折旧占成本比例70%折算 |

营业成本 | 亿元 | 33.14 | - |

毛利 | 亿元 | 27.99 | - |

税金及附加 | 亿元 | 0.92 | 占收入1.5% |

管理费用 | 亿元 | 0.61 | 占收入1% |

财务费用 | 亿元 | 19.49 | 总投资80%贷款,资金成本3.5% |

税前利润 | 亿元 | 6.98 | - |

所得税 | 亿元 | 0 | 实行三免三减半政策 |

归母净利润 | 亿元 | 6.98 | - |

ROE | 亿元 | 4.7% | - |

自由现金流 | 亿元 | 49.66 | 近似等于归母净利润+折旧+税后利息 |

数据来源:公开资料整理

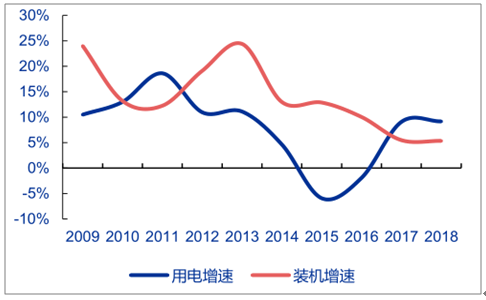

“十二五”期间云南省装机集中投产错配用电需求下行,省内电力供需格局急剧恶化。“十二五”期间云南省水电装机集中投产,装机容量增速一度超过20%。尽管云南省规划大量高耗能项目以消纳电力,但是受“十二五”后期经济新常态影响,高耗能项目建设相对滞后,省内用电需求并未相应增长。水电装机密集投产叠加下游用电需求不振,云南省内消纳电力供需格局急剧恶化,自2013年开始云南电力供应由季节性丰盈转变为全年过剩。

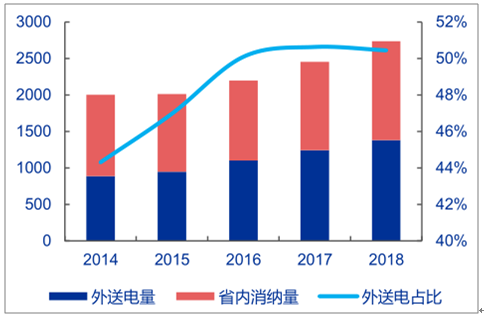

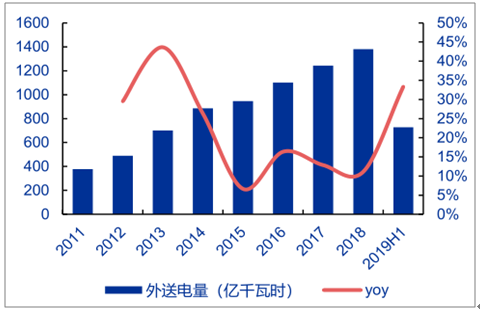

除省内消纳外,云南省近半电量外送广东、广西,其中广东占外送电量近90%。2013~2016年云南省年均外送电量超过900亿千瓦时,2017年云南电网西电东送电量首次突破1200亿千瓦时。但是与云南省类似,14、15年广东省内装机快速增长,用电需求疲软,云电外送量增速下滑,加剧省内供需恶化程度。

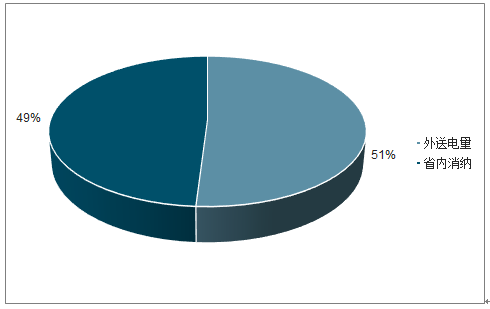

云南省2018年电量消纳情况

数据来源:公开资料整理

云南省用电增速及装机增速

数据来源:公开资料整理

云南省外送电量及省内消纳量分布(亿千瓦时)

数据来源:公开资料整理

云南省历年外送电量增速

数据来源:公开资料整理

澜沧江上游水量主要来自于青藏高原融雪及地下水补充,受气温影响较大;中下游主要来自降雨,同时受太平洋季风和印度洋季风双重影响,降雨较为集中。

另一方面外送电逐年增加使得电力外送通道在丰水期已基本满负荷运行,新增水电无法有效消纳,导致云南省丰水期弃水严重。其中弃水率最高的2016年全年弃水315亿千瓦时,占云南省当年发电量12.76%。2018年随着滇西北-特高压投产,云南弃水情况大幅改善,2018年全年弃水量176亿千瓦时,占云南全省发电量的比例降至5.41%,弃水率较2016年减少超过40%。

云南省历年弃水情况(亿千瓦时)

数据来源:公开资料整理

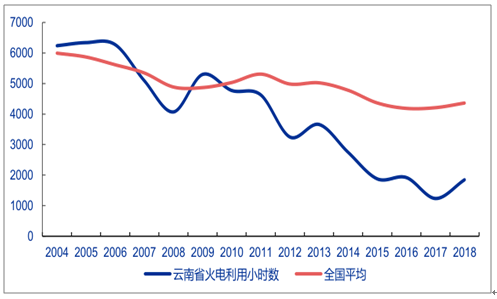

水电利用小时数受来水影响,火电利用小时数可直观反映云南省电力供需格局。随着水电装机的快速投产,云南省火电利用小时自2006年6275小时下降至2017年1236小时,下降幅度远大于全国水平,印证水电投产导致省内供电能力逐渐溢出。2018年滇西北特高压项目投产后,水电消纳压力有所缓解,火电利用小时数回升614小时。

云南省火电利用小时数情况(小时)

数据来源:公开资料整理

2015年11月国家发改委、国家能源局批复《云南省进一步深化电力体制改革的试点方案》,云南省成为首批电力体制改革综合试点。昆明电力交易中心推出多种市场化交易品种,包括年度、月度、日度交易,2018年占比分别为46.78%、52.06%和1.16%。由于水电边际成本接近于零,“十三五”初期电力过剩背景下推行市场化交易导致电价显著下滑,公司盈利空间备受挤压。

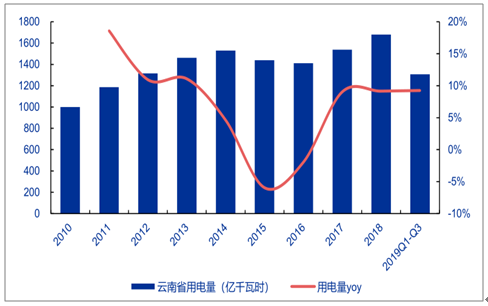

“十三五”中期以来东部地区因能源双控及环保压力,高耗能产业持续向西部地区转移,云南省凭借较低的电价优势,成为主要目的地之一。为承接产业转移及打造战略产业集群,云南省2016年提出2025年前打造铝、铜、铅锌3个千亿元产业链条和500亿元的锡产业链,推动云南千万吨级炼油基地配套石化项目和云南石化产业园等重大项目建设;2017年进一步提出重点布局水电硅材加工一体化产业集群,年用电量有望达300亿千瓦时。受益高耗能产业发展,云南省用电需求增速2017年来已大幅回暖;今年前三季度云南省累计实现用电量1307亿千瓦时,同比增长9.26%。

2010-2019Q1-3云南省用电量

数据来源:公开资料整理

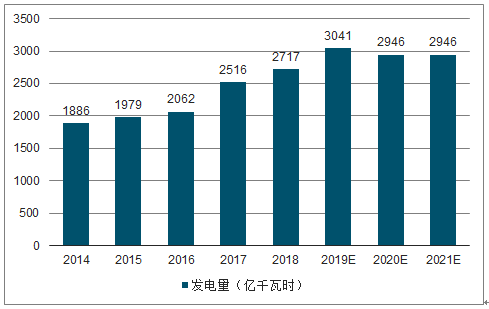

按照云南省十三五规划,2020年云南省装机容量达到9300万千瓦,而2018年云南省装机量已达9381万千瓦,规划任务已完成。“十三五”期间重点干流水电项目中未投产的仅剩金沙江中下游的乌东德、白鹤滩电站,预计投产时间为2021-2022年,乌白电站所发电量将分别送至广东及江浙地区,不在云南省消纳。云南省内装机增速远低于预期用电增速,电力供需矛盾有望得到缓解。

云南省电力市场化推行力度领跑全国,2018年完成市场化交易电量851亿千瓦时,占全社会用电量的62.74%,其中大工业用户已全部参与市场化交易。云南省当前整体市场化交易比例位居全国首位,远高于全国平均的30%市场化率,未来进一步上升空间有限。

由于水电消纳优先度在火电之前,因此火电利用小时数是水电供需格局和消纳情况的直观体现,在供需错配期间内云南省火电利用小时数从2006年的6275小时下降至2017年的1236小时。测算云南2019-2021年火电利用小时数分别为1337、3422、4742小时,火电利用小时数回升预示着水电消纳情况明显改善。

2014-2021年云南省水电装机容量及预测

数据来源:公开资料整理

2014-2021年云南水电利用小时数及预测

数据来源:公开资料整理

2014-2021年云南省水电发电量及预测

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国水电行业市场运行态势及投资战略咨询报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国江西省电力行业市场全景评估及产业前景研判报告

《2025-2031年中国江西省电力行业市场全景评估及产业前景研判报告》共十一章,包含2024年中国电力设备产业运行局势分析,2025-2031年江西省电力产业发展趋势预测分析,2025-2031年江西省电力产业投资机会与风险分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询