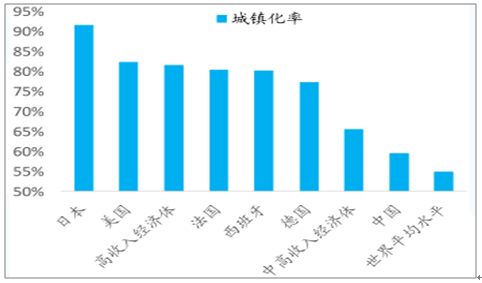

中国人均GDP仅9770美元(美国6.3万美元、日本3.9万美元),基本相当西方发达国家上世纪80年代左右的水平;中国城镇化水平仅60%(日本92%、美国82%);因此经济及基建需求未来仍有较强的提升潜力;中国政府债务余额占GDP比重远低于日本超220%/美国超100%,因此具备较强的财政能力支撑基建建设。

中国城镇化率仍有较大提升空间

数据来源:公开资料整理

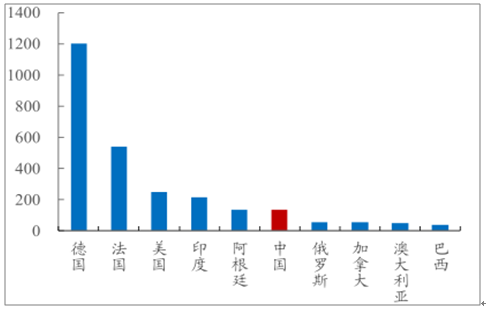

国内铁路密度136km/万km²(美国超200)、轨交(东京都会区3000万人通勤用轨道近3000km,上海超2000万人仅700km左右)均低于西方发达国家,东部地区加密+中西部补短板需求高。

政策要求2020年铁路运营里程达15万km,2030年铁路20万km/高铁4.5万km,截止2018年末铁路13.1万km/高铁2.9万km;目前铁路轨交合计超4万亿招投标陆续推进,2020年十三五最后一年赶工期需求。

我国铁路密度小于发达国家(km/万km²)

数据来源:公开资料整理

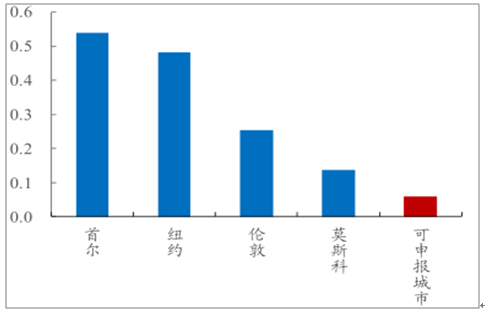

满足申报条件城市城轨密度远低发达国家主要城市(km/km²)

数据来源:公开资料整理

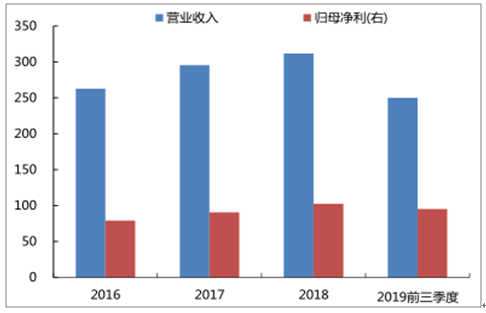

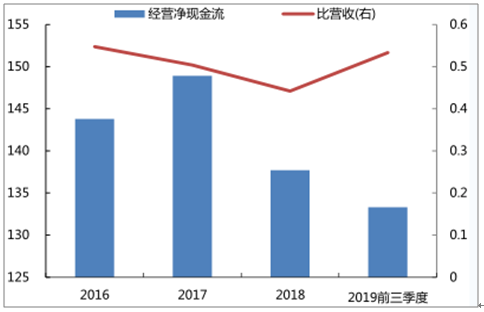

京沪高铁IPO申请已被受理,2018年营收约312亿元(+5.4%)、归母净利约102亿元(+13.2%)、经营净现金流约138亿元、资产负债率约15.7%。沪宁、广深等高铁亦已实现盈利。京沪高铁再度证明铁路轨交尤其是高铁并非盲目投资,能对沿线产业带和城市现代服务业的培育、以及沿线地区人口流动速度提升和人口聚集,均具有重要促进作用,并能实现自身较好的经济效益。

京沪高铁2016-18年盈利稳步提升

数据来源:公开资料整理

2016-2019年前三季度京沪高铁经营现金流保持为正

数据来源:公开资料整理

2018年广东、江苏、上海、浙江、山东等东部沿海省份位居前列且增速均超过或基本持平全国增速;从人口规模角度看,广东、山东、江苏等省位居前列,广东、浙江等省人口净流入规模位居前列。这些地区经济发达、财政实力雄厚、债务水平可控,尤其是长三角、粤港澳拥有国家级别的政策支持,且人口规模高,因此具备支撑基建建设的财政基础与加密需求。

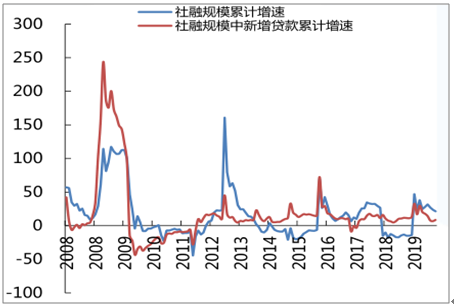

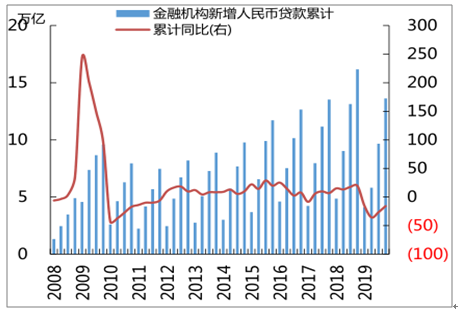

一、基建资金来源

9月人民币贷款及社融数据好转,基础设施中长期贷款增速达年内高点。9月新增人民币贷款1.69万亿元(前值1.21万亿),社融增量2.27万亿元(前值2.02万亿);9月末的M2增速8.4%(前值8.2%)好于市场预期;中长期贷款增速连续两个月回升、9月末基础设施中长期贷款同比增长8.9%为年内高点;在地产融资受限的情况下,中长期贷款向基础建设领域倾斜的趋势有望延续,基建领域的融资环境有望延续好转。

2019年9月社融规模中新增贷款增速企稳回升

数据来源:公开资料整理

2019年9月金融机构新增人民贷款企稳回升

数据来源:公开资料整理

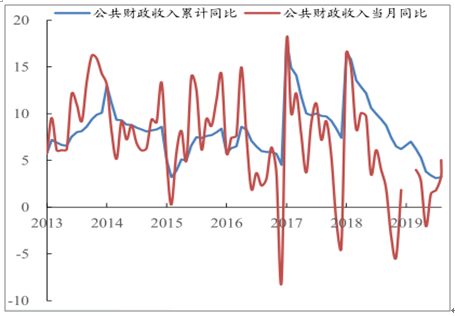

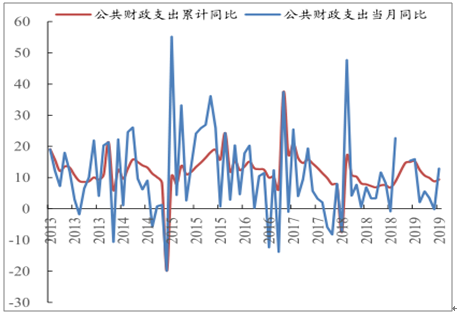

1-9月一般公共预算收入增速累计同增3.3%(前值3.2%)、9月单月增速5%,一般公共预算支出累计同增9.4%(前值8.8%)、9月单月增速12.9%。虽然税收增速尤其是企业税及消费税下滑,但非税继续大幅上涨(前9月同增则29.2%)、土地出让金增速亦较好。随个税增速预计回升、非税增速预计保持较高水平、土地出让或好于预期等因素,公共预算收入有望延续回升稳中有升,从而能为基建投资提供有力支撑。

2019年9月社融规模中新增贷款增速企稳回升(%)

数据来源:公开资料整理

2019年金融机构新增人民贷款企稳回升(%)

数据来源:公开资料整理

前9月发行地方债41822亿元(一般债券16676亿元+专项债25146亿元);新增发行30367亿元(一般债券9070亿元+专项债21297亿元);新增专项债基本发行额度,2020年额度或有增加可能且用于基建比例将提升、用于资本金规模将扩大,将利好支撑基建提速。基建稳经济稳就业重要性提升。三季度GDP增速回落至6%为连续7个季度下滑,2020年GDP增速有压力更有底线;2)制造业整体低迷:前三季度工业增加值同增5.6%低于2018年全年的6.2%;PMI指数49.8%连续5个月位于荣枯线下方;3)地产融资受限投资下行,基建稳经济重要性将提升。

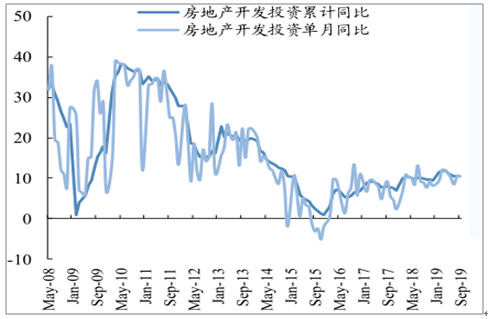

9月土地出让金收入增速延续回升。房地产韧性好于预期:前9月房地产开发投资完成额增速10.5%,环比持平/同比+0.6pct;9月单月增速10.5%,环比持平/同比+1.6pct;土地出让金韧性亦好于预期:前9月国有土地出让收入增速小幅回升至5.8%,环比+1.6pct/同比-26.3pct,继7月转负为后连续第2个月回升。

2019年1-9月房地产开发投资增速10.5%环比持平(%)

数据来源:公开资料整理

2019年国有土地使用权出让收入增速不断好转

数据来源:公开资料整理

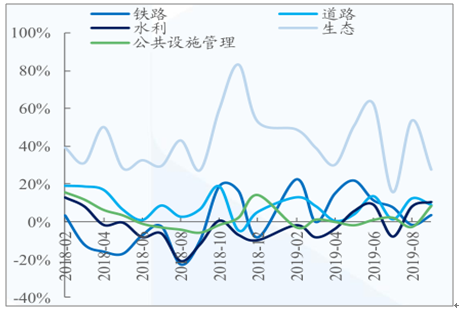

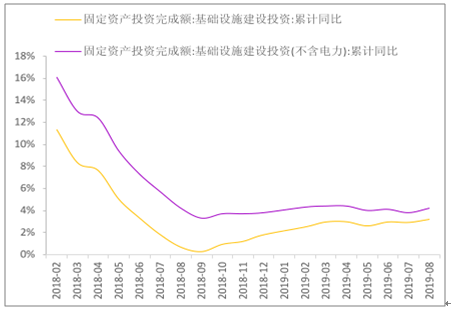

二、基建增速

1-9月广义基建增速3.44%,环比+0.25pct/同比+3.18pct/较上年+1.65pct;狭义基建增速4.5%,环比+0.3pct/同比+1.2pct/较上年+0.7pct;2)9月单月狭义基建增速6.3%,环比-0.4pct/同比+8.1pct;3)9月单月铁路/道路/公共设施/环保/水利增速3.6/9/8.4/27.6/10.5%,8月为-1.6/12.4/-2.7/53.7/8.1%。

预测2019年基建增速回升到约5%。综合前文,且考虑财政发力/地产受限/2020年赶工期等,看好基建增速延续回升;预测2019年基建资金来源约15.3万亿元,增速回升到5%左右(Q4回升到6%左右),2020年回升到8%左右。

单月公共设施/铁路/水利增速提升

数据来源:公开资料整理

三、趋势

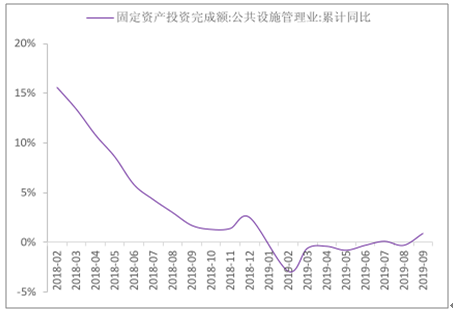

去年乃至今年大部分时候,基建一直不好,并不是“铁公机”不好,而是公共设施管理业的投资不好。

对于地方政府来说,去年以来,基建一直是选择题,最后资金和项目都流向了交通和生态建设领域;但是在9月份观察到,公共管理业投资增速开始转正,这意味着基建投资开始扩散,也意味着可能地方政府融资状况等有所好转。

公共设施管理业投资增速转正

数据来源:公开资料整理

2020年基建投资不会差:FAI继续拖累GDP增速,前8月FAI增速仅55..55%%,环比继续回落,且制造业投资下滑较快,2020年尽管来自房地产的需求不会差,但房地产投资增速下行是确定性事件;在整个固定资产投资中,基建+房建占比约47%%左右,在制造业指望不上的时候,基建大概率依然要作为托底的手段,且9月国常会释放积极信号以来,政策面正在多点着力。

基建投资Q4有望继续弱复苏

数据来源:公开资料整理

2020年基建电力、热力、燃气和水的生产投资增速定量分析

一级分类 | 二级分类 | 19年1-9月投资占比 | 19年1-9月增速 | 悲观 | 中性 | 乐观 |

电力、热力、燃气和水的生产 | - | 15.30% | 0.40% | 4.14% | 4.14% | 4.14% |

- | 电力、热力的生产 | 65.86% | -5.10% | - | 0.00% | - |

- | 燃气 | 9.83% | 12.70% | - | 10.00% | - |

- | 水 | 26.27% | 16.20% | - | 12.00% | - |

数据来源:公开资料整理

2020年基建交运、仓储和邮政业投资增速定量分析

一级分类 | 二级分类 | 19年1-9月投资占比 | 19年1-9月增速 | 悲观 | 中性 | 乐观 |

交运、仓储和邮政业 | - | 36.25% | 4.70% | 6.53% | 6.53% | 6.53% |

- | 铁路 | 11.06% | 9.80% | - | 7.00% | - |

- | 道路 | 71.96% | 7.70% | - | 8.00% | - |

- | 其它合计 | 16.98% | -9.42% | - | 0.00% | - |

数据来源:公开资料整理

2020年基建水利、环境和公共设施管理业投资增速定量分析

一级分类 | 二级分类 | 19年1-9月投资占比 | 19年1-9月增速 | 悲观 | 中性 | 乐观 |

水利、环境和公共设施管理业 | - | 48.45% | 3.50% | 5.42% | 7.55% | 9.57% |

- | 水利管理业 | 9.70% | 1.90% | - | 2.00% | - |

- | 生态保护和环境治理 业 | 7.03% | 40.00% | - | 30.00% | - |

- | 公共设施管理业 | 80.73% | 0.90% | 3.00% | 6.00% | 9.00% |

数据来源:公开资料整理

相关报告:智研咨询发布的《2020-2026年中国基建行业市场前景规划及发展策略分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国基建行业市场运行态势及投资战略规划报告

《2026-2032年中国基建行业市场运行态势及投资战略规划报告》共九章,包含中国基建行业市场痛点及产业转型升级发展布局, 中国基建行业代表性企业案例研究, 中国基建行业市场前景预测及投资策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国基建行业发展现状分析:助力“新基建”、提升“老基建”,全面完成转型升级[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)