玻纤作为一种替代性功能材料,大多数下游细分领域无疑是成长性较强且受国家政策鼓励的,包括风电、汽车轻量化、PCB等。然而,供需两端在特定时间仍会体现出一定的周期性。

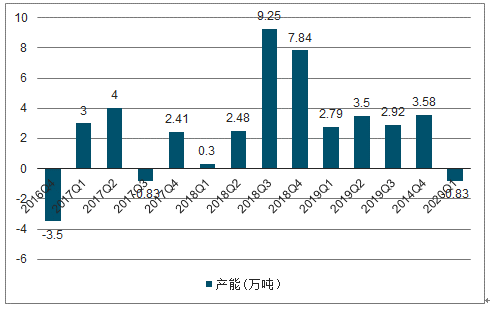

18Q3-19Q2玻纤季度边际产能均有新增,对行业价格将持续形成压力,但由于19年新增产能边际逐渐减少,随着需求的增长,19Q2之后新增产能对价格的影响或将逐步消除。

2016-2020Q1玻纤行业季度产能边际新增情况复盘及预测

数据来源:公开资料整理

一、供给

2018年12月31日,国内新增产能为105万吨,同比增速为15%。18年产能新增与历史最大的不同是此次新增主要来自中国巨石、泰山玻纤和重庆国际为主的大企业,分别新增39、10和10万吨,占已新增产能比重达到56%,且主要集中在汽车轻量化、风电和电子等领域。

2018年新增产能的有效部分将主要在19年上半年体现,微观上与18Q3至19Q1无碱粗纱和电子纱等价格下滑对应。虽然19年部分企业仍有产能新增计划(预计19年净新增最大为40.1万吨,这部分新增在19年的有效贡献为32.2万吨),但绝对量和相对量相比18年均有明显减弱。

2020年,19年新增的产能边际上会对2020年形成冲击,产能冲击为31.9万吨,假设19年底全球产能为845.1万吨计算,产能同比增速仅为3.8%,而需求增速约为全球GDP的1.6倍,供需有可能出现偏紧的局面。

随着需求的增长以及由于供需压力之下小企业盈利能力的弱化,此轮产能的刚性增加对短期供需关系的影响或将逐步被消化,预计19年的供给压力将逐季减小。

玻纤作为一种增强型材料,具有轻质、高强、绝缘性好、耐热性强、抗腐蚀性强等特点。下游需求包括建筑建材、交通运输(汽车等)、工业设备、电子(PCB)和风电等。全球玻纤需求增速与全球GDP增速存在较大相关性,并具备一定弹性(近几年alpha为2.5左右)。随着全球GDP趋于平稳,玻纤需求增速跟随其窄幅波动。按照19年全球GDP增速为2.9%,(世界银行预测)计算,19年全球玻纤需求增速约为7.3%。玻纤是替代性材料(替代钢和铝等),性价比高,应用领域拓宽和渗透率提高是长期趋势,未来发展空间巨大。2019年以来,全球主要经济体PMI呈现震荡向下的趋势,叠加上外部压力和不确定性对中美两国的潜在影响,19年全球经济增速相比18年或将有所放缓,玻纤需求增速也将有所回落,即便19年全球经济增速出现超预期下滑,玻纤需求仍然将由于替代效应维持较稳定的增速,且结构性仍有较高增速(国内19和20年风电新增装机有望保持高增,对玻纤需求起到明显的拉动作用)。在随着全球经济重回刺激通道,叠加新增产能冲击有望在19年逐季度消弭,20年玻纤行业的供需状况有望再现紧平衡状态。

二、需求

随着各对汽车油耗和碳排放要求趋严(汽车减重10%,燃油消耗量降低6-8%),多项政策促汽车轻量化加速推进。目前一辆传统乘用车平均使用玻纤为7kg,新能源汽车由于对能耗要求更高,预计对玻纤的单位需求量更高。全球主要经济体传统汽车增速下滑对玻纤需求或存在一定影响,新能源汽车产量增速虽然较高,但由于占比较小,短期很难从总量上拉动热塑玻纤纱的需求(2018年中国汽车总产量为2797万辆,其中新能源汽车产量为130万辆,占比约为4.5%)。(汽车轻量化用热塑玻纤纱需求与渗透率提高存在较大关系(2008-2017年国内热塑型玻璃钢的复合增速为15.8%,高于国内玻纤粗纱产量7.6%的复合增速)。目前国产车玻纤及复合材料应用比例为8-12%,而发达国家在20~30%,而我国油耗标准年降幅要求更高,未来玻纤渗透率有望逐渐提升。对龙头企业而言,行业需求总量的快速增长和其自身产品结构的变化,使其在汽车轻量化用热塑玻纤纱领域销售增速较高。

预计2019和和20年新增装机约为26和33GW,复合增速超过25%,其中三北地区吉林于2019年已解除红色预警,“红三省”变为“红二省”。

玻纤在建筑工程前期、后期和装修装饰等领域均有应用。前期主要应用在现浇混凝土模板、建筑物承重结构和给排水工程;后期主要应用在防水材料、外墙屋面和顶棚等领域。2019年1-4月份,全国房地产开发投资34217.5亿元,同比增长11.9%,增速比2018年全年提高2.4个百分点。2019年1-4月份,房地产开发企业房屋施工面积722569.2万平方米,同比增长8.8%,增速比2018年全年提高3.6个百分点。2019年1-4月份,全国固定资产投资155747亿元,同比增长6.1%,增速比2018年全年提高0.2个百分点。2019年1-4月份,基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长4.4%,增速比2018年全年提高0.6个百分点。基建和地产的较强韧性将对国内建筑建材用玻纤需求形成支撑。

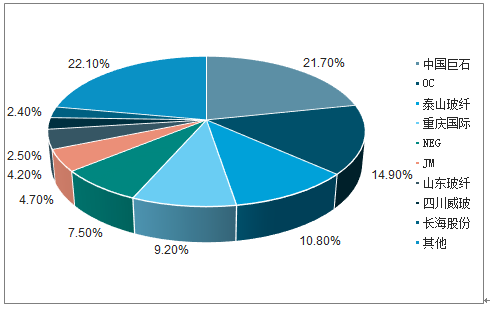

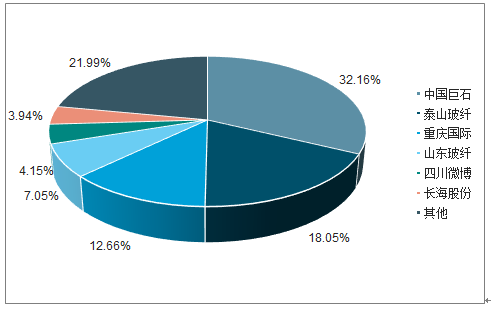

玻纤行业集中度较高,全球和全国CR3分别为48%和和63%,巨石产能位居全球榜首。按照2018年底全球玻纤总产能为805万吨计算,中国巨石产能占比为21.7%(175万吨),位居榜首,OC和泰山玻纤紧随其为后,分别为15%(120万吨)和10.8%(87万吨),CR3达到48%。从国内竞争格局看(不考虑国内公司在海外的产能),CR3接近63%(巨石、泰玻和重庆国际分别为32%、18%和13%)。

2018年底全球各企业玻纤产能占比

数据来源:公开资料整理

2018年底国内各企业国内产能占比

数据来源:公开资料整理

玻纤行业资金和技术壁垒较高:玻纤属于重资产行业,每一万吨池窑投资额约为1.5亿元,且新建单窑规模最低为5万吨,1条产线需要投入7.5亿元,资金壁垒较高。另外,玻纤行业是技术密集型行业:窑炉设计、浸润剂配方、多孔漏板、粘结剂等技术以及人员经验对产品质量和成本均十分关键。高端产品市场技术壁垒更加明显,热塑、风电以及电子纱等高端产品对研发和技术实力要求更高,且一般认证周期较长,用户粘性较高,新进入者很难抢占市场。目前在风电领域,CR3为91%。

玻纤作为一种增强型材料,需求领域较多,产品品类极其丰富和多样化。一般行业内根据产品用途定义中高端和中低端产品,前者包括风电纱、汽车轻量化用热塑纱、PCB领域用电子纱;后者包括建筑建材用无碱粗纱、工业用管道纱等。

随着环保及安监督察力度的加大,下游复合材料制品生产和应用趋于规范,其对于陶土及坩埚球法拉丝产品的需求大幅减少,无碱及高性能玻纤需求稳步增长。与此同时,热塑纱、电子纱等产品市场需求继续保持快速增长,部分市场供求趋紧。

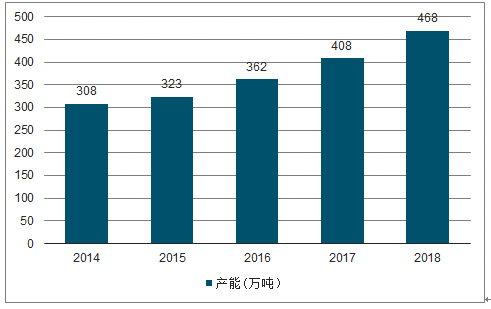

2014-2018年中国玻璃纤维纱总产量

数据来源:公开资料整理

三、发展前景

2018年国家统计局将玻璃纤维及玻纤制品列入《战略性新兴产业分类》目录。政策扶持下,我国玻璃纤维行业将得到快速发展。

玻纤材料作为新型无机非金属材料,是一种良好的替代材料,广泛应用于交通运输、建筑、基础设施建设、电子电气等产业,通常作为复合材料中的增强材料、电绝缘材料和绝热保温材料、电路基板等,在国民经济中发挥着不可替代的作用,在下游行业中起到的作用越发明显。下游行业的需求强劲,倒逼玻璃纤维行业发展。

随着中国经济的快速发展,智能化水平进一步提升,带动了物流网、自动化智能化生产线的发展,玻纤成本会有所改善。

相关报告:智研咨询发布的《2020-2026年中国玻璃纤维产业前景规划及投资战略分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国低热膨胀系数玻璃纤维行业市场运行格局及投资机会研判报告

《2025-2031年中国低热膨胀系数玻璃纤维行业市场运行格局及投资机会研判报告》共十章,包含2020-2024年中国低热膨胀系数玻璃纤维行业上下游主要行业发展现状分析,2025-2031年中国低热膨胀系数玻璃纤维行业发展预测分析,低热膨胀系数玻璃纤维行业投资前景研究及销售战略分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询