国家推出减税降费政策,有望促消费、增加企业利润。随着新个税法逐步落地、5月社保费率降低,预计包括服装在内的整体可选消费有望逐步企稳。

流动性改善有望传导至实体经济,助推消费回暖。去年实体经济去杠杆是经济承压、消费疲软的核心因素之一。而今年以来在稳增长压力下,去杠杆开始阶段性暂缓,流动性宽松渐成为主线,截止2019年4月社零规模同增25%。

2019年主要减税费政策

项目 | 实施日期 | 主要内容 |

新个税法 | 2018.10.01 | 起征点从3000元/月提升至5000元/月;优化税率级距(扩大3%、10%、20%三档低税率 的级距,缩小25%税率的级距) |

新个税法 | 2019.01.01 | 新增专项附加扣除项目(子女教育、继续教育、大病医疗、住房贷款利息或住房租金、赡 养老人等) |

新增值税税率 | 2019.04.01 | 制造业等现行16%的税率讲到13%;交通运输业等现行10%的税率降到9%;服务业等保 持6%一档税率不变 |

降社保费率 | 2019.05.01 | 城镇职工基本养老保险单位缴费比例高于16%的省份可降至16%;实施失业保险总费率 1%的省份,延长阶段性降低实业保险费率的期限至2020年4月30日;延长阶段性降低工 伤保险费率的期限至2020年4月30日,工伤保险基金累计结余可支付月数在18至23个月的 统筹地区可现行费率为基础下调20%,累计结余可支付月数在24个月以上的统筹地区可现 行费率为基础下调50% |

数据来源:公开资料整理

品牌服饰有望充分受益增值税下调政策,尤其是高毛利率(增值税缴纳额高)&低净利率(弹性大)组合的上市公司,业绩弹性明显。

从历史看,服装行业气温回升顺序为奢侈品中高端大众。从主要奢侈品在中国的销售情况看,LVMH、Hermes、Gucci、YSL及Ferragamo从2018下半年开始收入增速均环比有所提速,且在2018Q1高基础的情况下,2019Q1仍保持高增长。2019.4线上数据同比下降主要受五一错峰影响。而从跟踪终端数据发现:中高端:3月主要品牌同店增速普遍较1-2月提速,4月基本延续3月水平。大众:4月环比3月改善,且好于Q1。家纺:仍处调整期,但部分品牌线上已有好转(罗莱、水星)。考虑到2018Q1高基数因素逐渐消除,品牌服装需求后续有望企稳,全年呈现前低后高趋势。

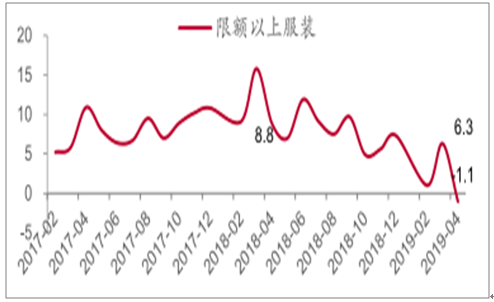

2017-2019.4限上企业服装零售额当月同比

数据来源:公开资料整理

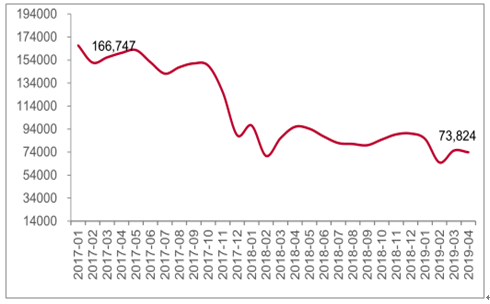

由于线上流量红利逐步消退,商家获客成本提升,导致部份小品牌出清,从2017年1月至2019年4期间,淘宝和天猫平台上服装家纺品牌数量腰斩至7.4万家。同时,随着消费者对品质的要求提升、品牌意识的增强,天猫平台销售额增速超越淘宝平台,且差距逐步扩大,利好头部品牌商。

2017.1-2019.4天猫&淘宝男/女/童装及家纺品牌总数(个)

数据来源:公开资料整理

2018.1-2019.4天猫、淘宝销售额同比增速及其差值

数据来源:公开资料整理

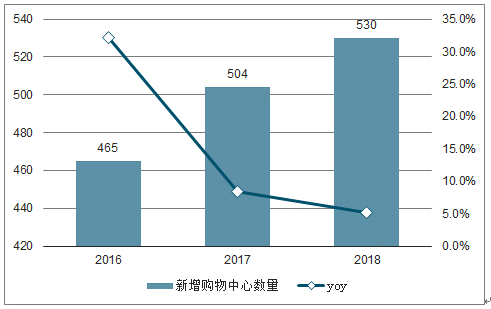

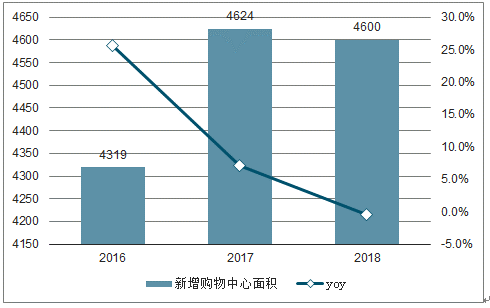

2016至2018年国内新增购物中心数量及面积增速分别下滑26.9/26.2PCTs至5.2%/-0.5%,表明目前购物中心供给充足,竞争激烈,需要通过精选品牌来吸引客流,因此影响力较强的头部品牌更易抢占优质商圈的位置。

2016-2018年国内新增购物中心数量及增速

数据来源:公开资料整理

2016-2018年国内新增购物中心面积及增速

数据来源:公开资料整理

一、童装

童装行业目前是品牌服装板块中相对景气度较高,2012--2017年,童装行业增速达到7.4%,高于行业整体的5.1%,预计到2022年童装整体市场规模将达到2285亿元(2017~2022年CAGR=9.5%)。

童装行业驱动力来源于:1)当前80、90后群体占有养育群体的比例不断提升,其更为优越的经济条件、消费升级观念使得其更加愿意为儿童消费上支出;2)同时主流的“4+2+1”家庭结构在两代人的财富积累下,对婴童用品的消费需求持续扩张。80%家庭的儿童指出占家庭支出的30%-50%,而其中童装消费是重要组成部分。同时中国人均童装消费金额与日本、美国、英国等发达国际相比差距仍巨大,未来发展空降仍巨大。

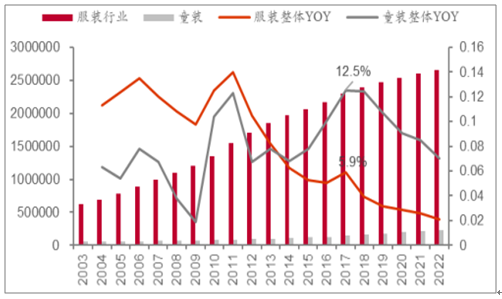

2003--2022E童装及服装行业整体规模及增速%

数据来源:公开资料整理

巴拉巴拉渠道扩张的同时(+498),店效较高的购物中心店占比持续提升(2018年超1500家),预计2018年坪效高单位数增长。安奈儿收入增长同样来自店效驱动,购物中心店占比提升5.9PCTs至18.4%。

2019Q1净利润增速放缓主要是因销售费用率提升明显(+4.97PCTs),渠道调整及扩张导致相关费用增加,外加森马Kidiliz并表也拉动了销售费用率的上升。

2018-2019Q1童装板块收入增速

数据来源:公开资料整理

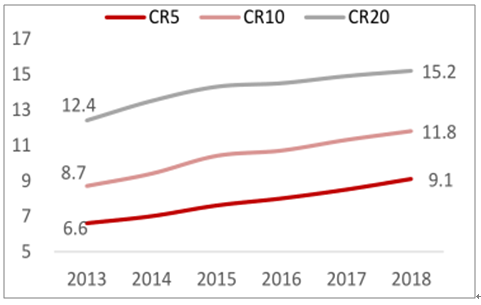

从市场格局来看,2013-2018年国内童装CR5/CR10/CR20分别提升2.5/3.1/2.8PCTs至9.1/11.8/15.2%,行业集中度逐年提升。从增速上看,CR5的市占率增幅明显高于CR6~10的0.6PCTs和CR11~20的-0.3PCTs,说明头部公司竞争优势明显。这也得益于80/90后父母看重童装的安全性和舒适感,对大品牌的信赖度更高,且品牌忠实度高。

国内童装起步较晚,对比成熟的美国市场,2017年美国童装龙头Carter’s市占率为10.3%,是国内童装龙头巴拉巴拉的2倍,未来在国内父母对童装安全舒适性重视度持续提升,并且森马通过持续优化供应链和管理能力,并通过收购&培育优秀品牌,其童装市占率有望进一步提升。

2013-2018年中国童装市场集中度(%)

数据来源:公开资料整理

二、运动

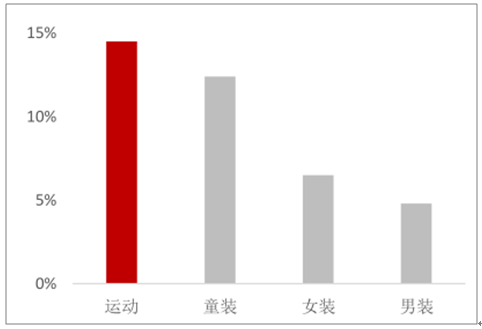

运动鞋服行业为增速较高的细分子行业,据调查数据显示,2018年我国运动鞋服市场规模近2650亿元,约占整个服装市场的10%。在经过2012~2014年的调整期后,运动鞋服景气度高,呈高增速的趋势,2013~2018年其市场规模GAGR为14.5%,高于男/女/童装市场4.8%/6%/5%/12%/4%的增速。一方面是有益于我国人均可支配收入的增加,消费需求不断升级,尤其是在一二线城市,运动及健身的潮流兴起。另一方面,运动服饰时尚化驱使下,应用场景不仅限于体育运动,已融入日常生活,消费需求更加广泛。

国内运动鞋服市场规模

数据来源:公开资料整理

2013~2018年各子板块CAGR

数据来源:公开资料整理

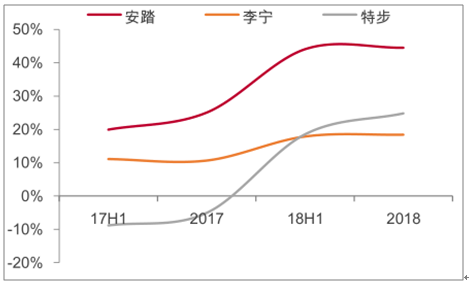

2018年各品牌营收均实现正增长,其中安踏营收保持高增速(+44.5%),主要来自Fila渠道扩张的贡献,2018年净增门店566家至1652家。特步受益于前期的渠道结构调整,加大购物中心店占比,以及门店升级,使得终端售罄率提升至75%,营收增速改善明显增速提升29.86PCTs。

2018年安踏净利润增速稳中有升,特步主要是由于应收账款减值计提的回冲以及理财、政府补贴等收入增厚了净利润(同增83.45%)。李宁净利润增速来自高毛利直营及电商渠道收入占比以及内部管理下利润率的提升。

主要国产运动品牌营收增速

数据来源:公开资料整理

运动鞋服功能性强,时尚属性相对较弱,产品标准化程度相对较高,因此行业集中度较其他服装子行业高。2017年我国运动鞋服板块CR5/CR10分别为51.1%/65.8%,且Adidas、Nike的市占率快速提升(2008~2017年提升5.6/3.4PCTs至18.1%/16.8%)。

在2014年行业洗牌后,市占率前十的海外品牌集中度提升10.7PCTs(剔除Nike、Adidas+3.9PCTs),而国产品牌较集中度较为稳定(-1.1PCTs)。但安踏通过不断变革(2012年起批发转零售,重研发及营销;2015年布局多品牌,FILA成为新引擎),在海外品牌冲击下仍保持市占率持续提升,从2008年的5.8%提升至7.4%,外加FILA在国内市场表现突出(市占率2.5%),奠定其国内运动龙头地位。

三、中高端

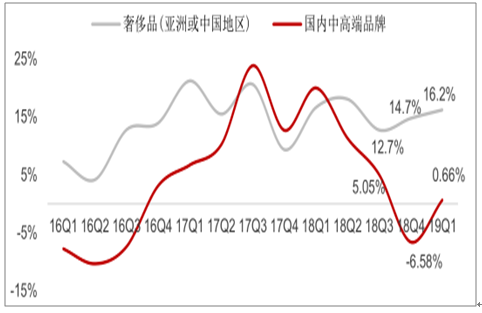

2018Q3~2019Q1主要奢侈品牌亚洲或中国地区收入平均增速分别为12.7%/14.7%/16.2%,奢侈品或已出现回暖迹象,在此背景下,下半年中高端需求有望企稳回升。

从国内主要的中高端品牌看,多呈现2019Q1收入增速环比2018Q4改善趋势。

主要奢侈品牌(亚洲或中国)/国内中高端品牌销售额平均增速

数据来源:公开资料整理

中高端品牌客群重品质、重品牌与自身风格的契合度,因此持续推出符合消费者需求的产品是保持品牌力的保证。而在消费者需求多变的环境下,强劲的设计研发力是防止品牌老化的关键。

中高端品牌约70%--80%的销售额来自VIP客户,因此如何吸纳新客户、提高老客户粘性是提高终端效率的关键。如歌力思/地素通过有效的会员精细化管理,终端效率提升明显。

单个中高端女装集团规模相对大众小(CR10为14%远低于奢侈品市场(53%)),且多为国产品牌。单个品牌当产品力、会员精细化管理能力等方面有较大提升时,其销售增速有望超越行业。

国产中高端女装品牌性价比高,价格在1000~5000之间,而海外二线女装品牌多在3000~10000元。且国际品牌在进入中国市场时多采用代理的模式,相比之下国产品牌直营门店占比高,因此在产品选择和对市场反应速度上具有优势。同时,价格和渠道的优势使得国产品牌下沉空间更大,具备较大发展潜力。

相关报告:智研咨询发布的《2020-2026年中国服装品牌连锁行业市场运营格局及供需态势分析报告》

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2026!中国新能源汽车高压部件行业进入壁垒、政策汇总、产业链图谱、市场规模、竞争格局及发展趋势分析:市场格局较为分散[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![研判2026!中国量子精密测量行业政策、产业链、市场规模、应用分布、竞争格局及发展趋势分析:市场规模有望达到5.2亿美元,军事国防领域为主要市场[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2026年中国新能源汽车PTC控制器行业市场政策汇总、产业链图谱、市场规模、竞争格局及发展趋势分析:CR5市场占有率达59.6%[图]](http://img.chyxx.com/images/2022/0330/e060dd24be7392f76ddd0a84489963879d953ac6.png?x-oss-process=style/w320)

![2026年中国防火墙行业发展历程、产业链、市场规模、竞争格局及发展趋势研判:市场集中度较高,市场稳步发展,定制化防火墙产品将不断涌现[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![研判趋势!2026年中国智能设计行业概述、产业链及市场现状分析:政策、技术双轮驱动智能设计革命,智能设计迈向实时迭代新纪元[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2026年中国气浮电主轴行业概述、产业链、市场规模及发展趋势分析:为高端数控机床“心脏”,筑基半导体、精密光学等国家战略产业自主可控能力[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)