一、非洲猪瘟

非洲猪瘟爆发以来,对国内生猪养殖行业造成了巨大打击。能繁母猪存栏量截至8月存栏量仅剩1968万头,同比下降37.42%,环比下降9.10%。2019年全国猪肉供给缺口或接近700万吨,供给缺口明显。截至9月6日,全国22个省市生猪平均价为27.18元/千克,同比上涨92.77%。今年下半年至明年加大补栏量是必然趋势,补栏量的增加会直接增加动物疫苗的需求。

非洲猪瘟(AfricanSwineFever,ASF)是一种由病毒引起的传染性疾病,可影响所有年龄的猪,引起出血热。非洲猪瘟有多种表现形式,最常见的是急性发病形式,相关致死率高达100%。2018年8月3日我国确诊首例非洲猪瘟疫情,疫情从北方开始蔓延至南方,造成数量巨大的生猪死亡,直接导致了生猪行业产能的下滑。

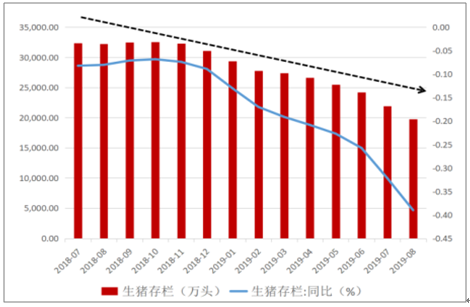

非洲猪瘟爆发以来,对国内生猪养殖行业造成了巨大打击,其高致死率导致生猪存栏量大幅下滑。能繁母猪是衡量生猪出栏的重要指标,自2018年8月非洲猪瘟疫情以来,全国能繁母猪存栏量从3145万头急剧下降,截至8月存栏量仅剩1968万头,同比下降37.42%,环比下降9.10%。

能繁母猪存栏环比同比均大幅下降

数据来源:公开资料整理

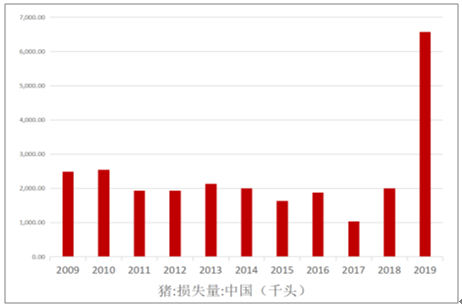

非洲猪瘟对行业产能造成了巨大打击,最直接的体现是生猪存栏量的大幅下滑。全国生猪存栏量从2018年8月的32243万头下降到2019年8月的19783万头,同比下降了38.64%。从产量数据看,美国农业部预测2019年中国猪肉产量为4850万吨,比2018年下跌554万吨;预期2019年猪损失量创新近十年新高,达到了657.6万头,远高于2018年的200.1万头。由于行业产能的下滑,2019年猪肉进口量预期增加63.9万吨至220万吨,出口量减少4.3万吨至16万吨。

2018年全国猪肉消费量为5539.8万吨,由于供给收紧,预期2019年消费量下降至5054.0万吨,以4850.0万吨的产量测算,2019年全国猪肉供给缺口或接近700万吨,供给缺口明显。

生猪存栏量大幅下滑

数据来源:公开资料整理

2019年猪肉产量预期下跌

数据来源:公开资料整理

2019年猪损失量大幅攀升

数据来源:公开资料整理

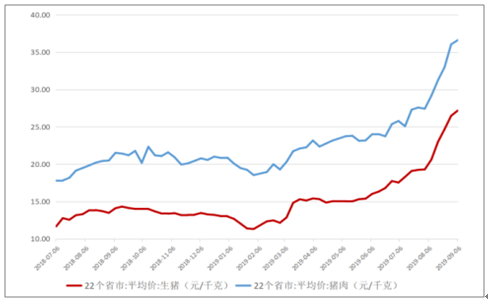

全国生猪存栏量8月同比下降38.64%。由于猪肉是基本生活必需品之一,短时间内产能的大幅下滑导致了市场供不应求的情况发生,猪肉价格大幅上涨。截至9月6日,全国22个省市生猪平均价为27.18元/千克,同比上涨92.77%。

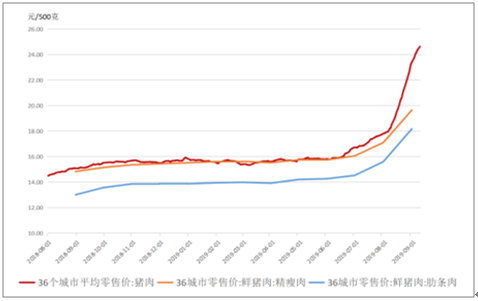

22个省市平均猪肉价格为36.61元/千克,同比上涨70.12%。截至9月17日,36个城市猪肉平均零售价为25.19元/500克,同比上涨66.49%。从各项批发价、零售价、平均价指标来看,当前全国猪肉价格高涨是不争的事实。由于能繁母猪存栏量处于低水平,从能繁母猪到商品肉猪出栏需要10-11个月的平均养殖周期,预测四季度至下一年猪肉供给紧张,价格高企仍然是大趋势。

22个省市生猪和猪肉价格大涨

数据来源:公开资料整理

36个城市平均猪肉价格上涨

数据来源:公开资料整理

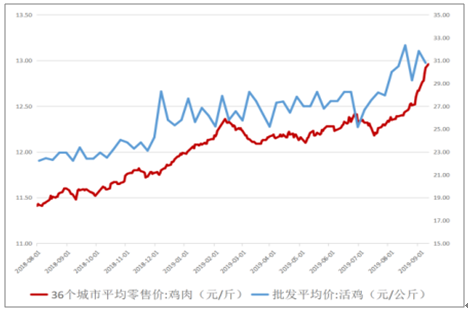

鸡肉是猪肉的良好替代品,当猪肉价格高涨,消费者转向购买鸡肉,从而带动鸡肉价格同步上涨。截至9月17日,36个城市鸡肉平均零售价为13.28元/500克,同比上涨14.58%。9月13日活鸡批发平均价为31.31元/公斤,同比上涨33.86%。9月12日主产区肉鸡苗平均价位8.48元/羽,同比上涨73.77%。肉价大涨,养殖企业扩大产能意愿强烈,产能的扩张带来动物疫苗需求的增加。

36个城市鸡肉零售价走高

数据来源:公开资料整理

当前全国生猪存栏量下降严重,比去年同期下降了近三成,8月同比下降了38.64%。产能的下降导致了猪肉价格的上涨,截至9月6日,全国22个省市生猪平均价为27.18元/千克,同比上涨92.77%。2019年全国猪肉供给缺口或接近700万吨,补栏需求明显。根据猪周期“母猪数量减少→生猪供应减少→猪肉价格上涨→母猪补栏增加→生猪供应增加→猪肉价格下跌→大量淘汰母猪”的循环,当前正处于“猪肉价格上涨→母猪补栏增加”的转变阶段,政府也出台了各种如提供农业用地、提供信贷支持、提供养殖补贴等刺激政策帮扶生猪养殖企业扩产以保证生猪供应,今年下半年至明年上半年加大补栏量是必然趋势,补栏量的增加会直接增加动物疫苗的需求。

我国肉类消费结构中,猪肉是占比最大的品种,2018年国内消费猪肉5539.8万吨,占据我国肉类消费总量的约61.9%。其次是禽肉和牛肉,2018年消费量分别为1153.5万吨和791.0万吨,占比分别约12.9%和8.9%。猪肉作为我国肉类占比最高的消费单品,产能的大幅下滑导致了巨大的补栏需求,动物疫苗是生猪养殖的重要上游原料之一,当前巨大的补栏需求将引出动物疫苗行业业绩爆发机会。猪常用疫苗中,按照生猪疫苗市场份额区分,分别为口蹄疫>蓝耳>圆环>伪狂犬>腹泻>猪瘟,口蹄疫疫苗是用量最多的猪用疫苗。

二、行业趋势

我国的动物疫苗销售体系分为强制免疫疫苗(强免)和非强制免疫疫苗(非强免)两种。强免疫苗根据采购方式不同,可以分为政府招标采购疫苗和市场疫苗两种;非强免疫苗只有市场苗一种。招采苗由政府统一招标后采购,然后免费发放给有需求的农户使用,疫苗品种齐全,覆盖地区范围广,招采苗市场接近饱和。招采苗由于竞争大,企业为中标压低成本而导致生产质量参差不齐,产品质量普遍不如市场苗,对防疫要求高的大型养殖场更倾向于采用市场苗而非招采苗。

我国现行疫苗销售体系

分类 | 定义 |

强免疫苗(分政采苗和市场苗) | 农业部指定的生产企业只能将国家强制免疫生物制品销售给省级人民 政府兽医行政管理部门和符合条件的养殖场,不得向其他单位和个人 销售。 |

非强免疫苗(均为市场苗) | 兽用生物制品生产企业可以将本土生产的非国家强制免疫生物制品直 接销售给使用者,也可以委托给经销商销售。 |

数据来源:公开资料整理

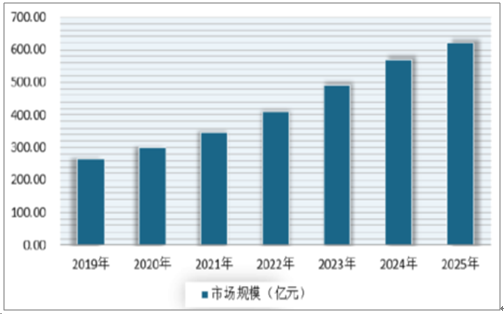

我国动物疫苗行业起始于1918年青岛商品检验局血清所,经历了三个大的阶段,分别是起步阶段、粗放发展时期和快速发展时期。近年来我国养殖业规模化是主要的发展方向,规模化的养殖场对动物疫苗有刚性需求,是疫苗市场的主要推动力。2000年后,我国动物疫苗行业保持快速发展态势,截止2018年我国动物疫苗市场规模已经接近200亿元。非洲猪瘟疫情将加速动物疫苗行业的发展,预测2019年我国动物疫苗市场规模约250亿元,并将持续保持高速发展,预测到2024年市场规模有望突破500亿元。

2019-2025年我国动物疫苗的市场规模及预测

数据来源:公开资料整理

1、口蹄疫疫苗

口蹄疫是一种高传染性、高死亡率的牲畜疾病,侵害牛、羊、猪、骆驼、鹿等偶蹄性牲畜动物(两瓣蹄子的兽类),目前防治仍以接种疫苗为主,尚无有效的治疗手段。口蹄疫多发病与春冬季。母猪和商品猪均需要免疫:母猪每年免疫2-3次(主要是在产前1个月做免疫),商品猪免疫2次(仔猪25公斤以下免疫1头份,中大猪再免疫加强1头份)。

口蹄疫是政府强制免疫的疫病种类之一。口蹄疫疫苗又是动物疫苗中体量最大、市场规模增长最快的单品。2011年之后呈现快速发展的趋势。2016年国内口蹄疫疫苗市场规模约为38亿元,政府招采20亿元,市场直销18亿元。近几年来,随着养殖规模化进程加速,口蹄疫市场苗规模增长迅猛。在养殖规模程度提升和“先打后补”等政策额刺激下未来口蹄疫市场苗还将保持高速增长,预计到2020年口蹄疫市场苗的规模将达到71亿元。

口蹄疫疫苗市场规模预测

免疫对象 | 疫苗类型 | 出栏量(亿头) | 存栏量(亿头) | 疫苗单价(元) | 免疫次数(次) | 免疫覆盖率 |

商品猪 | 政府苗 | 7.08 | - | 1.5 | 2 | 80% |

商品猪 | 市场苗 | 7.08 | - | 7.5 | 2 | 25% |

能繁母猪 | 政府苗 | - | 0.35 | 2 | 2.5 | 50% |

能繁母猪 | 市场苗 | - | 0.35 | 7.5 | 2.5 | 80% |

牛 | - | 0.5 | 9 | 2 | 35% | - |

奶牛 | - | - | 0.15 | 9 | 2 | 80% |

羊 | - | 2.95 | - | 8 | 2 | 35% |

市场规模 | - | - | - | - | - | 71亿元 |

数据来源:公开资料整理

口蹄疫疫苗采取的是定点生产模式,只有农业部指定的口蹄疫疫苗生产企业才能生产和销售该疫苗。目前共有7家企业取得了生产资格,分别是:生物股份、中牧股份、天康生物、中农威特、必威安泰、申联生物和海利生物。生物股份是口蹄疫市场的绝对龙头,生物股份在直销苗市场份额达到58%,整个直销市场处于“一家独大”局面。

2、猪圆环疫苗

猪圆环病毒病(Porcinecircovirusdesease,PCVD)是猪的重要传染病,发病率高,给畜牧业造成了较大损失。猪圆环病毒的防控和猪圆环疫苗的开发已经成为行业内关注的重点。自2010年勃林格猪圆环疫苗在国内上市以来,国内猪圆环疫苗的研制进程明显提速。

猪圆环疫苗市场规模测算。2016年国内圆环疫苗的市场规模约15亿元,随着生猪养殖规模化程度提升,预计猪圆环疫苗的市场规模在31亿元左右。猪圆环病疫苗的生产厂家已经超过30家,市场份额比较集中。国内猪圆环疫苗市场主要由勃林格占据,市场份额接近48%。但是随着国产疫苗的崛起,勃林格的市场份额出现明显下滑。2017年生物股份的猪圆环基因工程苗销售收入约为1.4个亿,增长了3倍。国产猪圆环疫苗正加速替代进口猪圆环疫苗,未来国产圆环疫苗的市场份额有望占到70%左右。

猪圆环疫苗市场空间测算

免疫对象 | 出栏量(亿头) | 存栏量(亿头) | 疫苗单价(元) | 免疫次数(次) | 免疫覆盖率 |

商品猪 | 7.08 | - | 9 | 1 | 40% |

能繁母猪 | - | 0.35 | 9 | 2 | 80% |

市场规模(亿元) | - | - | - | - | 30.53 |

数据来源:公开资料整理

3、伪狂犬病疫苗

伪狂犬病是由伪狂犬病毒(Pseudorabiesvirus,PRV)引起的多种动物共患传染病,伪狂犬病病毒主要侵害动物机体神经系统及生殖系统,对仔猪危害极大,患病死亡率能达到60%以上。

2011年之前爆发的伪狂犬病疫情主要是由经典毒株Bartha-k61引起,2011年之后毒株出现变异,针对经典毒株的伪狂犬病疫苗对变异毒株并不能起到很好的免疫效果。随着养殖规模化成的提高,养殖场对变异毒株的伪狂犬疫苗需求会大增。预计伪狂犬疫苗的市场空间在20亿左右。

伪狂犬病疫苗市场空间测算

免疫对象 | 出栏量(亿头) | 存栏量(亿头) | 疫苗单价(元) | 免疫次数(次) | 免疫覆盖率 |

商品猪 | 7.08 | - | 2 | 2 | 60% |

能繁母猪 | - | 0.35 | 3 | 3 | 80% |

市场规模(亿元) | - | - | - | - | 19.51 |

数据来源:公开资料整理

规模大的养殖场综合成本低、生物防控要求高、管理效益好,发达国家养殖业发展过程中都是从大量的小规模养殖场到少量的大规模养殖场转变。我国生猪规模养殖场也表变为逐年向大规模化演进,从2007年到2017年间,500头以下小规模养殖场从8200万户锐减到3700万户,500-3000头中规模养殖场数量从11万户增加到19万户,10000头以上大规模养殖场从1853户大幅增加到4541户。同样,肉鸡养殖场表现出近似的趋势,2007年到2017年1万只以下小规模场数量锐减过半,而100万只以上大规模场数量从128户增加到953户。

随着环保政治力度日渐加强,养殖环境差,排污不合规的小型养殖场被强力的环保政策逐渐淘汰。2017年我国开展了大力的环保政治工作,对多个地区规定了相关禁养,中央环境保护督察覆盖23个省份,大力查处不符合环保规定的养猪场。非洲猪瘟疫情爆发加速了小型养殖场的退场,原因是小型养殖场生物防控能力差,环保不达标程度高,防疫意识薄弱。每一次疫情的爆发,都促使养殖行业向规模化更进一步。大型养殖场由于管理到位、资金充裕、防控意识强、防控措施到位等因素,对重大疫情的抵抗能力强,于是在疫情中比小型养殖场有更强的生存能力。同时大型养殖场由于重视生物防疫,对动物疫苗的要求非常高,倾向于采购市场上优质的疫苗以满足防疫需求,从而逐渐扩大动物疫苗的渗透率。

环保政策禁养生猪事件

时间 | 事件 |

2013.4.12 | 厦门将重点对地表水及近岸海域的水环境质量进行治理,使之满足创建国家级生 态市的指标要求。将加大生猪禁养工作。厦门所有的饮用水源保护区也全面实施 生猪禁养 |

2017.7.21 | 中央环境保护督察已经覆盖23个省份,大力查处不符合环保规定的养猪场 |

2017.8.28 | 濑溪河禁养区,关闭搬迁111家养殖场,其中专业养殖户94家,禁养区内还有17 家规模养殖场 |

2018.1.1 | 《环境保护税法》实施,环保税开征。2018年全国共有26.7万户纳税人实际缴纳 环保税205.6亿元,今年一季度实际缴税额为54.1亿元。 |

数据来源:公开资料整理

规模养殖场对防疫要求高,原因是一旦爆发疫情需要扑杀的畜禽量巨大,导致损失巨大。因此大型养殖场普遍非常重视防疫投入,兽药疫苗的投入也远高于中小养殖场。我国头部养殖公司温氏股份、牧原股份、新希望、天邦股份2018年兽药疫苗投入占营收比重分别为5.30%、9.80%、4.08%、8.72%。根据全国农产品成本收益资料汇编资料显示,规模越大的养殖场生物防疫成本占比越高,2018年大规模养殖场防疫成本占营收比例普遍在1.50%左右,我国头部养殖场投入比例明显高于一般养殖场。

随着养殖规模化的推进,养殖规模越大的公司对疫苗投入越高,将成为动物疫苗行业发展的直接推动力。可预见随着我国养殖规模化的发展,疫苗渗透率也会逐步提高。

强制免疫苗分为政采苗和市场苗。政采苗由政府招标采购,竞争企业多,竞争压力大,企业通常采用价格战来竞争,从而导致企业实际盈利水平低下,企业不得不采取降低产品质量的方式来压寨成本,最终导致政采苗质量低下,经常出现疫苗有效率低甚至失效的情况发生。大规模养殖企业对生物防疫重视程度高,一旦疫情爆发将对企业造成毁灭性的损失,因此即使市场苗价格高于政采苗,大企业也倾向购买市场苗来满足防疫需求。国内头部生猪养殖企业温氏股份和牧原股份均主要采用市场苗作防疫用。随着政策的逐渐放开和养殖规模化的发展,未来动物疫苗市场是市场苗时代。

我国动物疫苗分为强制苗与非强制苗,强制苗又分为招采苗和市场苗。预测2019年我国动物疫苗市场规模约250亿元,并将持续保持高速发展。养殖场从大量的小规模养殖场到少量的大规模养殖场转型,中国规模化养殖开始加速阶段。非洲猪瘟和环保政策加快了规模化进程,小养殖场逐步清退,疫苗渗透率提高。大规模养殖场重视生物防疫投入,倾向采用质量更好的市场苗,未来是市场苗时代。

相关报告:智研咨询发布的《2020-2026年中国动物疫苗行业市场现状调研及投资机会预测报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国动物疫苗行业市场调查研究及发展前景展望报告

《2024-2030年中国动物疫苗行业市场调查研究及发展前景展望报告》共十四章,包含2024-2030年动物疫苗市场发展趋势分析,动物疫苗企业管理策略建议,2024-2030年中国动物疫苗市场投资价值与投资策略研究等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![一文洞察2023年全球及中国动物疫苗市场现状、竞争格局及未来发展趋势[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)