一、物联网

在风口消失、资本寒冬的“双失”市场影响下,各家投资机构都选择放缓了投资节奏。

过去20年投资主趋势划分为2个阶段:第一:互联网1.0阶段(PC时代),1999年前后随着IT技术的进步带动PC的普及,依托PC的高增长,诞生像BAT等初代互联网公司;第二:互联网2.0阶段(移动互联网时代)2010年前后随着通讯技术的发展和智能手机的普及,美团点评、今日头条、滴滴出行等移动互联网独角兽诞生。每一次互联网产业升级都是技术先行,这一次AIOT等多技术也将吹响互联网3.0——万物智联时代的号角。

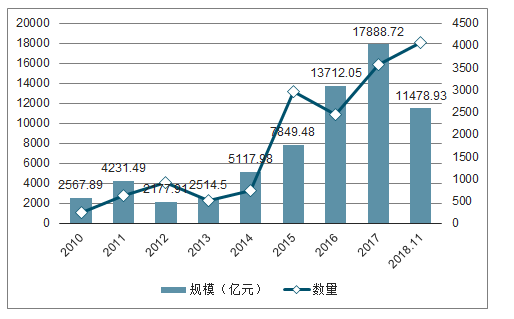

2010-2018.11中国股权投资市场募集总额趋势

数据来源:公开资料整理

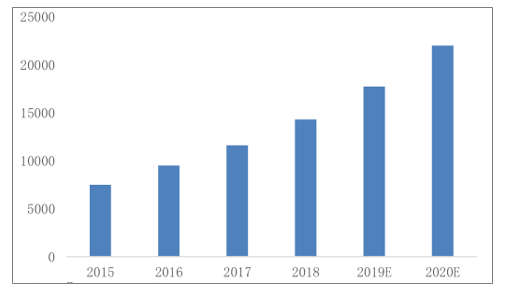

物联网在各行业的应用不断深化,催生新技术,有助于改造升级传统产业。2020年市场规模预计达到2万多亿元。2020年将较2017年增长160.59%,达到40亿,其中蜂窝物联网10亿(占比约25%),较2017年增长203%。蜂窝物联网已加速,15-17年连接净增分别为0.39亿、0.65亿、1.7亿。

2015-2020年中国物联网市场规模及预测(亿元)

数据来源:公开资料整理

随着互联网的快速崛起,应用形式逐步多样,5G时期的高可靠、低时延、泛在连接,决定着物联网将引领第三次信息浪潮。

一、产业、政策协力

近几年中国政府关于物联网产业政策持续不断,2015-2018年连续四年政府工作报告提到物联网,对物联产业的发展要求口径由“促进”转变为“加快”,产业迎来的政策红利加速期。

2017年6月,工信部发布《关于全面推进移动物联网(NB-IoT)建设发展的通知》,要求基础电信企业要加大NB-IoT网络部署力度。

预计到2020年,NB-IoT网络实现全国普遍覆盖和深度覆盖,基站规模达到150万个。NB-IoT技术成为物联网产业的主流标准。

1、NB-IoT技术

核心技术自主可控,海量连接的理想方案:低功耗广覆盖网络(LPWAN)将构成未来60%的物联网业务场景。LPWAN目前已经成型的技术规范有NB-IoT体系、LoRa体系和SigFox体系。

NB-IoT具有更强的自主可控性,产业链支持力量更大,发展空间巨大。

成为5G标准一部分,NB--IoT技术发展注入新动力:2018年3月3GPP协议中,eMTC/NB-IoT已经被认可为5G的一部分,并将与5GNR长时间共存,意味着NB-IoT将在5G时代扮演更加重要的角色。

LPWAN成型的技术规范

协议 | NB-IoT | LoRa | Sigfox |

主导者 | 运营商主导 | Semtech公司 | Sigfox公司 |

支持公司 | GSMA、全球领先运营 商、主要设备厂商、垂 直行业企业在内的全球 超过300家移动通信产业 巨臂以及垂直行业代表 | 联盟成员包括跨国 电信运营商、设备 制造商、系统集成 商、传感器厂商、 芯片厂商和创新创 业企业等 | 与Sigfox网络运营商合作, 完成了6个国家的全国性部 署,另外还有14个国家正 在部署之中。20年底计划 是覆球0国家和地区。 |

数据来源:公开资料整理

NB-IoT核心协议冻结:芯片在整个产业链中处于基础核心地位,也是标准的核心载体。在NB-IoT芯片领域中,目前华为和高通研发进展最快,产品最为成熟。

华为的芯片供应能力最强,其Boudica120在2017年6月底已实现大规模出货,月供应能力达百万片。而升级版Boudica150在2018年大规模出货;高通物联网芯片世界领先,其MDM9206多模芯片同时支持NB-IoT/eMTC/GSM全球频段,这与美国优先发展eMTC技术标准是分不开的。

各芯片主流厂商均已具备量产能力

厂商 | 产品型号 | 特性 | 量产时间 |

锐迪科(RDA) | RDA8909 RDA8910 | NB+GSM NB+eMTC | 17Q4 18H2 |

思宽 | MonarchSX | NB+eMTC | 18Q1 |

Nordic | Nrf91 | NB+eMTC | 18H2 |

GCT | GDM7243I | NB+eMTC | 18Q1 |

Ajtair | ALT1250 | NB+eMTC | 17Q4 18H2 |

联发科 | MT2625 | NB | 18H1 |

高通 | MDM9206 | NB+eMTC | 18H1 |

中兴微电子 | RoseFinch7100 | NB | 18H1 |

数据来源:公开资料整理

在国内,华为主导的NB-IoT标准发展较快、相对比较成熟,以运营商为主导的蜂窝技术更有短期大规模快速发展优势。

三大运营商物联网布局加快已实施的工作,加速实现全国主要地区、热点地区连续覆盖和深度覆盖,助力业务快速上量。

2、NB-IoT产业链

我国NB-IoT基站规模要达到40万个,NB-IoT的连接总数要超过2000万。到2020年,NB-IoT基站规模要达到150万个,NB-IoT的连接总数要超过6亿,实现对于全国的普遍覆盖。NB-IoT的技术优势是覆盖广、功耗低,而实现这两个目标的关键在于终端芯片。它是整个产业链的核心技术难点所在,它需要芯片厂商有深厚的技术积累和巨大的资源投入。而芯片一旦达到成熟商用条件,则可以批量发货并对整个产业下游的应用创新起到巨大的推动作用。

LoRa是种专为依赖电池提供电力的无线设备所设计的低功耗广域网(LowPowerWideAreaNetwork,简称LPWAN)规范,它的目标在于满足物联网系统所需的长距离双向通讯,并简化装置的安装程序,让用户、开发者以及商业应用能掌握更高的自主性。

LoRa优势明显:延长电池寿命:较低的数据速率延长了电池寿命和增加了网络的容量低功耗,远距离传输:LoRa基于Sub-GHz的频段使其更易以较低功耗远距离通信,可以使用电池供电或者其他能量收集的方式供电。

易于建设部署:最小的基础设施成本,免牌照的频段节点/终端成本低;使用网关/集中器扩展系统容量。

LoRa主要在全球免费频段运行(即非授权频段),包括433、868、915MHz等频段。LoRa网络主要由终端(内置LoRa模块)、网关(这里以AnyLink举例)、服务器和云四部分组成,应用数据可双向传输。

LoRa与NB-IOT作为适用于物联网快速发展的无线通信技术,专为低带宽、低功耗、远距离、大量连接的物联网应用而设计,是最有发展前景的两个低功耗广域网通信技术。然而,LoRa和NB-IOT两种技术具有不同的技术和商业特性。

3、LoRa在国内外的应用

国外LoRa网络部署加速

美国网络运营商Senet已经在美国110个城市超过125000平方公里的面积搭建了LoRa试验网络,同时计划2017年在另外10 个大型城市部署相关网络和服务。 |

美国Comcast公司计划在旧金山和费城试点智慧城市,与Semtech公司合作部署LoRa网络,提供B2B的应用 |

DigitalCatapult组织将在伦敦建设LoRa网络,这个网络将免费提供给中小企业使用;DigitalCatapult将和BT(英国电信)合 作在伦敦一些区域(主要是大学园区)去建设50个LoRa基站。 |

韩国SK通信与540个合作公司一起部署LoRa应用服务,主推的是与韩国农村社区公司合作的农业相关水位测量的项目,还 有包括单车追踪系统和定位监视方案,贸易区分析方案,智能路灯控制方案等 |

软银和AcTIlity合作布建LoRa网路,广泛支持在日本的各种应用,包括年长者照护追踪、隧道状况监控、水表自动化等领域。 国内LoRa网络起跑 |

2016年1月28日,中兴通讯与Semtech签署协议成立中国LoRa应用联盟,将推动LoRa技术在各行业的创新应用 |

金廷科技是全球首创采用LoRa技术的智能家居平台,发布了一系列YoSmart品牌产品,包括智能中心、智能温控器、智能 插座和自动浇灌控制器。 |

深圳通感微电子有限公司做了不少相关LoRa的项目,例如可实时显示停车位分布状况的停车场监控系统、实现无线土壤检 测的智能农业系统、防止盗猎的南非Kruger国家公园犀牛保护项目 |

数据来源:公开资料整理

二、物联网产业链

从产值规模及价值规模方面看,在NB-IOT产业链各个环节中,运营商集中度最高。导,其芯片、通信设备及网络运营、平台等环节竞争者不多,市场集中度均会超过50%以上。模组、终端、应用等环节由于技术壁垒不高,市场集中度较低,产业参与者众多。

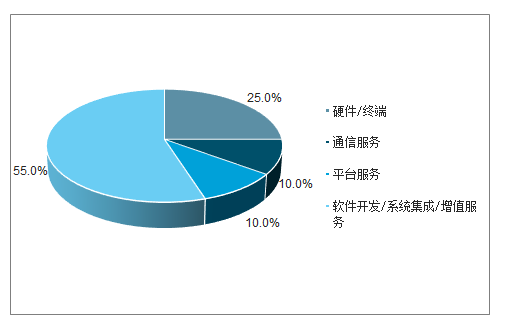

NB--IoT产业链产值分布

数据来源:公开资料整理

蜂窝物联网连接数量快速增长:2015年底,全球已签约移动业务的物联网终端为4亿台。随着物联网愈发成为产业中心、再加上其他方面的改进(如配置、终端管理、服务支持和安全性等),在各种互联终端中,蜂窝物联网终端将增长最快,保守预计到2021年将全球蜂窝物联网终端数达到15亿台。

物联网早期连接数量的快速增长,极大促进硬件感知层产业的发展:底层硬件行业是物联网产业链上游,短期将充分受益于需求快速增长带来销售数量的增长,长期看通信芯片、模组及SIM卡等长尾细分领域将由于技术演进、需求离散等因素导致竞争格局变化。

1、通信芯片

NB-IoT芯片领域:在NB-IoT阵营中,参与芯片研发的企业主要有高通、英特尔、华为海思、MTK、中星微、展讯、大唐等3GPP标准主要贡献方,另外,NB-IoT芯片对设计及工艺的要求相比较智能手机芯片要低,进入门槛不高,没法形成2-3家垄断大部分市场的局面,市场集中度会保持在50%。

NB-IoT通信芯片的第一轮竞争即主体市场竞争,由于前期电信运营商的需求比较明确,主要针对远程抄表、智能停车等智慧城市领域,通信芯片相应的接口需求确定,通信芯片厂商之间比的是商用进程、成本等;第二轮竞争由于需求逐渐进入碎片化,底层芯片接口需求不明确,我们判断面向长尾市场NB-IoT芯片厂商竞争力主要来自于产功能集成性能、解决方案适配性等。

未来NB-IoT芯片会囊括物联网模块九成的组件:SOC等小型化封装技术在NB-IoT芯片中将发挥越来越重要的作用。

2、模组

模组环节,我们判断未来NB-IoT模组的出货量还是来自于原来拥有2G/3G/LTE模组厂商手中,再加上一些新的厂商陆续入局,故无法形成较高的市场集中度。

在无线模组方面,国外企业仍占据主导地位,包括Telit、SierraWireless等。国内厂商也比较成熟,能够提供完整的产品及解决方案。其中蜂窝物联网通信模组厂商包括:华为、中兴物联、东信和平、移为通信等。

由于模组厂商在技术方面没有很强的壁垒,产品同质化严重,长期看竞争格局仍然会很激烈,重点关注在高附加值应用等细分场景中有独特布局的公司。

根据下游需求调研情况,中国移动等市场强势地位运营商将会面向NB-IoT主流市场需求制定模组标准,与芯片厂商、主流模组厂商详细定义通用接口标准,未来通过开放标准协议降低模组整体成本、促进产业规模化,重点关注与电信运营商有深度合作的公司,具备市场及渠道优势。

主要物联网模组产品情况

地区 | 厂商名称 | 主要产品 |

国内 | Telit | 通信模组、GNSS模组 |

SierraWireless | 通信模组、GNSS模组 | |

SiRF | GNSS模组 | |

国外 | 华为 | 蜂窝通信模组 |

中兴物联 | 蜂窝通信模组 | |

东信和平 | NB--IoT通信模组(定增) | |

移为通信 | 蜂窝通信模组、GNSS模组 | |

移远通信 | 蜂窝通信模组、GNSS模组 | |

广和通 | 蜂窝通信模组、GNSS模组 | |

中移物联公司 | 蜂窝通信模组、GNSS模组 | |

广和通 | 蜂窝通信模组、GNSS模组 |

数据来源:公开资料整理

3、SIM卡

物联网设备连接的控制终端需要配备相应的SIM卡,物联网目前最大的变化是连接数的增长,接入大量设备则需要通讯传输号码识别做支撑,其早期市场容量与模组终端的出货量保持一致。

在eSIM产业链中,SM平台处于运营商对用户管理的中间环节,未来在产业链中将处于核心地位。我们判断主流需求市场SM平台仍是电信运营商为主导。

面向大规模需求的场景电信运营商可以通过改变发卡流程解决用户选择运营商的痛点,避免eSIM卡管理过程中再次成为“管道商”的风险。

4、网络设备层及网络层

不同平台产值规模占比

由于华为、爱立信、中兴等通讯设备厂商是NB--IoT标准的核心参与者和 推动者,在NB--IoT的商用中,主流设备厂商占据绝大多数市场份额 |

物联网产业链中网络设备商收入及业绩主要来自于运营商NB--IoT网络 部署投资,NB--IoT网络设备主要部署在800M\\900M等原有的FDD2G低频段, 具备FDD牌照运营商NB--IOT主设备单站设备投资规模与4G基站规模相当,大 概在10 |

在运营商环节,,未来的NB--IoT网络运营集中在三大运营商手里,,所以这 一领域的市场集中度或为100% |

数据来源:公开资料整理

4、平台层

不同类型平台竞争者及商业模式

平台类型 | 竞争者 | 盈利模式 |

DMP | DMP平台大都是模组、终端 厂商,比如SierraWireless | 大多数DMP厂商部署整套设备管理解决 方案时收取整体报价收费,小部分厂 商可以收取运营费用 |

CMP | Jasper、爱立信DCP、沃 达丰GDSP、中国移动 OneNet | CMP平台供应商参与运营商物联网移 动收入分成 |

AEP | 中国移动OneNet、机智云、 上海庆科、艾拉物联、宜通 世纪“北京粒子” | AEP平台主要根据激活设备数量收费 |

数据来源:公开资料整理

不同平台产值规模占比(%)

数据来源:公开资料整理

5、应用层

当前NB-IoT市场的大规模与产品碎片化并存,电信运营商和政府是驱动碎片化市场向规模化发展的重要因素,规模化带来产品价格的下降,进而推动整个产业链条持续发展。

物联网业务对于垂直行业的业务洞察能力、产业链合作能力以及业务运营能力等方面都有着不同于传统的电信运营相对标准化的要求。

三、行业发展趋势

通信类芯模组、eSIM卡、终端、DMP设备管理平台以政府和运营商扶持力度大的应用是目前阶段物联网相对合适的投资机会。

在电信运营商和政府的共推进下,端到端的NB-IoT网络基础基础设施是目前发展重点,行业重心主要在于感知层、网络层和平台层的搭建。

高价值、强粘性政企市场、流量服务收入较高的消费电子领域等是发展重点。

现阶段NB-IoT商用初期主要应用领域在一些政企行业场景中,政企行业客户ARPU值高、粘性大,电信运营商投资意愿较强。另外,在消费电子领域也是电信运营商布局的重点,主要原因是芯片、模组等底层硬件运营商产业链话语权强大,通过与智能家居、智能穿戴等厂商合作,容易大规模起量,除此之外还可以为电信运营商带来较高的流量服务收入。

相关报告:智研咨询发布的《2019-2025年中国NB-IOT技术产业全景调研及投资前景分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国物联网行业市场运营态势及发展前景研判报告

《2024-2030年中国物联网行业市场运营态势及发展前景研判报告》共九章,包含中国物联网行业重点企业经营分析,中国物联网行业投资风险及策略分析,中国物联网行业发展趋势及前景预测等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。