一、煤炭区域结构

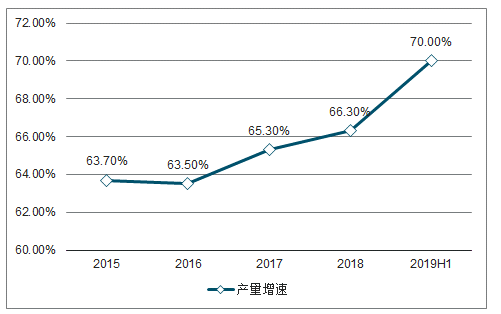

根据国家统计局统计,2016-2018年全国原煤产量分别为34.11、35.24、36.83亿吨,其中,“三西”(山西、陕西、内蒙)地区2016-2018年原煤合计产量分别为21.66、23.02、24.43亿吨,占全国原煤产量的比例分别为63.50%、65.32%、66.33%;我国煤炭资源分布结构性差异较大。

2015-2019年“三西”地区煤炭产量增速趋势

数据来源:公开资料整理

2015-2019H1“三西”地区煤炭产量占全国煤炭产量的比例

数据来源:公开资料整理

从国家统计局公布的煤炭建设产能情况来看,晋、陕、蒙、宁地区煤炭建设产能为8.2亿吨,占全国建设产能10.56亿吨的78.07%,而西南部地区煤炭建设产能仅为1.03亿吨,从建设产能的规模来看,未来我国新增产能主要集中在“三西”地区。

截至2018年底我国中西部地区煤炭产能情况(万吨)

省份 | 生产产能 | 建设产能 | 占总建设产能比例 |

晋 | 96320 | 31225 | 38% |

陕 | 44378 | 17571 | 21% |

蒙 | 85395 | 28495 | 35% |

宁 | 7060 | 5140 | 6% |

总计 | 233153 | 82431 | 100% |

数据来源:公开资料整理

2018年底我国东北部地区煤炭产能(万吨)

省份 | 生产产能 | 建设产能 | 占总建设产能比例 |

闵 | 549 | 525 | 5% |

赣 | 984 | 9 | 0% |

鄂 | 189 | 144 | 1% |

湘 | 1280 | 84 | 1% |

桂 | 735 | 186 | 2% |

渝 | 1667 | 166 | 2% |

川 | 6152 | 1464 | 14% |

云 | 4214 | 5817 | 56% |

贵 | 15727 | 1710 | 17% |

新疆兵团 | 960 | 195 | 2% |

总计 | 32457 | 10300 | 100% |

数据来源:公开资料整理

2018年底我国西南部地区煤炭产能

省份 | 19年生产产能(生产产能) | 生产产能 | 19年趋产能(建设产能) | 建设产能 |

晋 | 0 | 96320 | 0 | 31225 |

陕 | 45 | 44378 | 51 | 17571 |

蒙 | 0 | 85395 | 0 | 28495 |

宁 | 0 | 7060 | 0 | 5140 |

总计 | 45 | 233153 | 51 | 82431 |

19年去产能合计 | 96 | 去产能占比 | 0.03% | |

数据来源:公开资料整理

二、去产能

2019年,去产能工作将全面转入结构性去产能、系统性优产能的新阶段。2019年4月29日国家发改委联合应急管理部等部委发布《关于加强煤矿冲击地压源头治理的通知》以及4月30日国家发改委、工信部和国家能源局发布的《2019年煤炭化解过剩产能工作要点》中指出,接下来的去产能工作重点围绕以下几方面开展。

1)出清“僵尸企业”。长期停工停产、连年亏损、资不抵债,没有生存能力和发展潜力的“僵尸企业”,将作为去产能工作重点。

2)退出落后和不安全的煤矿。

2019年以来国家煤监局组织开展对开采深度超千米的煤与瓦斯突出煤矿或冲击地压煤矿进行安全论证,对煤与瓦斯突出等高风险煤矿开展“体检”式重点监察,并根据论证和体检报告分类处置。对具备灾害防治能力的严格控制开采强度,在现有条件下难以有效治理的纳入去产能范围。

3)退出达不到环保和质量要求的煤矿。

按照有关法律法规和国发[2016]7号文件规定,对其他开采范围与自然保护区、风景名胜区饮用水水源保护区重叠的煤矿,产品质量达不到《商品煤质量管理暂行办法》要求的煤矿,将引导有序退出。

4)严格新建改扩建煤矿准入。以下煤矿将停止核准:山西、内蒙古、陕西新建和改扩建后产能低于120万吨/年的煤矿,宁夏新建和改扩建后产能低于60万吨/年的煤矿,其他地区新建和改扩建后产能低于30万吨/年的煤矿;新建和改扩建后产能低于90万吨/年的煤与瓦斯突出煤矿;新建开采深度超1000米和改扩建开采深度超1200米的大中型及以上煤矿,新建和改扩建开采深度超600米的其他煤矿;新建产能高于500万吨/年的煤与瓦斯突出煤矿,新建产能高于800万吨/年的高瓦斯煤矿和冲击地压煤矿。

由国家煤矿安监局牵头,全面清理冲击地压矿井、煤与瓦斯突出矿井产能。违规核增能力的矿井一律恢复到核增前产能。按照限产、停产、关闭的原则于2019年6月底前提出分类处置意见,并督促各地组织落实。其中,经论证具备灾害防治能力且治理到位的,需减少单班入井人数,适当调减产能规模,开采深度超千米的冲击地压和煤与瓦斯突出矿井产能核减20%;对冲击地压治理措施不到位的,立即停产整改,整改到位后方可恢复生产;技术条件不足,停而不整以及整改后仍达不到安全生产条件的,2019年底前依法淘汰退出。

目前全国共有煤矿6302处,总核定生产能力47亿吨/年,其中,现有冲击地压矿井产能约4亿吨/年,三分之二分布在煤炭净调入省份,尤其以山东、江苏、甘肃、辽宁等省份占比高,其中煤与瓦斯突出矿井能力约6亿吨/年,主要分布在云贵川渝、安徽、山西、河南。超千米冲击地压矿井总核定生产能力约5460万吨/年,按照核减产能20%计算,将会影响存量煤炭产能1092万吨/年。超千米煤与瓦斯突出矿井生产能力约7500万吨/年,我们按照核减产能20%计算,将会影响存量煤炭产能1500万吨/年。因此,上述政策落实有望缩减的整体产能规模在2500万吨左右。

全国30万吨/年以下煤矿数量减少至800处以内。2019年基本退出以下煤矿:晋陕蒙宁等4个地区30万吨/年以下、冀辽吉黑苏皖鲁豫甘青新等11个地区15万吨/年以下(不含15万吨/年)、其他地区9万吨/年及以下的煤矿;长期停产停建的30万吨/年以下“僵尸企业”煤矿;30万吨/年以下冲击地压、煤与瓦斯突出等灾害严重煤矿。属于满足林区、边远山区居民生活用煤需要或承担特殊供应任务且符合资源、环保、安全、技术、能耗等标准的煤矿,经省级人民政府批准,可以暂时保留或推迟退出。

2019年去产能30万吨以下(含30万吨)省份情况(万吨)

省份 | 19年生产产能(生产产能) | 生产产能 | 19年趋产能(建设产能) | 建设产能 |

晋 | 0 | 96320 | 0 | 31225 |

陕 | 45 | 44378 | 51 | 17571 |

蒙 | 0 | 85395 | 0 | 28495 |

宁 | 0 | 7060 | 0 | 5140 |

总计 | 45 | 233153 | 51 | 82431 |

19年去产能合计 | 96 | 去产能占比 | 0.03% | |

数据来源:公开资料整理

根据2019年煤炭去产能计划,我国煤炭主产区晋、陕、蒙、宁地区煤炭去产能不到100万吨,而东部沿海地区去产能1334万吨,占相应省份煤炭产能的1.34%,相比之下,由于西南部地区煤矿井型规模较小,19年去产能高达5020万吨,产能占比11.7%。整体来看,在接下来的去产能过程中,资源逐步衰竭的东部沿海区域和煤炭紧缺的西南部地区去产能仍受较大影响,煤炭生产逐步向我国中西部地区集中,去产能在一定程度上加剧了区域结构性矛盾。

三、煤炭“铁水联运”现状

1、大秦线

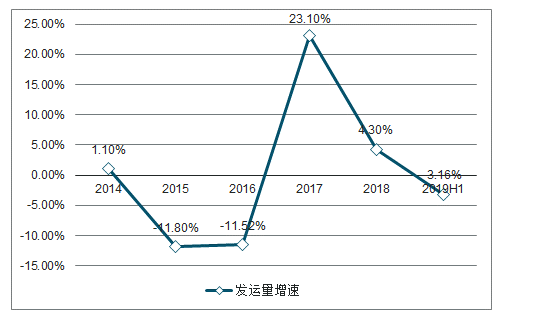

大秦铁路西起韩家岭站、东至柳村南站,线路全长652千米;主要担负山西省的客货运输和冀、京、津、蒙、陕等省市区的部分货运任务,主要以煤炭运输为主,同时运输焦炭、非金属矿、钢材、金属矿石等货物。2015-2018年大秦铁路发运量分别为3.97、3.51、4.32、4.51亿吨,同比增速分别为-11.78%、-11.59%、23.08%、4.40%,伴随供给侧改革的推进,供给端收缩进程加快,东部沿海产能退出,大秦线自2017年以来运量快速提升,基本接近满负荷运行。

2014-2019H1大秦线铁路发运量增速趋势(万吨)

数据来源:公开资料整理

大秦线运能4.6亿吨,17年以来基本满负荷运行,大秦线的主要下水港口是秦皇岛港,其次是曹妃甸港分流,目前秦皇岛港存在被限流可能,曹妃甸港处于货源不足的状态。

秦皇岛港:存在被限流可能。秦皇岛港是大秦线的主要下水港口,2018年秦皇岛港总吞吐量为2.2亿吨,其中煤炭吞吐量2.0亿吨(较17年下降1000万吨),占比高达90.91%。受环保政策影响,2018年秦皇岛港煤炭吞吐量要求不能超过1.8亿吨,导致秦皇岛港进港船舶至少需要等待20天,靠泊后至少3天才能装出,造成百余艘船舶压港的现象,虽然2018年9月21日开始,秦港不再限制每日煤炭出港量,恢复正常作业,但不排除以后环保限流的可能。

曹妃甸港:长期处于货源不足的状态。曹妃甸港是大秦线的主要辅助港口,2018年曹妃甸港总吞吐量达3.6亿吨,其中煤炭吞吐量为0.7亿吨,煤炭吞吐量同比增长36.84%,但是距离目前已经建成的2亿吨的设计通过能力,相距甚远。根据曹妃甸港区总体布局规划,最初计划建设七座5000万吨级煤炭码头,年煤炭下水能力为3.5亿吨左右。目前前三期工程已投入运营使用,分别是一期国投曹妃甸码头,煤炭运输能力为1亿吨/年;二期秦港曹妃甸码头,煤炭运输能力为5000万吨/年;三期华能曹妃甸码头,煤炭运输能力为5000万吨/年;四期华电曹妃甸码头已基本完工,预计2019年投入营运。

大秦线运能4.6亿吨,2018年发运量达到4.51亿吨,创下年运量历史新高,未来增量最多有900万吨空间,但是考虑到大秦线主要下水港口秦皇岛港受环保因素影响,在2018年下水量被要求在1.8亿吨以内(2017年吞吐量2.4亿吨),未来不排除秦皇岛港吞吐量下降的情况。

2、朔黄线

朔黄铁路西起山西省神池县神池南站,东至河北省沧州市渤海新区黄骅港站,横跨山西、河北两省5区(市)、22个县(市),全线设有33个车站,正线全长594公里,设计年运输能力为近期3.5亿吨,远期4.5亿吨。朔黄铁路上游汇聚准池铁路、神朔铁路的煤炭,下游连通黄骅港、天津港。

中国神华持股朔黄铁路比例为52.72%,在2015年黄骅港专供“神华煤”,没有对外放开之前,朔黄铁路-黄骅港的运力并未充分释放,2015年之后黄骅港放开,由于朔黄铁路的经济性,朔黄铁路-黄骅港的运力得以充分释放,2018年,朔黄铁路完成总运量3.16亿吨,同比增长2.7%,其中年煤炭运量首次突破3亿吨。

2016-2018年朔黄线运量及增速情况朔黄线运量增速趋势

数据来源:公开资料整理

黄骅港位于河北省黄骅市的渤海之滨,是集矿石、杂货、集装箱、石油化工、煤炭运输等多功能于一身的综合性大港,也是朔黄铁路、邯黄铁路、黄万铁路、沧港铁路、黄大铁路(正建)的直通港口。2015年开始黄骅港接受非神华的煤炭,港口吞吐量开始快速提升。

2018年黄骅港完成吞吐量2.88亿吨,同比增长6.45%,其中煤炭吞吐量2.09亿吨,同比增长3.81%。

黄骅港具备较强的煤炭分流能力(亿吨)

港口/铁路 | 煤炭吞吐量能力 | 2018奶奶煤炭吞吐量 | 2019年港煤吞吐量预测 | 剩余可用运力 |

黄骅港 | 2.5 | 2.0 | 2.2 | 0.3 |

朔黄线 | 3.5 | 3.2 | 3.3 | 0.2 |

数据来源:公开资料整理

3、瓦日线

瓦日铁路又称山西中南部铁路通道、晋豫鲁铁路、晋中南铁路,瓦日铁路西起山西省兴县瓦塘镇,从河南省台前县跨越黄河,进入山东省梁山县,横穿山东省中西部,东至山东省日照港,横贯晋豫鲁三省,全长1260公里。瓦日铁路设计货运能力2亿吨,从运输距离上来看,瓦日线到华东、华南煤炭主消费地比大秦线、朔黄线更具优势,但受配套设备不完善的影响,瓦日铁路煤炭发运量均维持在较低水平,2017年发运量为2800万吨,2018年3395万吨,同比增加21.25%,但是与其2亿吨的运能相距甚远。

日照港:吞吐能力提升中,近期煤炭运能4500万吨,远期煤炭下水能力1.3亿。日照港年通过能力超过3亿吨,目前,煤炭专业化泊位3个,年吞吐能力4500万吨,煤炭堆存能力350万吨。2018年,日照港完成煤炭吞吐量1757万吨,同比增加35%,目前还未完全释放煤炭运输能力。

瓦日铁路远期煤炭运输增量空间较大(亿吨)

港口/铁路 | 煤炭吞吐量能力 | 2018奶奶煤炭吞吐量 | 2019年港煤吞吐量预测 | 剩余可用运力 |

日照港 | 1.3 | 0.18 | 0.24 | 1.06 |

瓦日线 | 2 | 0.35 | 0.41 | 1.59 |

数据来源:公开资料整理

铁路费用标准方面:费用标准方面:

1)、普通线路:煤炭参考4号运价,基价1为16.30元/吨,基价2为0.098元/吨公里。基准运价按照各铁路局规划,最高上浮15%,不设下浮下限;

2)、大秦线:均价在0.16元/吨公里左右;

3)、朔黄线:均价在0.12元/吨公里左右;

铁路全程运费方面:铁路全程运费方面:

大秦线:全长652公里,全程单吨运费104.32元;

朔黄线:全长594公里,全程单吨运费71.28元;

瓦日线:全长1260公里,参考4号运价,全程单吨运费139.78元,考虑到瓦日线增量空间较大且运量不断增加,未来实际运价水平或将低于计算值;准池线和朔黄线::准池线全长179.86公里,朔黄线全长594公里,准池线和朔黄线全长774公里,全程单吨运费合计92.88元;

浩吉铁路:全长1837公里,均价0.18元/吨公里,全程单吨运费在330.66元左右。

自2016年煤炭去产能政策实施以来,在西南地区煤炭供需紧张且边际成本定价模式下,湘鄂赣煤炭产量的下降,导致三省的煤炭价差逐步缩小,湖北、湖南电煤价格均向价格最高的江西靠近,“两湖一江”与全国的电煤价差进一步扩大。

相比于浩吉铁路上游的“三西”地区,内蒙的电煤价格仅为湘鄂赣地区的30%左右,随着浩吉铁路的开通,我国西南部地区煤炭价格将逐步向全国平均水平靠拢,电煤价格逐步回落,同时供给弹性的增加在一定程度上将减少西南煤价的波动。我国西南部地区煤炭市场的运输壁垒消除,核心竞争力将由运力转向开采成本端,煤炭资源禀赋优异、开采成本较低的煤炭公司话语权大大增强。

浩吉铁路的开通消除了我国西南部地区的煤炭运输瓶颈,上游资源禀赋优异的煤炭企业也将打开西南部地区煤炭销售市场空间,煤炭议价能力增强。此外,陕煤化控股的靖神铁路直连蒙华,公司陕北矿区煤炭资源禀赋较好,开采成本较低,竞争优势较强,未来陕北矿区煤炭资源有望进一步打开西南部地区煤炭销售市场。

相关报告:智研咨询发布的《2020-2026年中国煤炭行业投资潜力研究及发展趋势预测报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国安徽煤炭行业市场发展态势及产业前景研判报告

《2025-2031年中国安徽煤炭行业市场发展态势及产业前景研判报告 》共二章,包含中国煤炭行业发展状况及趋势分析,安徽煤炭行业发展状况及展望等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询