一、现状:行业规模接近饱和,集中度有较大提升空间

1、零售药店是稳定增长的药品销售终端

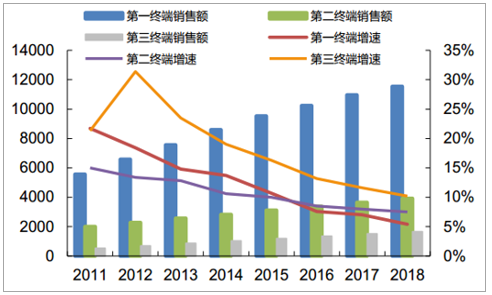

2018年全国三大医疗终端药品销售额为17131亿元,同比增长6.3%,增速比去年下降1.3个百分点;三大医疗终端中,第一终端(城市公立医院及县级公立医院)药品销售额为11541亿元,同比增长5.4%,第二终端(零售药店)药品销售额为3919亿元,同比增长7.5%,第三终端(公立基层医疗终端)药品销售额为1671亿元,同比增长10.2%。

2011-2018年全国市场药品销售额

数据来源:公开资料整理

2011-2018年全国三大终端市场药品销售额机

数据来源:公开资料整理

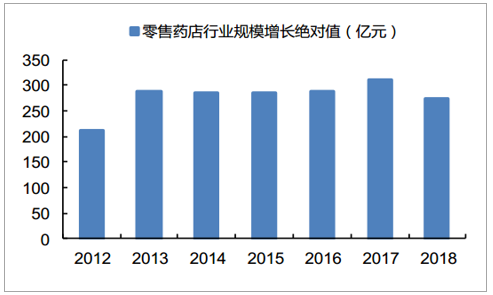

零售药店是直接向患者提供所需药品和保健品的机构,将成批的多种药品拆零,供应给附近的患者。与医院、基层诊疗机构并称三大药品服务终端。我国零售药店的市场规模一直呈现增长态势,2018年的市场规模已经超过3900亿元,从同比增速上看,2013年达到高点13.05%后,行业市场规模的增长速度进入了下行通道,2018年的同比增速仅为7.39%。从行业规模增长的绝对量来看,2012-2018年,零售药店的行业规模维持200亿元以上的增量,2017年达到了310亿元的最高值,2018年,尽管行业规模增速下降显著,但也保持了270亿元的绝对增量。

我国零售药店行业市场规模

数据来源:公开资料整理

零售药店行业增长绝对量

数据来源:公开资料整理

零售药店在2018年的药品销售规模占比是23%,是除公立医院之外最重要的药品销售终端。随着各项政策的推进,公立医院端的药品销售将逐步向零售药店和基层医疗机构转移,零售药店和基层医疗机构的占比将提升,但整个进程推进是个缓慢的过程。

2018年我国三大终端销售占比

数据来源:公开资料整理

2、分为专业类、大健康类、生活便利类

零售药店按照店内销售品种差异和功能定位的不同,可以分为专业类、大健康类、生活便利类三种类型。专业类的经营品类主要是处方药。

可以有诊所,或者医师坐堂咨询。美国的CVS和日本的调剂药局就是典型的专业类零售药店,国内的药珍店、DTP药房、国医馆、互联网医院+药店等,就是典型的专业类药房代表。目前国内部分流通企业及零售药店企业开始积极布局DTP药房,未来DTP药房将成为专业类的代表。大健康类的经营品类除了药品以外,还有中药饮片、贵细滋补、保健品、医疗器械、消字号产品、理疗产品、智能化可穿戴设备等。中医中药是大健康药店的“魂”,也是其核心的经营项目和品类,中医理疗等各种传统医疗项目令人信服,还有高素质执业(中)药师、健康管理师、营养师、康复护理师、心理咨询师等专业技术服务人才,加上丰富的大健康品类集聚,是这个类型药店的主要特征,健康城、健康药房、中医项目+药店、养生馆、直销+会销+药店、中药精品店等是其典型业态代表。上市公司中,同仁堂就是典型的大健康类,这类企业以提高自身服务水平,增加客户粘性,对客户建立针对性的健康管理,专业能力和服务能力是其核心竞争力。

生活便利类是指可以在经营方式和品类结构上效仿超市、便利店等零售业态,药品不必成为其经营的一个主要品类。目前的药店系统中的店中店、OTC乙类柜、超市药店、药妆店、O2O药店、自动售药机等是生活便利类的代表。我国的医药分开尚处于起步阶段,便利店模式发展的零售药店规模不大,还未形成完整产业。

3、相比医院药房,零售药店中成药、保健品销售比重较高

从整个行业来看,药品按照销售品类分,西药类占据销售主导,在7大类医药商品销售额中占比73.2%,其次为中成药类,占据15%,医疗器械、中药材化学试剂等分别占比5%、3%、1%。从典型城市样本来看,零售药店的店内销售额中药品占据主导地位,占据零售总额的81.8%,其中西药占47.7%(化学药品占39.9%、生物制品占7.8%),中成药占27.1%,中药饮片占7%,非药品销售占比18.2%,其中食品(含保健食品)占10.1%,医疗器械(含家庭护理)占5.7%,而药妆品、日用品、其他商品三类占比不足3%。

与整个药品行业相比,零售药店内的中成药、保健食品、中药饮片、医疗器械等销售比例较大。造成店内销售品种差异的主要原因在于,零售药店的药事服务能力大大弱于医院药房,处方药品的销售能力远远不足,由于零售药店的购买便利性,使得非处方产品,包括OTC药品、家庭护理用医疗器械、保健食品等种类销售占比较高,其中,OTC类药品中的中成药占比较高。

根据米内网的OTC目录库,甲类和乙类合计的化学药共1181个品种,占比2.41%,中成药共4088个品种,占比77.79%,OTC药品目录中,中成药的比重远远大于化学药。在较低的药事服务能力下,零售药店销售OTC药品的能力大于处方药,也造成零售药店店内商品销售结构与医院药房有较大的差异,中成药的消费比重较大。

OTC药品化学药与中成药数量结构

数据来源:公开资料整理

4、华东、中南、华北占据主要的销售市场

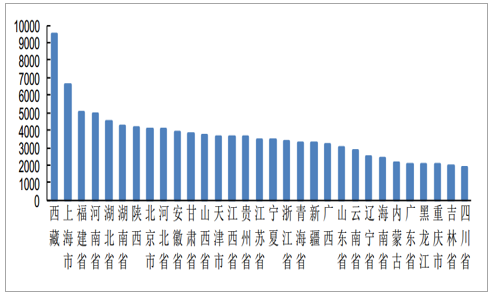

从药店分布来看,广东省是药店布局最多的地区,其次是四川省、山东省、江苏省,药店数量均超过了2万家。同时,西藏、青海、宁夏等西北部地区的药店分布数量较少。

各省药店分布数量情况(单位:家)

数据来源:公开资料整理

从主要区域的销售额来看,2017年,全国六大区域占销售额的比重分别为:华东:37.3%、中南:24.8%、华北:16.3%、西南:12.7%,东北:4.6%、西北:4.3%,其中,华东、中南、华北三大销售区域销售额占比78.4%,东北和西北地区合计占销售额比重仅为8.9%,区域分化的现象较为明显。

5、总数量接近饱和、行业集中度低

1)药店总量已经处于饱和状态

从单店覆盖人口数量来看,药店布局较多的四川、广东、山东等地的单个药店覆盖的人口数量在2000-3000人/店之间,已经处于相对比较密集的分布。全国的店均覆盖人口数量为3160人,相比于美国和日本的3000-4000人/店的水平,我国的零售药店分布已处于相对密集的状态,零售药店继续增加开店数量以扩大规模的性价比已经不高。

各地零售药店单店覆盖人口数量已经处于相对密集状态

数据来源:公开资料整理

2)行业集中度提升空间较大

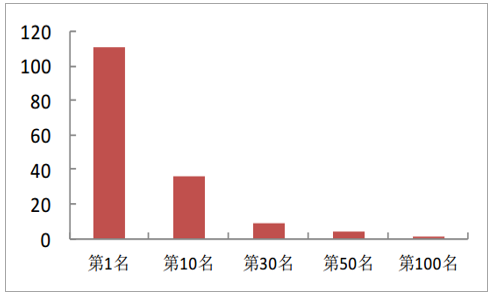

截止2017年,我国共有零售药店45.37万家,其中连锁药店22.92万家,零售单体药店22.45万家,连锁率为50.51%。共有药品零售连锁企业5409家,单家企业的门店平均数量为42家。排名第一的国大药房年销售额为110.79亿元,排名第100名的连锁药店销售额仅为1.44亿元,销售额差异较大,超过5300家企业的年销售额不足1.5亿元,小型连锁药店和单体药店规模占比很高。

规模较小的企业在采购渠道、获客能力、会员管理、品牌知名度等方面均不能和大型连锁药店相比。随着“两票制”的全面推行,流通企业的行业集中度提高,依靠小型流通企业配送的小的连锁药店及单体药店的渠道成本将大幅提升,小型连锁药店和单体药店将面临淘汰或被收购的结果。与美国与日本相比,我国零售药店中的小型连锁药店和单体药店占比非常高,市场集中度提升仍然有较大的空间,头部企业并购可选标的仍然具有丰富。

连锁药店销售排名情况

数据来源:公开资料整理

2013-2017年,药品零售市场的销售额从2607亿元增长到4003亿元,行业的销售额度有较大的增长,行业规模仍呈现快速增长的状态。2013年,药品零售行业CR10、CR20、CR50、CR100的企业销售额度占比分别是14.41%、18.54%、24.24%、28.32%,2017年,行业CR10、CR20、CR50、CR100的企业销售额度占比分别提升至17.44%、21.60%、27.12%、30.27%,较2013年有较大的提高。2013-2017年,药品零售行业CR10、CR20、CR50、CR100的企业销售额度同比增长速度均快于行业整体,从当年的增长速度上看,呈现出CR10>CR20>CR50>CR100的趋势,表明该段时间内,行业集中度在持续提升。同时,从2013年到2017年,不同规模的企业销售额同比增长速度也表现出逐步收窄的趋势,表明行业集中度提升的速度在放缓,CR10企业集中度提升较CR100企业没有表现出明显优势。

二、零售方向:自建+并购门店并举,快速扩张

目前来看,零售药店可预见的增长动力还是源于门店数量的扩张,扩张的方式有两种,新建门店和并购现有门店,通常,并购门店的扩张方式快于新建门店,但新建门店具有成本优势。

相关报告:智研咨询发布的《2019-2025年中国零售药店行业市场评估及投资前景评估报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国零售药店行业市场现状调查及投资前景分析报告

《2025-2031年中国零售药店行业市场现状调查及投资前景分析报告》共九章,包含中国零售药店行业重点企业分析,中国零售药店行业投资机会与风险分析,2025-2031年零售药店行业投资前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国零售药店行业现状分析:数字化、专业化、多元化方向发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)