根据集成电路功能的不同,集成电路可以分为四种类型:模拟芯片、存储芯片、逻辑芯片、微处理器。

模拟芯片是处理连续性的光、声音、速度、温度等自然模拟信号的芯片。按技术类型分类:线性芯片、模数混合芯片;应用分类可分为标准型模拟芯片和特殊应用型模拟芯片。存储器芯片是指利用电能方式存储信息的半导体介质设备,其存储与读取过程体现为电子的存储或释放。逻辑芯片是对用来表示二进制数码的离散信号进行传递和处理的电路。分为组合逻辑电路和时序逻辑电路。微处理器由一片或少数几片大规模集成电路组成的中央处理器。这些电路执行控制部件和算术逻辑部件的功能。

2018年,我国集成电路设计产业销售额为2519.3亿元,较上年同期增长21.5%,但增速较上年的26.1%有所回落。

随着5G时代的到来,物联网、通信对射频器件的需求不断放大,推动射频器件进入快速发展时期。根据调查数据报告,整个射频器件市场规模从2017年的150亿美元增长到2023年的350亿美元,6年间的年均复合增长率为14%。滤波器作为射频器件市场中最大的业务板块,新型天线和多载波聚合推动了对滤波器的更多需求。预测,其市场规模将从2017年的80亿美元增长至2023年的225亿美元,年均复合增长率达到19%。

一、模拟芯片

模拟芯片主要是用来处理电压连续的模拟信号放大、混合、调变工作。最主要的两大类产品为信号链产品和电源管理芯片,主要包括各种放大器、模拟开关、接口电路、无线及射频IC、数据转换芯片、各类电源管理及驱动芯片等。

2018年世界模拟IC产业销售收入为588亿美元,同比增长10.8%;全球前10大模拟芯片厂商销售额达到361亿美元,同比增长9.4%,占到模拟电IC产业的61.5%从营收规模看,TI一直牢牢占据模拟IC行业的行业龙头地位。

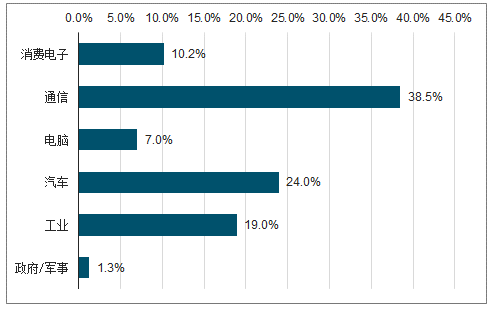

从下游应用看,模拟IC主要应用在网络通信、消费电子、汽车电子、工业控制、计算机等领域。根据调查数据,网络通信领域是模拟IC应用需求最大的领域。预计2019年网络通信领域需求占比38.5%,汽车电子领域需求占比24%,工业控制领域需求占比19%,消费电子领域需求占比10.2%。预测,到2022年,全球模拟芯片市场规模可达到748亿美元。其中电源管理IC,专用模拟芯片和信号转换器组件等产品将成为模拟IC市场成长的主要推动力。

随着5G时代的到来,物联网、通信对射频器件的需求不断放大,推动射频器件进入快速发展时期。根据调查数据显示,整个射频器件市场规模从2017年的150亿美元增长到2023年的350亿美元,6年间的年均复合增长率为14%。滤波器作为射频器件市场中最大的业务板块,新型天线和多载波聚合推动了对滤波器的更多需求。预测,其市场规模将从2017年的80亿美元增长至2023年的225亿美元,年均复合增长率达到19%。

2019年模拟芯片应用

数据来源:公开资料整理

二、存储芯片

2019年,存储市场中仍然显示出需求清淡的情况。NANDFlash价格、DRAM价格持续下滑。截至6月28日,2019上半年消费类NANDFlash价格指数累积跌幅高达32%,SSD、eMMC等部分产品价格跌幅也超过了30%,闪存卡产品跌幅甚至高达35%。

DRAM厂商的业绩跟随产品价格持续下降。2019年第二季度,三星净利润5.18兆韩元,同比下滑53.1%;美光净利润为8.40亿美元,同比下降78%;SK海力士净利润0.54兆韩元,环比下滑51%。

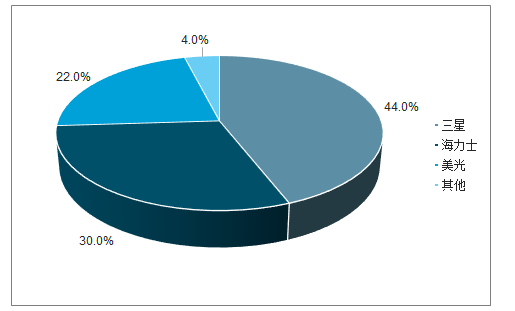

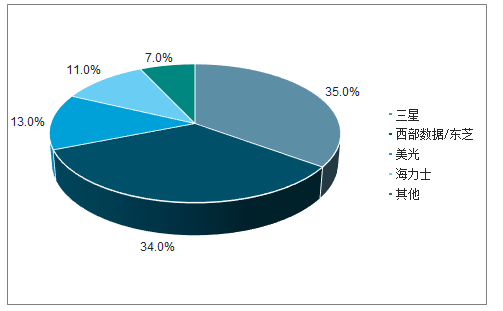

在存储芯片市场中,呈现出典型的寡头垄断格局。在DRAM市场中,三星、海力士和美光三家占据96%的市场份额。NANDFlash市场中,三星、西部数据/东芝、美光、海力士四家占据了93%的市场份额。

全球DRAM市场竞争格局

数据来源:公开资料整理

全球NAND市场竞争格局

数据来源:公开资料整理

目前,长江存储重点发展NANDFlash,2019年9月,长江存储开始量产基于Xtacking架构的64层256GbTLC3DNAND闪存,以满足固态硬盘、嵌入式存储等主流市场应用需求。合肥长鑫专注发展DRAM,预计2019年底公司8GbLPDDR4内存将正式量产。

根据长江存储、合肥长鑫的投资规划,长江存储一期产品为3DNAND,预计到2020年形成月产能30万片的生产规模;到2030年将建成月产能100万片的生产规模。合肥长鑫预计到2019年底实现产能2万片/月,2020年开始规划二厂建设;2021年则完成17nn的研发。

受益于下游智能手机、AI、数据中心、汽车、物联网等多领域应用持续放大,DRAM和NAND为主导的存储芯片仍将保持高速增长。预测,2017-2021年,DRAM需求的复合年增长率将达20%,NAND需求复合年增长率将达40-45%。

三、逻辑芯片

FPGA——现场可编程门阵列,是指一切通过软件手段更改、配置器件内部连接结构和逻辑单元,完成既定设计功能的数字集成电路。与ASIC和DSP相比,FPGA可随意定制内部逻辑的阵列,并且可以在用户现场进行即时编程,以修改内部的硬件逻辑,从而实现任意逻辑功能。这一点是ASIC和DSP无法做到的。

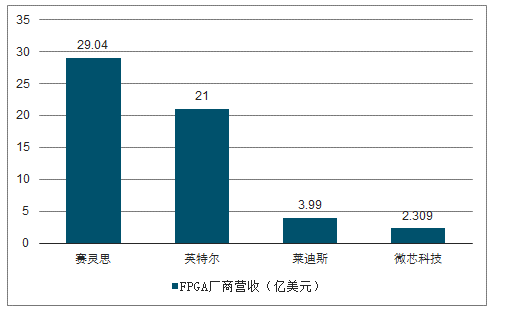

在FPGA市场中,呈现Xilinx与英特尔(Altera)的双寡头垄断。2018年全球FPGA市场规模60亿元左右,其中Xilinx营收为29亿美元,英特尔(Altera)的营收为21亿美元,两家公司占据超过80%的市场份额。Xilinx与英特尔(Altera)拥有FPGA相关专利达6000多项,这么多的技术专利构成了很高的技术壁垒。

2018年全球FPGA厂商营收情况

数据来源:公开资料整理

2013年全球FPGA的市场规模为45.63亿美元,2018年全球FPGA的市场规模为63.35亿美元。在2025年,MRFR预测全球FPGA的市场规模有望达到125亿美元。

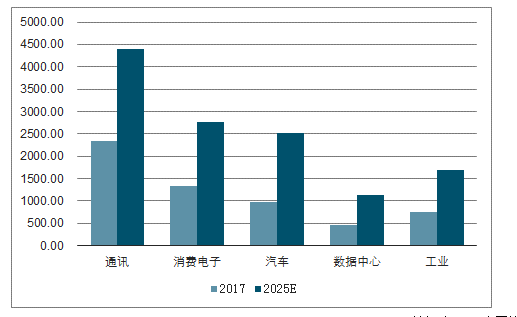

从下游应用领域看,2017年,FPGA在通讯、消费电子、汽车、工业、数据中心等领域的市场规模分别为23.5亿、13.2亿、9.5亿、7.4亿、4.4亿美元。

预测,至2025年,通讯、消费电子、汽车、工业、数据中心等领域的市场规模将分别增长到44.0亿、27.7亿、25.1亿、117.0亿、11.3亿美元。其中汽车领域的增速最快,8年的年均复合增长率为13.1%。

FPGA下游市场规模变动情况

数据来源:公开资料整理

四、集成电路—制造

晶圆制造属于技术密集型、资金密集型产业,晶圆制造厂为了获得最先进制程需要巨额的研发投入和资本开支。台积电在过去5年间投资了500亿美元用于半导体工艺研发、生产,2019年的资本开支也超过了100亿美元。巨额资金投入造成了晶圆制造行业呈现寡头竞争局面,台积电一家就占据行业50%左右的市场份额。

随着全球集成电路设计与制造垂直分工愈加明显的趋势下,全球晶圆代工产业规模持续扩大。根据调查数据显示,2018年全球晶圆代工市场规模为642亿美元,较2017年增长4.5%。台积电的市场份额达到了53.3%,前5大晶圆代工厂商的市场占有率为83.1%,较上年有所提升。

目前,台积电的7纳米、7纳米增强版制程工艺已经进入量产。根据其制程规划,2019年台积电的5纳米技术开始试产,2021年3纳米技术进入试产阶段。在先进制程方面,三星紧跟台积电步伐。三星的7纳米EUV制程已经量产,5纳米、3纳米制程技术计划同步于台积电推出。

英特尔目前量产10纳米制程工艺,根据其规划,英特尔在2021年推出7纳米产品、2022年推出5纳米产品。

相较于台积电、三星、英特尔等在先进制程上的积极态度,格罗方德、联电、中芯国际等代工企业的先进制程发展有所落后。

2018年8月,联电宣布不再投资12纳米以下的先进工艺;格罗方德宣布无限期暂停暂停7纳米工艺制程的投资计划;两家代工企业退出了先进制程竞争。成立较晚的中芯国际在先进制程上快速发展。公司在2015年成功量产28纳米工艺,14纳米工艺在2019年上半年开始进入客户风险量产,且在7纳米工艺上也开始做相应布局。

截至2018年底,中国台湾地区晶圆厂的月产能达到412.6万片,位居全球首位,其市场份额为21.8%。紧随其后的是韩国,月产能为403.3万片。近几年,中国大陆晶圆厂大量建设,产能明显提升,中国大陆晶圆厂的月产能达到236.1万片,市场份额为12.5%。

预计2019年底全球将有15座新晶圆厂开建,总投资额达380亿美元;未来每月新增晶圆产能超过74万片,大部分集中于晶圆代工,占比37%,其次是存储和微处理器,分别占24%和17%。2020年全球将有18座新晶圆厂开工,投产后每月新增产能110万片;其中晶圆代工占35%,存储占34%。

中国大陆在12寸晶圆厂已投资数千亿美元,未来中芯国际、华虹、紫光集团、合肥长鑫、粤芯、三星、士兰微等10条12寸产线进入生产。8寸线方面,国内的多数8英寸晶圆厂已经运行多年,但仍有中芯国际、积塔半导体、格科微电子、耐威科技、士兰微等10条产线在进行扩产、建设。

五、集成电路-封装

1、先进封装技术向轻薄化方向发展

集成电路封装保护了芯片免受物理、化学等环境因素造成的损伤,增强了芯片的散热性能,通过端口实现芯片与外界电路的连接。在小型化、多功能化的驱动下,封装技术不断进步,倒装焊(FC)、晶圆级(WLP)、3维(3D)封装技术不断出现。

三维封装技术可以使芯片做到在三维方向上密度最大,这将大大改善芯片速度和低功耗的性能,使其成为了继续延续摩尔定律的最佳选择。

根据调查数据显示,在先进封装市场中,倒装芯片处于主导地位。2018年倒装芯片占先进封装市场81%的市场份额,但随着3D堆叠和扇出型封装的增长,预计到2024年,倒装芯片市场份额将下降到72%。

晶圆级封装(WLP)一般是指直接在晶圆上进行大多数或是全部的封装测试程序,之后再进行切割制成单颗组件。WLP封装具有较小封装尺寸与较佳电性表现的优势。目前的WLCSP、Fan-Out、EmbeddedIC、3DWLCSP、3DIC、2.5Dinterposer等先进封装技术大多与晶圆级封装技术相关。目前,高密度TSV技术、Fan-Out扇出技术由于其具备灵活、高密度等特点,适于系统集成,因而成为目前先进封装的核心技术。

2、3D堆叠技术

3D堆叠技术是把不同功能的芯片或结构,通过堆叠技术或过孔互连等微机械加工技术,使其在Z轴方向上形成立体集成、信号连通及圆片级、芯片级、硅帽封装等封装和可靠性技术为目标的三维立体堆叠加工技术。

与传统的二维芯片把所有的模块放在平面层相比,三维芯片允许多层堆叠,TSV是3D芯片堆叠技术的关键。TSV工艺主要包括深硅刻蚀形成微孔,绝缘层/阻挡层/种子层的沉积,深孔填充,化学机械抛光,减薄、pad的制备及再分布线制备等工艺技术。

3、Fan-Out扇出封装技术市场快速增长

晶圆级封装主要分为扇入型(Fan-in)和扇出型(Fan-out)两种。传统的WLP封装主要采用Fan-in型,应用于引脚数量较少的IC;但随着引脚数量增加,Fan-out封装形式更多的被采用。

预测,2017年扇出型封装的市场规模为14亿美元,到2022年,市场规模将达到23亿美元,年均复合增长率为20%。

4、全球先进封装技术市场规模

预测,移动和消费电子占据了先进封装市场的大部分市场份额,2018年的市场份额为84%;电信和集成设施的市场份额较低,仅为6%;汽车和交通的市场份额为9%。2018-2024年间,电信和基础设施领域将保持28%的年均复合增速快速成长,而移动和消费电子领域增速较慢仅为5%。下游领域的高速需求,推动先进封装市场表现强劲。2018年全球先进封装市场规模约为280亿美元,到2024年全球先进封装市场将达到440亿美元,年均复合增长率为8%。

5、中国封测企业龙头已具备先进封装技术

2018年全球封测代工业产值为311亿美元,同比增长7.5%。全球前10大厂商中,长电科技、华天科技、通富微电位列其中。近几年,长电科技并购星科金朋,通富微电收购超威,华天科技收购Unisem,使得国内封测代工企业获得了先进封装技术并快速拓展海外市场。

相关报告:智研咨询发布的《2020-2026年中国集成电路行业市场发展调研及未来前景规划报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国通用集成电路行业市场动态分析及前景战略研判报告

《2025-2031年中国通用集成电路行业市场动态分析及前景战略研判报告》共六章,包含通用集成电路行业企业分析,2025-2031年中国通用集成电路行业发展前景预测分析,2025-2031年中国通用集成电路行业投融资战略规划分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询