1、什么是原奶?

原奶是牛奶的核心原材料,主要可分为生鲜乳和大包粉。生鲜乳是指未经加工的奶畜原奶;大包粉是生鲜乳的替代物,是鲜奶经消毒、脱水、喷雾干燥制成,使用时可按重量比1:8,容量比1:4,还原为原鲜奶,适合长途运输和长期保存。

两者用途侧重点存在差异。生鲜乳可用于所有产品生产,但因价格较大包粉偏贵,主要用于UHT奶、常温酸奶、巴氏奶、高端奶粉、高端低温酸奶等,大包粉由于在营养系数、安全指标、元素含量上相对处于劣势,用途相对有限,主要用于生产低端奶粉、乳饮料、低端低温酸奶、冰淇淋等。

原奶供应已充分实现国际化。生鲜乳由于保质期较短、运输成本高等因素,主要由国内牧场及散户提供,也有部分由海外厂商直接将海外生鲜乳生产成成品运至国内销售。大包粉来源于两个方面,一是国内牧场在原奶供过于求的时期喷粉而成,二是海外原奶价格低于国内,通过进口大包粉补充国内需求,历年进口大包粉的规模远大于国内过剩奶源喷粉规模。综合看,进口奶源已经成为国内原奶的重要供应来源,18年约占原奶供应的35%。

中国进口全脂奶粉用途集中于低端产品

数据来源:公开资料整理

过去10年,进口奶源占比迅速提升至35%

数据来源:公开资料整理

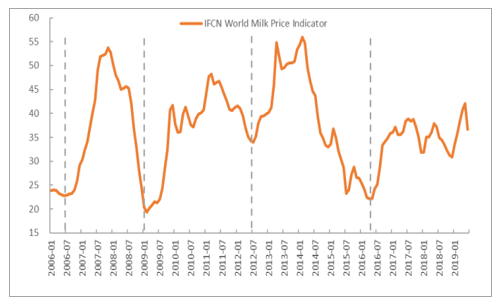

2、行业属性:周期性行业

奶牛生长周期需2年时间。奶牛从出生到产奶需经历犊牛、育成牛、青成牛、成母牛4个阶段,母牛产犊后方能泌乳,过程需2年左右时间。原奶产能变化滞后需求,价格3-4年为一轮周期。由于奶牛生长周期较长,所以供给和需求时间上具有不匹配性,价格存在较强的周期性,通常3-4年为一周期。一般而言,原奶价格上涨时期均是乳制品需求向好的阶段,而供给端因奶牛生长周期需要2年,产能变化具有一定滞后性。

奶牛从初生到产奶需要2年时间

数据来源:公开资料整理

国际原奶价格呈现周期性波动

数据来源:公开资料整理

3、行业现状:奶牛存栏仅700万头,基本实现规模化

产量:国家统计局近期下调了液奶产量数据,调整后2017年为3148.6万吨乳牛占存栏比52%。

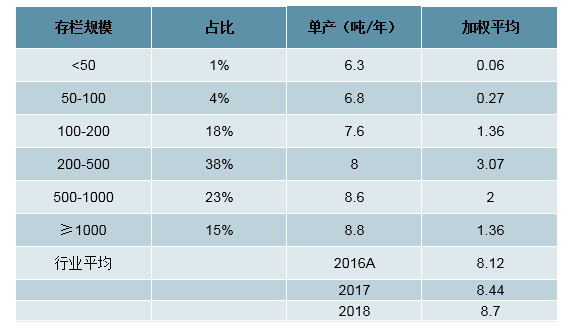

单产:2017年农业部测定行业平均单产7万吨,奶协样本测试平均值约为8.4万吨。草根调研反馈,对于大部分规模牧场,根据2016年奶协对于不同规模牧场单产情况测定,预计单产约为8.4吨,但由于存在年产3-4万吨的土牛,可能会整体拉低行业单产。

行业单产情况估测

数据来源:公开资料整理

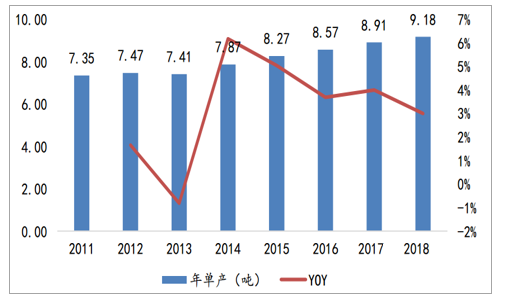

规模以上牧场的单产历史变化及预测

数据来源:公开资料整理

存栏:目前行业内对存栏量存在一些分歧,我们采用两套口径测算比较:口径一:以国家统计局存栏数(17年,1340万头)为出发点测算,奶牛单产可倒算至4.5吨/年。口径二:以农业部奶牛单产(17年,7吨/年)为出发点测算,奶牛存栏为865万头。

行业产量、存栏的两套口径对比

数据来源:公开资料整理

综合两个口径数据,行业17年存栏预计在865-1340万头之间,行业单产在4.5吨/年-7吨/年之间。另外,2016年末奶牛存栏约为900-1000头(其中,荷斯坦、娟珊牛实际存栏约为700万头,其他乳用牛存栏合计不超过200万头),由于17年存栏呈现下跌趋势,因此我们判断口径二与真实情况更为接近,因此本报告后续主要引用“口径二”的单产、存栏数据。

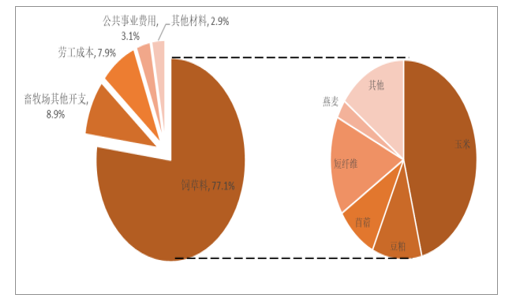

行业已基本实现规模化养殖:08年以前,散户奶农为原奶供给主力军,三聚氰胺事件后,政府和下游乳企携手推动上游养殖规模化,大量散户退出市场。目前看,我们考虑中国实际奶牛存栏远低于官方数据,认为奶牛养殖规模化程度或已高达90%以上。奶牛养殖成本构成:从国内最大奶牛养殖企业现代牧业的成本明细结构看,饲料成本占到总成本的77%,其中玉米、豆粕、苜蓿为占比居前的三类饲料。

中国牧企规模化进程(08-18)

数据来源:公开资料整理

现代牧业成本明细结构

饲料成本构成

数据来源:公开资料整理

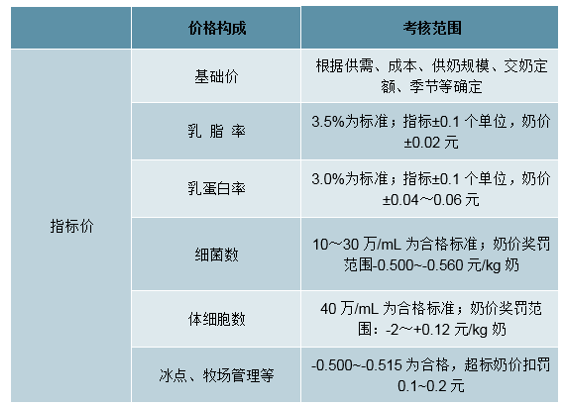

4、原奶定价机制:下游掌握话语权,乳企直接定价为主

国内原奶价格定价权在下游乳企。与发达国家依靠养殖端构建产业链不同,中国更多是大型乳企将养殖端融入自身体系,构建以加工端为核心的产业链。发达国家由于养殖端的强势以及和加工企业的紧密合作,奶农和牧场在产业链中可获得较大的价值分配,而中国奶农和牧场由于力量分散,在价值分配中处于不利地位,加工企业把握行业主要话语权。原奶价格制定体系:国内原奶价格制定方式有两种,1)乳企根据市场供需定价,价格由基础价和指标价构成,大部分省份采取此种模式;2)价格协商机制,由行业协会牵头组织,具体由牧场代表和乳企协商确定,上海、河北、黑龙江等部分省份采取此种方式。

中国生鲜乳计价体系

数据来源:公开资料整理

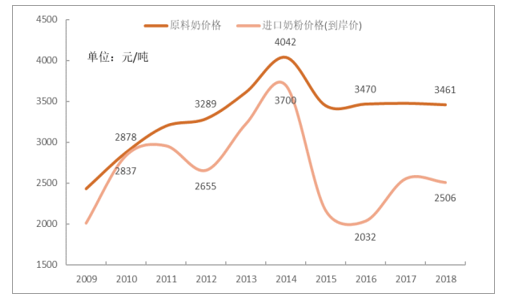

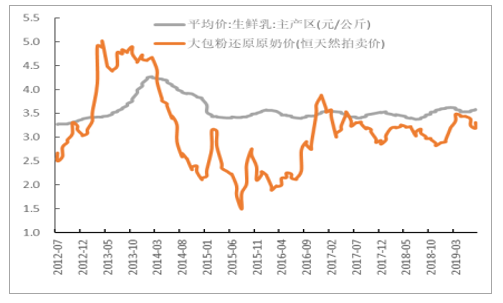

5、奶价对比:国内奶价高于海外,联动效应也越发明显

自然禀赋不同导致中国较国外养牛成本较高,奶价偏贵。与澳大利亚、新西兰、阿根廷等国相比,中国在土地、人工、饲料、效率均不具优势:1)土地资源较为稀缺,奶企只能以圈养方式饲养奶牛,土地、防疫、环保成本较高;2)中国牧草质量水平偏低,优质牧草大多依赖进口,饲料成本偏高;3)人工成本高于海外;4)国内养殖技术仍较海外有一定差距。国内原奶价格变化滞后国际原奶价格,理论上国内外价格已经初步接轨。09年之后,随着大包粉进口规模的迅速上升,国际原奶价格和国内原奶价格的联系日益密切,联动效应愈发明显。从年度来看,国内奶价和国际奶价基本呈同涨同跌的态势,但国际奶价波动更为剧烈。

19年5月全球各国原奶价格

数据来源:公开资料整理

原奶价格和大包粉价格同涨同跌

数据来源:公开资料整理

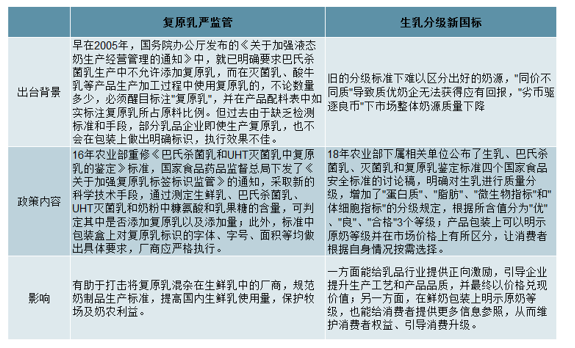

6、政策导向:提升乳企生鲜乳使用量

受低价进口大包粉的影响,一些奶制品加工企业在选择原奶时更多地用大包粉替代生鲜乳,导致国内牧场生鲜乳供应受到阻力,打击了其生产原奶甚至优质奶的积极性。为了提升鲜奶使用量,改善国内牧场生存环境,促进乳业健康发展,监管层陆续出台了相关政策,如“复原乳严监管”、“生乳分级新标准”,严格规范下游乳制品企业生产行为,鼓励使用生鲜乳生产灭菌乳、发酵乳、调制乳和婴配粉等乳制品。

数据来源:公开资料整理

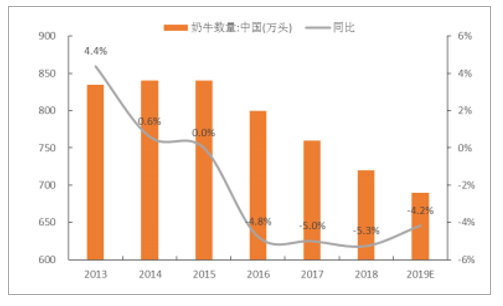

7、国内原奶供给:存栏数持续下滑,产量增长乏力

奶价低迷叠加环保去产能,奶牛存栏连续3年下滑。2015年以来,生鲜乳价格持续处于低位,使得全行业盈利水平出现恶化,大中型牧场扩栏意愿减弱&小型牧场持续退出推动全国奶牛存栏持续下滑。2018年中央加大环保督查力度,诸多牧场因环保不达标而关停,奶牛存栏进一步下滑。

近年来出台的相关环保政策

数据来源:公开资料整理

18年全国奶牛存栏继续下滑

数据来源:公开资料整理

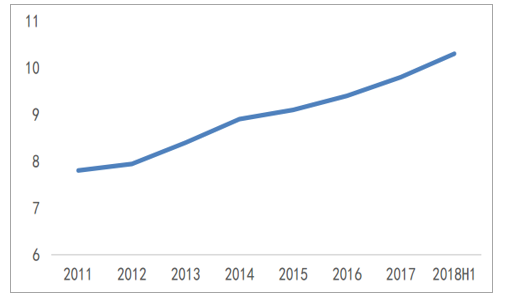

我们预计行业未来5年单产将保持2%左右提升,存栏将保持1%左右提升,带动产量每年3%左右提升。

原奶供给预计2-3pct提升

数据来源:公开资料整理

过去几年,行业单产水平的提升速度大致是每年3%以上,未来几年,增速或有所放缓的趋势,但对比国际水平或国内先进水平(如现代牧业),我国行业单产仍有较大的提升空间,因此假设每年单产的提升2%较为合理。

现代牧业单产变动情况(吨/年)

数据来源:公开资料整理

目前,行业上下游对原奶未来供给不足已有一定预期,如诸多乳企与牧场的采购合同从月度向年度转变,部分牧场出现扩群的动作。即使牧场开始补栏,但难以影响短期供给量,因此短周期原奶产量主要取决于成母牛的存栏变化及成母牛单产水平。综合看,我们认为未来2年原奶产量或保持低个位数增长。

8、海外原奶供给:主要贸易国产能并无扩张迹象

全球原奶的主要产地为欧盟、美国、印度、中国、俄罗斯,产量合计占全球的70%以上,主要出口国为新西兰、欧盟、美国,合计出口量占全球约70%。预测19年主要出口国新西兰、欧盟、美国、澳大利亚奶牛存栏同比+0.14%、-1.33%、-0.63%、-3.28%,主要进口国俄罗斯、中国、墨西哥、巴西奶牛存栏同比-1.43%、0.81%、-0.76%、0.52%。考虑奶牛形成产能需要2年左右时间,而短期内奶牛单产稳定,全球原奶产能或难以扩张。

主要出口国、进口国奶牛存栏仍未增长

数据来源:公开资料整理

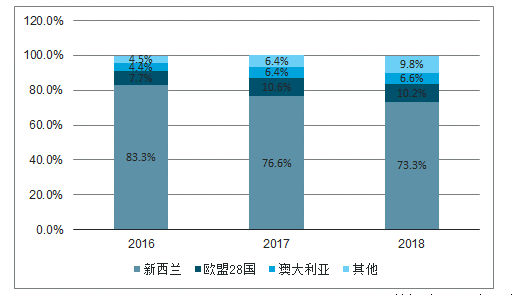

9、海外原奶供给:新西兰为主要进口来源,供给尚无增长迹象

地理&价格优势使得新西兰成为主要进口来源地,1H19产量尚无增长态势:新西兰是全球最大乳制品出口国,奶源品质高、价格便宜,叠加关税和地理优势,新西兰成为中国最大的进口来源。18年,中国进口奶粉80.14万吨,其中73.3%来自新西兰。观察新西兰原奶供给情况,1H19原奶产量同比-0.9%,供给尚无扩张态势。历史上新西兰奶价为国内奶价的先行指标。以恒天然双周拍卖数据来看,当新西兰奶价高于国内奶价并呈上涨趋势后,国内奶价在2-3月后出现上涨,反之也相同(海外原奶平均运输时间需要2个月)。

18年中国进口奶粉73.3%来自新西兰

数据来源:公开资料整理

1H19新西兰原奶产量同比-0.9%

数据来源:公开资料整理

恒天然拍卖价格是国内原奶价格先行指标

数据来源:公开资料整理

10、行业趋势:原奶新周期开启,行业盈利或持续改善

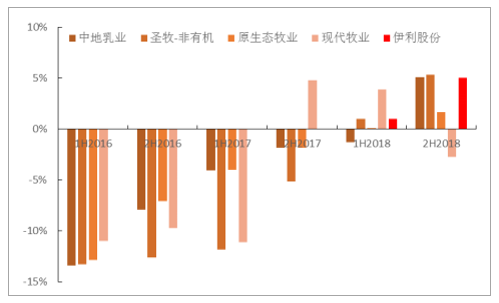

供给放缓而需求向好导致2H18奶价拐点出现,进入奶价上行周期:2015年以来,奶价低迷推动国内奶牛养殖行业持续去产能,而环保趋严更加速这一过程,奶牛存栏呈逐年下滑趋势,产量增速大幅放缓。同期,海外产能仍增长缓慢,进口大包粉价格有所回升,相对生鲜乳价格优势减弱。下游需求逐渐转好,液奶&奶粉均在17年后恢复较好增长。在供给放缓&需求扩容&监管鼓励使用生鲜乳的背景下,原奶供需逐渐趋于紧平衡,2H18奶价重现上涨趋势,1H19延续上涨势头。往后看,原奶供给有望保持低个位数增长,需求或中个位数增长,供需缺口持续扩大,19年原奶价有望继续上涨,2H19或贡献主要涨幅。原奶价进入上行周期,奶牛养殖企业有望长期受益,利润弹性显现。

主产区生鲜乳价格自18年10月恢复正增长

数据来源:公开资料整理

牧场及乳企原奶价格均出现上涨

数据来源:公开资料整理

11、发展阶段:三四线需求快速扩容,行业进入稳健增长阶段

纵观液态奶市场近十余年的发展历程,可大致分为四个阶段:

数据来源:公开资料整理

12、产品结构:消费升级推动常温酸奶崛起,低温奶仍未迎来大拐点

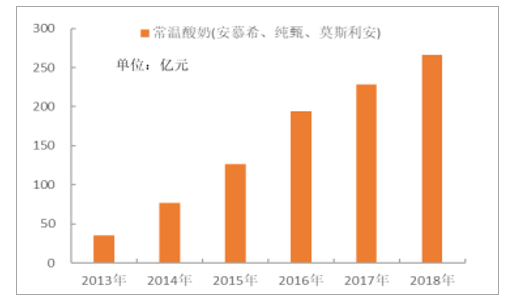

常温酸奶崛起,白奶表现稳健,乳饮料趋于衰退:光明开创常温酸奶品类,伊利、蒙牛均在2013年跟进,推出安慕希、纯甄等产品。常温酸奶接近低温酸奶的营养价值,且突破冷链限制的约束,龙头共同培育市场下,常温酸奶规模快速扩容,从13年仅30多亿扩大至18年接近300亿;白奶整体表现良好,产品出现较明显升级趋势,特仑苏、金典等高端白奶产品持续保持高增长态势;在人均收入较低的阶段,乳饮料凭借较低的价格迎来黄金发展期,优酸乳、酸酸乳、营养快线等明星大单品层出不穷。但随着辨别能力提升,消费者追求更天然、更简单、营养的产品,乳饮料因营养含量低、糖含量高且配料复杂,正逐步淡出消费者的选择。比照欧美,低温酸奶、巴氏奶发展潜力充足:受制于冷链环境和渠道操作能力的不完善,虽低温奶增速略快于常温,但整体占比仍远低于常温,且主要集中在一二线城市。但长期看,低温酸奶、巴氏奶凭借较高营养价值,仍是液奶消费升级的主要方向。

常温酸奶规模快速扩容

数据来源:公开资料整理

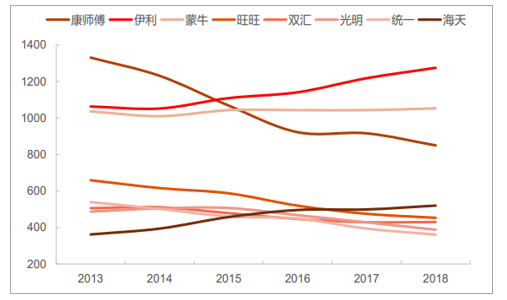

13、发展趋势:液奶龙头逐步成为快消平台型企业

龙头具备成为快消平台潜质,正逐步推进品类多元化进程:乳制品具有健康、营养的属性,消费群体普适性强,领跑企业具备广泛的渠道网络和品牌知名度,消费者触及数位居食饮行业前位,传统优势为企业品类多元化提供助力,有望向达能、雀巢等快消平台型公司进化;行业增长平缓,格局初步奠定,龙头企业逐渐有精力进行品类扩张尝试,如伊利备战饮料,先后布局核桃乳、豆奶、功能饮料、矿泉水、咖啡等非乳品类。

伊利、蒙牛消费者触及数持续提升且位居食饮行业前列(百万人次)

数据来源:公开资料整理

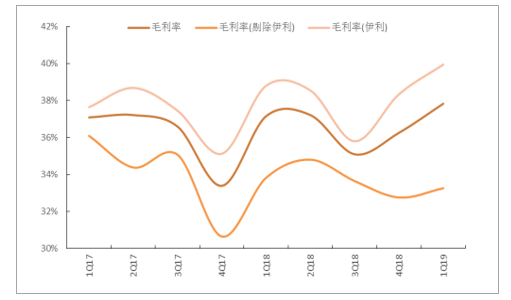

14、发展趋势:行业竞争逐步缓和,减促销&产品升级推动盈利改善

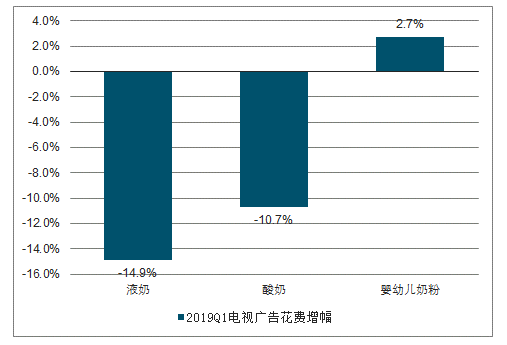

竞争环境出现好转趋势:1)促销力度减弱,因原奶供给紧张,春节旺季产品出现缺货情况,基础产品促销费用投入减少,1Q19行业毛利率在抵消成本压力后同比提升。2)广告投放减少,龙头企业多出现减投情形,液奶&酸奶品类电视广告花费均出现双位数下滑。液奶竞争强度有望逐渐减缓,行业盈利能力或改善:过去3年,行业竞争相对激烈,核心原因之一是原奶供给过剩导致乳企必须通过低端产品被动促销来消化。随着原奶供给日趋紧张,虽未来2年原材料成本将有上涨,但乳企促销力度有望逐渐减轻,推动产品结构升级的动力更足,竞争强度减弱有利于推动全行业盈利能力改善。

3Q18以来,行业毛利率呈提升趋势

数据来源:公开资料整理

1Q19行业液奶&酸奶电视广告花费同比下降

数据来源:公开资料整理

相关报告:智研咨询发布的《2020-2026年中国原奶行业市场现状调研及市场发展前景报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国原奶行业发展模式分析及市场运行潜力报告

《2023-2029年中国原奶行业发展模式分析及市场运行潜力报告》共十二章,包含2018-2022年原奶行业各区域市场概况,原奶行业主要优势企业分析,2023-2029年中国原奶行业发展前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2020年中国原奶供需平衡现状及主要牧场原奶产量分布统计[图]](http://img.chyxx.com/2021/07/Q4271BDE48_m.jpg?x-oss-process=style/w320)

![研判2025!中国牛肉罐头生产工艺、政策、市场现状、竞争格局及发展趋势分析:低盐、低脂、无添加的健康化产品更受消费者欢迎[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2025年中国高速互连芯片行业政策、产业链、市场规模、竞争格局及发展趋势研判:行业正处于快速发展阶段,预计2030年中国市场规模超140亿美元[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)

![研判2025!中国混合云存储行业发展历程、行业规模、重点企业及未来趋势分析:市场展现出蓬勃的活力与深远的发展潜力,规模大幅增长[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)