一、我国人口出生率及生育政策

我国婴童行业原有也是主流的增长逻辑是数量换空间,上述逻辑基础源于“人口自然增长+生育政策放松”。

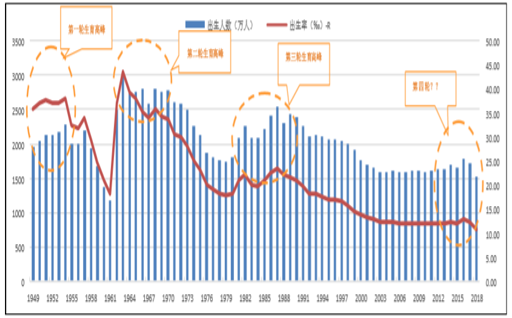

建国以来,我国一共出现了三轮生育高峰。第一轮是建国初至50年代中期,第二轮是60年代中期至70年代初,第三轮是80年代初至90年代初。按照人口代际的一般时间推算,第四轮生育高峰理论上应该出现在2010年前后。基于延缓老龄化、改善人口结构、延续人口红利等因素考虑,我国人口生育政策自2010年起有放松迹象,2013年国家实行单独二孩政策,2016年实行全面二孩政策。

我国人口生育政策变革

时间 | 政策 | 对应阶段 |

1949-1953年 | 鼓励生育:限制节育和人工流产 | 高生育率对抗高死亡率阶段 |

1954-1977年 | 宽松计划生育:节制生育、“晚稀少 | ”死亡率下降阶段 |

1978-2013年 | 严格计划生育:独生子女、“一孩半”、“双独二孩” | 功利性生育意愿消退阶段 |

2014年至今 | 放松计划生育:单独二孩、全面二孩 | 成本约束的低生育率阶段 |

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国休闲女士服装行业市场全景调研及投资前景预测报告》

对第四轮生育高峰的预期以及政策的实质性松绑,以数量换空间的增长路径是近年来看多婴童行业的主流逻辑之一。

建国以来我国分年度出生率及出生人数

数据来源:公开资料整理

2018年,我国新生儿人数1523万,同比减少200万,数量降幅达11.6%;出生率为10.94%,同比下降1.5个百分点,系建国以来最低水平。分结构来看,1)二孩占比仍然高达五成,但绝对数量减少;2)出生人口性别比改善,男性新生儿数量仍占优势。

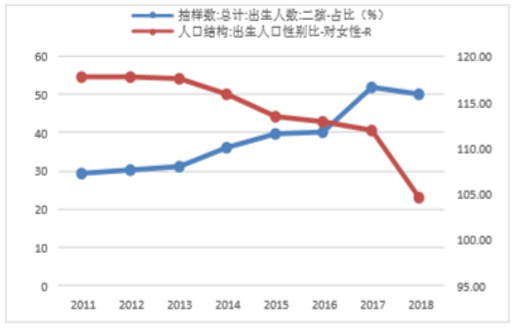

2011年以来我国人口出生率和出生人数

数据来源:公开资料整理

2011年以来我国新生儿二孩占比、性别比

数据来源:公开资料整理

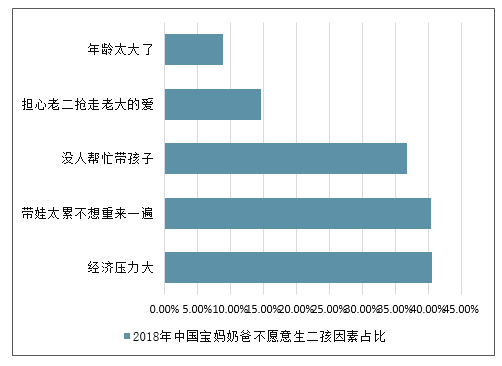

近年来逐渐放开的二胎政策对二胎生育率的提升有促进作用,主要表现在75后女性30岁以后的生育率有所提高。但是现在的85后、90后大都不愿意生二胎,数据显示有40.6%的家庭不愿意生二胎是因为经济压力大。

2018年中国宝妈奶爸不愿意生二孩因素占比

数据来源:公开资料整理

二、母婴市场规模情况分析

2010-2018年受居民收入提升及二孩政策放开等因素的刺激,我国母婴市场进入爆发期,市场规模从2010年的1万亿元增长至2018年突破3万亿元,年均复合增速约为14.8%。

2010-2018年中国母婴行业市场规模及增长走势

数据来源:公开资料整理

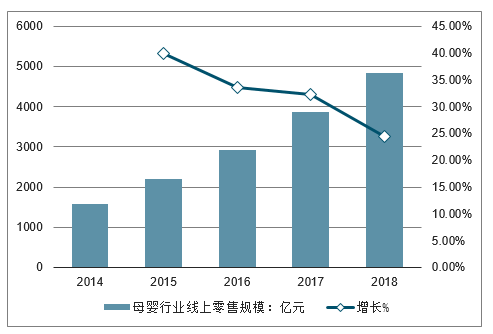

伴随着移动互联网的快速发展和我国网民规模的增加,我国电商平台迅速崛起,线上消费市场不断扩大。

2014-2018年我国母婴行业线上零售规模迅速增长,2018年达到4825亿元,较2017年(3878)增长32.26%,过去5年的复合增速达到32%,高于母婴行业整体增速。

2010-2018年中国母婴行业线上零售规模及增长走势

数据来源:公开资料整理

具体来看,母婴市场线上渠道又可分为以天猫、京东为代表的综合电商、以蜜芽、贝贝为代表的垂直电商和以宝宝树为代表的新兴渠道母婴社区等。其中,综合电商仍在线上渠道中占据主导地位,渠道交易规模达到62%;但凭借着优质内容构筑用户和流量优势,母婴社区等新兴业态发展很快,市场份额和影响力都在逐渐提升。

母婴市场线上渠道占比

数据来源:公开资料整理

三、婴童行业消费人群及特征分析

1、用户迭代速度快,价格敏感度低

婴童消费中,购买者、使用者错位情况普遍。一般来说,消费场景中购买者即使用者;但婴童产品消费场景中,作出消费决策、实行购买行为的多为家长,购买者、使用者错位情况较为普遍。泛母婴人群增加,迭代速度快。以往婴童产品及服务的主要购买者是母亲,目前该人群已经扩展至父亲、家庭其他成员、备孕人群;就家庭而言,婴童消费的生命周期只有婴童年龄段对应的数年,因此消费人群的迭代速度较快。品质型消费为主,价格敏感度低。目前主要的泛母婴人群主要对应的是我国第三波生育高峰(上世纪80/90年代生人),这个群体的成长期与改革开放红利期、我国经济快速发展期重合,群体的消费品牌意识觉醒,更加看重母婴产品的品质、安全。

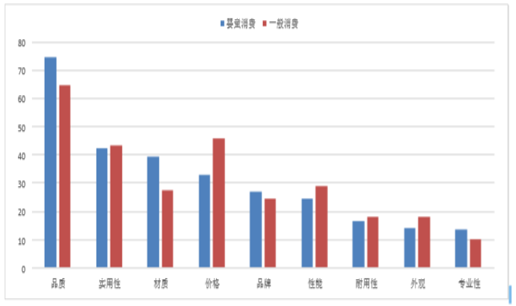

婴童消费与一般消费的考虑权重因素

数据来源:公开资料整理

2、产品+内容+服务,长尾效应逐渐显现

消费水平的提升和需求的细分化,婴童行业体量不断扩大、细分赛道不断增多,目前整个行业形成了“产品+内容+服务”的供给格局。产品方面,既有奶粉、纸尿裤等标品,也有鞋服、玩具、食品等非标品;内容方面,备孕、胎教早教、育儿等优质内容供应商不断涌现;服务方面,母婴护理、亲子摄影、医疗保健等服务需求不断增长。

婴童行业的消费者生命周期有限,获客成本相对较高,现有用户的留存及精细化运营至关重要。如鞋服公司通过多品牌运营,覆盖全年龄段,延长用户单品类消费周期;垂直、综合母婴平台,整合分享优质内容、接入商城链接、提供咨询等增值服务,挖掘用户多品类消费深度。

3、成熟赛道的品牌知名度高,线上线下融合更紧密

纵观国内外,目前婴童行业的鞋服、奶粉、纸尿裤品牌知名度相对较高,国外奶粉、纸尿裤品牌在国内市场竞争地位突出,国内的鞋服行业品牌集中度正处不断提升阶段。

知名婴童鞋服、奶粉、纸尿裤品牌

分类 | 品牌 |

婴童鞋服 | 巴拉巴拉、CARTER’S、Mikihouse、耐克kids、安踏kids、安奈儿、小猪班纳、巴布豆、ABCkids等 |

奶粉 | 牛栏牌、爱他美、美赞臣、惠氏、雅培、美素佳儿、飞鹤、伊利金领冠等 |

纸尿裤 | 帮宝适、大王、花王、雀氏等 |

数据来源:公开资料整理

对婴童用品安全、品质的高要求,促使消费者倾向于选择具有产品、品牌背书效应的线下连锁实体店进行体验式消费,线下渠道还承担了产品展示、育儿社交、抚触游乐等功能,市场需求的相对稳定支撑了线下渠道的存在和发展。线上方面,呈现出流量变现、规模提升、赋能线下的特点。婴童行业细分赛道较多,需求精准匹配、提升现有客户粘性是流量变现的基础;B端不断优化商业模式和产品内容结构,C端自媒体/KOL变现有较高的景气度。行业头部玩家探索线上线下联动模式,打破购物场景限制,龙头优势巩固。

4、母婴人群孕育阶段以妊娠期和新生儿居多,妊娠期比重占34%

从母婴人群孕育阶段分布看,准妈妈人群超1/3,34.0%的用户处于妊娠期,26.6%的用户开始照顾新生儿。

母婴人群孕育阶段情况

数据来源:公开资料整理

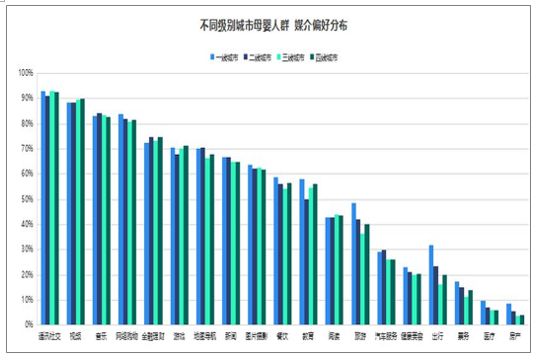

不同城市婴人群媒介偏好基本一致,整体偏好社交、娱乐、网购

数据来源:公开资料整理

一线城市母婴人群爱熬夜,二线偏好早起,三四线则晚间活跃

数据来源:公开资料整理

四、2019年母婴行业发展趋势

品牌•品牌跨界、品牌•明星跨界、品牌•IP跨界

在去年的市场中,能够看到基本上所有的企业都在做跨界。当然这这里的跨界不是说所有企业都跨界做母婴,而是企业跨界涉及其他业务,已经成为市场发展的一种趋势。

新的消费群体,在推动着整个行业的发展。品牌•品牌跨界、品牌•明星跨界、品牌•IP跨界已经成为市场发展趋势,如果你还没有掌握这种发展方向,那你可要抓紧时间了。

高端化趋势势在必行

在去年的市场中,可以看出中高端的产品销量步步高升,而低端产品的市场似乎逐渐的退出市场,就连目前的三四线市场中的中端产品销量也十分可观。由此可以看出:消费升级在推动整个母婴品类的增长,同时驱动母婴消费更加品质化、高端化。

国货崛起

近年国产品牌崛起,而消费者对国产品牌的信心大增。新生代的家长也不再盲目的追求国外大牌,他们更加的注重性价比,关注一些产品质量较好的产品,而不是这个品牌有多响亮。所以,国货的崛起让这个市场的竞争更加激烈。

母婴不仅是宝宝,更有宝妈

母婴行业不能只侧重婴幼儿产品,在关注婴幼儿群体消费额的同时,也要关注宝妈群体。90、95后的妈妈们更爱自己,这都是巨大的机会。

社交红利

在今年的市场中,很多大咖都在提:社交营销。如果能够将社交做好,那么销售并不是什么问题。2019年社交电商或者半熟人关系的粉尘经济会迎来大爆发,社交红利远远没到头甚至刚开始。

会员制

会员不是折扣。要想的则是:会员经济如何高效利用,如何给会员更多的仪式感,这是2019年非常重要的事情。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国母婴行业市场全景调查及投资潜力研究报告

《2025-2031年中国母婴行业市场全景调查及投资潜力研究报告》共十五章,包含中国母婴市场营销现状及策略分析,中国母婴行业各类重点企业经营状况分析,中国母婴行业投融资状况分析及前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国母婴行业市场概况简析:母婴服务在于提升服务内容和价值等,市场空间更大[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2022年中国互联网母婴行业发展现状、市场竞争格局及未来发展趋势分析[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2021年中国家庭育儿产品行业发展现状及品行业发展趋势分析:产品类型更加丰富,功能更为智能[图]](http://img.chyxx.com/2021/11/A8719M02D8_m.jpg?x-oss-process=style/w320)