2004年和2008年,卫生部分别针对3大类、4大类高值耗材组织过集采;2009年随着药品以省为单位进行集采,卫生部明确新的集中采购结束后高值医用耗材采购由各地负责;2012年(高值医用耗材集中采购工作规范(试行))出台,高值耗材以省为单位的集中采购大幕拉开,模式也延续了药品集采的方式。

国际上常使用的医疗器械分类编码包括欧洲的GDMN、美国的UMDNS以及国际的UDI,而我国没有统一的医用耗材分类编码体系,不同的部门制定了包括《全国卫生行业医疗器械、仪器设备(商品、物资)分类与代码》(WS/T118-1999)、医疗器械分类目录、一次性医用耗材分类与编码、《社会保险医疗服务项目分类与代码》行业标准(LD/T01-2017)等。

目前能够集采的高值耗材目录范围小影响有限,并且价格降幅温和。比如较为成熟的浙江从2012年开始,7年时间对10类主要的高值耗材进行了目录的制定和招标,主要包括心脏介入、外周介入、起搏器、电生理、镇痛泵、高分子、骨科产品、普外科、眼科、血液净化10类进行了目录制定和招标。浙江对于高值耗材集采后价格下降幅度基本在15%-35%之间,降幅相比4+7带量采购也有明显区别。

一、ICL

政策提升普检渗透率,技术推动特检业务。据调查数据显示2017年我国ICL市场规模为144亿元,同比增长37.42%,过去8年保持了41.57%的复合增速。

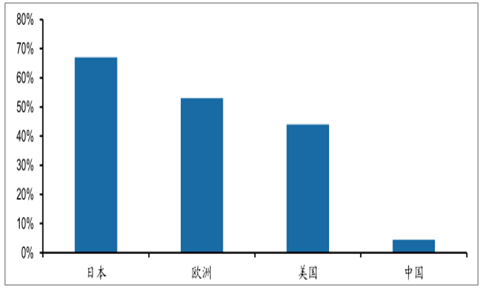

2017年,仅占整体检查市场收入的4.46%,相比日本、欧美、美国的67%、53%、44%,明显偏低。未来分级诊疗和检验服务价格下降将倒逼医院外包,渗透率存在提升空间。

我国ICL市场渗透率和日本、欧洲、美国对比

数据来源:公开资料整理

作为一个新兴业态,ICL的竞争在前几年逐渐白热化,尤其是特检业务,一二级市场的高估值引诱大量产业、资本力量进入这一领域。新增家数从2015年开始提高,到2018年前三季度,行业新进入者分别达到174家、282家、352家、237家,我们推断和2015年资本市场火热有关,但是单纯依靠特检业务在规模效应不明显的情况下难以形成持续稳定的盈利,未来大量新进入者将被淘汰。

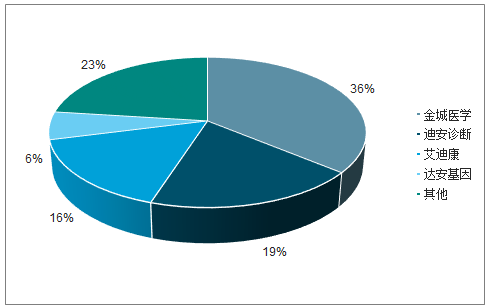

按照国内检验项目收入计算,2017年金域医学以35.89亿元占据ICL市场份额的36%,迪安诊断、艾迪康、达安基因市占率分别为19%、16%和6%。金域医学在ICL行业市场份额占比较大,且无论在检测项目数量、独立实验室家数、合作的医疗机构数、检测的样本量、研发投入方面都处于国内领先的位置,将最明显受益行业竞争环境的改善。

国内几家主要ICL企业的市场份额占比

数据来源:公开资料整理

二、IVD

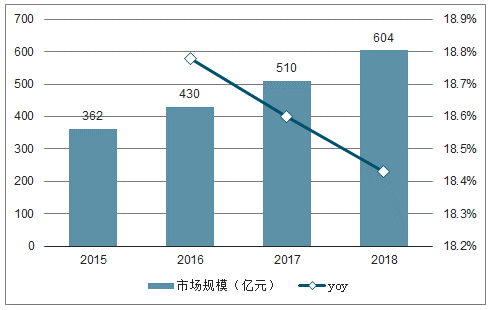

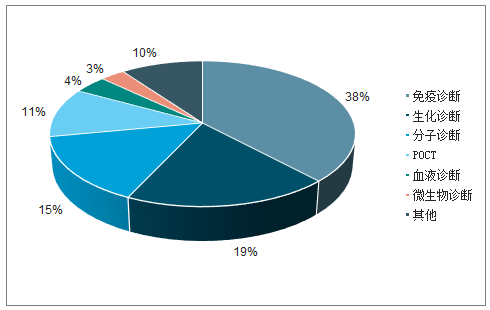

化学发光为景气IVD细分领域,预计未来保持20%以上增长。2018年我国体外诊断市场规模约为604亿元,同比增长18.43%,其中免疫、生化、分子、POCT为IVD领域4大主要细分市场,市场份额占比分别为38%、19%、15%、11%。化学发光为免疫领域最大的细分市场,据医械研究院的数据,约占免疫市场的70%以上,2018年市场规模约为160亿元,增速高于整体IVD市场,预计依然保持20%以上增速。

中国IVD细分市场历年收入规模和增速

数据来源:公开资料整理

2018年中国IVD各细分市场占比

数据来源:公开资料整理

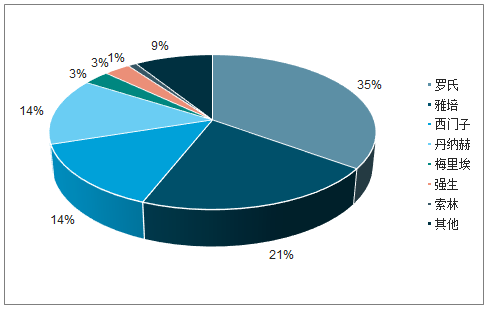

化学发光领域4大主流项目为肿瘤、甲状腺功能、激素、传染病项目,2017年四大项目市场占比分别为23%、20%、18%、16%,合计占到80%左右,国际主流巨头在这些领域优势明显,比如主打肿瘤标志物检测、雅培主打传染病检测、西门子主打激素检测、丹纳赫主打性激素检测,4家龙头企业占据80%以上的市场份额,国内企业市场占比不到10%。

国内IVD企业市场份额占比

数据来源:公开资料整理

国内中小企业依靠在小项目的优势、价格优势在细分领域已经实现进口替代。小领域市场规模有限龙头企业不会花大精力竞争,比如浩欧博的过敏、自免领域优势明显,2018年这两个领域分别实现收入1.44亿元、0.46亿元,合计占收入的95%,过敏领域浩欧博以高性价比占据30%的市场份额,自免领域4代产品已经实现了对进口2代产品的一定替代。

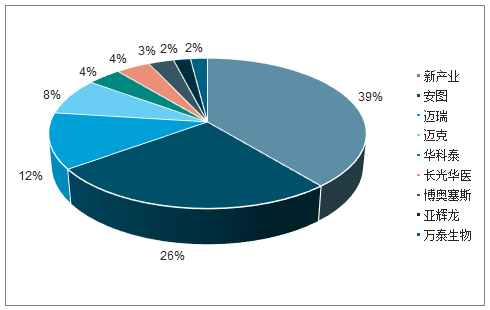

化学发光国内龙头企业长期看有望和生化领域一样,实现进口替代。

2018年化学发光国内主要企业的市场份额

数据来源:公开资料整理

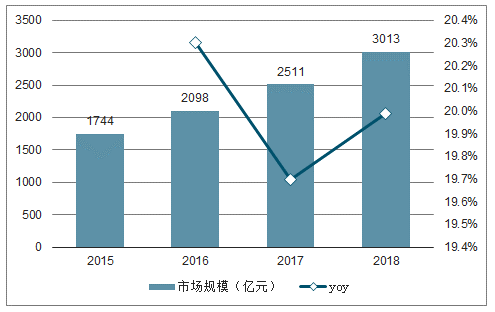

三、医疗设备

国内医疗设备行业保持快速增长,维持高景度。随着生活水平提高、人口老龄化加剧、医疗需求不断增加以及鼓励国产医疗设备替代政策的推动下,我国医疗设备市场逐年增长,2018年中国医疗设备市场规模为3013亿元,同比增长19.99%,其中医用医疗设备市场占比约69%。

2015-2018年中国医疗设备市场规模及增速

数据来源:公开资料整理

2018年国内医疗设备市场份额情况

数据来源:公开资料整理

与药品相比,医疗设备行业具有以下特点:1)医疗设备的原创技术更迭慢,以改进型创新为主,风险小,产品迭代快;对供应链和工程化的能力要求高,中国在这方面具有优势;2)医疗设备相对药品行业专利悬崖现象并不突出;3)较高的售后服务需求带来巨大后市场。因此,伴随着国内研发投入不断增加以及技术积累,与全球领先的企业的的技术代际差异将会不断缩窄,有望诞生出一批优秀的国产医疗设备生产商,甚至走向全球的龙头企业。

高端产品的进口替代和政策支持国产设备采购是国产医疗设备公司高速增长的主要推动力。

进口替代:鼓励国产化政策、基层医院建设、医保局统筹下的器械集采,让进口替代趋势进一步凸显。

政策倾斜国产:国家下发有关优秀国产医疗设备遴选与促进首台(套)重大技术装备示范应用的相关文件,优秀国产医疗设备企业再迎政策红利。

非公加速增长:国家鼓励社会办医,非公医院加速增长,其采购更重视性价比,品牌偏见少,国产医疗设备品牌迎来发展契机。基于以上驱动因素,叠加随着中国企业关键技术的突破,高端国产医疗设备的进口替代正在加速,国产医疗设备公司迎来高速发展期。

相关报告:智研咨询发布的《2019-2025年中国医疗设备行业市场需求预测及投资未来发展趋势报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国运动再生医学医疗器械行业市场研究分析及投资前景研判报告

《2026-2032年中国运动再生医学医疗器械行业市场研究分析及投资前景研判报告》共八章,包含国内运动再生医学医疗器械生产厂商竞争力分析, 2026-2032年中国运动再生医学医疗器械行业发展前景及投资策略, 运动再生医学医疗器械企业投资战略与客户策略分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询