一、受金属价格下跌影响,一季度行业盈利回落

1、受金属价格下跌影响,一季度盈利同比降34%

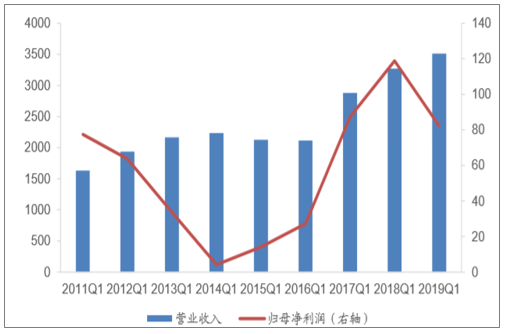

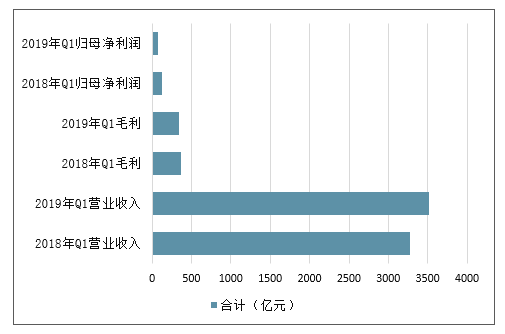

2019年一季度105家有色金属企业实现营收3513亿元(18年一季度为3276亿元),同比增长7%;实现毛利率9.71%,同比减少1.35个百分点;实现归母净利润79亿元(18年一季度120亿元),同比下降34%。受金属价格和行业毛利率同比下降影响,一季度行业盈利整体回调。

2011-2019年一季度有色金属板块收入、净利润情况(亿元)

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国有色金属行业市场竞争现状及投资方向研究报告》

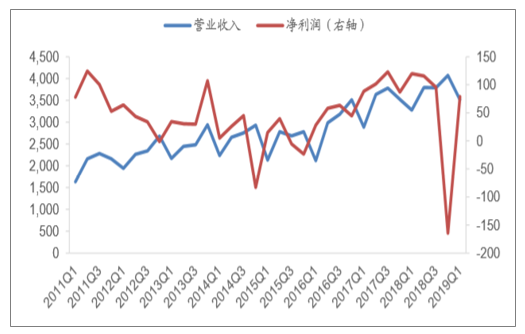

2011-2019年一季度有色金属板块收入、净利润季度走势(亿元)

数据来源:公开资料整理

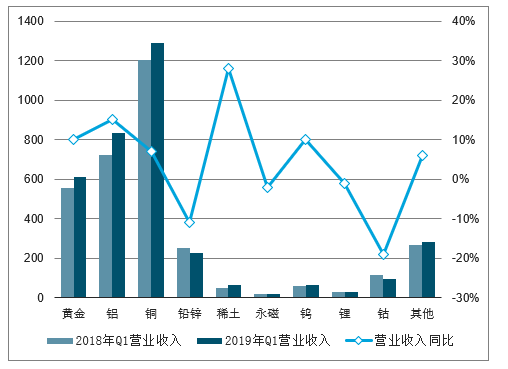

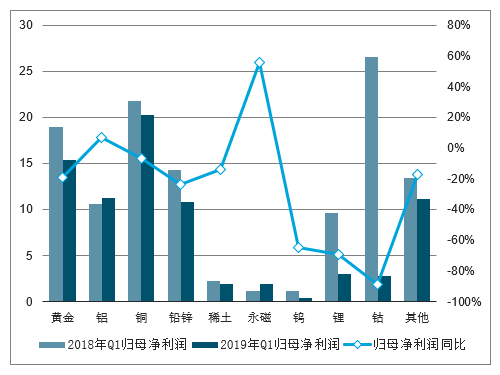

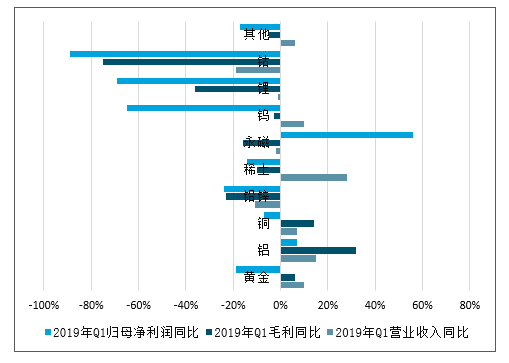

2、一季度,从有色金属行业的各子板块来看

工业金属中,铝企业一季度实现归母净利润11亿元,同比增长7%,主要因为去年同期铝土矿和氧化铝因产能受限价格上涨,而电解铝价格下跌,吨盈利水平下跌;铅锌企业实现归母净利润11亿元,同比下降24%,主要是由于铅锌价格同比下跌;铜企业实现归母净利润20亿元,同比下降7%,主要是由于铜价同比下跌。

黄金企业实现归母净利润15亿元,同比下降19%,剔除紫金矿业后(其业绩主要来自于铜锌板块),实现归母净利润6.6亿元,同比下降19%(去年同期8.2亿元),主要由于目前黄金矿山企业品位相对偏低,金价上涨的同时也面临大宗原材料涨价带来成本端上涨的压力。

小金属中,锂企业受碳酸锂价格下跌的影响,实现归母净利润3亿元,同比下降69%;钴企业实现归母净利润3亿元,同比下降89%,剔除洛阳钼业后,实现归母净利润-0.4亿元(去年同期为11.1亿元);稀土企业实现归母净利润2亿元,同比下降14%,主要是受海外稀土矿进入中国,供给端增加的影响,氧化镨钕价格同比下跌;钨企业归母净利润0.4亿元,同比下降65%,主要是钨精矿价格同比下跌;永磁材料企业实现归母净利润1.9亿元,同比增加56%,主要是稀土和钴等原材料价格价格回落,成本端压力有所缓解。

2018年Q1和2019年Q1有色金属行业营业收入情况(亿元)

数据来源:公开资料整理

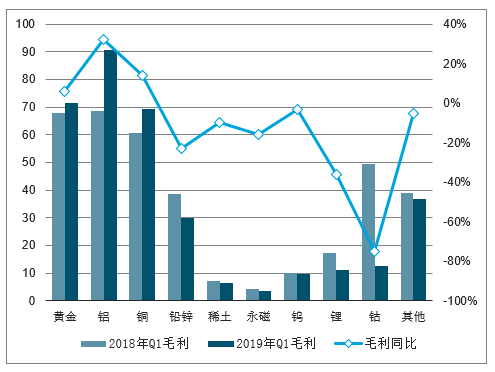

2018年Q1和2019年Q1有色金属行业毛利情况(亿元)

数据来源:公开资料整理

2018年Q1和2019年Q1有色金属行业归母净利润情况(亿元)

数据来源:公开资料整理

2018年Q1和2019年Q1有色金属行业盈利情况(亿元)

数据来源:公开资料整理

2018年Q1和2019年Q1有色金属行业归母净利润情况(亿元)

数据来源:公开资料整理

3、从所统计的105家公司的情况来看:

19年一季度,83家企业盈利,实现归母净利润89亿元,而18年一季度93家企业盈利,实现归母净利润125亿元,主要是受锂钴价格大幅下跌影响,锂钴板块企业盈利水平大幅下跌。前五名盈利企业(归母净利润)分别为:紫金矿业(8.7亿元)、江西铜业(7.4亿元)、东阳光(4.5亿元)、合盛硅业(4.0亿元)、山东黄金(3.7亿元),五家龙头企业盈利占全行业比重为37%,前十家企业盈利占全行业比重为58%,意味着行业不到10%的企业盈利占到了一半以上,龙头效应凸显。

2019年一季度前十名盈利企业归母净利润情况(亿元)

数据来源:公开资料整理

19年一季度,22家企业亏损,亏损归母净利润总额10.3亿元,18年一季度,仅12家企业亏损,亏损归母净利润总额5.5亿元。前五名亏损企业(归母净利润)分别为:*ST利源(-3.4亿元)、*ST中孚(-1.5亿元)、*ST刚泰(-0.9亿元)、焦作万方(-0.7亿元)、寒锐钴业(-0.6亿元)。

2019年一季度前十名亏损企业归母净利润情况(亿元)

数据来源:公开资料整理

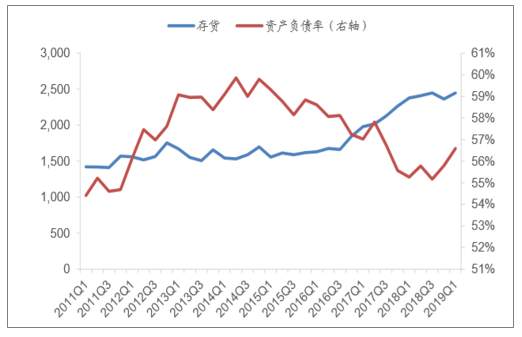

4、库存水平持续上行,经营杠杆有所回升

2019年一季度,有色金属板块总库存2450亿元,同比增加69亿元,增幅3%,主要是黄金行业同比增加25亿元,稀土行业同比增加23亿元,铜行业同比增加15亿元。自2016年以来,行业库存水平不断增加,预计后续将经历去库存阶段。

2019年一季度,有色金属板块整体负债率为57%,同比增加1个百分点。受金属价格同比下滑,行业盈利水平回落,但总体盈利水平仍较强劲,企业投资活动复苏带来经营杠杆自2015年持续下滑后出现回升。

2018年和2019年一季度各子行业库存及资产负债率情况(亿元)

- | 2018Q1存货 | 2019Q1存货 | 存货同比 | 2018Q1资产负债率 | 2019Q1资产负债率 |

黄金 | 406 | 431 | 6% | 55% | 53% |

铝 | 513 | 518 | 1% | 61% | 63% |

铜 | 613 | 628 | 2% | 56% | 59% |

铅锌 | 218 | 179 | -18% | 52% | 52% |

稀土 | 135 | 158 | 17% | 45% | 44% |

永磁 | 31 | 28 | -9% | 19% | 18% |

钨 | 89 | 94 | 5% | 54% | 57% |

锂 | 19 | 25 | 32% | 48% | 68% |

钴 | 121 | 129 | 7% | 55% | 53% |

其他 | 233 | 257 | 10% | 47% | 47% |

合计 | 2,378 | 2,447 | 3% | 55% | 57% |

数据来源:公开资料整理

2011年-2019年行业存货及资产负债率情况(亿元)

数据来源:公开资料整理

5、盈利提升,经营现金流持续好转,资本开支增加

2019年一季度,有色金属板块企业经营现金流为87亿元,同比增加2亿元;固定资产及无形资产等投资现金支出161亿元,同比增加6亿元,自2016年金属价格上涨以来持续增加,反映价格上涨、企业盈利增强后,扩大资本开支意愿明显增强;投资活动净现金流-250亿元,较去年同期的-197亿元相比,净流出增加,主要是企业并购行为增加以及资本开支增加;筹资活动净现金流206亿元,较去年同期的45亿元大幅增加,主要是在金属价格仍高企的情况下,行业投资活动活跃,债务融资需求增加。

2011年-2019年一季度行业经营和投资现金流情况(亿元

数据来源:公开资料整理

二、、2019年重点工作

(一)做优增量,加快有色新材料、新业态创新发展。将民机铝材上下游合作机制拓展为民机材料合作机制,推进落实年度重点任务,跟踪新能源汽车平台建设进度,强化工作督导协调,形成年度标志性工作成果。实施新材料“补短板”,建立有色新材料数据库、行业测试评价中心,完善有色新材料基础体系。同时,推动有色行业与互联网深度融合,建设先进有色金属产业集群,拓展应用领域,探索行业发展的新模式、新业态。

(二)优化存量,提升产业链智能化、绿色化发展水平。制定有色金属智能矿山、工厂建设指南,指导行业智能标准化建设。围绕铜、铅锌、钨、镁等传统产业在绿色冶炼、超低排放、废渣无害化处置、资源综合利用等方面的绿色制造短板,加快适用技术研发及推广,指导部分产业集聚区开展技术供需对接,引导企业加快绿色发展。

(三)统筹政策,促进行业规范发展。推进供给侧结构性改革,继续保持严控电解铝新增产能的高压态势,严格落实产能置换,通过市场化和法治化方式,引导氧化铝、电解铝产业高质量发展。加强政策协调和服务,协调推动行业降成本,形成国企、民企互为促进的发展格局,巩固中俄合作机制,完善对外合作平台,引导行业应对贸易摩擦、深化国际合作。修订发布行业规范条件,改革管理方式,强化规范条件在推进行业技术进步和规范发展的引导性作用。加强热点问题分析,稳定市场预期,促进行业平稳运行。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国有色金属行业市场发展现状及竞争格局预测报告

《2024-2030年中国有色金属行业市场发展现状及竞争格局预测报告》共十六章,包含有色金属行业重点区域市场分析,有色金属行业领先企业经营形势分析,有色金属行业前景及趋势预测等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。