一、2019年1-6月全国钢材产量为58689.8万吨,同比增长11.4%;2019年1-6月全国生铁产量为40421.4万吨同比增长7.9%

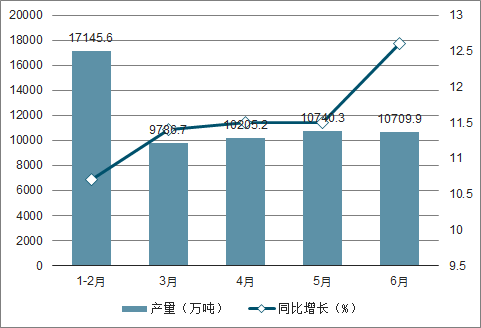

2019年1-2季度全国钢材产量有所增长,2019年6月全国钢材产量为10709.9万吨,同比增长12.6%。2019年1-6月全国钢材产量为58689.8万吨,同比增长11.4%。

2019年1-6月全国钢材产量及增长情况

数据来源:公开资料整理

2019年1-6月全国钢材产量统计数据

数据来源:公开资料整理

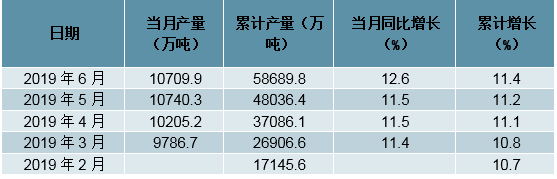

2019年1-2季度全国粗钢产量有所增长,2019年6月全国粗钢产量为8753.3万吨,同比增长10%。2019年1-6月全国粗钢产量为49216.9万吨,同比增长9.9%。

2019年1-6月全国粗钢产量及增长情况

数据来源:公开资料整理

2019年1-6月全国粗钢产量统计数据

数据来源:公开资料整理

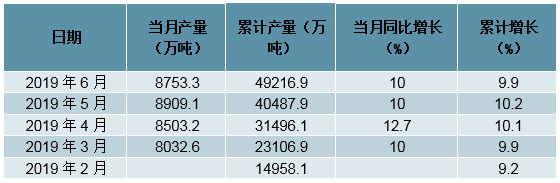

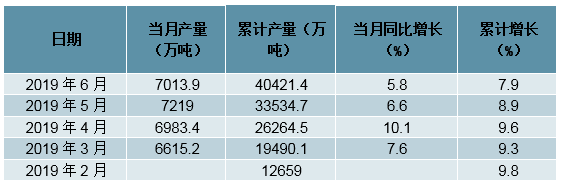

2019年1-2季度全国生铁产量有所增长,2019年6月全国生铁产量为7013.9万吨,同比增长5.8%。2019年1-6月全国生铁产量为40421.4万吨,同比增长7.9%。

2019年1-6月全国生铁产量及增长情况

数据来源:公开资料整理

2019年1-6月全国生铁产量统计数据

数据来源:公开资料整理

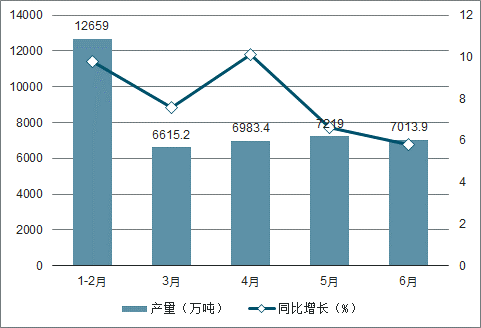

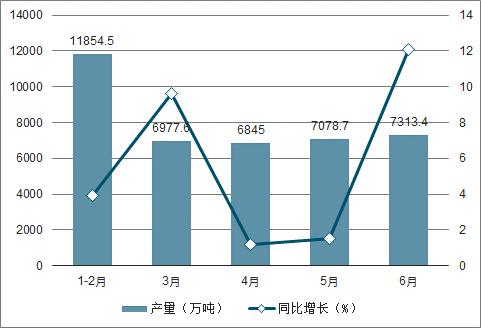

2019年1-2季度全国铁矿石产量逐渐增长,增长12.77%。2019年6月全国铁矿石产量为7313.4万吨,同比增长12.1%。2019年1-6月全国铁矿石产量为40694.3万吨,同比增长5.6%。

2019年1-6月全国铁矿石产量及增长情况

数据来源:公开资料整理

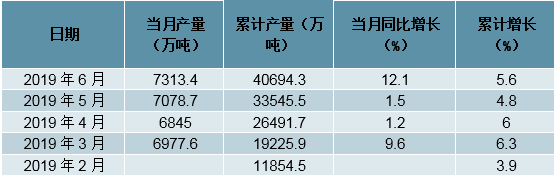

2019年1-6月全国铁矿石产量统计数据

数据来源:公开资料整理

二、2019年H2需求展望:地产预期差或最大

1、2019H1:供需表现均超预期

2019年上半年,钢铁行业供需均有超预期,呈现供应超预期增加,表观消费超预期强的供需两旺态势。结合各下游主要分项,钢铁需求超预期仍集中在地产板块,基建伴随财政支撑放缓脉冲减弱,家电下半年或有亮点,汽车暂未走出低迷态势。货币环境偏宽松,地产需求预期差有望延续,整体韧性不容小觑。

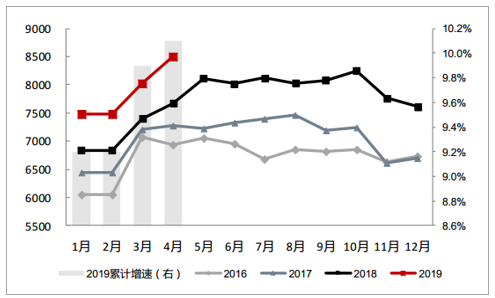

统计局粗钢产量及增速

数据来源:公开资料整理

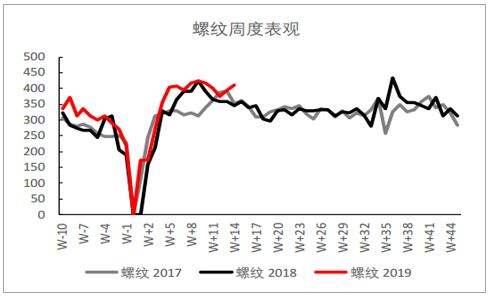

螺纹钢周度表观消费量(农历季节性)

数据来源:公开资料整理

五大钢材品种库存季节性(农历)

数据来源:公开资料整理

螺纹库存季节性(农历)

数据来源:公开资料整理

2019年以来,伴随环保限产压力放松,粗钢产量不断攀高。2019年4月,全国粗钢日均产量283.4万吨,刷新日均高点,单月同比增速12.7%。如此高的产量,却并未对钢价造成太大压力。钢材现货价格4-5月份维持4000元/吨高位,降库维持正常季节性速度。根据1-4月份产量和库存变化倒推,粗钢表观累计消费增速高达7.7%。

2、地产下半年或仍存预期差,基建取决于财政节奏

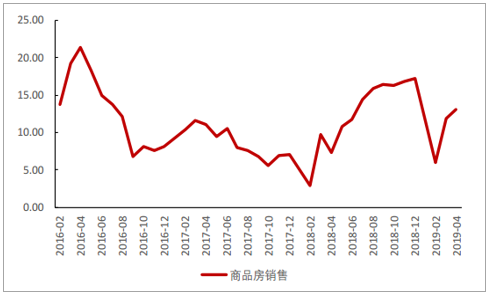

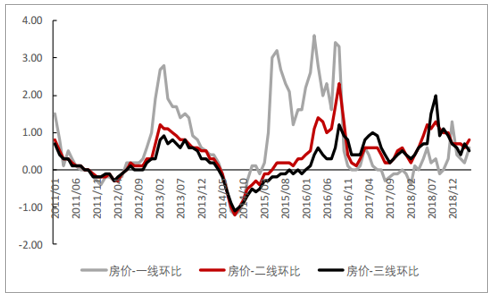

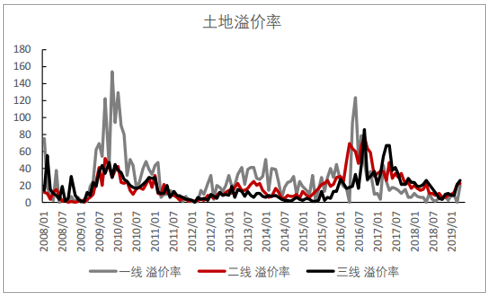

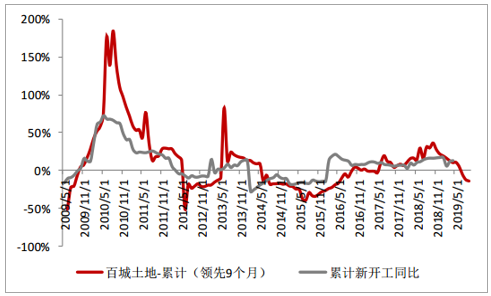

地产和基建分别占钢材需求比例约30%和20%。上半年以来,地产需求尤其是地产开工持续超预期,支撑钢材供需两旺。基建发力较早,但持续性仍待观察。对于螺纹、线材等长材品种,下游需求集中分布于房地产开发和施工阶段。因此,长材需求核心指标集中房屋新开工面积。上半年房地产新开工维持高位,1-4月份房屋新开工面积累计增13%。但根据拿地数据等行业领先指标,下半年开工数据或面临一定下滑压力。因此,尽管房屋销售开始回暖,但市场对下半年房地产需求仍存担忧。期货市场持续远月深度贴水结构反应市场这个担忧。但伴随货币环境边际宽松,房地产市场韧性再度显现。1-4月份房屋销售累计增速13%,房企拿地热情升温,土地溢价率拐头向上。考虑核心指标销售、拿地边际上逐步改善,下半年需求下滑速度预计可控,房地产韧性仍将是需求最有可能超预期的因素。

全国房屋销售面积累计增速

数据来源:公开资料整理

一、二、三线房价环比变化

数据来源:公开资料整理

土地成交溢价率

数据来源:公开资料整理

拿地数据领先新开工9个月

数据来源:公开资料整理

2018年11月-2019年2月,在发改委项目集中批复+地方债提前投放等一系列财政政策支撑下,市场对基建托底一度寄予厚望。但从水泥、挖掘机等周边印证指标来看,自4月末以来,基建的托底作用或阶段性放缓。我们曾在年报中提过,现存基建项目主要源自2-3年前的项目批复,决定基建需求力度的核心因素在于财政资金支持。

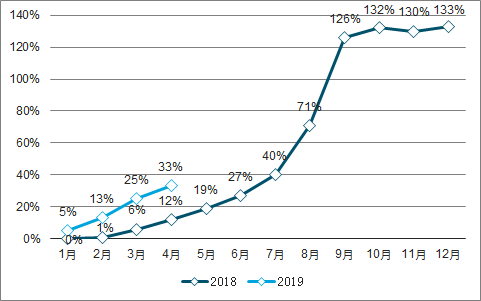

我们从两个维度考察基建力度:一是财政资金释放;二是水泥、挖掘机等微观行业指标。财政方面,从地方债投放力度来看(占所有基建资金比例10%),今年财政力度有一定前置:去年1-4月份专项债累计完成年度目标仅有12%,今年1-4月份已经完成33%。下半年财政支持力度或有所减弱。微观指标方面,我们用水泥-钢筋产量增速差来跟踪地产和基建需求差异。水泥需求中,房地产、基建和农村用占比为1/3:1/3:1/3;钢筋中,地产和基建占比2/3:1/3。水泥-钢筋产量差异可近似理解为房地产(钢筋)和基建(水泥)需求增速差。这一指标自2017年下半年以来持续为正,2019年价差虽有所缩窄,但地产增速仍然高于基建需求增速。挖机数据结构与水泥相似,房地产、基建、其他分别占比1/3:1/3:1/3。小松挖机利用小时数自4月份开始增速回落,侧面印证基建脉冲4月份略有放缓。

专项债累计投放量占年度目标系数

数据来源:公开资料整理

水泥-钢筋产量增速差额

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国钢铁行业市场专项调研及投资前景分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国钢铁行业市场运行格局及发展策略分析报告

《2026-2032年中国钢铁行业市场运行格局及发展策略分析报告》共十九章,包含中国钢材产业上市公司数据分析,中国钢铁行业竞争环境分析,2026-2032年中国钢材投资及发展前景展望等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询