一、中国军工行业行情回顾:军工行业涨幅较好,估值持续下降

中国军事工业包括所有从事各种武器装备研制、生产、修理和改进的企业,具有复杂的部门、部门内、组织和区域结构。中国军事工业总体上能够满足中国人民解放军对武器装备的需求,其中相当大一部分出口国外。同时,中国军事工业所生产的大部分武器装备的战术技术性能在一些情况下低于主要国家的同类产品。

(一)上半年国防军工板块呈现阶段性行情

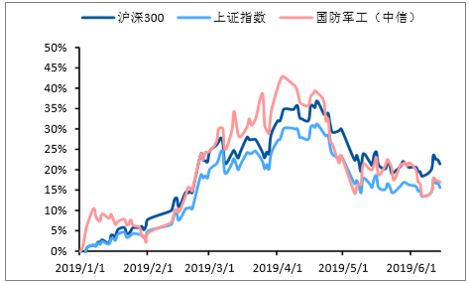

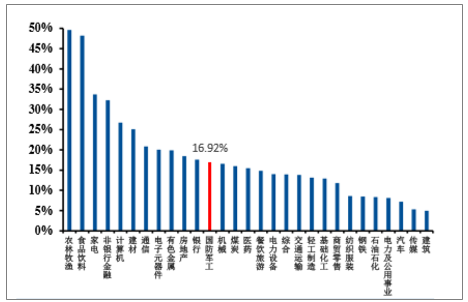

国防军工指数跑赢上证指数,行业排名第十二。截至2019年6月14日,国防军工指数累计上涨16.92%,同期上证指数上涨15.59%、沪深300上涨21.40%,军工指数跑赢上证指数1.33%,跑输沪深300指数4.48%。2019年上半年,全市场所有板块实现上涨,其中农林牧渔、食品饮料、家电和非银金融涨幅较大,分别为49.62%、48.19%、33.71%和32.25%。军工行业涨幅较好,在29个中信子行业中排名第12位。

19年上半年军工行业呈现阶段式行情。1-4月,整个A股市场在经历了长期低迷后大幅度反弹。军工行业受军费增速稳定、军工国企资产重组等有利因素影响,板块涨幅始终领先大盘指数,四月初涨幅最高达到42.88%。4-5月,大盘回落,在市场风险偏好降低的情况下,高β的军工行业大幅回吐前期涨幅。5月后,中美贸易摩擦再现,A股市场受此影响较大,开始震荡行情。

国防军工指数随大盘冲高回落

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国军工信息化行业市场供需预测及投资战略研究报告》

军工行业2019年上半年涨跌幅排名第十二位

数据来源:公开资料整理

(二)船舶板块涨幅较大,5G相关军工企业涨幅靠前

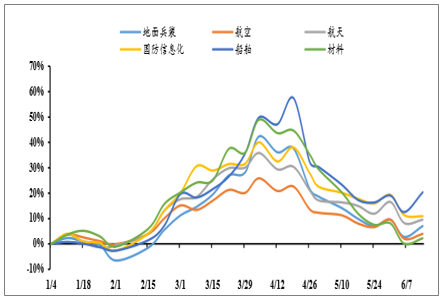

船舶子板块涨幅较大,材料子板块表现较差。子板块来看,船舶、国防信息化、航天、地面兵装、航空和材料分别上涨20.38%、10.96%、9.58%、7.10%、4.02%和2.25%。船舶子板块受到中国船舶和中船防务重大资产重组、南北船合并预期升温以及海军70周年阅兵的影响,呈现出独立的上涨行情。材料子板块在4月前涨幅较高,主要原因为重点公司2018年业绩转好。

船舶板块涨幅20.38%,子板块中表现最好

数据来源:公开资料整理

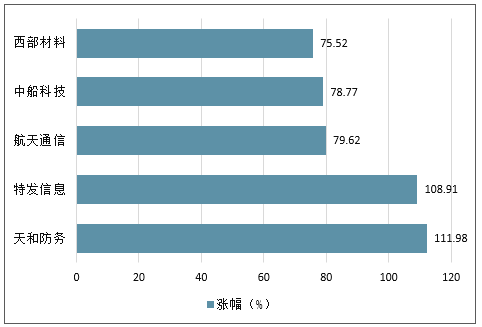

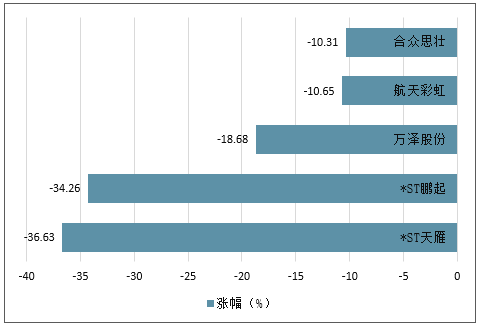

5G相关军工企业涨幅靠前,连续亏损企业跌幅较大。2019年被称为5G元年,上半年110家军工上市公司中涨幅靠前的同样以5G通信相关的企业为主,如天和防务、特发信息和航天通信。天和防务主要从事太赫兹、毫米波芯片化雷达等技术研究,5G方面包括环形器和隔离器的生产,19年上半年股价涨幅高达111.98%,排名军工板块第一。特发信息以光纤光缆、智能接入和军工信息化为三大产业布局,半年度涨幅108.91%。

航天通信以军用通信设备和近程导弹防御系统为主,上半年涨幅达到79.62%。中船科技作为南船内部重大资产重组的第一家,自公布重组预案后股价大幅增长,半年内上涨78.77%。跌幅排名靠前的公司主要为连续亏损的企业,股价跌幅均在30%以上,如ST天雁-36.63%和ST鹏起-34.26%。

2019年上半年军工行业涨幅前五公司

数据来源:公开资料整理

2019年上半年军工行业跌幅前五公司

数据来源:公开资料整理

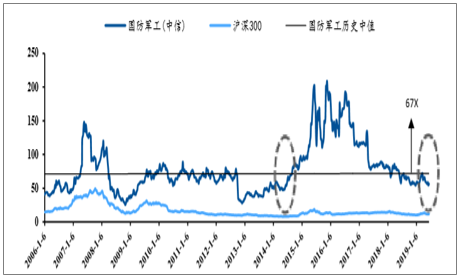

(三)板块估值仍为14年中期水平,估值趋于合理

板块估值趋于合理,行业投资价值已现。今年上半年军工指数涨幅16.92%,但板块估值为2014年牛市启动前的水平,目前整体估值56X,虽然相对于沪深300仍然偏高,但相较于牛市高点调整幅度明显,板块估值已经位于历史估值中位数(67X)偏下位置。未来,随着资产注入的预期增强以及新型号武器的逐步列装,行业估值将趋于合理。

军工板块估值回到14年中期水平

数据来源:公开资料整理

(四)基金重仓持股比例略有下降,核心厂商基金减持明显

Q1基金重仓持股比例下降,国防军工市值占比提升。2019Q1,全基金国防军工重仓持股比例为2.63%,较2018年四季度略微下降。从军工行业重仓持股市值看,Q1重仓市值总计261.8亿元,环比增长28.5%。从军工行业市值占比看,中信国防军工行业市值占A股市值的比例为1.53%,较Q4提高0.05%。

国防军工机构持仓仍处低位,未来提升空间大

数据来源:公开资料整理

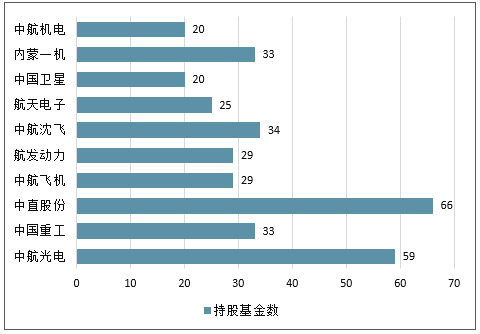

核心主机厂及配套企业基金持股市值高,但一季度减仓同样明显。军工板块一季度基金持仓市值前十名仍然以核心军工国企为主,分别为中航光电(28.89亿元)、中国重工(24.91亿元)、中直股份(23.52亿元)、中航飞机(18.64亿元)、航发动力(17.57亿元)、中航沈飞(14.64亿元)、航天电子(10.91亿元)、中国卫星(10.80亿元)、内蒙一机(9.77亿元)、中航机电(9.65亿元)。

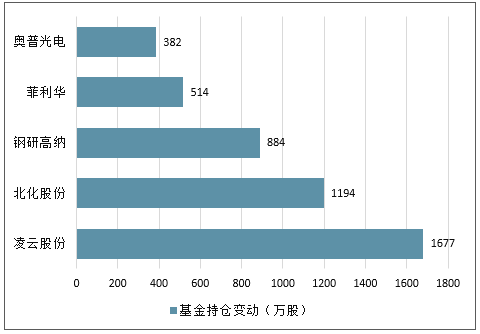

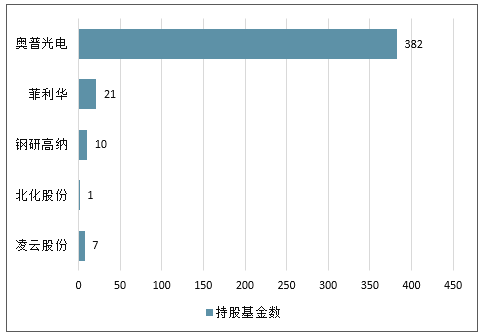

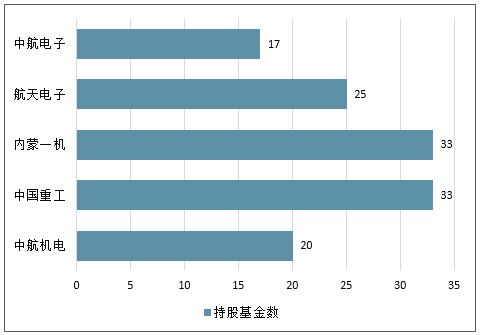

从基金持股规模变动角度看,Q1加仓规模前五的公司为凌云股份、北化股份、钢研高纳、菲利华、奥普光电,以地面兵装和材料板块公司为主;Q1减仓规模前五的公司为中航机电、中国重工、内蒙一机、航天电子、中航电子,以军工国企中的核心主机厂和配套厂商为主。从一季度基金调仓的风格可见,凌云股份和北化股份基金加仓规模分列前两位,由于业绩增长较差,持股基金数分别为7家和1家,并且材料领域内业绩实现较好的钢研高纳和菲利华基金加仓明显;部分核心厂商,如中航机电、中国重工、内蒙一机继续被基金减持。

2019Q1基金持股市值前十公司

数据来源:公开资料整理

2019Q1基金持股市值前十公司的基金持股比例

数据来源:公开资料整理

2019Q1基金持股市值前十公司持股基金数

数据来源:公开资料整理

2019Q1基金持股加仓规模前五公司

数据来源:公开资料整理

2019Q1基金持股加仓规模前五公司持股基金数

数据来源:公开资料整理

2019Q1基金持股减仓规模前五公司

数据来源:公开资料整理

2019Q1基金持股减仓规模前五公司持股基金数

数据来源:公开资料整理

二、军改对未来军工行业发展影响深远,军工订单复苏

我国自2015年12月启动军改,此次改革总体目标为:2020年前在领导管理体制、联合作战指挥体制改革上取得突破性进展;在优化规模结构、完善政策制度、推动军民融合发展等方面改革上取得重要成果;努力构建能够打赢信息化战争、有效履行使命任务的“中国特色现代军事力量体系”,完善中国特色社会主义军事制度。改革的具体措施中,军委总部体制改为军委多部门制、组建军委审计组,全面实施派驻审计、推动军民融合等对军工领域有深远影响。军改第一阶段“脖子以上”(指挥控制体系)改革在2016年底基本结束;第二阶段“脖子以下”(军队规模结构和力量编成)改革2017年开始;所有调整预计将在2020年前完成。

由于装备采购需求方受到军改影响,2016年和2017年我国军队武器装备需求受到很大的抑制,有关统计称武器装备五年规划前两年装备预算执行率只有20-25%,项目多处于停滞状态。随着军改的推进,军队整体体制架构基本完成,人员逐步到位,从2018年开始军方订单已开始逐步释放出来,部分上市公司订单已经出现明显放量。

根据全军武器装备采购信息网公示信息披露,截止目前,2018年军品订单采购数量超过1000项,较前三年放量明显。从采购时间来看,四季度采购需求明显较其他季度增加明显。

但是,军改对军队体制架构等的变化和人员的变更对订单的验收也产生影响,2018年部分公司订单确认收入进度不及预期。军方对于军工企业订单验收情况已引起重视,预计2019年相关验收进度将好于今年。随着订单的释放和订单验收节奏的加快,预计2018年、2019年、2020年军工上市公司业绩呈现逐年上升的态势。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2026!中国水下助推机器人行业发展历程、市场政策汇总、产业链图谱、市场规模、竞争格局及发展趋势分析:市场前景十分可观[图]](http://img.chyxx.com/images/2022/0330/e060dd24be7392f76ddd0a84489963879d953ac6.png?x-oss-process=style/w320)

![2026年中国汽车声学部件行业市场政策汇总、产业链、市场规模、竞争格局及发展趋势分析:随着新能源汽车市场的崛起,行业迎来新一轮增长期[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2026年中国医药终端行业政策、产业链、销售总额、渠道结构、内外企结构、销售TOP20占比、第三终端TOP9及发展趋势研判:城市医院终端内资企业占主要份额[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)

![研判2026!中国刻蚀机行业政策、行业壁垒、产业链、市场规模、竞争格局及发展趋势分析:竞争格局高度集中且激烈,中国企业将扮演越来越重要的角色[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)