一、住宅地产市场

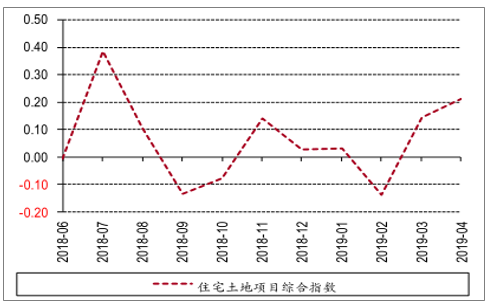

2018年6月至2019年4月之间,住宅土地曲线分别在2018年9月和2019年2月两次探底,随后快速上升。从历史上看,住宅土地综合指数的波动有明显的周期性,并且在底部都经历了大约12个月的充分调整,相较之下,本轮房地产周期土地指数的表现异于往常,不仅下行的持续时间较短,在底部调整的时间更短。

相对较弱。从土地指数的物量成分变化来看,供地面积同比大幅上升,是支撑土地指数强势上行的重要原因,相较之下,购地指数的变化幅度相对较小。从历史表现来看,供地面积在本轮周期中上行的幅度超出历史复苏水平,一定程度上说明地方政府在供地政策方面出现了趋势性变化。

特别是成交土地溢价率,在2018年10月触及周期低点之后,已经持续上行趋势半年时间,表明已成交的土地市场热度较高。这说明至少存在两个问题:一是住宅土地供给量增加没有推动成交量增速同步上升,但推动了楼面地价和成交土地溢价率上升,表明房地产开发商在购地的选择上趋于谨慎和抱团;二是已成交的土地楼面地价和溢价率维持在较高水平,表明住宅地产的土地成本继续上升,可能成为下一轮房价上涨的内生因素。

2019年4月住宅地产土地指数构成情况

数据来源:公开资料整理

2018.6-2019.4住宅地产土地指数走势

数据来源:公开资料整理

二、住宅土地结构

1、供地结构变化

一线二线城市加速供地。从增速的角度看,进入2019年之后,一线城市住宅土地供应面积同比增速一直维持在较高水平,2019年4月二线城市当月住宅土地供地占地面积同比增速也出现快速上升。与一二线城市形成对比的是,三线城市供地增速在2017-2018年间维持在相对较高水平,但自2018年下半年之后,三线城市的供地面积增速出现了明显的下滑。

三线城市供地占比上升,增速较低。从占比上看,一线、二线、三线城市土地供应的占比结构一直相对稳定:一线城市的占比一直维持在10%以下,二线城市和三线城市的供地面积占比则在30-60%之间大幅波动。2017年之后,二线城市供地面积占比趋于下行,相应的三线城市的占比出现上升,但2019年之后,二者的结构再次出现逆转。2019年前四个月二线城市供地面积占比上升至49.5%,三线城市供地占比下滑到46.5%。

2018.11-2019.4住宅土地供地占地面积结构

数据来源:公开资料整理

2、购地结构变化

二线是住宅土地最重要的增量市场。从购地占地面积来看,2019年以来二线城市的占比逐步上升,相对应的是三线城市的占比逐步下滑和一线城市的占比波动下滑,同时二线城市的购地占地面积增速也表现好于一线和三线城市。并且从购地占地面积和购地规划面积的对比来看,二线城市住宅土地成交主要用于高密度住宅。我们维持此前观点,二线城市未来将成为人口净流入的主要对象,因此二线城市住宅地产的需求或将持续相对强劲。需要注意的是,二线城市住宅房地产市场挑战未来或更像一线城市,主要在于平衡供应土地、房价涨幅与地方财政、城市可持续发展等方面问题。

此前受益于棚改货币化政策,三线城市房地产周期出现了异于历史规律的强劲表现,但随着棚改政策的降温,三线城市房地产周期回落,比较明显的体现在住宅土地购地面积同比增速的持续回落。未来三线及以下城市房地产周期能够实现平稳回落是我们认为的重点,对其有所助益的是中国城镇化率仍有较大的提高空间,以及住宅存量市场结构性老化可能带动的住宅臵换需求。

3、成交结构特点

随着房地产周期的升温,成交土地溢价率明显走高,其中二线城市率先走高,三线城市紧随其后。虽然一线城市溢价率则在相对稳定的水平上小幅上行,但是一线城市住宅土地的成交比例最高,一定程度上说明一线城市当前的住宅市场走稳。二线城市将是住宅房地产开发商争夺的主要市场,并且集中争夺的是二线城市的核心地段,明显体现在二线城市住宅土地市场购地金额、楼面地价和成交土地溢价率等方面。

4、土地成交价款

与房地产市场周期上行形成鲜明对比的是,土地成交价款和购臵费同比增速都出现明显快速的下行,这也是我们认为一年后房地产市场化周期将出现下行拐点的重要依据。

三、房地产市场资金

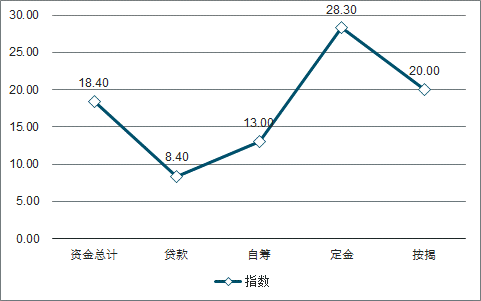

截至2019年4月,房地产开发资金来源累计同比增长8.9%,较2018年底增速上升2.5个百分点,其中国内贷款增长3.7%,定金及预付款增长15.1%,个人按揭增长12.4%,分别较2018年底增速上升8.6个百分点、1.3个百分点和13.2个百分点,仅自筹资金增速下降4.4个百分点。

从房地产资金来源构成来看,2019年4月相较2018年底,贷款、按揭的占比分别上升了2.6个百分点和1个百分点,是上升最为显著的构成;从资金来源对象看,来自银行等金融机构的资金(国内贷款和个人按揭贷款)占比达到32.4%,较2018年底上升了3.6个百分点,累计同比增长7.6%,增速较2018年底上升了10.5个百分点,来自个人的资金(定金预收款和个人按揭贷款)占比达到48.2%,较2018年底上升了0.5个百分点,累计同比增长14.2%,较2018年底上升了5.2个百分点。可见房地产行业中仍存在居民加杠杆和金融机构资金流入的现象。

4月房地产资金指数构成

数据来源:公开资料整理

1、金融的数据

2018年以来,新增居民中长期贷款在新增人民币贷款中的占比一直维持在30%上下波动,但2019年4月居民中长期贷款随着房地产销售额同比上升出现回升,占比较3月上升13.6个百分点,且较去年同期上升了10.8个百分点。从增速来看,新增居民中长期贷款同比增速自2017年11月见底,此后持续上行,并在2018年10月之后增速趋势性回到正增长方向上。从贷款余额结构方面看,住户中长期消费贷余额同比在2019年初出现小幅跳升,但上升趋势没有持续,更明显的是表现在住户中长期消费贷款余额在各项贷款中的占比稳定上升。

从月度数据来看,2019年4月金融机构各项贷款余额同比增长13.5%,从季度数据来看,截至2019年3月,商业性房地产贷款余额同比增长18.7%,房地产开发贷余额同比增长18.9%,住房开发贷余额同比增长26.8%,个人住房贷款余额同比增长17.5%。从贷款增长的角度看,一定程度上存在资金向房地产行业倾斜的情况。

2、财政的数据借鉴

与土地成交价款增速一致的是,2019年以来土地出让金同比增速快速下滑,其中既有基数较大的原因,又有房地产政策调整导致房企拿地行为发生变化的原因。但与此同时发生了土地出让安排支出同比增速维持在相对较高水平的现象,结合前述今年房地产开发商拿地“挑肥拣瘦”的情况来看,我们猜测此前我国城市发展走“外延式”扩张道路的方向,未来可能在部分地区有所改变,因此导致土地平整成本抬升。

与土地成交价款增速一致的是,2019年以来土地出让金同比增速快速下滑,其中既有基数较大的原因,又有房地产政策调整导致房企拿地行为发生变化的原因。但与此同时发生了土地出让安排支出同比增速维持在相对较高水平的现象,结合前述今年房地产开发商拿地“挑肥拣瘦”的情况来看,我们猜测此前我国城市发展走“外延式”扩张道路的方向,未来可能在部分地区有所改变,因此导致土地平整成本抬升。

3、居民消费的数据

居民买房是刚需。整体来看,我们认为全国居民的居住消费结构占比仍有上升的可能,特别是中西部地区和居民收入较高的东部部分省,对比东部地区的居住消费结构,还有较大可上升空间。在房地产行业市场化背景下,应坚持一城一策,并减少对房地产行业的直接行政干预,转而向房住不炒和理顺规范房地产市场发展的方向转型。

相关报告:智研咨询发布的《2019-2025年中国房地产行业细分市场发展格局及投资潜力评估报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国宁波房地产行业市场发展态势及投资潜力研判报告

《2025-2031年中国宁波房地产行业市场发展态势及投资潜力研判报告 》共十五章,包含2020-2024年房地产行业融资分析,宁波房地产市场趋势分析,2020-2024年房地产政策法规分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询