1、需求端:核心消费群体持续扩容,行业空间广阔

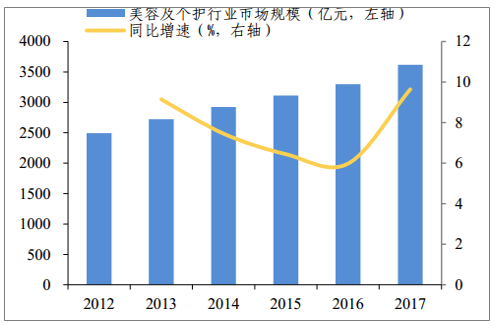

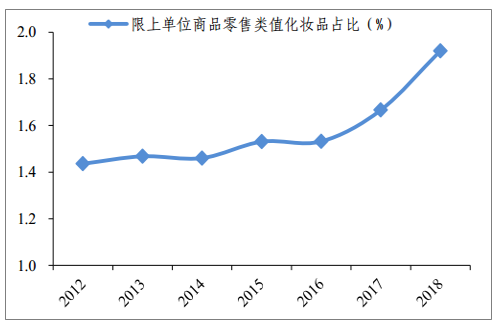

行业规模持续攀升,消费支出占比提高。2017年我国美容个护行业的市场规模为3615.66亿元,较上年增长9.64%,2012-2017年行业增速CAGR为7.72%。美容及个护行业可分为护肤品、彩妆、防晒用品、香水、口腔护理、美发护发品等11个子品类,覆盖化妆品公司生产销售的全部产品。化妆品占限额以上单位商品零售类值的比例自2017年以来加速提升,2018年占比为1.92%,较2016年提升0.39pct。

美容及个护行业市场规模

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国美容化妆品及护肤品行业市场现状分析及投资前景预测报告》

限上单位商品零售类值化妆品占比持续提升

数据来源:公开资料整理

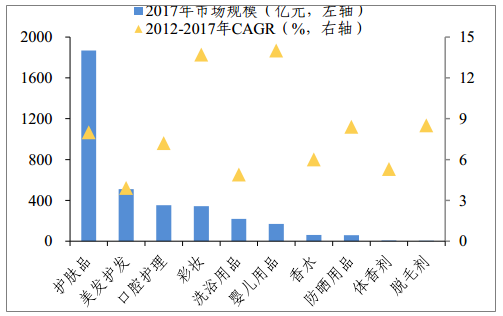

护肤品稳健增长,婴儿用品、彩妆增速领先,洗浴用品、美容护发增速相对较慢。护肤品是我国美容个护行业规模最大的子品类,2017年实现市场规模1866.55亿元,保持稳健增长态势,2012-2017年增速CAGR为8%,增速快于行业平均水平。增速最快的子品类是婴儿用品和彩妆,2012-2017年增速CAGR分别为14%和13.7%,增速分别高出行业平均水平6.3pct/6pct。洗浴用品和美容护发是发展相对成熟的子品类,增速相对较慢,2012-2017年增速CAGR分别为4.9%/3.9%。

婴儿用品、彩妆、护肤品增速均较快

数据来源:公开资料整理

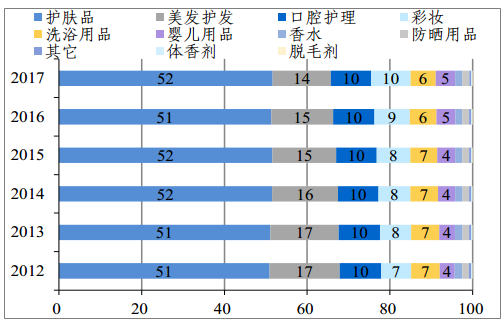

护肤品在美容个护中占比超过50%

数据来源:公开资料整理

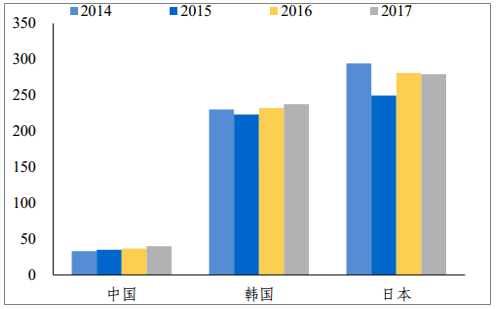

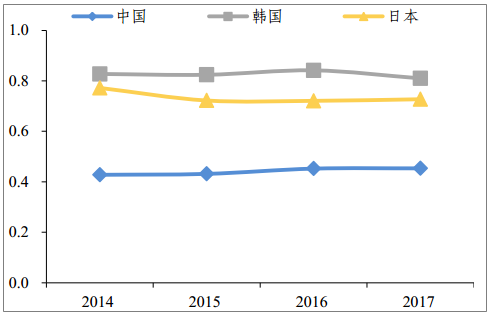

人均消费水平提升空间大,行业前景广阔。从绝对消费水平看,近年来我国化妆品人均消费水平缓慢提升,2017年人均消费水平约为40美元,但是仍与日韩相差五倍左右,提升空间较大。从相对消费水平看,我国化妆品人均消费金额/人均GDP比例相对较低,2017年约为0.45,而日、韩的人均消费占比均在0.7-0.85之间,我国化妆品渗透率仍有较大提升潜力。

我国化妆品人均消费水平提升空间较大

数据来源:公开资料整理

我国化妆品人均消费金额/人均GDP相对较低

数据来源:公开资料整理

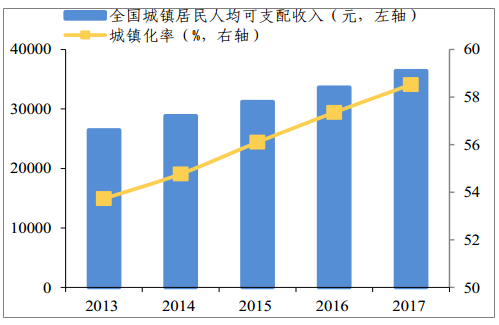

“核心消费人群”不断扩容,驱动行业规模增长。日本化妆品公司资生堂曾将我国化妆品“核心消费人口”定义为居住在城镇、年收入不低于3万元人民币且年龄大于20岁的女性。2010年我国化妆品“核心消费人群”约为1亿人,已高于日本当年水平,预计到2020年我国“核心消费群体”可达到4亿人左右。另外,2013-2017年我国城镇居民人均可支配收入以及城镇化水平持续提升,有望支撑“核心消费群体”不断扩容,并在中长期驱动化妆品行业持续发展。

我国化妆品核心消费人群不断扩容

数据来源:公开资料整理

城镇居民人均可支配收入及城镇化率持续提升

数据来源:公开资料整理

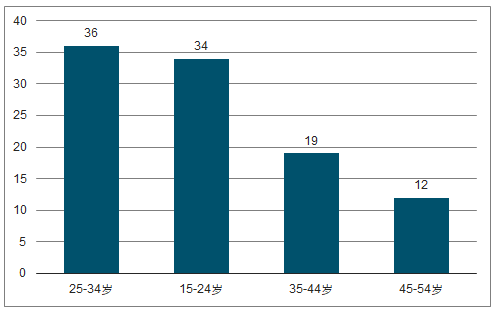

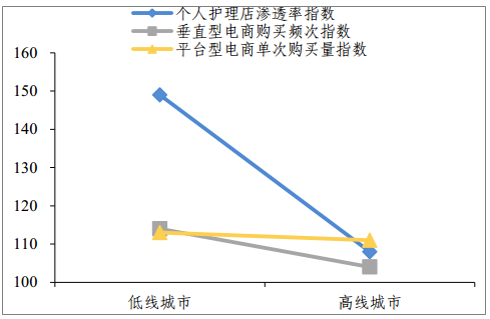

“85后”成主力消费群体,低线城市升级潜力大。从具体消费人群看,尤其看好“85后”的年轻群体以及低线城市居民的消费潜力。一方面,化妆品消费呈现年轻化趋势。出生于1985-1994年的消费群体已在职场上崭露头角,并具备较强的消费能力,较其父辈更倾向于增加个性化及高端化的消费投入;同时出生于1995年及以后的年轻群体在社交媒体的影响下更早接触化妆品,也具有一定的消费能力。根据凯度消费者指数的调查,“85后”消费群体总共对化妆品消费增长的贡献率已达到70%左右。另一方面,低线城市居民的消费潜力不容小觑。凯度消费者指数的调查显示,下线城市居民在个人护理店渗透率、垂直型电商的购买频次以及平台型电商的单次购买量等指标上均强于上线城市居民,随着收入水平的提升,未来低线化妆品消费市场增长潜力值得期待。

“85后”化妆品消费增长贡献率达到70%

数据来源:公开资料整理

下线城市消费者在多渠道化妆品消费能力不容小觑

数据来源:公开资料整理

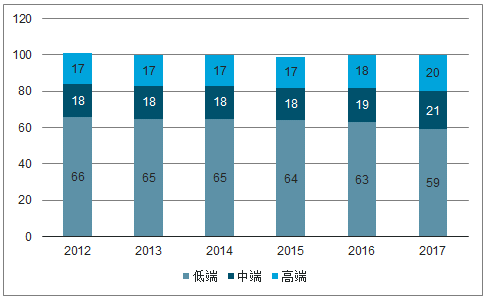

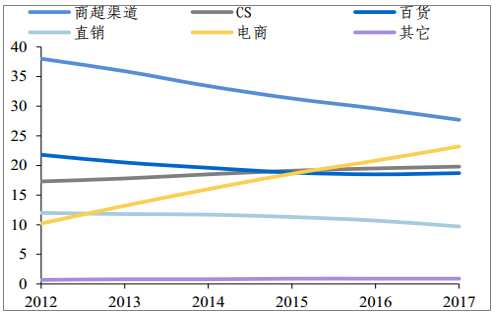

大众份额占主导,电商占比提升最快。从产品定位看,目前我国定位中低端的大众产品仍占据较大市场份额,2017年我国大众产品市场份额约在80%左右。从销售渠道看,化妆品由于体积小、方便运输的特点,较为适合线上销售。近年来电商渠道增长最快,2012-2017年渠道占比提升13pct。线下CS渠道持续向低线渗透,份额亦有小幅提升。商超和百货渠道由于体验性不足,受电商冲击较大,2012-2017年渠道占比分别下降10.3pct/3.1pct。直销渠道由于质量参差不齐,渠道占比也有一定下滑。

大众产品份额占主导

数据来源:公开资料整理

电商渠道占比提升较快

数据来源:公开资料整理

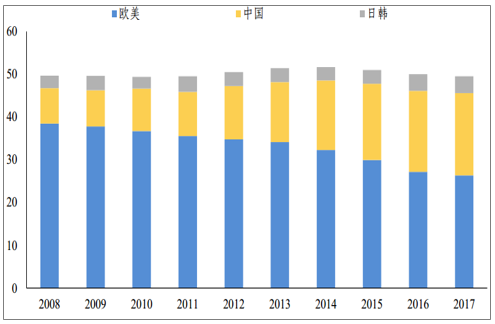

2、供给端:整体集中度略有下滑,国货份额持续提升

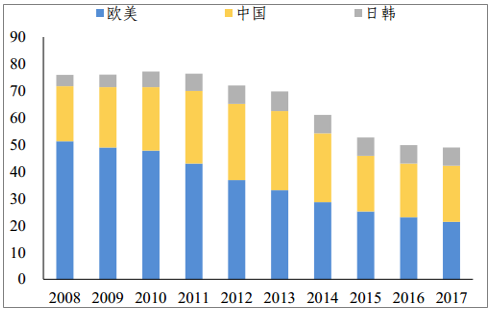

2014年后整体集中度略有下滑,国货品牌份额持续提升。从美容个护整体CR50集中度看,2014年以后略有下滑,主要系欧美品牌市场份额下降较快,国货品牌份额在此期间持续提升。

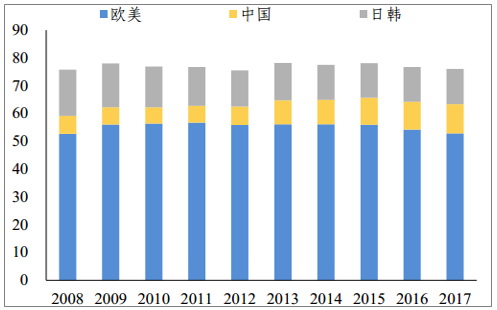

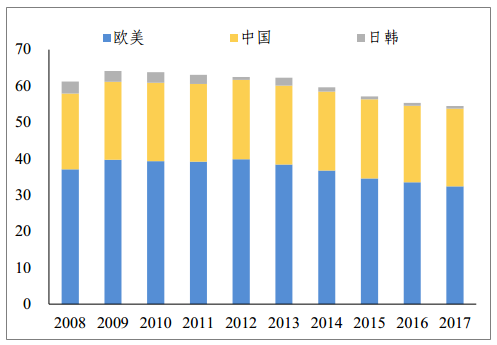

分档次看:大众集中度缓慢下滑,中高端集中度缓慢上升。2014年以来大众CR50集中度总体呈缓慢下降趋势,主要系近年来百货、商超渠道流量下滑,导致以该渠道为主的欧美、日韩系品牌份额下降,而CS渠道收入稳定、线上渠道布局较早、营销方式多样化的本土品牌市占率稳中有升;2014年以来中高端CR50集中度呈缓慢上升趋势,主要系高端品牌贡献,兰蔻、雅诗兰黛、资生堂、后、雪花秀等品牌份额均有所上升,科颜氏、薇诺娜等功能性品牌份额亦增长较快。

美容个护整体CR50集中度变化情况

数据来源:公开资料整理

大众CR50集中度变化情况

数据来源:公开资料整理

中高端CR50集中度变化情况

数据来源:公开资料整理

分品类看:护肤、男士用品、美发护肤集中度较为稳定,彩妆、婴儿用品、洗浴用品集中度有所下降

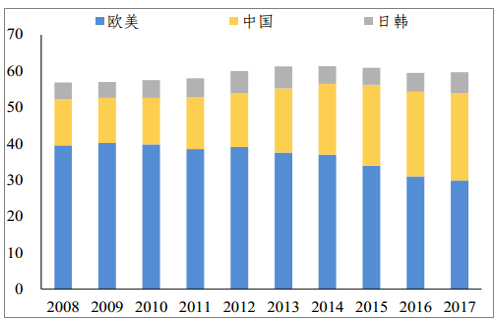

护肤类:2013年以来CR50集中度整体较为稳定,但是国货品牌与欧美品牌市占率变化趋势相反。国货品牌市场份额显著抬升,主要系百雀羚、自然堂等多个国货品牌渠道调整迅速、且营销方式更加灵活。

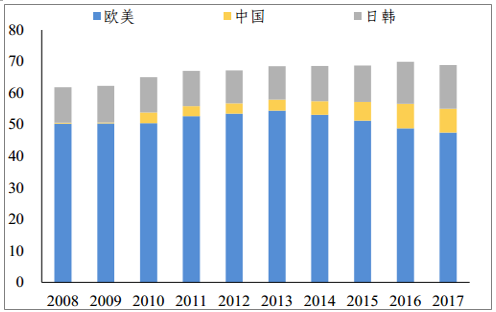

彩妆类:2015年以来CR50集中度略有下降,主要系排名前两位的美宝莲及欧莱雅份额下降较快,YSL、迪奥等高端品牌份额均有所上升,格调独特的国货品牌玛丽黛佳份额也有所提升。

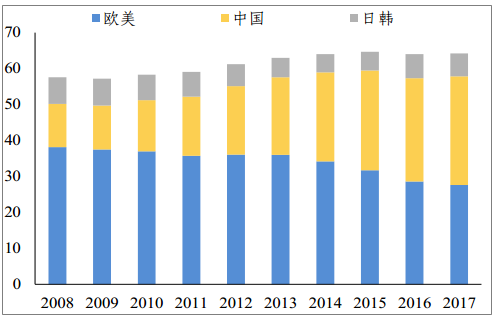

婴儿用品:2014年以来CR20集中度下降明显,主要系排名第一的强生由于产品创新不足且深陷质量危机,份额下滑明显。中国和日韩份额总体较为稳定,但不同品牌表现分化,市占率显著上升的代表品牌是启初和贝亲,2008-2017年份额分别上升5.3pct/2.4pct,主要系迎合“天然、温和”理念、产品细分化较好、且从商超、母婴、电商全渠道拓展。

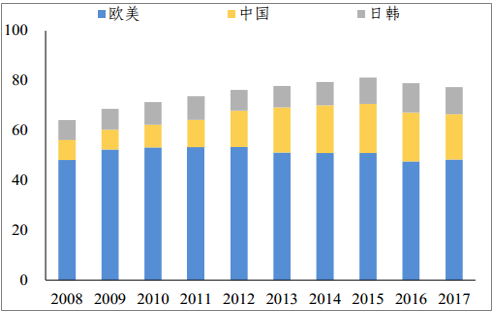

男士护理:CR30集中度一直较为稳定,但各品牌排名有一定变化,份额上升较快的为欧莱雅男士和高夫,2008-2017年份额分别上升8.8pct/3.2pct,主要系通过邀请流量代言人或和知名IP合作实现产品年轻化,以及实施全渠道数字化营销。

洗浴用品:2014年以来CR30集中度有所下降,主要系主打除菌概念的舒肤佳、Olay等传统龙头市占率有所下滑,而主打天然植物或精油等概念的品牌份额有所提升。

美发护发:CR30集中度一直较为稳定,但是传统流通品牌龙头海飞丝、飘柔、力士等份额均有一定下滑,定位高端洗护的滋源、施华蔻、吕等份额有所上升。

护肤CR50集中度变化情况

数据来源:公开资料整理

彩妆CR50集中度变化情况

数据来源:公开资料整理

婴儿用品CR20集中度变化情况

数据来源:公开资料整理

男士护理CR30集中度变化情况

数据来源:公开资料整理

洗浴用品CR30集中度变化情况

数据来源:公开资料整理

美发护发CR30集中度变化情况

数据来源:公开资料整理

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年中国饮水机行业全景简析:茶吧机迅速替代桶装机市场[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2024年中国储氢行业现状及发展趋势分析:技术创新驱动发展,产业链协同助力储氢产业崛起[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2024年中国电液伺服阀行业全景洞察:电液伺服阀市场需求将不断增长,行业具有良好发展前景[图]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)

![2024年中国户用光伏行业现状及未来趋势分析:利好政策效应稳步释放,户用光伏并网容量持续增加[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2023年中国网络直播行业全景速览:用户体验持续优化,特色直播不断涌现[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)