一、2018年年报总结:否极泰来,集中度进一步提升

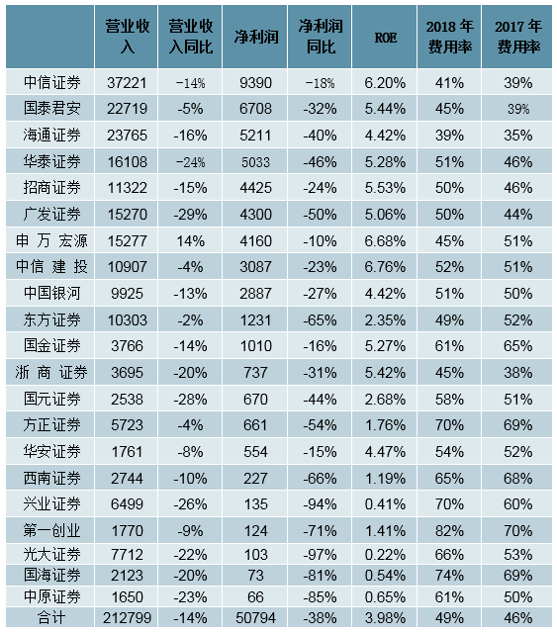

21家上市券商营业收入同比下滑14%,净利润同比大幅下滑38%。2018年21家已披露2018年业绩的上市券商合计实现营业收入2128亿元,同比下滑14%,实现净利润508亿元,同比大幅下滑38%。21家上市券商中仅申万宏源(+14%)营业收入正增长,其中广发证券(-29%)、国元证券(-28%)、兴业证券(-26%)营业收入降幅最大。21家上市券商净利润同比均出现不同程度下滑,其中光大证券(-97%)、兴业证券(-94%)、中原证券(-85%)净利润降幅最大。行业集中度进一步提升。近年来业绩前十大券商在行业中的份额不断提升,母公司口径净利润占比从14年的46%增长至18年的66%。

2018年上市券商经营数据(百万元)

资料来源:公开资料整理

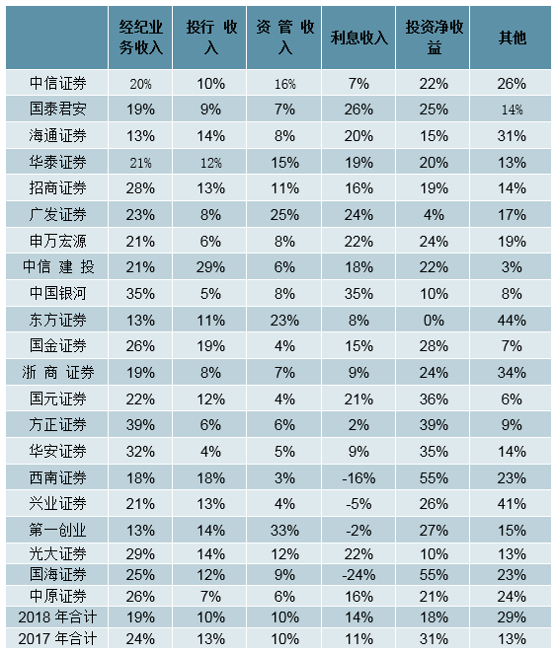

收入结构微调,经纪业务、投行收入、投资净收益占比下降,利息收入、其他业务占比上升,资管业务占比基本不变。2018年经纪/投行/资管/利息/自营/其他收入分别占比19%/10%/10%/14%/18%/29%;17年分别为24%/13%/10%/11%/31%/13%。收入结构调整与18年自营权益类资产投资收益大幅下滑、IPO被否率高、两融余额同比减少有关。此外各大券商积极拓展其他类型业务,如国际业务、期货业务等,亦相应提升了其他业务收入的占比。

2018年上市券商各业务分部收入占比

资料来源:公开资料整理

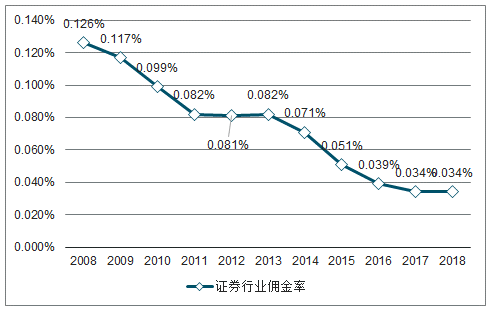

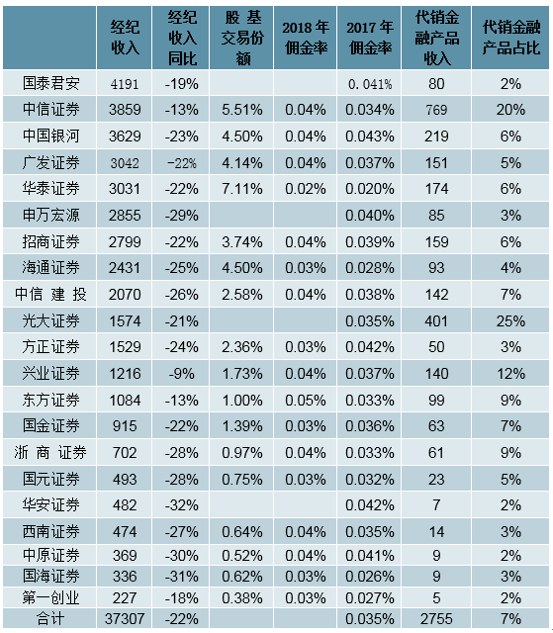

1、经纪业务:佣金率或触底,经纪收入下滑22%

2018年21家上市券商经纪业务收入合计373亿元,同比下滑22%。18年券商佣金率0.034%,与17年基本持平,下滑速度明显趋缓,中大型券商已逐步减少对经纪业务的依赖,开展费率更高的机构经纪业务和财富管理业务以缓解佣金率下行、市场交投不活跃的压力。上市券商中,华泰证券佣金率0.021%,远低于行业平均水平。

证券佣金率基本持平

资料来源:公开资料整理

2018年上市券商经纪业务收入及佣金率(百万元)

资料来源:公开资料整理

2、投行业务:IPO发行数量大幅减少,投行业务集中度显著提升

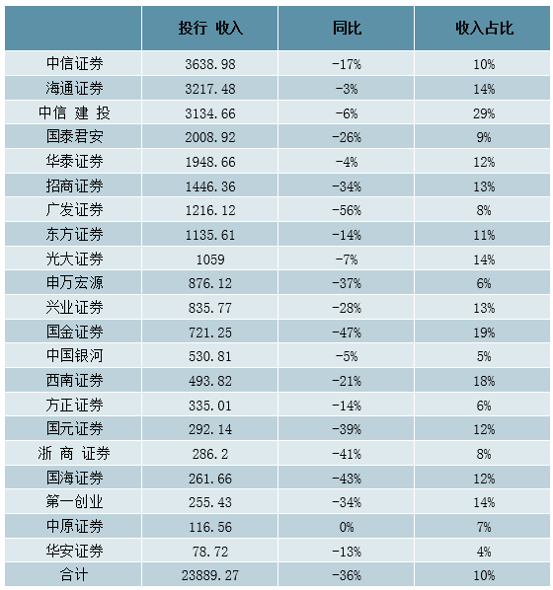

受IPO审核从严、再融资规模收缩影响,投行收入大幅下滑。2018年21家上市券商实现投行收入239亿元,同比下降36%,收入占比10%。除中原证券投行收入同比基本持平外,21家券商投行收入同比均出现下滑,广发证券(-56%)、国金证券(-47%)、国海证券(-43%)投行收入同比降幅最大。

2018年上市券商投行收入(百万元)

资料来源:公开资料整理

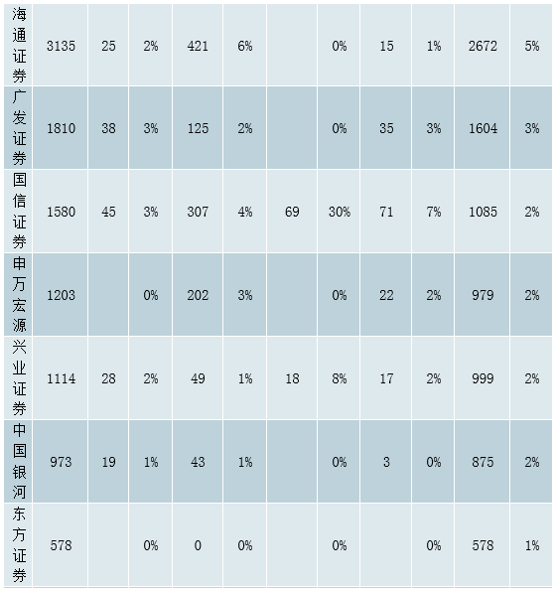

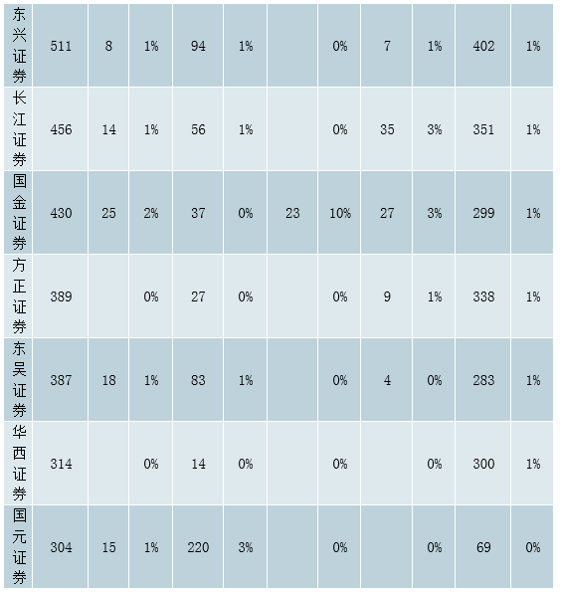

从2018年完成承销项目金额来看,上市券商集中度显著提升,大型综合型券商凭借自身丰富的资源和团队优势,股债承销规模均大幅领先同业。前八家券商,中信证券、中信建投、中金公司、招商证券、国泰君安、光大证券、海通证券、华泰证券合计完成股权、债权主承销39031亿元,占比近57%。其中IPO承销方面,随着发审数量减少以及项目被否率较高,拥有优质上市资源的券商2018年完成IPO承销数量及金额均领先同业。

2018年上市券商投行业务承销情况比较(亿元)

资料来源:公开资料整理

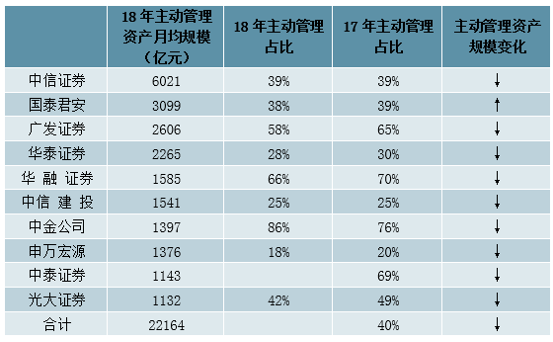

3、资管业务:资管规模继续下滑,主动管理转型任重道远

2018年4月27日,经国务院同意,《关于规范金融机构资产管理业务的指导意见》正式发布,在监管层当前去通道、控杠杆、防嵌套的明确立场下,券商资管的转型压力不容小觑。提高主动管理规模逐渐成为证券行业内共识。但目前业内各券商的资管业务结构差异较大,对于通道业务占比很高的券商资管而言,短期阵痛不可避免,资管整体规模将受到影响,但中长期来看,新规将倒逼通道业务向主动管理转型,有利于行业健康发展。

2018年主动管理资产规模排名前十的券商资管规模及占比

资料来源:公开资料整理

2018年21家上市券商合计实现资管收入248亿元,同比下降8%。我们认为在通道业务被动及主动压缩下,预计19年资管结构性调整将更为明显,主动管理型资管规模占比有望增长。2018年末20家上市券商资管规模合计6.93万亿元,同比下滑13%。其中定向资管规模5.34万亿元,同比下滑18%;集合资管规模1.07万亿元,同比下滑2%;专项资管规模4260亿元(含专项资产支持计划),同比增长23%。

2018年上市券商资管收入及规模

资料来源:公开资料整理

4、自营业务:降低权益仓位,增配债券类投资

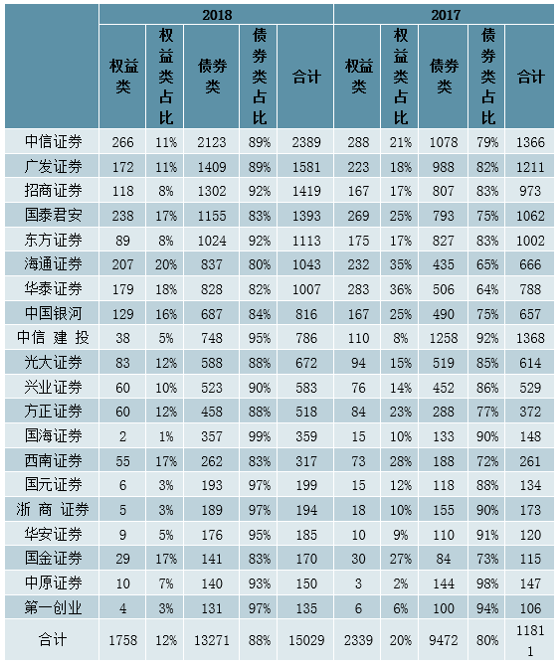

受权益市场影响,投资净收益同比下滑30%;降低权益仓位,增配债券类投资。2018年21家上市券商合计实现投资收益419亿元,同比下降47%;考虑到会计调整,将债权、其他债权利息收入重新记回投资净收益,21家上市券商合计实现投资净收益552亿元,同比下滑30%。受权益市场波动加剧、债券慢牛行情回归等影响,持仓结构有所调整。2018年上市券商自营持仓规模合计1.5万亿元,其中债券类1.33万亿元,规模占比88%,同比提升8ppt;权益类1758亿元,占比12%,同比下滑8ppt。

2018年上市券商自营持仓结构(亿元)

资料来源:公开资料整理

5、信用中介业务:主动压缩股票质押规模,平均减值计提率约2%

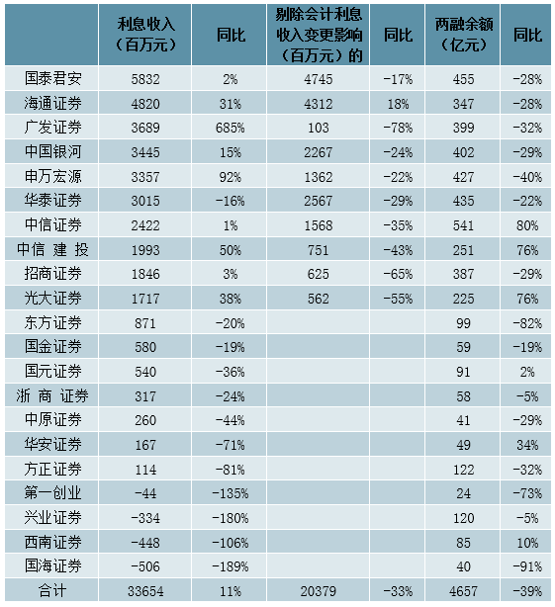

剔出会计变动影响后的利息收入同比下滑33%,两融余额同比大幅下滑39%。2018年21家已披露业绩的上市券商实现利息收入337亿元,同比增加11%;剔除切换会计准则影响后实现利息收入204亿元,同比下滑33%。2018年21家上市券商两融余额4657亿元,同比大幅下降39%。

2018年上市券商利息收入及两融余额

资料来源:公开资料整理

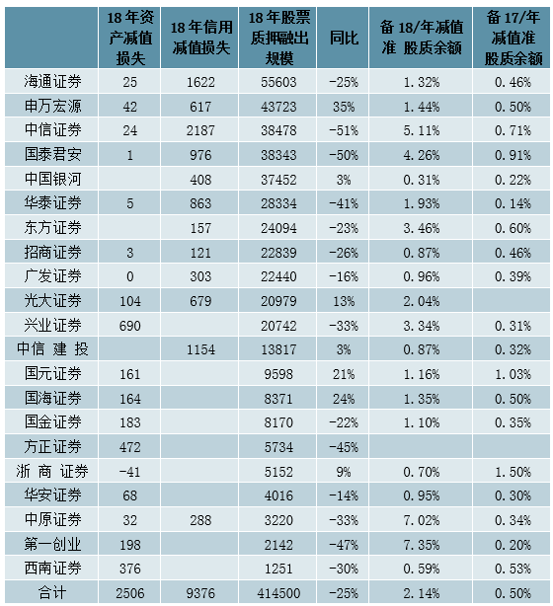

平均减值计提率2%。受二级市场波动影响,以及A+H上市券商切换会计准则,券商2018年大幅增加减值计提幅度。2018年21家已披露业绩的上市券商共计提信用和资产减值119亿元,同比增加53%。股票质押业务行业平均计提率2%。

2018年部分上市券商计提信用和资产减值(百万元)

资料来源:公开资料整理

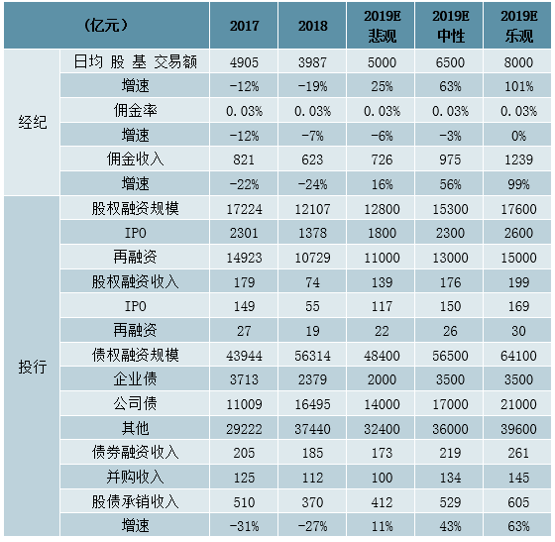

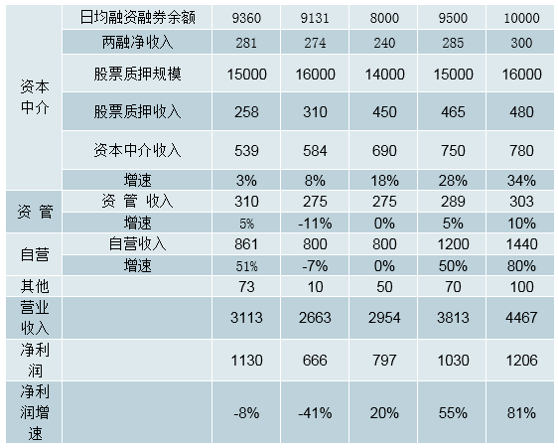

再次上调2019年行业盈利预测,预计净利润同比增长55%。考虑到今年一季度市场交投活跃,指数上涨较多,我们再次上调行业盈利预测。估算在悲观/中性/乐观情形下,2019年净利润同比+20%/55%/81%(调整前为-6%/+23%/+52%)。中性假设的业务分部来看,经纪业务同比增长56%;投行业务同比增长43%,IPO及公司债发行预计同比大幅增长;资本中介业务收入同比增长28%;自营及资管分别同比增长50%及5%。

2019年盈利预测

资料来源:公开资料整理

二、预计行业2019年实现营收3468亿元,同比增长30.24%;实现净利润1006亿元,同比增长50.97%。

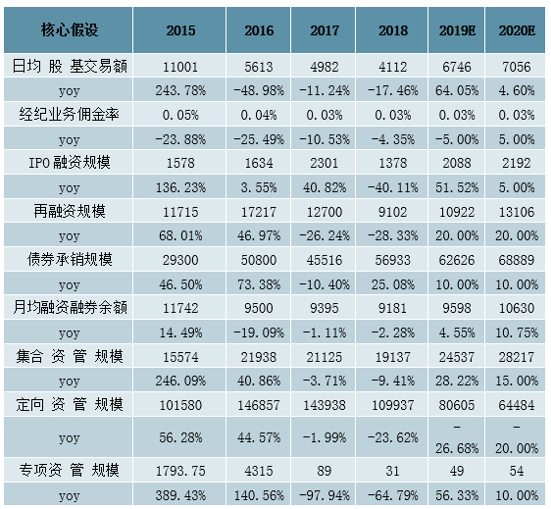

核心假设

(一)经纪业务

我们预计2019年A股日均股基成交额约为6746亿元,同比增长64.05%。

(二)投行业务

1)股权承销业务:中性假设下我们预计2019年IPO承销规模2088亿元,再融资规模1.09万亿元左右。

2)债券承销业务:中性假设下我们预计2019年债券承销规模6.26万亿元。

(三)资管业务

中性假设下,我们预计2019年券商行业集合、定向、专项资管规模分别为2.45万亿、8.06万亿、49亿元。

(四)自营业务

我们预计2019年行业自营规模与2018年基本持平,在2.1万亿左右,投资收益率较2018年略有提升。

2019年行业盈利预测核心假设(单位:亿元)

资料来源:公开资料整理

行业盈利预测

中性假设下,我们预计2019年行业实现营收3468亿元,同比增长30.24%;实现净利润1006亿元,同比增长50.97%。

2019年行业盈利预测单位:(亿元)

资料来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国证券行业市场深度调研及投资前景预测报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国券商行业市场运行格局及发展前景研判报告

《2024-2030年中国券商行业市场运行格局及发展前景研判报告 》共十五章,包含2024-2030年中国券商行业投资前景,2024-2030年中国券商企业投资战略分析,研究结论及建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2022年中国券商行业企业对比分析:中信建投 VS广发证券VS中金公司 [图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)