根据调查数据显示:从面膜材质种类来看,我国线上面膜材质占比中,贴片式面膜以68%的份额占据榜首,泥状面膜及免洗式面膜分别以13.2%、7.0%的比重紧随其后。从面膜功效作用来看,美白淡斑、补水保湿类型的面膜仍然是我国消费者的主体需求,市场占比分别为32.4%与24.9%(合计占比57.3%)。消费者方面,在面膜使用习惯养成后,消费者选品依据与需求更加多样化,各面膜品牌主要以爆款驱动销量增长。

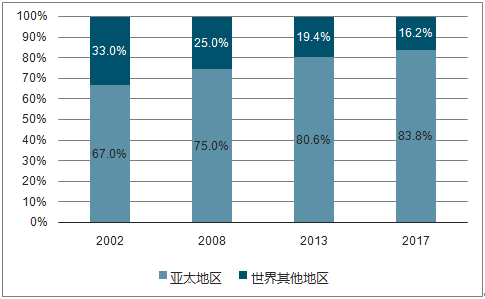

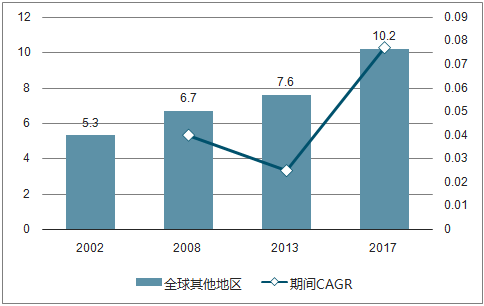

根据调查数据显示,2017年全球面膜市场规模达到63亿美元,2012-2017年CAGR为12.0%,预计2017-2021年CAGR仍保持9.1%。分地区来看,2002-2017年,亚太地区占全球面膜市场份额逐年攀升,由67%提升至84%,已成为名副其实的面膜第一市场。从增速来看,亚太市场同样是面膜发力的重要引擎,2007-2017年,亚太地区面膜市场从11亿美元增至53亿美元。而其他地区增长较为平缓,仅由2007年的5亿美元增加到2017年的10亿美元。

2012-2017年全球面膜市场规模(亿美元)图

数据来源:公开资料整理

2002-2017年全球面膜市场规模占比(按地区)图

数据来源:公开资料整理

2002-2017年亚太地区面膜市场规模及增速(亿美元)图

数据来源:公开资料整理

2002-2017年亚太外地区市场规模及增速(亿美元)图

数据来源:公开资料整理

智研咨询发布的《2019-2025年中国面膜行业市场需求预测及投资未来发展趋势报告》

分国家来看,中国是全球面膜最大市场,根据调查数据显示,2017年中国面膜市场规模达到30.0亿美元(约合人民币207.5亿元),约占全球面膜市场总量的47.6%,日本、韩国分列第二、三位,占比分别为18.7%、5.7%。从增速来看,中国高增持久期最长。2003-2017年中国面膜市场规模复合增长率为17.2%,在全球主要面膜消费地区中排名首位,美国、韩国及台湾市场紧随其后,CAGR分别为12.6%、9.7%与4.2%。据数据调查预计,2017-2021年中国面膜市场规模达到47亿美元,(约合人民币321亿元),复合增速达到11.7%。

2017年全球面膜市场规模占比(亿元人民币)图

数据来源:公开资料整理

从人均使用量来看,中国市场仍有较大上升空间。根据调查数据市场规模(以片状测量)及联合国人口统计数据,假设面膜使用者全部为女性后(考虑到面膜男性渗透率极低);可测得2017年中国15-47岁女性消费者年均使用8片面膜,与同处东亚文化圈的日本、韩国及台湾地区分别有3.2、2.1及1.6倍差距;从使用间隔看,2017年日本、台湾及韩国的女性消费者平均每1.5、2、2.5周使用一张面膜产品,而中国适龄女性平均每6周使用一片。未来随着人均收入的稳定增长及美丽经济的普及,对标日韩预期国内适龄女性使用频次将有显著提升,有望助力中国面膜市场规模攀上新高峰。

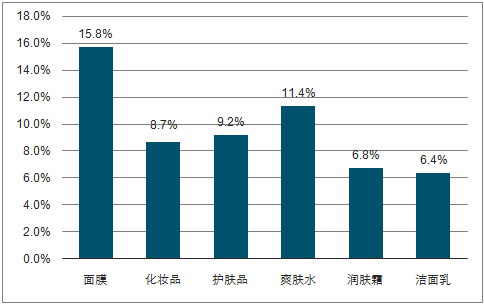

根据数据调查显示,2017年我国面膜行业的市场规模为207.5亿元,同比增长14.8%。近年来面膜增速领跑行业。2010-2017年面膜市场CAGR达到15.8%,显著高于同期化妆品行业8.7%的整体增速,也高于护肤品大类9.2%的增速6.6个百分点。

2010-2017年面膜市场规模及增速(亿元)图

数据来源:公共资料整理

2010-2017年日化主要品类七年复合增长率对比图

数据来源:公共资料整理

根据调查报告数据,面膜是中国第三大线上快消品。与水乳膏霜等传统护肤品不同,贴片式面膜即拆即用,随用随弃,具备快消易耗品属性,加之国内盒装面膜一般少于6-8片,因此使用者消费频次较高。目前我国15-54岁面膜适龄人口达8.55亿,产品渗透率约为45%。结合2017年中国面膜约207.5亿的市场规模推算,国内适龄消费者人均年面膜消费额约54元(每两月消耗一片)。相比而言,同期韩国、日本面膜渗透率水平大约在60%-70%之间,结合相同口径数据,可测得日、韩消费者平均每3周使用一片面膜,人均消耗量在我国的1.7倍以上。对标日韩,中国面膜市场在渗透率与使用频次上均有很大提升空间,随着国家经济继续保持中高速发展,居民人均收入与美容意识不断增强,中国面膜渗透率与使用频次将逐渐提升。渗透率提升,消费者代际切换,90后消费力提升,男性用户使用增加;使用频次提升,电商渠道增强购买便利性,微商的扩大加速培养起国内消费者的面膜使用习惯;产品单价提升,同质低价竞争难以为继,高端专业化下面膜有望提价。

现面膜行业的竞争格局是中外巨头相继入场,国内品牌暂时领先

目前,国内面膜市场参与者主要分为国产专业面膜品牌(一叶子、美即等)、国产综合化妆品面膜(珀莱雅、佰草集等)、日韩及台湾面膜(SNP、美迪惠尔、肌美精等)以及国际品牌面膜(SK-II)。

国产专业面膜品牌主要包括电商起家的“淘品牌”与综合化妆品集团衍生的专业品牌,价格定位较低,目前该类面膜品牌构成国内市场主力军,根据调查数据显示,2015-2017年线上面膜销售额前三品牌均属国产专业面膜品牌;线下渠道方面,美即销售以线下为主,一叶子荣获2017H1屈臣氏非自有品牌销量冠军,膜法世家实体体验店成为亮点,2017年线下销售占比达到13.1%;国产综合化妆品品牌面膜,根据2015-2017年线上面膜销售额排名数据,百雀羚、韩后、自然堂等综合化妆品牌增长强劲,2017年线上市占率分别为第5、6、7名;日韩、台湾专业面膜品牌,目前市占率与爆发力仍落后于本土头部品牌;欧美品牌面膜SKⅡ、纪梵希等,价格比较贵,针对高消费人群。

为什么本土品牌销量更好,原因一:本土品牌率先抢占,据数据调查显示,2008-2017年我国化妆品电商占比由0.5%高升至22.8%,在2017年已成为第二大销售渠道。根据调查研究显示,天猫商城是中国第一大线上面膜购买渠道,约占在线销售总额的近40%。本土品牌利用开店时间差,抢先利用渠道资源,培养用户网购面膜的消费习惯,并逐步完善电商运营机制,使本土品牌在线上面膜销售中拔得头筹,确立头部品牌地位。原因二:早期假货现象严重,代购冲突定价混乱。日韩面膜产品因品质优良,概念先进,在国内拥有大量中高端消费客群。但因布局中国市场动作迟缓,早期日韩面膜通常由代购等灰色渠道进入国内,定价无统一标准,货品鱼龙混杂,假货泛滥,极大影响消费者的购买体验。

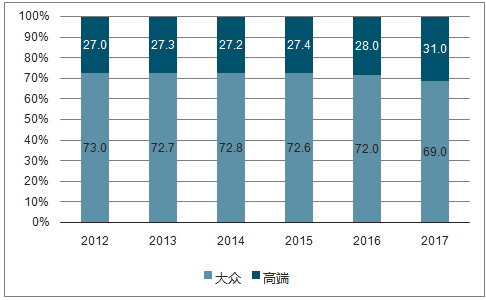

本土面膜行业的自身优势:其一,本土品牌具备性价比优势。面膜产品在国内定位为大众快消品,使用频次高,同时国内化妆品消费者表现出对于低价质优产品的明显偏好。据调查数据显示,2012-2017年我国化妆品大众市场占比约70%,大幅超过高端市场。其二,依靠代工快速成长近年来面膜品牌商通过轻资产运营,将生产线整体外包,轻装上阵实现快速发展,品牌厂商通过代工,中间加工成本与人力成本大幅削减,从而将更多资源集中于研发及营销等高附加值环节实现品牌的快速成长。

大众产品在国内化妆品市场上占据绝对优势(%)图

数据来源:公开资料整理

近年来本土面膜的加速崛起,缩小研发差距,借助电商降低营销门槛,助力形象重塑,产品升级稳扎稳打,依靠粉丝经济提升消费粘性。我国作为全球最大面膜市场,电商占比高+消费者差异性需求+高性价比利好本土品牌,是少有的本土品牌占优势的化妆品类。对标日韩在渗透率与使用频次上有显著上升空间,具备品牌、品质和供应链优势的龙头机会大,享受行业前景的快速发展。现通过将低盈利、重资产的生产线外包,轻装上阵发力营销,实现业绩和品牌影响力的快速成长。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国面膜行业发展前景分析及市场需求预测报告

《2024-2030年中国面膜行业发展前景分析及市场需求预测报告》共十六章,包含中国面膜行业发展趋势分析,2024-2030年中国面膜行业投资机会与风险分析,中国面膜行业投资战略研究等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国面膜产业供需及市场规模简析:强监管趋势显著,男性用户增长推动需求增长[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2021年中国医美面膜行业发展现状及企业经营情况对比分析(敷尔佳VS贝泰妮)[图]](http://img.chyxx.com/2021/11/I6750CHWQ9_m.png?x-oss-process=style/w320)