一、全球海上风力发电发展情况分析

近年来,全球海上风电装机容量稳步提升,比较发达的丹麦、英国、德国等国家,在能源、审批、财政等方面,出台了一整套政策体系支持海上风电发展。目前世界上已经有10个国家具有海上装机,包括丹麦、英国、瑞典、德国、爱尔兰、荷兰、中国、日本和比利时等。

2015年全球海上风力发电新增装机容量为3398MW,为近年来最高装机容量,较上年增长98%;2016年新增海上风力发电新增装机容量2219MW,全球海上风力发电总装机容量达到14383MW,占风力发电总装机容量的2.95%。其中欧洲国家所占比例为88%,我国2016年的累计装机容量约1582.13MW,在全球占比仍很小。

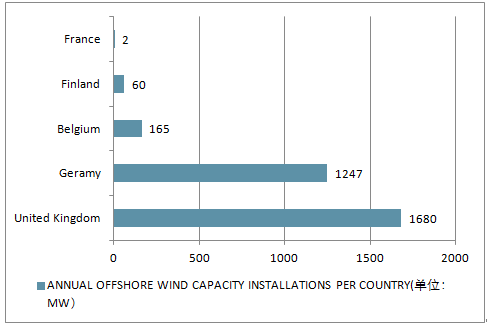

全球海上风力发电市场主要分布在欧洲,占近88%以上的市场规模。2016年,全球海上风力发电装机容量排名前十的国家分别为英国、德国、丹麦、中国、比利时、荷兰、瑞典、日本、芬兰和爱尔兰。其中英国海上风力发电装机容量占据全球的41.85%,远远高于世界其他国家。

2017年,全球9大海上风电市场装机容量历史性地增长了4,334MW,相比于2016年增长了95%。全球海上风电累计装机容量达18,814MW,较2016年(14,384MW)增长30%。

资料来源:公开资料整理

相关报告:智研咨询网发布的《2018-2024年中国风电行业市场深度调研及发展趋势研究报告》

截止2017年底,欧洲继续保持全球最大海上风电市场地位,全球近84%(15,780MW)的海上风电设施位于11个欧洲国家的近海水域。其中,英国是目前全球最大的海上风电市场国,累计装机容量6,836MW,占全球装机容量的36.3%;其次是德国,以5,355MW累计装机量位居全球第二。中国海上风电2017年新增装机1,164MW,累计装机达2,788MW,位列世界第三。其他市场包括越南、芬兰、日本、韩国、美国、爱尔兰、中国台湾、西班牙、挪威和法国。海上风电产业已经开始从欧洲扩展到北美、东亚、印度和其他地区。规划试点项目或大规模开发商业规模海上风电场的国家数量正在迅速增长。

与此同时,随着技术进步带来的成本下降和政策机制设置的完善,海上风电价格下降成为趋势。2017年,德国海上风电项目实行了首个“零补贴”投标项目,此风电场最早将于2024年投产运营;荷兰开展了“零补贴”招标项目,中标项目将执行不高于零售价格的电价。按照GWEC预测,由于行业日趋成熟、技术和管理改进、投资者信心增强,以及新一代具备大扫风面积和大发电量的风机类型的引进和部署,未来5年左右完成的海上风电项目电价将是过去5年的一半;并且这一趋势很可能会继续持续下去。

欧洲海上风电行业在2017年创下了新增装机3,148MW的纪录,达到2016年新增装机量的两倍。2017年共有14个项目上线,包括欧洲第一个漂浮式海上风电场(苏格兰Hywind)。在接下来的一年,将有6个海上风电项目在最终投资决议(FID)下完成安装。新投资总额75亿欧元,可覆盖2.5GW容量。

2017年欧洲投产的海上风电总装机容量中,有一半以上(53%)来自英国。德国为第二大市场,拥有欧洲总容量的40%;比利时占总份额的5%;芬兰启用了首个海上风电场。

2017年欧洲海上风电新增装机容量前五位国家

资料来源:公开资料整理

累计装机容量方面,欧洲海上风电装机前五位的国家和装机量分别是:英国(6,836MW)、德国(5,335MW)、丹麦(1,271MW)、荷兰(1,188MW)以及比利时(877MW),前五位国家合计占欧洲并网海上风电项目装机量的98%。

风机供应商呈现较高集中度。Siemens Gamesa作为欧洲领先的海上风机供应商,占总装机容量的64%,其全球海上风机市场份额虽由2016年的67.8%下降到43%,但仍占据主导地位。MHI Vestas紧随其后,市场占有额为18%,之后为Sevion(8%)和Adwen(6%)。前4家公司合计占风机装机总数的96%。

海上风电是重要能源产业之一,近几年的平均增长速度达到80%以上。在欧洲,2017年其海上发电的市场占有率约达到20%左右。从全球层面上来看,尽管中国在进行大规模发展,世界海上风电装机容量的比例在十年内仍不会超过15%,预测到2023年,预计全球海上风电装机容量将达到54000MW左右。

二、中国海上风电行业发展情况分析

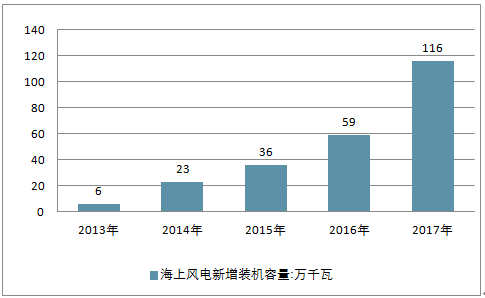

进入“十三五”以来,我国在《十三五电力发展规划》以及《十三五能源发展规划》等多个规划文件中对海上风电行业提出规划,海上风电的重视程度大幅提高。在政策支持下,我国海上风电取得突破进展。数据显示,2017年海上风电新增装机容量达到116万千瓦,同比增长96.61%;累计装机达到279万千瓦,同比增长71.17%。

2013-2017年中国海上风电新增装机容量情况

资料来源:公开资料整理

2013-2017年中国海上风电累计装机容量情况

资料来源:公开资料整理

随着海上风电场建设及规划规模的不断扩大,各主要风电机组整机制造厂都积极投入到了大功率海上风电机组的研制工作中。例如,东方电气研制的5.5 MW高速永磁风电机组、广东明阳研制的6.5 MW中速传动永磁发电机全功率变流超紧凑型风电机组已取得新进展。

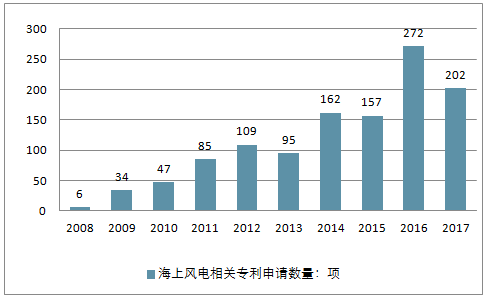

专利申请的变化同样说明海上风电的研发热度在不断上升。截至2018年6月,有关海上风电的专利数达到1178项,其中86%以上属于发明和实用新型专利。

截至 2018年6月海上风电相关专利分布情况

资料来源:公开资料整理

从申请专利数量来看,2008-2017年,我国海上风电专利申请数量总体上呈上升的趋势。2016年,专利申请数量达到272项,为近年来最大值;2017年,海上风电专利申请数量为202项。

2008-2017年海上风电相关专利申请数量(单位:项)

资料来源:公开资料整理

从公开专利数量来看,2008-2017年,我国海上风电专利公开数量总体上呈趋势。2017年,我国海上风电专利公开数量为245项,达到近年来最大值;截至2018年6月,专利公开数量为149项。

2008-2018年6月海上风电相关专利公开数量(单位:项)

资料来源:公开资料整理

截至2018年6月,从我国海上风电专利技术构成来看,E02D(基础;挖方;填方)专利申请数量排名第一,为428项,占比达到28.53%;F03D(风力发动机)专利申请数排名第二,专利数量为214项,占比为14.27%;其余技术占比均在8%以下。

三、海上风电行业发展趋势

1、海上风电技术趋势分析

未来风电技术发展的驱动力主要来自蓬勃崛起的海上风电场建设,这一发展趋势已不可逆转。海上风电机组将继续向10MW以上的大型化机组发展,并且支撑基础将从固定式走向漂浮式。海上风电场的规模也将继续向大型化发展,并且海上风电场将从近海走向远海,从浅海走向深海。

目前,漂浮式海上风电支撑基础主要有驳船式、半潜式、单柱式和张力腿式4类。其中,根据锚链的受力状态,又可将前3类归为悬链式支撑基础,最后1类为张紧式支撑基础。根据欧盟对新技术应用设定的成熟度等级划分,半潜式、单柱式漂浮支撑基础技术已经成熟。2017年10月,采用5台西门子6MW直驱永磁风电机组和单柱式漂浮支撑基础、总装机容量为30MW的漂浮式海上风电场在苏格兰海域建成投运。驳船式和张力腿式漂浮支撑基础将在2018年技术成熟,可以预见在不久的将来,很快就会出现这4类漂浮式支撑基础技术同场竞技的场景。

预计2018-2020年,全球海上风电场建设将进入高速发展新阶段。5-8MW的海上风电机组将成为海上风电场的主流机型;单机功率为7-9MW的海上风电机组的技术逐步成熟,将进入批量生产销售时期,并将成为海上风电场的主流机型;小批量10MW的海上风电机组将进入海上风电场。

2、我国海上风电已进入商业化发展阶段

对于中国的海上风电而言,要进一步加强技术创新,完善产业链,放眼世界市场,融合资源和经验以达到长久健康发展的目标。

虽然起步较晚,但凭借优质的资源条件和技术的快速进步,近年来,我国海上风电飞速发展。记者从国家能源局了解到,我国海上风电发展近年呈现加速之势,仅2017年就实现新增装机116万千瓦,累计装机已达到279万千瓦,位居全球第三,且发展速度在未来几年有望进一步加快。

根据各省发布的海上风电规划,仅广东省在2017年~2030年就计划开发23个海上风电场,总规模达到6685万千瓦,项目开发也呈现出由近海到远海,由潜水到深水,由小规模示范到大规模集中开发的特点,我国海上风电已进入规模化、商业化的发展阶段。

紧跟趋势加快成本下降

《风电发展“十三五”规划》显示,未来几年我国将积极稳妥推进海上风电建设,重点推动江苏、浙江、福建、广东等省的海上风电建设,到2020年四省海上风电开工建设规模均达到百万千瓦以上;积极推动天津、河北、上海、海南等省(市)的海上风电建设;探索性推进辽宁、山东、广西等省(区)的海上风电项目。到2020年,全国海上风电开工建设规模达到1000万千瓦,力争累计并网容量达到500万千瓦以上。

国家能源局为我国现阶段海上风电发展确立的基调为“积极稳妥”,力求行业能够实现更加稳健的发展。当前,虽然陆上风电发展已非常成熟,但海上风电还处于起步阶段,仍然存在较大的风险。国家应对气候变化战略研究与国际合作中心原主任李俊峰提出,应该通过创新,逐步推动海上风电摆脱补贴的桎梏,用市场化的方式提升产业竞争力、化解所面对的风险。

最近,国家能源局下发的《风电项目竞争配置指导方案(试行)》则有望倒逼成本下降,尤其是风电机组成本下降。陆上风电在过去两年的时间,EPC成本下降了20%以上,机组的价格下降30%以上,从2016年4600多元/千瓦降到3000元/千瓦左右,海上风电的成本下降非常有限。竞价方式能够带动成本下降、技术进步,这也正是形势所需。

加强合作放眼全球市场

从会上了解到,2017年欧洲海上风电新增并网容量达到创纪录的3148MW,超过了上一年水平的2倍,累计装机达到15,780MW。包括实现部分并网的项目在内,欧洲目前共建造了92座海上风电场,分布在11个国家,有4149台海上风电机组并入电网。

欧洲作为海上风电发展的起源地,不仅实现了大规模开发,在技术研发、设备测试、商业模式等各个方面都有了深厚的积累。英国、丹麦、挪威等国使领馆相关负责人在峰会表示,愿与中国在海上风电开发的全产业链上展开密切合作。

中国可再生能源学会风能专委会秘书长、世界风能协会副主席秦海岩认为,我国海上风电的发展空间广阔,潜力巨大,对我国能源结构、安全、清洁、高效的转型具有十分重要的意义。而欧洲海上风电产业已经十分成熟,中国海上风电要更好地发展,应该以开放的姿态加强与欧洲的合作。

毋庸置疑,无论在中国还是欧洲,海上风电都是未来整个风电产业实现健康发展的重要支撑。海上风电未来可期,但仍需两方面支持,一是稳定的政策,二是成熟的产业链。业内必须在质量和成本之间找到一个平衡状态,才能够支持这个行业健康可持续的发展。

海上风电虽然起步比较晚,但是凭借海上资源稳定性和大发电功率等特点,近年来正在世界各地飞速发展。我国海上风电的发展空间广阔,潜力巨大,对我国能源结构的安全、清洁、高效转型具有十分重要的意义。

众所周知,近年来限制我国新能源发展的一大掣肘就是消纳难,与远在“三北”地区的陆上风电不同,海上风电由于紧邻我国电力负荷中心,消纳前景非常广阔。数据显示,去年11个沿海省份用电量占全社会用电量达到了53%,且保持较好复合增长。

此外,海上风电对电网更加友好,一方面,海上风电不占陆上资源;另一方面,其在同样的地理位置,较陆上风电利用小时数高出20%至70%,且出力过程更加平稳。

事实上,我国拥有发展海上风电的天然优势,海岸线长达1.8万公里,可利用海域面积300多万平方公里,海上风能资源丰富。根据中国气象局风能资源详查初步成果,我国5至25米水深线以内近海区域、海平面以上50米高度范围内,风电可装机容量约2亿千瓦时。

经过多年的稳步发展,无论是在可开发的资源量上,还是技术、政策层面,我国海上风电目前已基本具备大规模开发的条件。

在海上风电机组的研发方面,金风科技、上海电气,东方电气等一大批企业已经有能力生产适应我国沿海复杂海洋环境的5兆瓦以上大容量机组,可以避免完全依靠国外进口。勘测设计上,一批设计院单位在施工优化方面取得众多突破,已经具备提供全生命周期技术服务的能力。在施工方面,中交三航局、龙源振华等通过参与上海东海大桥、福清兴化湾海上风电场的建设,在海洋施工、大型海洋施工设备制造方面也积累了许多成功经验。项目开发上,呈现出由近海到远海,由浅水到深水,由小规模示范到大规模集中开发的特点。

我们取得这些成绩标志着我国海上风电已经进入规模化、商业化的发展阶段。

无论是为了推动技术走向成熟,还是要加速成本下降,都必须保证有足够的开发规模。记者了解到,福建省计划到2020年底海上风电装机规模达到200万千瓦以上。广东省则在全省规划了23个海上风电场址,总装机容量为6685万千瓦。而江苏则规划到2020年累计建成海上风电项目350万千瓦。目前,这些地区正在积极为发展海上风电完善配套政策。

从政策来看,目前,我国海上风电补贴强度仍然较高,面临较大补贴退坡的压力。记者获悉,目前海上风电度电平均补贴强度大概是陆上风电的接近3倍,而且电价已有4年没有调整。而作为衡量海上风电开发的重要尺度,成本无疑将决定市场走向。

经历“十二五”的谨慎探索,“十三五”被认为是海上风电承前启后的关键时期。5月18日,国家能源局发布《关于2018年度风电建设管理有关要求的通知》,从2019年起,各省(自治区、直辖市)新增核准的集中式陆上风电项目和海上风电项目应全部通过竞争方式配置和确定上网电价。电价“铁饭碗”的打破给海上风电产业带来了新的挑战。

有测算显示,目前含税海上风电成本不低于0.84元/千瓦时。这意味着当前0.85元/千瓦时的近海风电项目含税上网电价,仅能给开发企业提供基本收益,如果竞价后带来电价继续下探,企业必须要提前谋划应对策略。

此外,项目开发机制的不同也会对成本带来较大影响。比如,由于开发机制不同,荷兰和丹麦的海上风电招标价格远远低于英国。周忆忆说,英国主要使用的是开发商为主导的机制,但是荷兰和丹麦使用是集中式开发机制。集中式开发机制是通过政府主导前期的项目的开发,包括风能测量、选址、海底电缆铺设等,都是由政府主导完成,这导致开发商负责部分的造价和风险得以大大降低。中国也可以尝试采取这种机制。

据预测,当一个市场累计装机到300至400万千瓦时,可实现从新兴市场到成熟市场的切换。预计中国在2018至2019年可实现这一目标,海上风电度电成本将快速下降。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国海上风电行业投资战略分析及发展前景研究报告

《2024-2030年中国海上风电行业投资战略分析及发展前景研究报告》共十四章,包含2024-2030年海上风电行业投资机会与风险,海上风电行业投资战略研究,研究结论及投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年全球和中国海上风电装机行业现状分析:地方政策导向,海风渗透率提升空间较大[图]](http://img.chyxx.com/images/2023/0915/d8723642d179ca8f915f6f39f2514cbb54a01ae5.jpg?x-oss-process=style/w320)

![2022年全球海上风电行业分析:全球海上风电迎来高速发展时期[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2022年中国海上风电装机容量、发电量及主要企业风电经营情况分析[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2022年中国海上风电发展环境(PEST)分析: 国家政策利好,海上风电发展潜力巨大[图]](http://img.chyxx.com/images/2022/1109/05c7cb36f99f09193bdedeb2a85a66e553241fa9.jpg?x-oss-process=style/w320)