一、煤炭行业发展现状分析

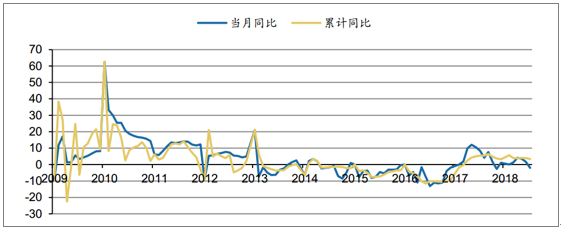

1、煤炭产量分析 18年7月全国原煤产量2.8亿吨同比下跌 2%

7月全国原煤产量28150.4万吨,同比下跌2.0%, 1-7月累计产量197818万吨,同比上涨3.4%。主要产区方面,山西7月煤炭产量为7356万吨,同比下跌3.1%,环比下跌5.5%。内蒙和陕西7月煤炭产量分别为6776.4万吨和5175万吨,同比分别下跌1.4%和上涨6.4%,环比分别下跌5.2%和下跌7.4%。

山西省: 1-7月份,山西省煤炭累计产量49773万吨,同比增长0.7%。其中7月产量7356万吨,同比下跌3.1%,环比下跌5.5%。

内蒙古: 1-7月份,内蒙古煤炭累计产量51071万吨,同比增长6.0%。其中7月产量6776万吨,同比下跌1.4%,环比下跌5.2%。

陕西: 1-7月份,陕西煤炭累计产量33965万吨,同比增长14.4%。其中7月产量5175万吨,同比上涨6.4%,环比下跌7.4%。

山西1-7月原煤累计产量49773万吨,同比上涨0.7%(单位:万吨)

资料来源:公开资料整理

相关报告:智研咨询网发布的《2018-2024年中国煤炭行业市场深度调查及未来前景预测报告》

内蒙古1-7月原煤累计产量51071万吨,同比增长6%(单位:万吨)

资料来源:公开资料整理

陕西1-7月原煤累计产量33965万吨,同比增长14.4%(单位:万吨)

资料来源:公开资料整理

2、煤炭需求量分析 动力煤需求有一定压力,环保压力支撑钢焦产业链景气度持续回升

动力煤: 9月电厂负荷下降,预计需求有一定压力。 近期来水较往年持续偏丰,水电出力仍较好,同时各地气温普遍下降,电厂日耗继续回落, 8月以来六大电厂平均日耗同比下降4.1%(4-7月同比增速分别达5.6%、 18.7%、 10.9%和7.3%),增速明显下降,不过下游采高水平,秦皇岛库存623万吨,同比增12 %,六大电厂库存1518万吨,同比增35%, 但是相较于7月高位同比降13%、 2%,而后期看,天气转冷,电厂负荷下降, 9月部分电厂检修属于传统用煤淡季,预计需求有一定的压力。 购积极性仍较高, 8月沿海运价同比增40.5%。 然而主要源于前期备货较多,目前库存处于相对较

炼焦煤: 钢焦产业链景气度上行,焦煤采购积极性较高。 近期钢焦产业链运行较好,源于山西等地环保限产,江苏焦炭去产能,焦炭价格累积提涨5次涨幅500-550元,而受益于焦炭价格高位,下游对焦煤价格接受能力较强,采购积极性高, 预计需求回升。

焦炭:限产符合预期,去产能更值得期待。 近期调研了山西、河北等地的焦炭市场,山西太原地区8月15日-10月15日进行企业分批限产30%,而晋中地区不在2+26个城市范围内,政策目前尚未明确,后期限产力度取决于天气状况以及政策执行力度,而去产能方面,对于环保设备不到位、 4.3米以下炉子、小规模焦化企业(100万吨以下的)的去产能持续进行,焦企表示下游钢厂采购积极性高,对提价有一定接受能力,目前订单较满,不排除9月进一步涨价的可能。总体看,焦炭限产符合预期,去产能更值得期待。进口煤方面,1-7月进口煤达1.7亿吨,同比增14.7%,其中动力煤、炼焦煤分别同比增8.5%、降11%,而海运费偏高、国外供给增量亦有限, 同时目前进口额度尚未放开,通关时间有所延长, 预计9月进口煤压力有限。

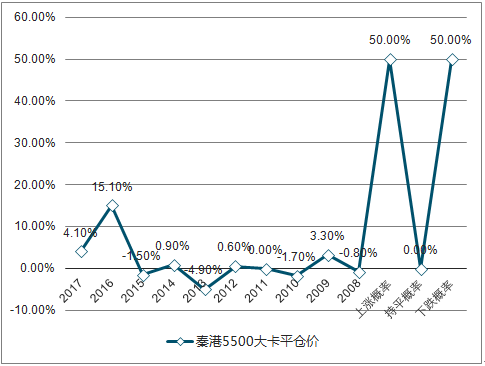

2008-2017年间秦港5500大卡平仓价格情况

资料来源:公开资料整理

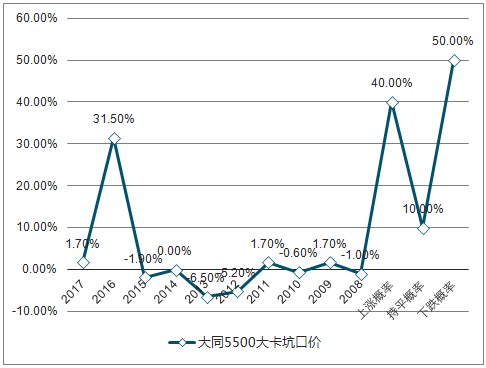

2008-2017年间大同5500大卡坑口价格情况

资料来源:公开资料整理

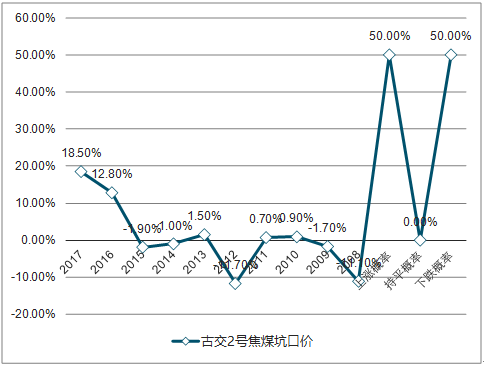

2008-2017年间古交2号焦煤坑口价格情况

资料来源:公开资料整理

2008-2017年间柳林4号焦煤坑口价格情况

资料来源:公开资料整理

2008-2017年间晋城无烟中块坑口价格情况

资料来源:公开资料整理

2008-2017年间主要煤种9月价格环比情况

- | 秦港5500大卡平仓价 | 大同5500大卡坑口价 | 古交2号焦煤坑口价 | 柳林4号焦煤坑口价 | 晋城无烟中块坑口价 |

2017 | 4.1% | 1.7% | 18.5% | 18.5% | 6.9% |

2016 | 15.1% | 31.5% | 12.8% | 12.8% | 3.4% |

2015 | -1.5% | -1.9% | -1.9% | -4.6% | -1.4% |

2014 | 0.9% | 0.0% | -1.0% | -0.4% | -1.3% |

2013 | -4.9% | -6.5% | 1.5% | 7.1% | 0.0% |

2012 | 0.6% | -5.2% | -11.7% | -6.7% | -7.8% |

2011 | 0.0% | 1.7% | 0.7% | 0.8% | 0.2% |

2010 | -1.7% | -0.6% | 0.9% | 2.9% | 2.2% |

2009 | 3.3% | 1.7% | -1.7% | -3.1% | 2.2% |

2008 | -0.8% | -1.0% | -11.1% | -16.4% | - |

上涨概率 | 50.0% | 40.0% | 50.0% | 50.0% | 50.0% |

持平概率 | 0.0% | 10.0% | 0.0% | 0.0% | 20.0% |

下跌概率 | 50.0% | 50.0% | 50.0% | 50.0% | 30.0% |

资料来源:公开资料整理

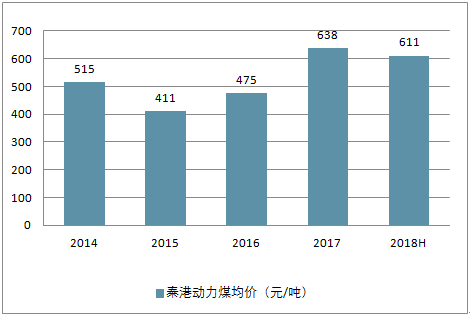

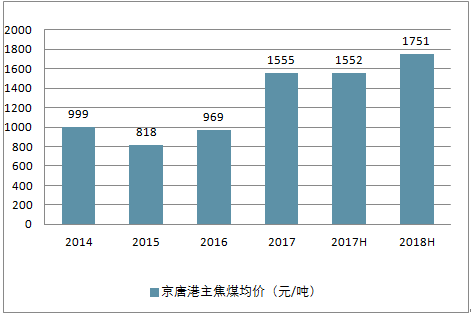

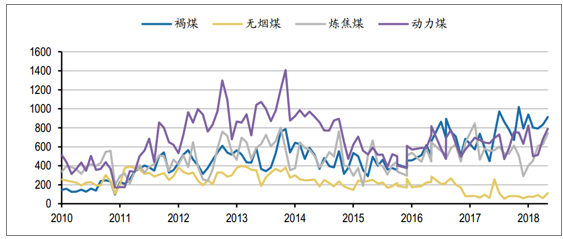

3、煤炭价格走势分析 煤炭价格快速上涨后维持高位震荡

2016 年是煤炭供给侧改革元年,当年看到了国家推动改革的决心与恒心,即对全行业实行了“一刀切”的 276 天限产政策以及大力推动煤炭落后产能的淘汰退出,从而使煤炭的供给端快速收缩,煤炭现货价格也于 2016 年初触底反弹并快速上涨,接近了 2012 年左右的价格高点;进入 2017 年国家通过政策的调整,如不再强制执行 276 天限产政策、有序推动煤炭行业的产能置换、制定煤炭价格合理波动区间、鼓励上下游企业签订中长期协议等政策,从而遏制住了煤炭现货价格的单边上涨,使价格维持高位宽幅震荡,动力煤的中枢价格保持在 640 元/吨左右,主焦煤的价格维持在 1600 元/吨。

2014-2018年上半年中国秦港动力煤均价(元/吨)

资料来源:公开资料整理

京唐港主焦煤均价(元/吨)

资料来源:公开资料整理

4、煤炭行业盈利能力分析 全行业盈利能力 2015 年触底反弹,负债总额和资产负债率首次下降

从全行业来看,随着煤炭价格的上涨,煤炭行业的盈利能力显著改善,利润总额和销售利润率指标均触底反弹并持续改善,具体来看:利润总额于 2015 年触底反弹, 2016 年以来持续改善, 2017 年和 2018 上半年的利润总额分别达到了2959亿元和1564亿元,同比增长171%和6.1%,2018 年的利润总额有望达到 3000 亿元并创历史第三高位,历史高点为2011 年的 4342 亿元。销售利润率亦于 2015 年触底反弹并持续改善,2017 年和 2018 上半年的销售利润率分别达到了 11.6%和 13.3%,已经接近 2008 年的历史高点 14.7%的水平。

煤炭行业的总负债在 2016 年达到最高值 3.76 万亿元, 2017 年开始小幅下降,截止 2018 上半年末为 3.6 万亿元;与此同时,行业的资产负债率也于 2016 年见顶达到 69.5%, 2017 年稳步下降,截止 2018 上半年末为 66.3%,同比下降 2.4 个百分点。行业总负债和资产负债率的下降,分析认为主要有以下两个主要原因:一是行业盈利能力逐渐改善,一些债务得以偿还;二是国家重点支持的债转股政策逐步落点,债权转化为了股权。

5、煤炭全行业的财务费用仍大幅上涨, 债务压力仍未缓解

从全行业来看,煤炭行业的财务费用仍没有出现下行趋势,反而在 2017年出现了同比大幅上涨, 2018 也可能保持上涨趋势,具体数值为: 2017年财务费用为 968 亿元,同比上涨 13.6%, 2018 上半年财务费用为 506亿元,同比上涨 7%。财务费用主要来自于利息支出,分析财务费用大幅上涨的主要原因包括:一是 2017 年贷款或授信的利率均在基准之上有所上浮;二是带息负债的规模有所抬升;三是 2016 年发行的高利率债券在 2017 年继续产生较高的利息;综合而言,在信用收紧以及去去杠杆的大背景下,贷款利率的上浮是财务费用大幅上涨的主要原因。

从金融市场的贷款利率水平来看, 2017 年初开始,贷款利率大部分维持为上浮的水平,截止 2017 年末,利率上浮的贷款占比从 53.8%上升至64.41%,年中最高值达到了 68.72%;进入 2018 年,利率上浮的贷款占比仍旧维持在较高水平, 2018 年上半年平均占比为 72.86%。作为产能过剩的煤炭行业,预计煤炭企业从银行拿到的贷款或授信的利率大幅分属于上浮的。

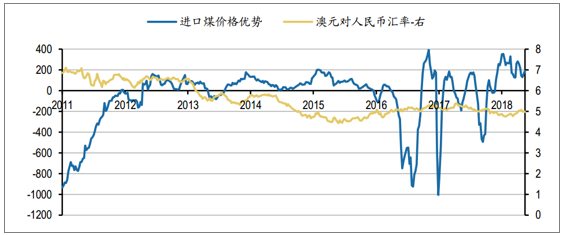

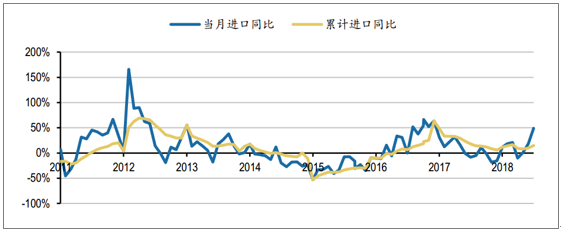

6、煤炭进出口情况分析

进出口: 8 月国际动力煤下跌、焦煤价格上涨, 7 月煤炭进口量环比上涨国际动力煤价格: 8月30日国际动力煤大煤价指数理查德RB、欧洲ARA和纽卡斯尔NEWC分别报于每吨94.4、 99和99美元,较上月分别下跌10.05%、上涨3.73%和下跌3.01%。

国际炼焦煤价格: 8月30日澳洲风景港优质硬焦煤离岸价报184美元/吨,较上月上涨6.36%。

煤炭进口量: 7月煤炭进口量环比上涨,全国煤炭进口量(含褐煤) 2900.6万吨,同比上涨49.05%,环比上涨13.90%

8月RB、 ARA和NEWC指数分别环比下跌10.05%、上涨43.73%和下跌3.01%(单位:美元/吨)

资料来源:公开资料整理

8月30日澳洲风景港优质硬焦煤离岸价报184美元/吨(单位:美元/吨)

资料来源:公开资料整理

8月进口炼焦煤价格优势扩大(单位:元/吨)

资料来源:公开资料整理

7月煤炭进口同比上涨49.1%,环比上涨13.9%(单位:万吨)

资料来源:公开资料整理

7月炼焦煤进口量环比上涨19%(单位:万吨)

资料来源:公开资料整理

二、行业未来判断:供给有序释放,煤炭价格维持高位震荡

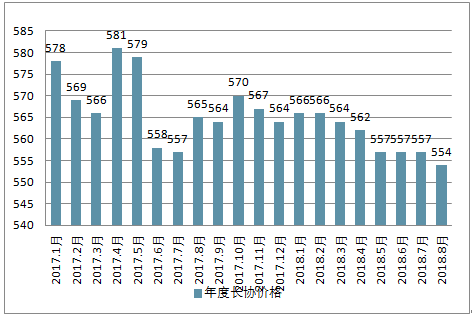

从煤炭供给侧改革以来,政策性托底煤价的诉求要明显强于抑制煤价的诉求, 让煤炭价格处于一个合理区间,不能过高更不能过低,长期来看对上下游企业都可能是共赢的局面, 这个合理区间在 2017 年初政府出台的《关于平抑煤炭市场价格异常波动的备忘录》 已经明确指出,即 500~570 元/吨,基准价为 535 元/吨, 通过比较煤炭行业成本和盈利水平,可能更为合理的区间应该在 535~550 元/吨。虽然港口现货价格当前时点仍然高过这个价格,但国家已经通过加大长协供应比例的方式,使年度长协价格基本接近这个底线, 2018 年 8 月的长协价格为 554 元/吨, 6 月和 7 月的长协价格均为 557 元/吨。综合判断,未来两年煤炭的年度长协价格仍旧维持在绿色区间内平稳运行,现货价格仍保持宽幅波动,但煤价的底线在 535~550 元/吨。

对于未来两年煤炭产能是否会集中投放,从而使供给过于宽松,从而使煤炭价格快速下跌。未来随着产能指标的有序置换,国家会严格控制产能的投放进度。 2017 和 2018 年上半年国家鼓励煤炭产能加快释放,主要是为了抑制煤炭价格的快速疯长,但产能投放还是会有个合理的进度,将煤炭基本面从供给偏紧恢复至供需相对平衡的状态。

2017~2018 煤炭年度长协价格(元/吨)

资料来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

中国煤炭产业全景调研及未来发展趋势研判报告(2026版)

《中国煤炭产业全景调研及未来发展趋势研判报告(2025版)》共九章,包含2026-2032年煤炭行业发展前景预测分析,2026-2032年中国煤炭行业投资分析,2026-2032年中国煤炭行业发展策略及投资建议分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询