一、短期:猪价进入季节性反弹

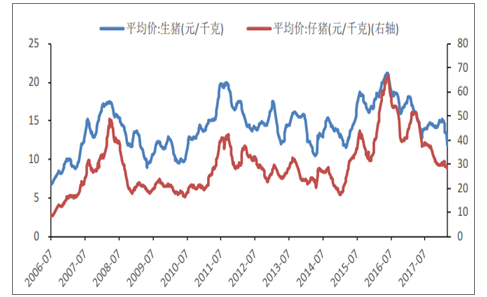

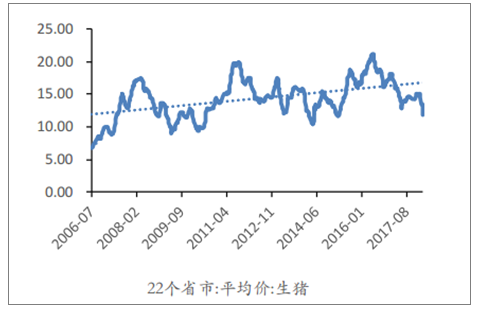

2006 年至今,我国生猪养殖产业共经历了三轮“猪周期”,分别是 2006—2010 年、2010—2015 年,以及 2015-至今,虽然历次猪周期持续时间长短不同,但猪价走势和却呈现出较为明显的季节性规律,其中猪肉供给的大周期和季节性因素是造成这种现象的主要原因。

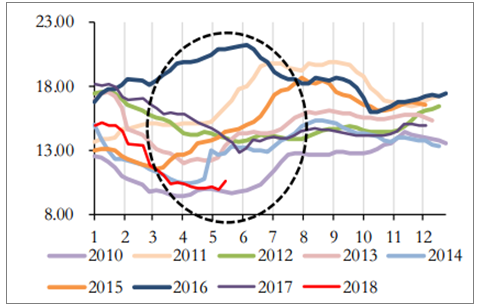

供给方面, 受高温天气的影响,夏季母猪配种率低造成冬季仔猪出生数量偏少。同时,冬季是疫病高发期,仔猪存活率低。根据生猪生长周期,仔猪存栏一般在每年的 10月-次年2月份下滑,由此导致生猪出栏量在次年 5-8 月逐渐减少。需求方面, 每年 8、9月份、国庆及春节等节假日是猪肉的消费旺季。通过统计近 10 年的猪价走势,大致呈现出节后 2-4 月份价格回落,5月开始反弹至8-9月份,春节前再走高的季节性趋势。 而在历次季节性反弹期间,猪价平均上涨幅度超过 20%。

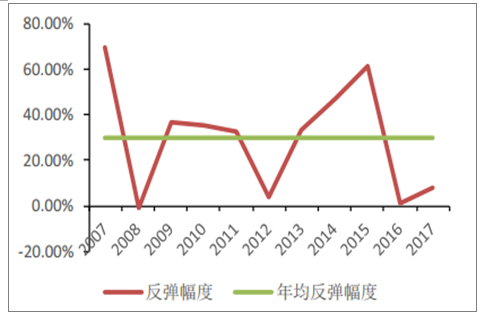

同时,通过统计 2010 年至今的生猪养殖亏损年份及亏损幅度发现,历年猪价跌破养殖成本线造成养殖户亏损时,猪价的季节性反弹幅度更为强烈,其中 2010、2013、2014、2015 年的反弹幅度分别是 36%、33%、47%和 61%。2018 年 3 月至今猪价已创下近 7 年来新低,养殖户深度亏损达 300 元左右。考虑到 2018 年春节较往年略晚以及春节期间母猪产仔率低影响5个月后生猪出栏,预计2018年6月起猪价大概率将启动季节性反弹行情。

近十年猪价走势

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国猪肉行业市场运营态势及投资前景评估报告》

近十年生猪价格季节性反弹幅度

数据来源:公开资料整理

二、中期:周期尚未进入反转,但已临近养殖股的价值拐点

1、养殖户盈利情况仍丰厚

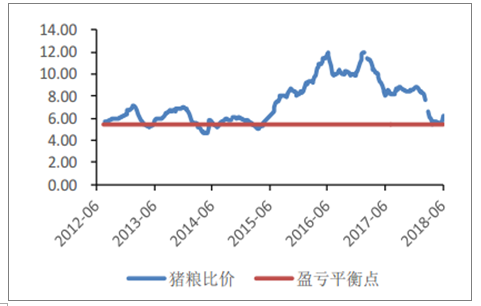

长期以来,生猪预警数据的核心指标是猪粮比价(肉猪价格/ 玉米价格),农业部的预警机制把猪粮比价从原来的 6:1 下调至 5.5:1,就是说如果比价高于 5.5:1,就能够保证养殖不亏损,如果低于 5.5:1,养殖企业就可能会发生亏损。但近几年,大豆、豆粕的价格波动加大,且蛋白原料在饲料中所占比例逐步增加,单纯使用玉米价格评估生猪养殖利润会有失偏颇。因此,认为使用猪料比(肉猪价格/育肥猪配合饲料)更适合当前的生猪生产状况。

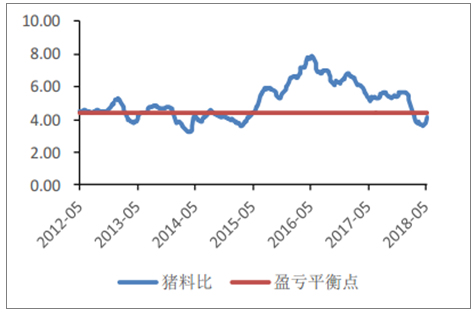

通常猪料比 4.5 为盈亏平衡点,盈亏平衡点以上表明猪场盈利,反之则亏损。通过统计近 5 年猪料比走势发现,2018 年 1-5 月猪料比在 3.65-5.70 之间,且猪料比持续低于 4.5的盈亏平衡点仅持续 2 个月,远低于 2013 年低于盈亏平衡点的 4 个月时长以及 2014 年的 7 个月时长。这说明 2018 年养殖户的盈利情况要好于 2013、2014 年。 同时, 在 2016、2017 年猪场盈利较为丰厚的背景下,即使 2018 年的有短期亏损,养殖户大幅度淘汰母猪产能的可能性也比较小,因此预计短期内产能端并不会出现大规模下滑。

猪粮比走势

数据来源:公开资料整理

猪料比走势

数据来源:公开资料整理

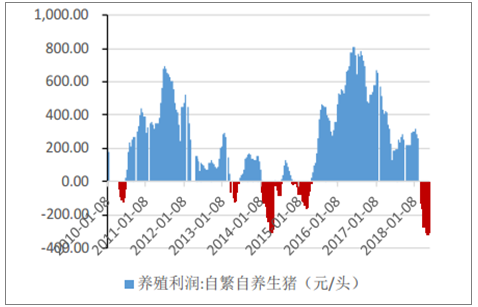

自繁自养生猪利润

数据来源:公开资料整理

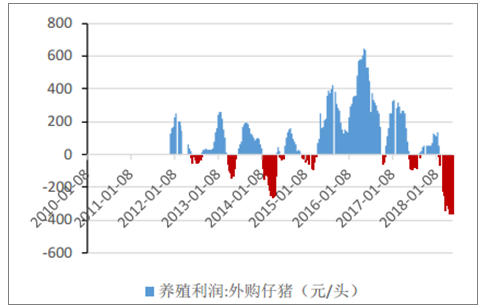

外购仔猪养殖利润

数据来源:公开资料整理

2、二元母猪价格仍处于相对高位,行业产能去化不明显

1)二元母猪价格虽下滑但仍有盈利

二元母猪价格的变化将直接影响未来半年至一年后能繁母猪存栏。当养殖户利润不佳,二元母猪需求下降导致价格下滑时,将直接影响能繁母猪存栏量。截至目前,全国二元能繁母猪平均价约为 30/公斤,虽然处于近 3 年价格的低位,但母猪场盈利能力仍然好于 2013、 2014 年的上一轮周期低点,说明行业并没有大规模淘汰母猪的行为。同时,由于此轮母猪补栏高峰是从 2015 年下半年开始,因此理论上 2018 年养殖户淘汰母猪的意愿并不强。但在目前二元母猪价格快速走低、猪价大幅下滑导致养殖户普遍亏损的情况下,行业内提前淘汰母猪的现象或将有所增加,叠加 2019 年后补栏高峰阶段的母猪开始加速去产能,预计 2018 年将会是母猪产能的高峰(由于 2018 年 3-5 月养殖亏损幅度加大,行业内提前淘汰母猪持续增加,因此更准确地说 2018 年二季度将是母猪产能的高峰), 对应 2019 年下半年大概率将会是此轮周期的底部。

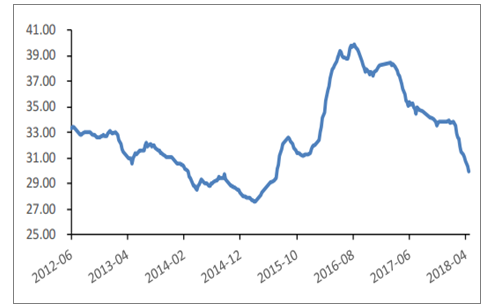

二元能繁母猪价格走势

数据来源:公开资料整理

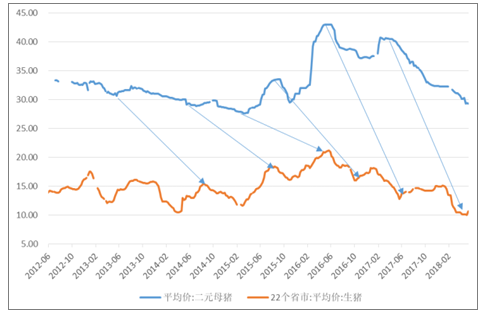

猪价走势延后二元母猪价格14个月

数据来源:公开资料整理

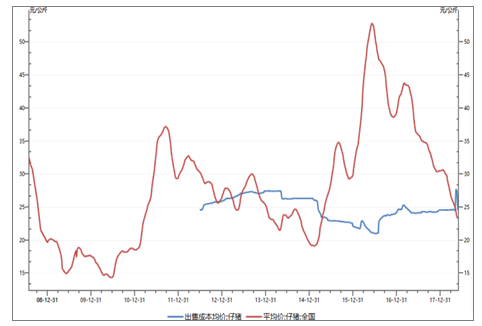

2)仔猪厂亏损刚刚开始,母猪淘汰积极性不高

仔猪价格受供需关系影响:当能繁母猪存栏量低,仔猪成活率低时,仔猪的供应量受到影响将会抬高仔猪价格,也会对后期猪价有助推作用。而当猪价高位运行,下游消费端良好的情况下,养殖户因为盈利目的补栏积极高,需求的向好也会助长短期仔猪的价格,但由于产能超调,滞后效应的存在,过高的仔猪采购成本反而会因为后期猪价的下滑而影响养殖户利润。因此,仔猪价格更多的时与猪价走势的同步联动性,并不是未来猪价预测的核心指标。但是仔猪价格的高低却是反应养殖户对后期猪价走势预期的重要指标,因为只有当养殖户看淡后市猪价, 那么仔猪的需求量和价格都将随之下降。 当仔猪价格跌破行业成本线时, 仔猪厂淘汰母猪的积极性也会增加,进而造成产能端(能繁母猪)的缩减,反之亦然。上一轮猪周期中,仔猪价格跌破成本线造成仔猪厂亏损持续时间大约有 1 年半之久,而 2018 年仔猪厂亏损时长不及一个月,亏损的幅度和深度远没达到仔猪厂开始淘汰母猪的程度,因此行业内真正的产能去化还需一段时间。

仔猪与猪价走势高度相关

数据来源:公开资料整理

仔猪价格与仔猪出售成本走势

数据来源:公开资料整理

3、可变成本决定价格底部,本轮周期低点下移

成本是生猪养殖行业的核心, 影响行业的最低价格及利润,也是周期变化的重要判断指标。生猪养殖的成本分为固定成本和可变成本,固定成本包含母猪摊销或仔猪成本、养殖场厂房、设备折旧费等,可变成本包含饲料、人工、疫苗防疫、水电煤气费等,可变成本是养殖成本的重要组成部分,一般占到养殖总成本的 65%-70%左右,是衡量企业承担亏损底线的重要指标。

对于生猪养殖产业而言,养殖主体的可变成本(包括饲料、疫苗、人工、水电燃料费等边际成本)决定了短期价格的底部。这是因为当产品价格低于产业中养殖主体的可变成本时,那么产业必将出现大规模的去产能,这时,产能的去化也将带动价格的上涨。从历史以往猪周期看, 猪价走势始终高于养殖主体的可变成本。 2010 年周期底部猪价月度均值为 9.55 元/公斤,而养猪的可变成本为 8.5-9.0 元/公斤, 2014 年周期底部猪价月度均值为 10.52 元/公斤,而可变成本为 10.50-11.00 元/公斤,当猪价触及现金流成本时,后期价格便开始回升。2018 年初至今的猪价下跌期间,猪价月底均值最低为 10.11 元/公斤,而现金成本较前几轮有所下降,约为 9.0-10.0 元/公斤(主要是现金成本中占比较大的饲料成本下降所致),因此从目前猪价的走势与可变成本看, 2018 年大概率不会是猪价周期低点,但下跌空间亦不会太大。

生猪养殖成本的构成

数据来源:公开资料整理

猪价下跌至可变成本附近

数据来源:公开资料整理

三、长期:规模化发展提速背景下,猪价长期价格中枢将整体下移

从历史几次周期走势来看,每次周期性下跌的价格底部理论上都高于上次周期底部,即周期的波峰和波谷都是逐步抬升的,而饲料、人工和土地成本的上涨趋势是导致生猪价格重心不断上移的重要原因。

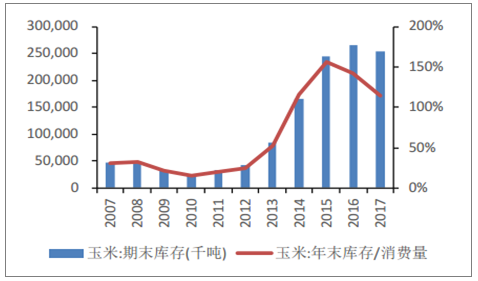

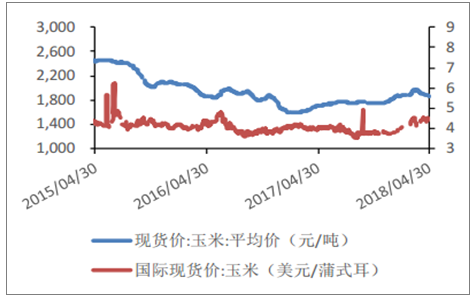

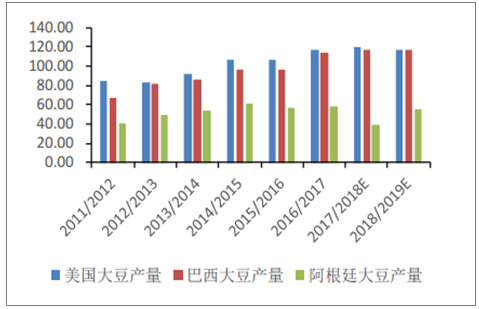

短期来看,饲料原材料中玉米仍将受益于供给侧改革, 17/18 年度国内玉米出现 2009年以来的首次产需缺口,库存消耗比连续两年下降,虽然目前玉米库存依旧偏高,但随着种植效益的提升以及下游需求端的提升,预计 2018 年全年玉米价格走势以震荡偏强为主;豆粕方面, 2018 年由于大豆主要进口国阿根廷单产下降及北美种植面积下降,预计全年豆粕价格震荡偏强为主。同时,据 USDA 最新数据显示, 2018/2019 种植季大豆主要进口国巴西产量同比持平; 北美种植面积下降, 预计产量略有下降;阿根廷单产恢复,产量预计达到 5600 万吨,同比增长 44%。总体来看, 2018/2019 年度全球大豆供需均有所增加,需求端豆粕价格预计震荡走势为主,饲料成本端压力不大。

国内玉米库存及消耗比

数据来源:公开资料整理

2017 年国内玉米产需首次出现缺口

数据来源:公开资料整理

玉米价格走势

数据来源:公开资料整理

我国大豆主要进口国产量情况(百万吨)

数据来源:公开资料整理

国内大豆现货与进口大豆到港成本对比

数据来源:公开资料整理

但从更长期来看,猪价将随着生猪养殖成本的不断下降而下降。这主要源于多方面因素的综合影响;一是养殖成本的改善和养殖技术的提升。通过对比中美两国养猪成本发现,中国生猪养殖成本较美国高出 50%,占养殖成本比重较大(约 60%)的饲料成本差异最为明显。美国是全球最大的谷物生产国,其玉米、豆粕价格远低于国内。而国内仔猪繁育水平较美国仍存在一定差距且部分养殖户外购仔猪,造成国内仔猪价格整体大幅高于美国。另外,国内生猪养殖自动化程度偏低,单头生猪摊分人工成本高于美国。中长期来看,随着我国种植业规模化发展的加速以及生猪养殖技术和效率的提升,饲料和仔猪成本将呈现下降趋势,未来国内生猪养殖成本与国外成本差距有望持续缩小,而猪价也将随着成本的下降呈现价格中枢整体下移态势。

我国生猪价格重心上移

数据来源:公开资料整理

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!广西壮族自治区木材行业发展历程、市场政策、产业链图谱、发展现状、竞争格局及发展趋势分析:市场格局较为分散[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2025年中国SBS行业生产工艺、市场政策、产业链图谱、供需现状、市场规模、竞争格局及发展趋势分析:产能集中度较高[图]](http://img.chyxx.com/images/2022/0330/4279f04d08c7260a105d321a303d34a91af3a3d5.png?x-oss-process=style/w320)

![2026年中国AI数字员工解决方案行业产业链、市场规模、应用分布、市场集中度及发展趋势分析研判:应用场景将更加丰富,市场规模将达148亿元[图]](http://img.chyxx.com/images/2022/0330/9430bdac2554414f628c8550513ece6662390f2c.png?x-oss-process=style/w320)

![研判2025!中国灭菌器行业分类、产业链及市场规模分析:智能化与低温技术双轮驱动产业升级,提升灭菌效率 [图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![研判2025!中国流式软件行业分类、产业链、市场规模及未来趋势分析:下游需求持续高涨,驱动市场规模不断扩张[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)