一、水产品价格走势

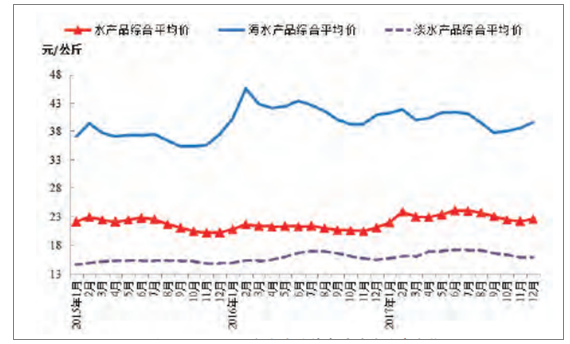

水产品价格总体稳中有升,价格振幅小于上年据对农业部80家定点市场水产品交易情况统计,水产品综合平均价格稳中有升,同比涨幅1.18%。其中,海水产品综合平均价格与上年同期基本持平,淡水产品价格同比上涨2.66%,成为推动价格总水平上升的主要因素。从综合平均价月度变化来看,价格振幅7.8%,月度间最大价差1.71元/kg,较上年水平约低20%。

2015-2017年水产品综合平均价月度走势

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国水产品行业市场竞争现状及未来发展趋势研究报告》

2017年涨跌幅度较大的品种单位:元/公斤

品种 | 均价 | 同比(%) | 品种 | 均价 | 同比(%) |

马面鲀 | 27.47 | 10.72 | 杂色蛤 | 10.19 | -7.87 |

扇贝 | 38.55 | 8.60 | 蛤 | 15.14 | -6.70 |

蓝园鲹 | 10.17 | 8.56 | 紫菜 | 96.10 | -5.61 |

虹鳟 | 39.34 | 8.35 | 海鳗 | 40.09 | -5.10 |

草鱼 | 13.36 | 7.78 | 鳜鱼 | 66.03 | -4.56 |

马鲛鱼 | 34.28 | 7.49 | 黄鳝 | 59.38 | -4.55 |

虾蛄 | 67.85 | 7.15 | 牙鲆 | 39.27 | -4.49 |

数据来源:公开资料整理

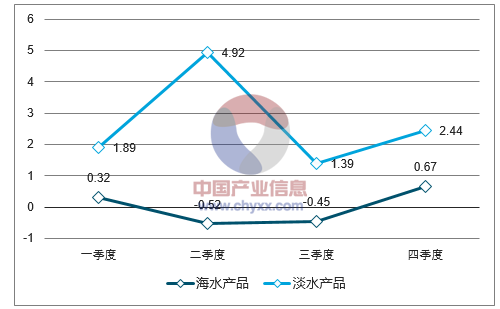

分类别看,海水产品综合平均价格与上年持平,淡水产品价格同比上涨2.66%,呈现淡水产品走强、海水产品偏弱的格局。海水产品价格在一、四季度同比上涨,二、三季度同比下降;淡水产品在一至四季度均同比上涨,且二季度涨幅最高,达到4.92%。

一至四季度各类别产品价格同比变化幅度(%)

数据来源:公开资料整理

2017年有6个月的价格均低于上年同期水平,但由于占比重最高的淡水鱼价格同比上涨幅度较大,拉动水产品价格总水平较之上年仍然有所上涨。在8大类监测品种中,对水产品价格上涨做出正向贡献的是海水甲壳类、海水头足类、淡水鱼类和淡水甲壳类,这四类产品的价格同比上涨幅度分别是2.50%、0.99%、2.52%和4.26%。依据价格权重测算,它们对价格上升的贡献率分别是27.1%、3.1%、70.7%和21.5%,价格总水平受淡水鱼影响最大。海水鱼类、海水贝类和海水藻类产品价格有不同幅度下降,下跌幅度分别是0.23%、1.12%和3.39%,它们对价格上升的贡献率均为负向,分别是-3.8%、-13.3%和-5.3%,起到了平抑价格的作用。淡水其它类价格平稳,与上年基本一致。

各品种涨跌幅度及对价格总水平的贡献率

类别 | 同比涨跌幅(%) | 价格总水平的贡献率(%) |

水产品总体 | 1.18 | - |

海水产品 | 0.01 | - |

海水鱼类 | -0.23 | -3.8 |

海水甲壳类 | 2.50 | 27.1 |

海水贝类 | -1.12 | -13.3 |

海水头足类 | 0.99 | 3.1 |

海水藻类 | -3.39 | -5.3 |

淡水产品 | 2.66 | - |

淡水鱼类 | 2.52 | 70.7 |

淡水甲壳类 | 4.26 | 21.5 |

淡水其它类 | 0.02 | 0.0 |

数据来源:公开资料整理

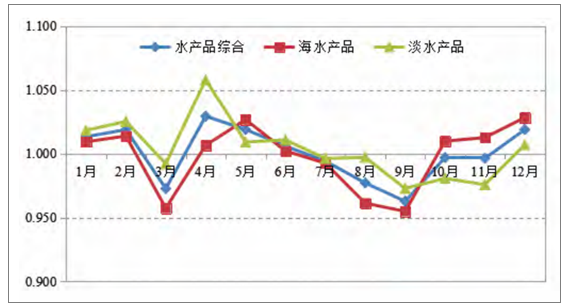

1月~12月环比价格指数

数据来源:公开资料整理

二、水产品进出口分析

2017年我国水产品进出口总量923.65万吨,进出口总额324.96亿美元,同比分别增长11.56%和7.92%,均创历史新高。同时,实现进口量、进口额、出口量、出口额全面增长。受渔业资源保护工作力度加大、国内日常水产品消费需求日益增长、品质升级等方面因素影响,贸易顺差收窄,全年98.04亿美元,同比减少15.59亿美元。在国内外经济形势错综复杂、国内生产成本不断提高、国际贸易壁垒增多、同构竞争加剧等困难下,取得如此成绩实属不易。

1、出口情况

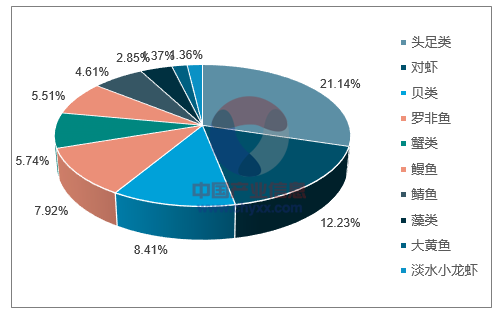

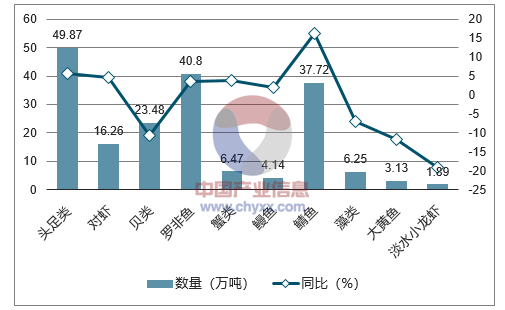

全年出口量433.94万吨,出口额211.50亿美元,同比分别增长2.40%和1.99%。2017年水产品一般贸易出口量307.02万吨,出口额156.42亿美元,同比分别增加1.62%和1.32%,分别占水产品出口量和出口额的70.75%和73.96%。其中,头足类、对虾、罗非鱼、蟹类、鲭鱼等水产品作为一般贸易主要出口品种实现出口量额同比双增。捕捞产品鲭鱼表现抢眼,出口量额同比分别增长16.27%和16.20%,达37.72万吨和7.20亿美元。头足类水产品受出口到葡萄牙及日本的量额大增影响,强势扭转第一季度量额双降的趋势,出口量额同比分别增长5.61%和6.17%。罗非鱼出口企业成功开拓了非洲、墨西哥等其他国际市场,出口量额同比分别增长3.47%和1.21%。

2017年一般贸易主要出口品种占一般贸易出口额比例%

数据来源:公开资料整理

2017年一般贸易主要出口品种数量及增速

数据来源:公开资料整理

2017年一般贸易主要出口品种金额及增速

数据来源:公开资料整理

虽然2017年主要加工原料价格波动、东南亚等国同构竞争加剧,但我国来进料加工贸易迎难而上、顶住了压力,出口额有所增加。其中,出口量108.12万吨,同比下降2.89%;出口额52.61亿美元,同比上涨2.78%;占水产品出口总额比重为24.87%,同比下降0.19个百分点。细分来看,进料加工出口量88.93万吨,同比下降2.51%,出口额40.43亿美元,同比增长2.94%;来料加工出口量19.19万吨,同比下降4.61%,出口额12.18亿美元,同比增长2.24%,出口额占来进料加工出口总额比例降至23.15%,同比下降0.12个百分点。

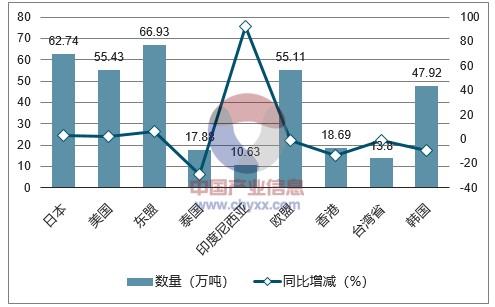

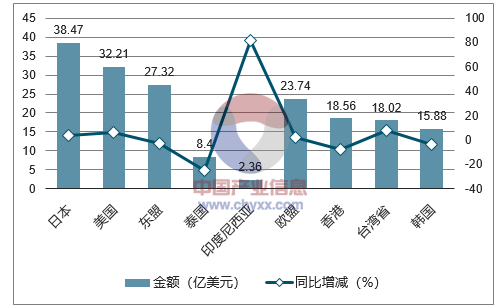

对日本、美国、欧盟、台湾省出口均为量额齐增,出口额分别为第1、2、4、6位。出口额列第3、5、7位的东盟、香港、韩国市场出现一定下降。东盟市场受“一带一路”倡议和中菲关系转暖的积极影响,上半年我国对其水产品出口量额同比双增,但从7月份开始,由于对泰国出口量额持续下滑,2017年我国对东盟市场的出口额为27.32亿美元,同比下降2.77%。受贝类、鲜冷冻鱼类等出口下降影响,全年我国对泰国水产品出口量额同比分别减少29.17%和24.84%,为17.88万吨和8.40亿美元。但对印尼出口受鲭鱼出口激增影响,出口量额同比分别增长92.50%和81.95%,达10.63万吨和2.36亿美元。受活鱼、头足类等出口量额大幅下降影响,出口香港量额分别下降13.83%和7.80%。受鲜冷冻鱼类出口量额大幅下降影响,出口韩国量额分别下降9.69%和3.57%。

2017年水产品主要出口国家、地区出口数量及增速

数据来源:公开资料整理

2017年水产品主要出口国家、地区出口金额及增速

数据来源:公开资料整理

福建、山东、广东、辽宁、浙江、海南等沿海省份仍是我国水产品主要出口区,出口量额之和分别占全国水产品出口总量额的97.85%和96.26%。福建继续位居我国主要省份水产品出口额排名首位,但同比微降0.55%。山东由于加工贸易出口量(占山东省出口总量的52.06%)同比下降7.25%,一般贸易出口额(占山东省出口总额的41.02%)同比增加10.96%。广西受出口鱼类、虾类量额大幅下降的影响,全年出口量额同比分别下降26.44%和26.45%。河北尽管加工贸易出口量额大幅增长32.13%和24.36%(加工贸易额占出口额比重由同期的19.69%上升至31.78%),但受一般贸易出口量额大幅下降26.04%和34.70%的影响,水产品出口总量额双降且幅度较大。内陆省份中,江西、湖北和吉林依旧位列前三,但江西受加工鳗鱼出口下滑影响,全省水产品出口量额同比分别下降15.02%和13.21%;湖北受小龙虾和冻鮰鱼片出口下滑影响,全省水产品出口量额同比分别下降21.67%和24.87%;吉林近年来虽然充分发挥边境的区位优势,但由于第四季度加工贸易出口量下滑,导致全年出口量同比下降8.87%。

主要出口省份(数量:万吨;金额:亿美元)

沿海 | 数量 | 同比增减% | 占出口总量% | 金额 | 同比增减% | 占出口总额% |

福建 | 93.66 | 0.42 | 21.58 | 58.22 | -0.55 | 27.53 |

山东 | 109.43 | -1.75 | 25.22 | 48.79 | 4.14 | 23.07 |

广东 | 57.41 | 7.46 | 13.23 | 34.36 | 6.47 | 16.25 |

辽宁 | 85.59 | 16.61 | 19.72 | 29.63 | 8.99 | 14.01 |

浙江 | 50.04 | -2.23 | 11.53 | 18.57 | 0.22 | 8.78 |

海南 | 14.61 | 11.85 | 3.37 | 4.76 | 3.59 | 2.25 |

江苏 | 4.83 | -4.44 | 1.11 | 3.73 | 6.10 | 1.76 |

广西 | 5.30 | -26.44 | 1.22 | 2.98 | -26.45 | 1.41 |

河北 | 3.75 | -21.96 | 0.86 | 2.57 | -22.97 | 1.21 |

内陆 | 数量 | 同比增减% | 占出口总量% | 金额 | 同比增减% | 占出口总额% |

江西 | 0.71 | -15.02 | 0.16 | 1.81 | -13.21 | 0.85 |

湖北 | 1.68 | -21.67 | 0.39 | 1.72 | -24.87 | 0.81 |

吉林 | 4.40 | -8.87 | 1.01 | 1.63 | 8.69 | 0.77 |

数据来源:公开资料整理

2、进口情况分析

2017年,我国水产品进口量489.71万吨,进口额113.46亿美元,同比分别增长21.17%和21.03%。来进料加工原料进口量104.87万吨,同比减少4.96%,进口额24.86亿美元,同比增加9.57%,对比去年同期的量额双降趋势有所缓和。2015年同期鱼粉进口大跌之后,国内行情逐渐回暖。2017年鱼粉进口量额大涨,进口量157.16万吨,进口额22.17亿美元,同比分别增加51.55%和37.41%。除鱼粉外,其他以一般贸易方式进口(主要供国内食用)产品进口量99.40万吨,进口额42.57亿美元,同比分别增长22.52%和23.71%。其他方式(边境小额贸易、保税区仓储等)进口量128.29万吨,进口额23.87亿美元,同比分别增长17.22%和16.34%,继续保持双增态势。

受冻鲱鱼、冻鳕鱼、冻大马哈鱼等进口量额激增的影响,我国从俄罗斯进口上扬,进口量额分别上涨11.13%和2.78%;受饲料用鱼粉进口量额大增的影响,2017年,我国从秘鲁进口量额同比分别上涨96.54%和78.38%。由于下半年我国从东盟,尤其是越南进口的加工鱼类、鲜冷冻鱼类量额大增,2017年全年我国从东盟进口量额同比分别增加3.69%和13.72%。由于从新西兰进口头足类、小龙虾数额大幅下降,2017年,我国从新西兰进口量额同比分别减少10.89%和6.09%。

主要进口国家和地区

国家和地区 | 占进口总额比例% | 2017年 | 同比增减% | ||

数量(万吨) | 金额(亿美元) | 数量 | 金额 | ||

俄罗斯 | 13.68% | 107.28 | 15.52 | 11.13 | 2.78 |

美国 | 13.27% | 53.29 | 15.05 | 8.37 | 21.28 |

秘鲁 | 13.17% | 98.59 | 14.94 | 96.54 | 78.38 |

东盟 | 12.57% | 64.80 | 14.27 | 3.69 | 13.72 |

印度尼西亚 | 4.32% | 27.94 | 4.90 | 3.59 | 11.23 |

越南 | 3.51% | 23.26 | 3.98 | 20.80 | 30.12 |

加拿大 | 6.64% | 11.48 | 7.54 | 15.36 | 22.56 |

智利 | 5.27% | 18.46 | 5.98 | 12.75 | 16.90 |

挪威 | 4.18% | 19.87 | 4.74 | 22.31 | 30.21 |

新西兰 | 3.72% | 7.60 | 4.22 | -10.89 | -6.09 |

欧盟 | 3.14% | 13.09 | 3.56 | 45.92 | 45.35 |

数据来源:公开资料整理

2018年,我国外贸发展面临的不确定、不稳定因素仍然较多。全球经济复苏的基础还不稳固,“逆全球化”思潮抬头,贸易保护主义升温;从国内看,我国经济基本面坚实,预计全年人民币汇率易涨难跌,国内综合要素成本不断上涨,订单和产业转移仍然较快,我出口仍然面临诸多困难和挑战,保持出口回稳向好势头的任务仍然艰巨。不过,考虑到我国居民消费快速升级,国内消费者对优质、绿色水产品需求明显增加,再加上政府对资源保护不断趋紧趋严、我国2018年继续降低水产品进口关税等因素,预计全年我国水产品进口将持续保持快速增长的势头,进口增速快于出口增速,全年贸易顺差将收窄。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国水产品行业市场行情监测及投资前景研判报告

《2025-2031年中国水产品行业市场行情监测及投资前景研判报告》共十一章,包含海鲜水产企业转型电子商务战略分析,海鲜水产行业电子商务运营模式分析,海鲜水产行业电商运营优秀案例研究等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询