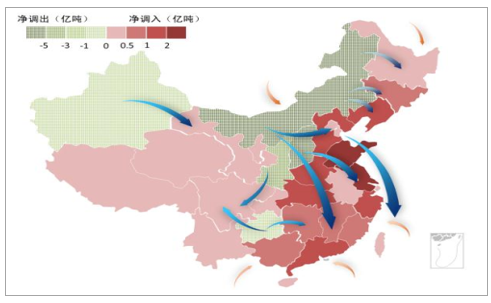

我国煤炭的生产地、消费地天然分离,且去产能导致供给向资源优势区域集中,煤炭跨区域调运的需求进一步增加。根据《煤炭工业发展“十三五”规划》,全国煤炭开发的总体布局是压缩东部、限制中部和东北、优化西部。预计到 2020 年,东部地区煤炭产量 1.7 亿吨,煤炭消费量 12.7 亿吨,净调入煤炭 11 亿吨;东北地区煤炭产量 1.2 亿吨,煤炭消费量3.6 亿吨,净调入煤炭 2.4 亿吨;中部地区煤炭产量 13 亿吨,煤炭消费量 10.6 亿吨,净调出煤炭 2.4 亿吨;西部地区煤炭产量 23.1 亿吨,煤炭消费量 14.5 亿吨,净调出煤炭 8.6 亿吨。预计 2020 年,煤炭调出省区净调出量合计 16.6 亿吨,煤炭调入省区净调入 19 亿吨,主要由晋陕蒙等地调出,以及沿海沿江进口煤补充。由于煤炭跨区域调运规模大,且运输过程中往往涉及多次贸易流转,因此煤炭供应链市场的体量可达万亿级别。

煤炭跨区调运十三五规划展望

资料来源:公开资料整理

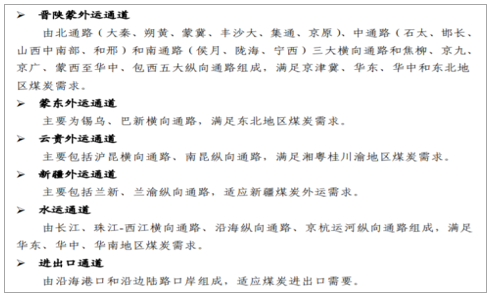

国内煤炭运输主要通过铁路、水路完成,主要的运输路线包括“三西”外运通道、东北煤运通道、华东煤运通道、中南煤运通道。煤炭铁路运输以晋陕蒙煤炭外运为主,十三五规划全国形成“九纵六横”的煤炭物流通道网络。北煤南运水上运输系统以锦州、秦皇岛、天津、唐山、黄骅、青岛、日照、连云港等北方下水港,江苏、上海、浙江、福建、广东、广西、海南等南方接卸港,以及沿长江、京杭大运河的煤炭下水港为主体。

煤炭物流运输通道网络

资料来源:公开资料整理

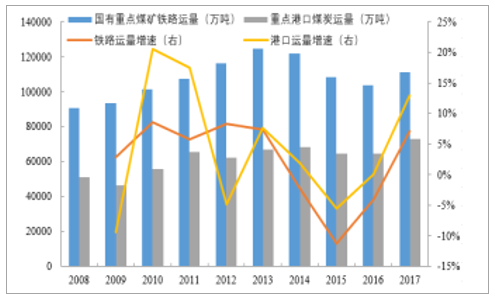

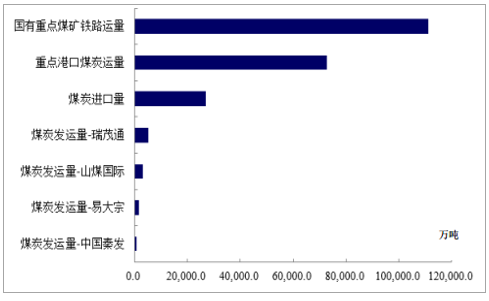

铁路及港口煤炭发运量

资料来源:公开资料整理

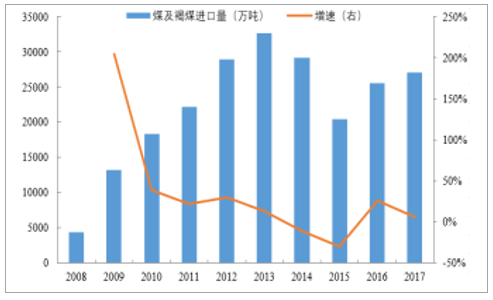

煤及褐煤进口量

资料来源:公开资料整理

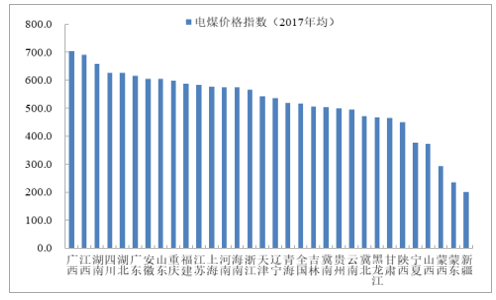

煤炭生产地价格和各消费地的价格之间存在很大的价差,主要消费地的电煤价格当中,流通环节成本占比已经超过 50%。

各地区电煤价格指数差异大

资料来源:公开资料整理

目前的煤炭流通商发展时间较短,数量多,普遍规模较小。多数煤炭流通商是依托资源起步,围绕上游生产企业、下游消费企业分布,通常掌握着煤炭资源、客户资源、运力资源中的一种或多种。多数煤炭流通商仍从事单纯的煤炭贸易,赚取买卖价差收益。部分企业在进行煤炭贸易的同时提供煤炭运输服务和配煤等加工服务,但服务水平较低。少量煤炭流通商的龙头转型为煤炭供应链服务者,从事煤炭贸易的同时提供更专业化的采购、仓储、掺配、物流、销售一站式服务,同时提供信息、资金等综合服务,并以服务作为企业主要的价值来源。国内煤炭供应链行业的市场集中度很低。从市场空间来看,2017 年国有重点煤矿铁路运量达 11.11 亿吨、重点港口煤炭运量达 7.26 亿吨、煤炭进口量达 2.71 亿吨,然而国内主要的煤炭供应链企业的煤炭发运量仅为百万至千万吨,行业内领先的瑞茂通 2017 年市占率也仅为 2.5%左右,未来有很大的提升空间。

煤炭供应链行业市场集中度低

资料来源:公开资料整理

相关报告:智研咨询网发布的《2018-2024年中国煤炭行业市场深度分析及投资前景预测报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国安徽煤炭行业市场发展态势及产业前景研判报告

《2025-2031年中国安徽煤炭行业市场发展态势及产业前景研判报告 》共二章,包含中国煤炭行业发展状况及趋势分析,安徽煤炭行业发展状况及展望等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询