一、不锈钢粗钢行业供给情况分析

2017 年我国不锈钢粗钢产量 2577 万吨、产能利用率仅为 64%,结构以板材为主、占比超 90%,竞争相对有序、 CR10 达 81%。

(一)不锈钢粗钢行业产能及产量情况分析

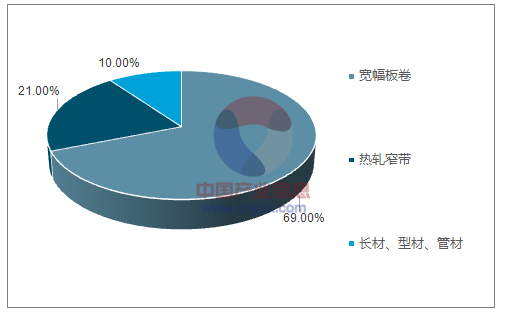

截至2016年年底, 我国实际拥有的不锈钢产能接近4000万吨的水平; 截至2017年年底, 2017年无新增合规不锈钢粗钢产能投放, 拥有资质的不锈钢冶炼产能约3228万吨, 则2017年不具备资质的不锈钢产能达772万吨,占比高达19.3%。 从产量上来观察, 2017年我国不锈钢粗钢产量达到2577.37万吨, 2005-2017年期间年复合增长率高达19.11%, 我国不锈钢粗钢产量占全球不锈钢粗钢产量的比重由2001年的3.80%提升至2017年的53.61%; 从结构上来看, 2016年国内规模以上不锈钢企业的产品中宽幅板卷、热轧窄带占比分别达69.17%和20.84%,而长材、型材和管材的合计占比仅为9.99%。

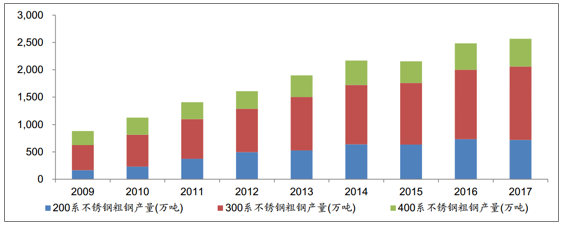

2005-2017年我国不锈钢粗钢产量年复合增速达19.11%, 2017年产量达2577.37万吨、占比达54%

资料来源:公开资料整理

相关报告:智研咨询网发布的《2017-2023年中国不锈钢材市场分析预测及发展趋势研究报告》

2016年国内规模以上不锈钢企业主要产品

资料来源:公开资料整理

2016年国内规模以上不锈钢企业主要产品结构

资料来源:公开资料整理

(二)不锈钢粗钢行业产能利用率情况分析

2017年我国不锈钢粗钢产量为2577.37万吨,按照产能4000万吨来进行计算, 2017年我国不锈钢粗钢产能利用率仅为64.43%,不锈钢粗钢产能相对过剩。

(三)不锈钢粗钢行业供给格局

我国不锈钢行业集中度高,行业竞争相对有序,2016年CR3为48.28%、CR10为80.98%。2016年不锈钢粗钢产量排名前三的企业为青山控股集团、太钢不锈以及北海诚德不锈钢集团,三家企业产量合计达1203万吨、 CR3为48.24%;不锈钢粗钢产量排名前十的企业产量合计2020万吨、 CR10为80.98%。

2016 年国内前 10 家不锈钢生产企业的粗钢产量

资料来源:公开资料整理

CR3=1203/2494=48.24%,R10=2020/2494=80.98%

二、不锈钢粗钢行业市场需求情况分析

2017 年我国不锈钢粗钢表观消费量 1985 万吨,终端结构为制造业占比 75.43%、建筑领域占比仅24.57%

在实际应用中, 不锈钢以其优异的各种性能, 有着其他钢种无法替代的作用。比如具备强度高、 加工性好、 淬火后硬度高、 有磁性的马氏体不锈钢, 能用于生产餐具、刀刃、机械零件、涡轮机叶片等对硬度要求较高的产品。 具备良好的耐腐蚀、耐热性、低温强度和机械特性、 冲压、 弯曲等热加工性好、无磁性的奥氏体304钢号不锈钢,则能用于众多家庭用品、汽车配件、 医疗器具以及建材、化学、 食品工业、 农业、船舶部件的制造。 添加了钛元素、具备高温耐腐蚀性及高温强度较好的铁素体409L钢号不锈钢,能用于生产汽车排气管、热交换机、集装箱等在焊接后不热处理的产品,具体分类和用途可参见在2017年7月23日发布的《不锈钢专题报告之

(一)、不锈钢粗钢行业表观消费量及结构分析

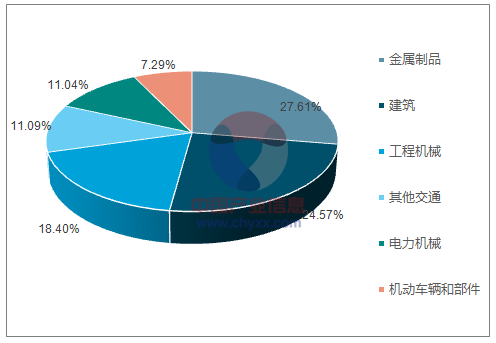

我国不锈钢粗钢表观消费量由2005年的522万吨增长至2017年的1984.68万吨, 年复合增长率达11.77%;国产不锈钢材自给率由2006年的60%攀升至2016年的95.91%。 从结构上来看,通过分析2016年我国不锈钢的下游终端可知, 金属制品、建筑和工程机械是不锈钢的主要下游,占比分别达到27.61%、 24.57%和18.40%;其他交通、电力机械与机动车辆和部件占比分别达11.09%、 11.04%、 7.29%。如若将终端分为建筑和制造业,则区别于普钢行业需求超50%是建筑领域, 不锈钢行业需求终端主要为制造业、占比高达75.43%,建筑领域占比仅为24.57%。

2005-2017年我国不锈钢表观消费量年复合增速达11.77%, 2017年表观消费量达到1984.68万吨

资料来源:公开资料整理

2016年金属制品、建筑和工程机械是不锈钢的主要下游,占比分别达到27.61%、 24.57%和18.40%

资料来源:公开资料整理

我国主要下游用钢行业不锈钢消费情况

行业 | 应用领域及产品 | 消费品种 |

日用制品 | 橱柜产品、日用器皿等 | 主要为 201、 304、 430 等牌号不锈钢,厚度≤3mm 的冷 轧不锈钢薄板 |

建筑 | 室外装修、结构材料及耐腐蚀屋顶等 领域 | 主要为 2012B,其次为 3042B,另外还有 304HL、 201HL、 439HL 等牌号不锈钢 |

机械 | 化工设备、运输设备、 海工设备、环 保设备、 能源设备和制药机械等领域 | 主要为直径 16~325mm 的 1Cr18Ni9Ti 不锈钢无缝管及 配套的不锈钢紧固件;厚度 0.4~3.0mm 的 300 系列冷轧 不锈钢薄板和厚度 4~6mm 热轧不锈钢中板 |

家电电子 | 洗衣机和干燥机内筒、热水器内胆、 微波炉内外壳体、冰箱内衬 | 主要为 304、 316、 409L、 430 等牌号不锈钢 |

汽车 | 汽车排气系统零部件、发动机紧固 件、汽车燃油箱、汽车装饰用板领域 | 主要为 409、 430、 441、 429、 434、 436 等,排气系统用 冷轧不锈钢板带加工而成的异形焊管 |

资料来源:公开资料整理

截至2017年年底,我国不锈钢粗钢冶炼能力近4000万吨、产量2577.37万吨,但产能利用率仅为64.43%。 2017年不锈钢表观消费量达1984.68万吨, 从2016年不锈钢的消费结构来看,不锈钢下游主要为制造业、占比高达75.43%,建筑领域占比为24.57%。 综合供需,不锈钢粗钢产能目前处于供过于求的状态,产能相对过剩。

三、 2018年行业不锈钢粗钢供需变化趋势分析

严格产能审核、环保高压加速产能结构升级,弹性需求释放、刚性需求拓展促需求增长,2017 年以来供需格局持续向好。(一)、不锈钢粗钢行业供给: 产能仍处扩张阶段,严格产能审核、环保高压加速结构升级,18 年预计产量增 4%左右、 200 系占比进一步降低。

1、不锈钢粗钢行业总量变化

18年预计新增不锈钢粗钢产能782万吨,国家严格产能审核、供给侧改革和环保高压将促不合规产能退出,预计产量增4%左右

1.1 不锈钢粗钢行业产能减少

国家严格产能审核、“地条钢”出清和环保高压常态化发展促不合规、环保基础较差的产能逐步退出

(1)“地条钢”出清致200多万吨劣质不锈钢产能退出。 《钢铁工业调整升级规划(2016-2020年)》要求全面取缔生产“地条钢”的中频炉、工频炉产能。

(2)国家严格产能审核标准,不具备产能资质的产能将逐步关停乃至退出, 潜在不合规不锈钢产能为772万吨、占比高达19.3%。 从打击“地条钢”开始,供给侧结构改革逐步将淘汰不合规产能、僵尸产能等,在国家严格产能审核标准的背景下,不具备产能资质的不锈钢粗钢产能将逐步关停乃至退出。 按照2017年不锈钢粗钢产量2577.37万吨来进行推算,如若行业不具备产能资质的产能彻底出清,暂不考 虑 合 规 产 能 的 新 增 或 退 出 , 则 届 时 我 国 不 锈 钢 粗 钢 产 能 利 用 率 将 达79.84%=2577.37万吨/3228万吨 。

(3)环保高压常态化发展促经营能力一般、环保基础较差的钢厂退出: 在供给侧结构性改革推进和环保治理迈入新台阶的背景下,环保治理正逐渐成为影响钢铁行业供给端的重要逻辑。 具体而言,烧结球团标准提升推高环保成本或倒逼产能退出,环保税出台、排污许可证制度加速落地完善环保治理体系构建环保高压新常态。环境保护部2018年中国环境保护工作会议提出2018年将制定实施打赢蓝天保卫战三年计划,出台重点区域大气污染防治实施方案,启动钢铁行业超低排放改造; 2018年政府工作报告明文提出推动钢铁等行业超低排放改造。提高污染排放标准,实行限期达标,环保高压常态化进程将加速推进。

(4)不排除差别利润背景下部分不锈钢粗钢产能转产普碳钢:截至目前,鞍钢联众、西南不锈、青山已有部分不锈钢粗钢产能转产为普碳钢产能。我国共计2342万吨的高炉在技术上可实现普碳转产不锈钢或不锈钢转产普碳钢,但受限于生产设备(轧钢产能)、战略以及销售等方面的因素,实际会进行转产的高炉较少 。

据统计我国共计 2342 万吨的高炉在技术上可实现普碳钢转产不锈钢或不锈钢转产普碳钢 。

钢厂 | 高炉设备 | 高炉产能(万吨) |

太钢 | 1 座 4350m³高、 1 座 1800m³高炉、 1 座 1650m³高炉 | 644 |

酒钢 | 1 座 1800m³高炉、 1 座 1080m³高炉、 1 座 2650m³高炉 | 477 |

泰山钢铁 | 2 座 1780m³高炉 | 304 |

北海诚德 | 3 座 550m³高炉 | 192 |

鼎信镍业 | 1 座 520m³高炉、 1 座 570m³高炉、 2 座 270m³高炉 | 189 |

宝钢德盛 | 3 座 450m³高炉 | 165 |

河南鑫金汇 | 2 座 400m³高炉、 1 座 350m³高炉 | 139 |

华乐合金 | 2 座 450m³高炉 | 110 |

厂青二厂 | 1 座 580m³高炉 | 67 |

中金金属 | 1 座 450m³高炉 | 55 |

总计 | 2342 |

资料来源:公开资料整理

1.2、不锈钢粗钢行业产能增加

2018年预计新增合规不锈钢粗钢产能782万吨。受限于数据的可得性,将仅考虑国内不锈钢粗钢产能的新增情况(实际新增产能为国内新增产能与国内钢厂海外新增产能的求和),2018年我国不锈钢粗钢产能新增782万吨,新增方式主要是以普碳钢的产能置换为不锈钢粗钢产能。

1.3、不锈钢粗钢行业产量变化

预计2018年不锈钢粗钢产量同比增4%左右至2700万吨就产量而言,参考宝钢湛江一高炉系统的产能爬坡节奏(即投产至达产需要半年左右的时间),假设新增的不锈钢粗钢产能匀速投放,则新增产能最为乐观的估计增加的产量为195.5万吨=782/2/2*100%。 再考虑到部分不锈钢粗钢产能已于2017年或准备于2018年转产为普碳钢产能、供给侧改革去产能持续推进、环保高压常态化发展, 2018年新增产量将远小于195.5万吨。, 预计2018年不锈钢产量还将继续增长,增幅为4%左右至2700万吨

2、不锈钢粗钢行业结构变化情况分析

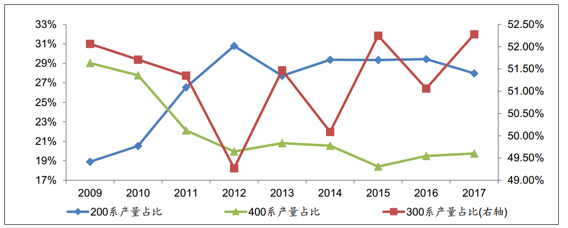

供给侧改革深化、 消费升级, 200系不锈钢生存空间将逐步被挤压、占比为27.98%按照化学成分来进行分类,不锈钢主要分为铬锰氮系(200系)、 铬镍系或铬镍钼系(300系) 、 铬系(400系) 。根据2017年发布的最新产品手册的介绍, 200系、 300系、 400系不锈钢种类的区分主要以镍的含量差异为标准, 200系不锈钢的镍的含量在0.75%-6%之间, 300系不锈钢约含6%-22%的镍,而400系不锈钢的镍的含量一般不超过0.75%。

从行业的不锈钢粗钢产量结构来看,截至2017年年底, 200系、 300系和400系不锈钢粗钢产量分别为718.32万吨、 1342.06万吨和506.79万吨,占比分别达到27.98%、 52.28%和19.74%。

2009-2017年我国不锈钢粗钢产量结构

资料来源:公开资料整理

在2016年6月中国钢标准化技术委员会钢板钢带分技术委员会标准审定会上,由太钢不锈主持修订的三大不锈钢板材国家标准GB/T3280《不锈钢冷轧钢板和钢带》、 GB/T4237《不锈钢热轧钢板和钢带》和GB/T4238《耐热钢钢板和钢带》顺利通过审定, 会议肯定了太钢提出的标准设计原则和框架,并一致认为由于伪劣200系充斥市场、耐腐蚀性能差、回收困难等原因, 200系不锈钢不纳入新的国家标准。

在2017年中国不锈钢行业年会上中国特钢企业协会不锈钢分会的会长报告《把握机遇乘势作为加快中国不锈钢行业转型升级》中特别提到: “2017年我国不锈钢产品结构发生转折性变化。扭转了近几年200系产量增幅高于300系的局面,首次实现200系占比下降, 300系占比增长,反映出我国淘汰落后产能工作效果及消费升级趋势”。由以上分析可以看出: 我国钢铁产业政策并不鼓励200系不锈钢的发展,另一方面,随着供给侧改革的深化和消费升级, 200系不锈钢的生存空间将逐步被挤压。

2017年200系、 300系和400系不锈钢粗钢产量占比分别27.98%、 52.28%和19.74%

资料来源:公开资料整理

(二)需求:城镇化建设促弹性需求持续释放,机械工程、电器等领域和新兴领域的刚性需求逐步拓展,预计 2018 年不锈钢消费量同比增 5%-10%从世界和我国不锈钢消费终端的布局及变化趋势来看,我国不锈钢粗钢的主消费领域是城市建设和居民日用品,以金属制品和建筑装潢、建筑工程(弹性需求)为主;而在世界广泛应用的领域机械工程、电器、交通运输等(钢性需求)起步较晚, 长期来看,随着城镇化建设和人均收入的提高,不锈钢的弹性需求持续释放。刚性需求领域,城市轨道交通车辆、石油天然气加工运输及城乡基础建设工程等大型建设项目的建设将释放工业领域的不锈钢需求;此外,高端制造业——超临界和超超临界发电设备、环境恶劣的采油设施、LNG船的建造等行业的崛起,以及新兴领域——海洋开发、航空航天、新能源开发、节能环保等领域的发展,将成为大力开拓的不锈钢新的应用领域

2016年世界和我国不锈钢消费终端对比

资料来源:公开资料整理

中、短期而言,主要不锈钢下游领域均呈现不同程度的增长,有力地带动了不锈钢产品的消费。

2017年11月,浦项研究院(POSRI)在首尔举行的不锈钢会议上发布预测称:年全球不锈钢消费量将达到4700万吨、同比增加3%,预计2018年全球不锈钢消费量将达到5000万吨、同比增加6.38%。就我国而言,我国2017年不锈钢表观消费量达到1984.68万吨、同比增加5.37%;综合考虑不锈钢主要终端的发展情况,判断2018年不锈钢下游需求增速在5%-10%。

智研咨询 - 精品报告

智研咨询 - 精品报告

2021-2027年中国不锈钢粗钢行业市场深度分析及市场规模预测报告

《2021-2027年中国不锈钢粗钢行业市场深度分析及市场规模预测报告》共十四章,包含2021-2027年不锈钢粗钢行业投资机会与风险,不锈钢粗钢行业投资战略研究,研究结论及投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2021年上半年中国不锈钢粗钢产销量、进出口量及发展前景分析[图]](http://img.chyxx.com/2021/08/P3198279KI_m.jpg?x-oss-process=style/w320)

![研判2025!中国碟片激光器行业市场政策、市场规模、重点企业经营情况及发展趋势分析:国产化替代空间巨大[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2025年中国电器检测行业市场政策、产业链图谱、市场规模、竞争格局及发展趋势研判:输配电电器检测需求占比最大,超30%[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)

![趋势研判!2025年中国智能手环行业产业链、相关政策、出货量、重点企业及发展趋势分析:市场稳步扩长,技术突破与市场需求共振推动行业爆发[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![研判2025!中国自动驾驶仪行业产业链、市场现状及重点企业分析:国产替代加速崛起,技术突破与出口飙升共驱全球竞争力跃升[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)