1、中游产业链需求高增长

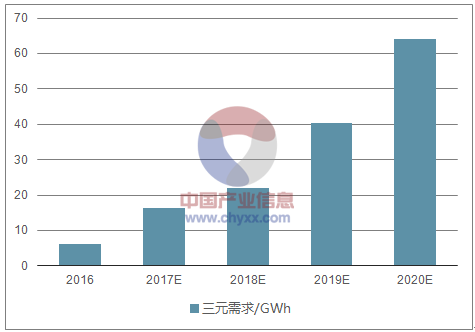

根据产量、 带电量及材料用量假设, 18-20 年,动力电池需求量分别为 45/63/89GWh,复合增长率 36%。 其中三元需求分别为 22/40/64GWh,复合增长率达 58%,考虑到随着三元电池在客车上的应用可能逐步放开,磷酸铁锂动力电池预计难有明显增长。

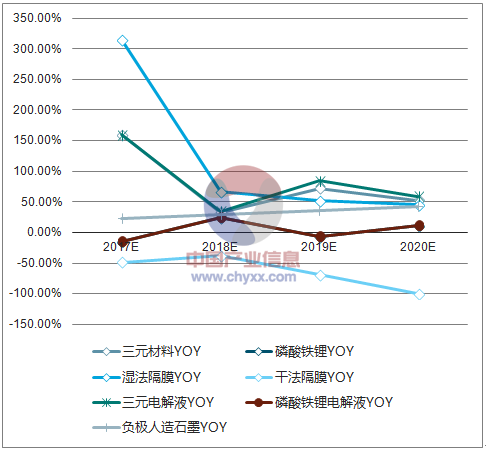

材料端, 三元正极及电解液将在三元动力电池的驱动下分别达到 51%/58%的复合增长率,湿法隔膜受益于干法替代,将保持 54%的复合增长率。负极的复合增长率为 36%,磷酸铁锂正极受磷酸铁锂动力电池影响,预计难有增长。干法隔膜预计将逐步退出动力电池市场

2016-2020年中国新能源汽车三元需求预测

资料来源:公开资料整理

相关报告:智研咨询网发布的《2018-2024年中国新能源汽车行业市场需求预测及投资前景分析报告》

2016-2020年中国新能源汽车磷酸铁锂需求预测

资料来源:公开资料整理

2016-2020年中国新能源汽车三元材料单位用量预测

资料来源:公开资料整理

2016-2020年中国新能源汽车磷酸铁锂单位用量预测

资料来源:公开资料整理

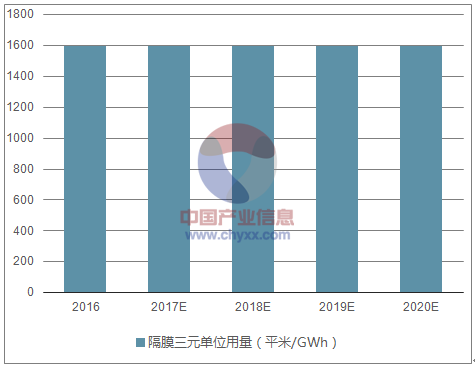

2016-2020年中国新能源汽车隔膜三元单位用量预测

资料来源:公开资料整理

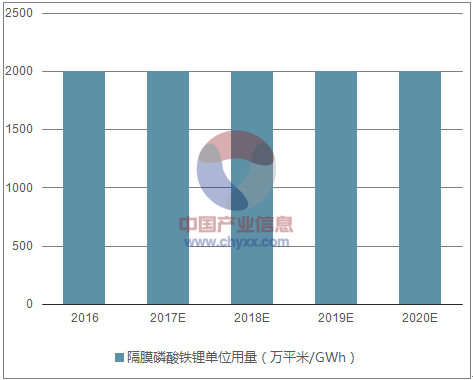

2016-2020年中国新能源汽车隔膜磷酸铁锂单位用量预测

资料来源:公开资料整理

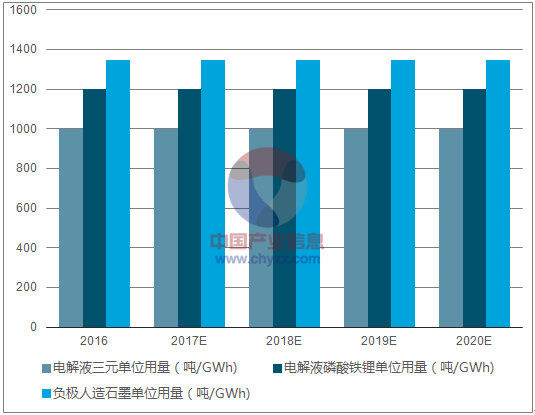

2016-2020年中国新能源汽车电解液三元单位用量、电解液磷酸铁锂单位用量及负极人造石墨单位用量预测

资料来源:公开资料整理

2016-2020年中国新能源汽车材料需求预测

资料来源:公开资料整理

2016-2020年中国新能源汽车材料需求增速预测

资料来源:公开资料整理

二、供给过剩,价格承压

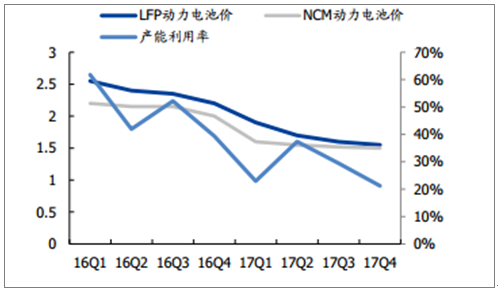

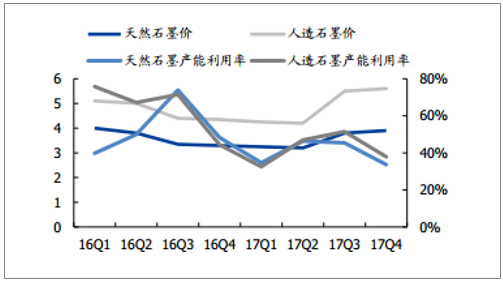

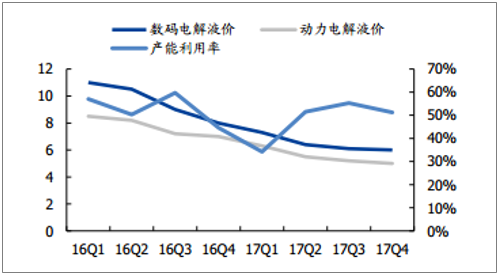

目前整体产能利用率偏低, 17 年中游各环节产能利用率除电解液及负极达到 40-50%,其他环节产能利用率普遍低于 30%。降价是行业主基调,除三元正极及人造石墨负极由于原材料上涨导致价格上涨以外,各环节17Q4 价格相比 16Q4 价格均下降 25%左右。

动力电池价格及产能利用率(元/wh)

资料来源:公开资料整理

正极价格及产能利用率(元/吨)

资料来源:公开资料整理

负极价格及产能利用率(元/吨)

资料来源:公开资料整理

隔膜价格及产能利用率(元/平米)

资料来源:公开资料整理

电解液价格及产能利用率(万元/吨)

资料来源:公开资料整理

三、价格预判

动力电池:由于动力电池在整车成本占比 50%左右,补贴调整压力大幅传导至电池。 17年补贴大幅下调导致动力电池普遍降价 25%-30%, 18 年预计磷酸铁锂电池进一步下降20-25%,三元由于正极材料价格上涨以及乘用车整体补贴下降幅度较小,预计下降 15-20%左右。

正极:三元正极材料采用成本加成定价,主要受金属原材料价格影响, 17 年钴金属大幅涨价导致三元材料上涨 30%, 18 年钴价仍将继续稳步上涨,正极材料预计将上涨 10%以上。磷酸铁锂正极材料 17 年价格下降 15%左右, 18 年预计进一步下降 10%-15%。隔膜:湿法隔膜受益 17 年补贴标准大幅提升,电池企业为提高能量密度将干法全面替代为湿法,前三季度需求大增形成供需错配,价格几乎维持不变。四季度产能迅速投放,18 年行业整体供需恶化,预计价格下降 30%左右。干法隔膜 17 年价格下降 15%左右,18 年预计下降 10%-15%。

电解液:电解液价格主要受六氟磷酸锂及添加剂影响。 17 年六氟磷酸锂供需恶化价格大幅下滑,电解液降幅接近 30%。四季度受成本端制约,六氟磷酸锂价格已经基本触底,18 年环比电解液降价空间亦不大,预计 18 年全年相比下降 25%-30%。

人造石墨负极:受原材料针状焦价格上涨影响,人造石墨在 17 年三季度价格上涨 30%,18 年随着针状焦价格回落,预计价格将下跌 10%左右。

材料价格预测

- | 2017 | 2018预判 |

价格变化 | 价格变化 | |

电池 | 下降25%-30% | 磷酸铁锂电池下降20-25%,三元电池下降15-20%。 |

正极 | 三元上涨30%,磷酸铁锂下降15% | 三元上涨10%以上,磷酸铁锂下降10%-15% |

电解液 | 下降30% | 下降25%-30% |

隔膜 | 湿法价格几乎不变,干法下降20% | 湿法下降30%,干法下降20% |

负极 | 三季度开始上涨30%,全年均价上涨10% | 全年均价上涨10% |

资料来源:公开资料整理

动力电池及材料市场规模预测

- | 2016 | 2017 | 2018E | 2019E | 2020E |

三元动力电池价格(元/wh) | 2.15 | 1.6 | 1.4 | 1.2 | 1 |

磷酸铁锂动力电池价格(元/wh) | 2.41 | 1.7 | 1.3 | 1.1 | 1 |

三元材料价格(万元/吨) | 15.1 | 19.8 | 21.8 | 21.8 | 21.8 |

磷酸铁锂价格(万元/吨) | 10.3 | 9.1 | 8.1 | 7.3 | 6.6 |

湿法隔膜价格(元/平米) | 3.5 | 2.8 | 2.2 | 1.8 | 1.6 |

干法隔膜价格(元/平米) | 4 | 4 | 2.8 | 2.2 | 2 |

三元电解液价格(万元/吨) | 9.6 | 6.7 | 4.7 | 3.8 | 3.4 |

磷酸铁锂电解液价格(万元/吨) | 7.1 | 4.9 | 3.4 | 2.7 | 2.5 |

人造石墨价格(万元/吨) | 4.7 | 5 | 5.5 | 4.4 | 3.96 |

三元动力电池市场规模(亿元) | 134.6 | 259.8 | 297.9 | 466.6 | 666.5 |

磷酸铁锂动力电池市场规模(亿元) | 552.5 | 332.6 | 332.7 | 263.6 | 264.1 |

三元材料市场规模(亿元) | 17.6 | 59.8 | 86.8 | 149.4 | 227.8 |

磷酸铁锂市场规模(亿元) | 47.2 | 35.4 | 39.8 | 33.4 | 33.5 |

湿法隔膜市场规模(亿元) | 3.5 | 11.7 | 15.5 | 18.9 | 24.7 |

干法隔膜市场规模(亿元) | 18.3 | 9.4 | 4.1 | 1 | 0 |

三元电解液市场规模(亿元) | 6 | 10.9 | 10.3 | 15.1 | 21.6 |

磷酸铁锂电解液市场规模(亿元) | 19.4 | 11.5 | 10.1 | 7.5 | 7.5 |

人造石墨市场规模(亿元) | 18.5 | 24.2 | 34.4 | 37.5 | 47.8 |

资料来源:公开资料整理

四、格局分化

动力电电池: 规模效应明显,政策趋严加速市场向优势企业集中。龙头企业可实现技术和成本的全面领先,稳态下,市场集中度高。 现阶段电池属于非标准品,技术快速迭代升级,巨大的销售规模方可支撑持续的研发投入,并在与上游供应商议价中占据优势地位,获得低成本原材料供应。对下游客户,尤其主流乘用车企业而言, 规模和技术水平是能否进入其供应链的关键。

同时,补贴政策趋严,行业超额收益逐步抹平,新进入者的窗口已经关闭,业内中小企业开始被淘汰出局,市场将加速往优势企业集中。新的技术如固态电池将用固态电解质替代隔膜和电解液,属于构件级别的创新,而非架构性的创新, 在渐进性创新中,龙头企业往往可以保持持续的领先地位。

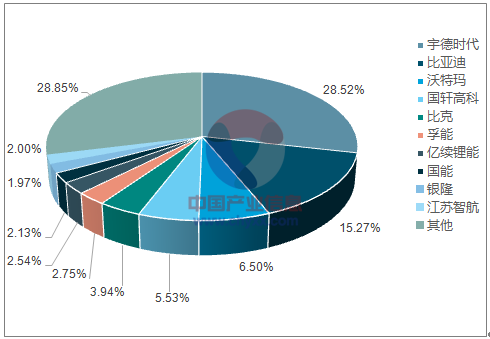

动力电池已呈现一超多强格局。 宁德时代的市占率迅速提升,从 16 年的 22%增加至 17年的 28%,比亚迪由于内部供应,市占率从 16 年的 26%下降至 17 年的 15%。其供应体系开放后仍需观察整车厂的反应,短期预计宁德时代的份额将进一步提升,显示超强格局。国能、 银隆、比克、孚能、江苏智航份额均略有提升。

2016 年新能源汽车动力电池前十装机统计

资料来源:公开资料整理

2017 年新能源汽车动力电池前十装机统计

资料来源:公开资料整理

原材料:动力电池集中度提升,驱动材料市场份额集中。 技术迭代可能瓦解原有优势,同时带来新投资机会。 2020 年目标电芯达到 300wh/kg,正极高镍化+硅基负极材料+高电压电解液+涂覆隔膜可以实现。

三元正极材料:轻资产型业务,产品品质受正极前驱体影响极大,因此是否具备高品质前驱体生产能力是能否实现差异化竞争,提高产品附加值的关键。同时在原材料钴价持续上涨中,绝对体量较小的正极材料企业面临上游资源企业往下整合的风险。体量较大的正极企业通过较大的采购规模提升一定议价能力,有望阶段性受益。 由于高镍正极对环境、工艺要求高,因此高镍化将小幅提升正极材料企业加工附加值。

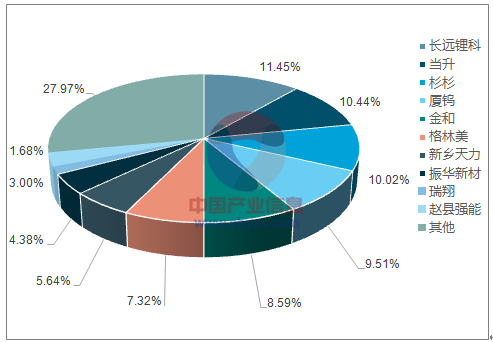

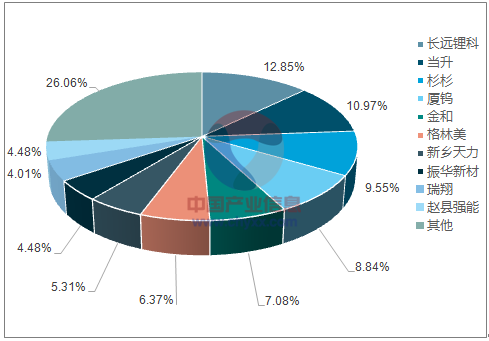

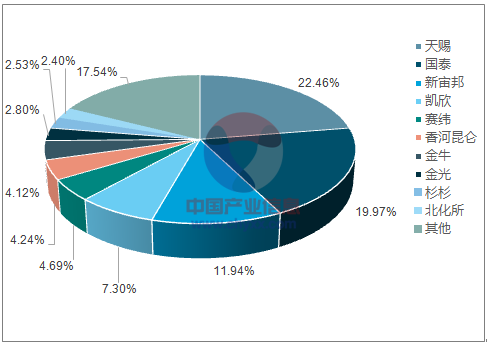

三元正极材料诸侯割据,市场集中度较低。 由于上下游的强势地位,三元正极材料企业面临产品差异化程度小,仅作为代加工环节的尴尬局面,利润率低。

2016 年三元出货量结构

资料来源:公开资料整理

2017 年三元出货量结构

资料来源:公开资料整理

电解液: 轻资产型业务,产品属性与正极不同在于电解液属于配方型产品,需定制化开发,需要较强的配套研发能力,因此稳态下,可享受更高的毛利率水平。行业领先的电解液企业要么拥有更高的差异化研发能力,要么具备更低成本的生产优势。前者需要对各种添加剂有深入的理解,后者需要更低原材料来源如自产低成本六氟磷酸锂。六氟磷酸锂属于重资产型业务,在工艺上更深的理解产生的低成本优势,可保证企业获取长期的超额收益。

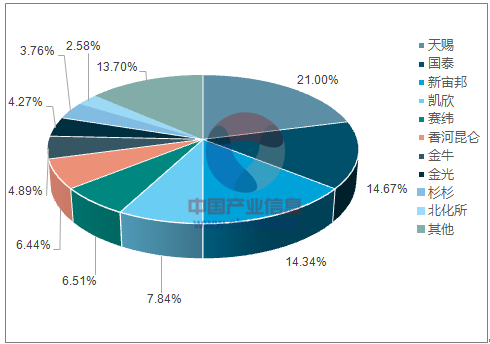

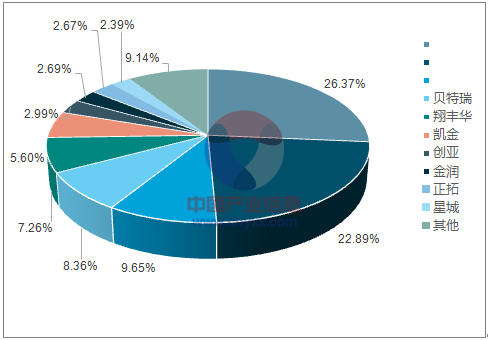

电解液呈现类似动力电池的一超多强格局,但龙头公司优势不如动力电池突出。 天赐材料动力电池电解液份额从 16 年的 25%提升至 17 年的 29%,具备绝对的市场优势。不过老 牌电解液企业国泰华荣增速极快,市场份额从 16 年的 8%提升至 17 年前三季度的 15%。新宙邦份额略有下滑,归因于不同企业在业务战略上的差别对待。

2016年动力电池电解液出货量结构

资料来源:公开资料整理

2017 年动力电池电解液出货量结构

资料来源:公开资料整理

负极: 轻资产型业务,竞争格局较好,毛利率较高。 硅碳负极是方向,现有优势企业面临竞争优势瓦解的可能。

负极双强争霸。 江西紫宸和上海杉杉人造石墨优势明显,份额接近,两者市占率接近 50%,格局相对稳定。

2016 年人造石墨负极出货结构

资料来源:公开资料整理

2017人造石墨负极出货结构

资料来源:公开资料整理

隔膜: 基膜生产属于重资产型业务,依赖于对工艺和设备的理解。具备一定的规模效应,不同电池厂隔膜规格有差别, 最好专线专供,产线 24 小时保持运作,减少停机带来的废料损失,多产线可同时满足不同电池厂商需求,降低单位成本。 重资产导致的低周转率需要较高净利率以维持合意 ROE 水平,长期利润率将维持高位。 涂覆业务资产轻,现阶段附加值较高,电池厂倾向自己生产,预计毛利空间将压缩。

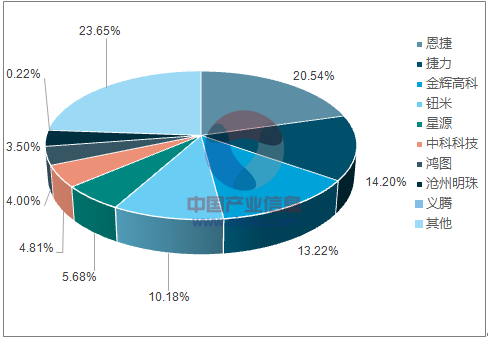

隔膜一超格局逐步显现。 湿法涂覆隔膜是发展方向,恩捷具备成本领先优势,同时市场份额领先,中锂快速崛起。但由于整体行业产能大幅扩张,重资产业务属性将导致行业阶段性价格压力大于其他材料环节。

2016 年湿法隔膜出货量结构

资料来源:公开资料整理

2017 年湿法隔膜出货量结构

资料来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

中国新能源汽车市场全景调研及发展战略研判报告(2026版)

《中国新能源汽车市场全景调研及发展战略研判报告(2025版)》共十章,包含中国新能源汽车主要企业分析,中国新能源汽车投融资及预测,中国新能源汽车发展战略分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询