一、服装电商行业发展状况:渗透率接近40%

服装行业在过去5年整体增速趋于平稳。2017年服装行业零售额达到1.92万亿元,同比增长6.0%,2012-2017年CAGR为6.2%,传统行业在出现明显变革前,品牌商争夺的是存量市场中的需求再分配。

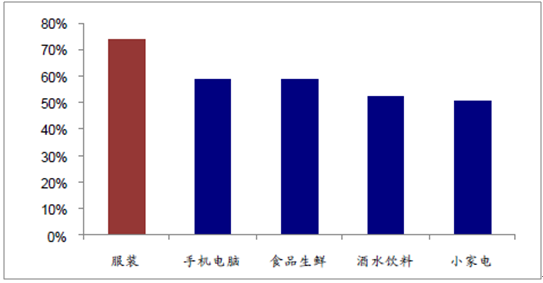

电商发展初期,服装品类是最早实现线上渗透,并快速增长的品类。在2010年以前的市场环境下,由于进入门槛不高,款式生命周期短,尤其是低价位产品的品牌忠诚度低,服装成为电商卖家的主要选择品类。直到2017年服装仍然是网购参与度最高的品类,根据电商消费者中超过70%购买过服装类产品,高于3C品的手机电脑品类,以及快速崛起的小家电品类。

服装行业规模及增速

资料来源:公开资料整理

相关报告:智研咨询网发布的《2017-2022年中国服装零售市场深度评估及未来发展趋势报告》

服装是网购参与度最高的品类(2017)

资料来源:公开资料整理

1、行业整体渗透率高

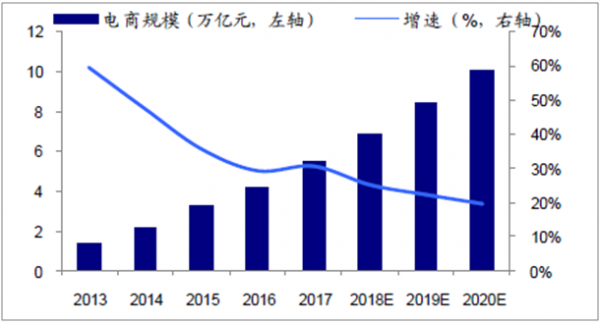

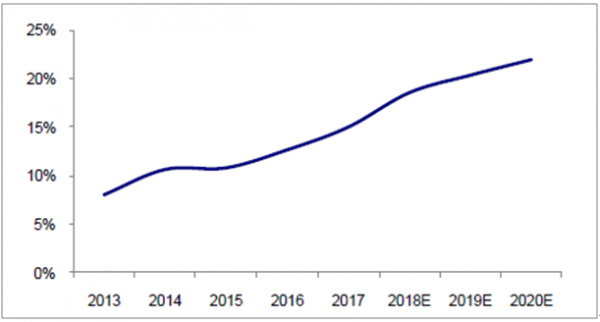

中国电商行业发展早、速度快,经过多年的发展成为社会零售消费中重要的渠道之一。国家统计局公布的实物商品网上零售额显示,国内电商零售规模从2013年的1.4万亿元,增长至2017年的5.5万亿元,当年同比增速为31%,2013-2017年CAGR为41%。同期,电商的渗透率不断提升,占比社会零售的占比从2013年的8%提升至2017年的15%,预测到2020年电商零售规模将达到10.1万亿元,占比社零总额将达到22%。

服装品类有区别于其他品类的独特性,相比3C电子产品个性化程度高,简单的变种就可形成新的设计,在产品质量差异化低的时期,产品可替代性强;相比食品类早期消费者对安全性有所顾虑,服装尤其是成人服装产品比较少有安全性的潜在危险;相比高价商品,服装产品单价低,更容易形成交易。2011年国内服装电商市场规模为2035亿元,2016年市场规模增长至9343亿元,当年同比增速为25%,2011-2016年CAGR为36%。服装电商的渗透率也从2011年的14%提升至2016年的37%。

电商零售规模及增速

资料来源:公开资料整理

电商零售占比社零渗透率(2017)

资料来源:公开资料整理

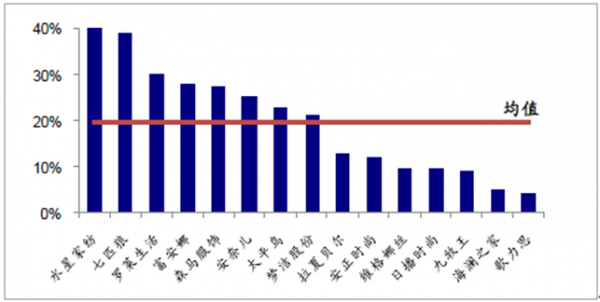

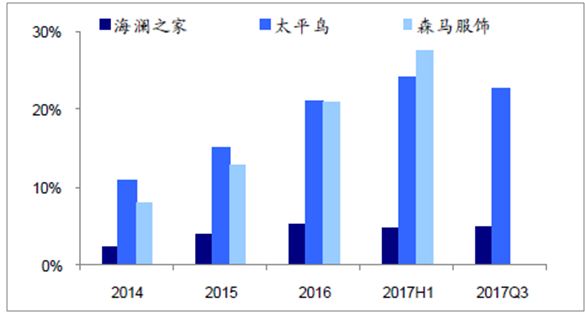

2、 单个公司渗透率参差不齐

从上市公司来看,由于主要的销售渠道在线下,大多数公司电商占比低于服装行业水平,统计了主要的上市公司电商收入占比,平均值为20%,明显低于服装行业整体的网购渗透率水平37%(2016)。

分子版块来看,家纺版块的渗透率较高,2017年前三季度,梦洁股份、富安娜、罗莱生活和水星家纺的电商占比分别为21%、28%、30%、42%。家纺产品标准化程度高,款式更新需求低,行业周转速度慢,当把握住电商销售的价格带后,线下家纺品牌在线上业务实现了顺利发展。

休闲服板块电商收入占比参差不齐,森马服饰和太平鸟占比较高,分别为27%(17H1)和23%(17Q3),两家公司开发线上业务时间略有先后,分别在2012、2014年成立正式电子商务公司负责电商销售,业务发展初期将实体渠道旧货折价销售,满足了线上客群对低价的需求,以及对品牌的消费愿望,积累一定消费者后,逐步将线上发展成为单独业务线。而海澜之家电商占比仅5%(17Q3),主要系:1)主品牌执行不打折策略;2)前期销售良好,旧货少,同时有渠道处理库存。

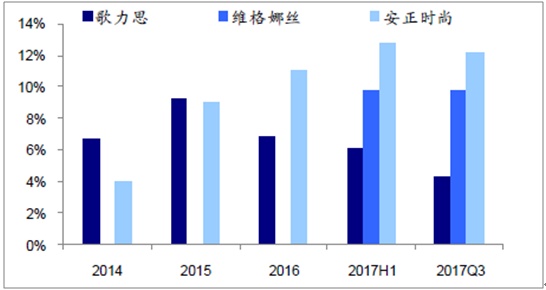

高端女装由于定位高档,单价高,不适合现阶段的电商消费环境;同时,高端女装SKU数量少,单品牌旧货规模小于大众服饰,难以实现规模化销售。2017年前三季度歌力思、维格娜丝、安正时尚电商收入占比分别为4%、10%、12%。

综上,能够稳定提供大规模、低价产品,有利于发展公司电商业务,所以高价格敏感度是电商业务发展的天然土壤。

各公司电商渗透处于不同水平

资料来源:公开资料整理

家纺整体渗透较高

资料来源:公开资料整理

大众休闲服饰渗透不同

资料来源:公开资料整理

高端女装电商渗透整体低于20%

资料来源:公开资料整理

二、低倍率品线上优势明显

电商发展初期,扁平化的销售模式和低廉的费用降低了整体的成本费用,形成了低价的消费环境,吸引的也是对价格敏感度较强的消费群体,低价供给与低价需求长期作用,形成了以比价为特征的市场。

1、服装电商行业需求状况:比价是电商消费的第一需求

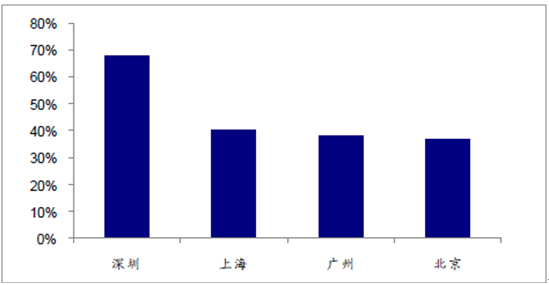

电商消费在高线城市的渗透率明显高于低线城市,以快消品举例,2015年一线城市的渗透率(8.4%)是四线城市(3.6%)的2.3倍。高线城市由于信息化程度高,可接触到的物质供给多样。

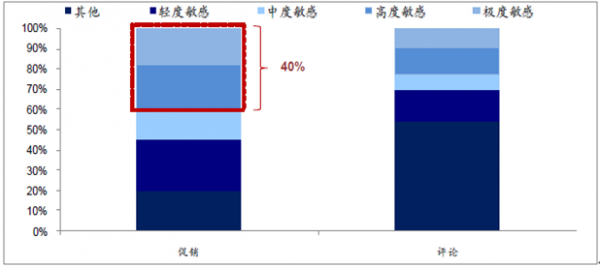

一线城市因发展吸引力强,外来人口占比高,2016年北、上、广、深外来人口占比分别为37%、41%、38%、68%,在高线城市丰富资讯浸染下,消费意愿的广度和丰富度高,而在高生存成本的前提下,收入和消费愿望的不匹配催生了对可选消费品的低价需求。根据京东大数据平台,到2016年在电商消费中对价格敏感度高度敏感和极度敏感的比例合计达到40%,比价依然是电商消费环境下的第一需求。

一线城市外来人口占比高

资料来源:公开资料整理

电商消费对价格的敏感度高

资料来源:公开资料整理

2、 服装电商行业供给情况:电商的起点促成了低倍率优势

电商发展初期,提供较线下有明显价格优势的产品吸引大量消费者,我对比了线上、线下的市场环境,对两者的情况进行比较估算得到,低代理渠道成本和早期低营业费用是形成电商低倍率的原因。

由于早期传统线下加盟居多,以拥有两级代理的品牌进行推演,假设产品的制造成本、品牌商毛利、一级代理毛利、二级代理毛利、平均终端折扣占比吊牌价分别为25%、20%、20%、15%、20%,产品的倍率为4倍,这样的价格构成隐含了两个关键点:1)过多的渠道成本;2)虚高的吊牌价。

电商的透明度和扁平的环境决定的低倍率特点,由于电商发展初期多为微小企业,在制造端无法形成规模优势,以高于线下渠道20%的制造成本估算,假设电商产品制造成本、制造商毛利、销售费用、管理和其他费用,分别占比线下吊牌价的30%、10%、10%、10%,假设卖家净利率在5%~15%,那么售价仅为线下吊牌价的53%~59%,倍率为1.8~2.0X。

3、服装电商行业供需相遇,确立低价属性

当电商的低价供给和消费者的低价需求相遇,形成了电商市场中天然的低价属性。以品牌家纺的电商策略为例,传统认知以为品牌商用区别于线下的品牌发展线上业务(罗莱生活创线上“LOVO”品牌,富安娜创线上“馨而乐”品牌),是为了减少对加盟商的冲击。而水星家纺在有最高加盟店铺占比(17H1:96%)的情况下,依然发展了行业最高的电商占比(17Q3:42%),所以电商对加盟冲击的说法不能一概而论。通过对比产品价格带发现,水星的价位低于罗莱和富安娜,且与LOVO和馨而乐处于同一水平。所以低价是电商的第一需求,线上消费长期形成了独有的属性:整体低于线下的价格带水平。

从实际的走访调研和对比中,可以明显发现品牌在实体店铺与电商渠道不同的价格策略。以四件套为例,非实体店铺中各品牌的吊牌价区间在2000元至10000元以上不等,不同品牌主要展示的产品略有不同:水星、富安娜主力展示的产品标价大多大于6000元,个别产品标价超过一万块;梦洁和水星价位更相近,且重叠的价格带更多一些,主要在3000-6000元之间。折扣普遍在5折-9折之间,鲜有低于5折产品展示销售,所以实体店铺主力成交的产品价格普遍大于1000元。

对比四个品牌线上最高销量的产品折后价格,区间在300-700 元之间,明显小于线下产品价格。选取了四个品牌天猫旗舰店中,销量最高的四件套产品,规格6 尺产品的标价在1540-2298 元之间,折后价格在329-699 之间,线上的主力消费价格区间低于线下。而且,由于不同品牌产品定位不同,富安娜、梦洁和LOVO 落在线上消费价格带中的产品以基础纯棉和简单提花为主,而水星由于本身定位略低于其他品牌,所以在线上主力价格带中的以工艺复杂的大提花产品居多。

家纺品牌加盟店铺数占比

资料来源:公开资料整理

三、服装行业线上存量需求升级与现有供给错配

1、服装行业线上需求情况:消费愿望悄然变化

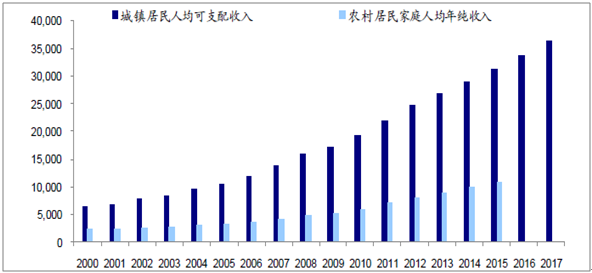

收入的增加是消费力、消费意愿变化的基础,城镇居民人均可支配收入从2000年的6280元,增加至2017年的3.6万元,2000-2017年CAGR为11%;而农村居民家庭人均年纯收入也从2000年的2253元增加至2015年的1.1万元,2000-2015年CAGR为11%。

从农村来看,2017年人均衣着消费金额达到612元,已经接近2003年城镇人均衣着消费水平638元。农村的服装消费能力已经达到了电商起步期的水平,低线城市在信息化程度提高后,电商消费将进入爆发期,而服装品类或将成为率先受益的板块。

相比之下,高线城市的电商消费呈现新的特点,消费者更关注产品本身,对质量、品质、个性的需求提升,这样的需求下应运而生了精品电商app,更强调产品质量、弱化品牌标签。根据极光大数据,精品电商app在高线城市的占比显著高于低线城市,一二线城市合计占比为64%。

城镇/农村收入不断提升(元)

资料来源:公开资料整理

城镇/农村人均衣着消费(元)

资料来源:公开资料整理

精品电商app城市等级分布

资料来源:公开资料整理

2、服装行业线上供给情况:供给惯性,低线渗透扩规模

如前文所述,中国电商起步和主要渗透在于高线城市,电商为满足这部分客群的需求,主要提供的是低价的商品。如图20示意,产品价格提高后,线上能提供的产品比例降低,主要的高价品销售依然在线下。

存量电商消费者的收入逐步提高,可负担的产品价格也在不断提升,然而在产品价格越高,线上的供给越少。此处需要明确一个概念,线上消费中大部分仍是无品牌、小品牌消费,按阿里巴巴截至2017年3月31日年报披露,天猫商城经过接近10年的发展,年度GMV占比依然未过半,淘宝集市GMV占比仍有58%,现阶段线上的供给还是以低价产品为主。

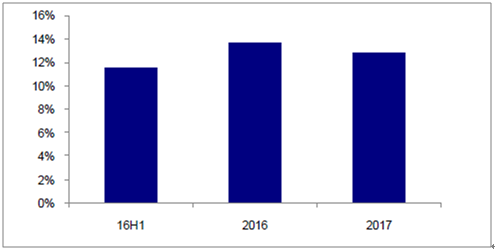

面对存量电商消费群体收入增加带来的需求转换,电商可提供相应的产品,满足升级后的需要。然而从数据结论上来看,电商供给并未随着高线城市的升级显著提升产品结构,而是以原有的商品向低线的市场渗透,2017年全国整体电商零售增速为31%,而农村电商增速为37%,且连续3年增速快于整体电商增速,在此影响下服装品类的电商渗透也有所提升,2017年达到13%,仍远低于全国水平,仍然有显著提升空间。

农村服装电商渗透率

资料来源:公开资料整理

四、服装行业线下体验需求情况

线上消费之所以价格低廉,除了压缩了渠道成本外,消费者牺牲了实体购物中的隐性服务,在收入增长、服装消费占比降低的情况下,消费者对此项支出的敏感度降低,所以除了基础的使用需求,对体验、服务的需求被唤醒。

1、缺失的体验,低价来补

对比电商和线下的差别,电商的优势在于价格相对较低,产品丰富度高,而线下的优势在于实物可见情况下,产品质量预期差小,“即买即走”无物流等待时间,同时可以在店铺中试穿、比较,全方位体验购物。在价格敏感度强的消费阶段,体验类的需求被抑制。

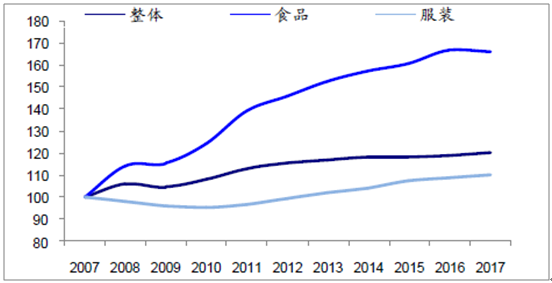

服装价格指数多年以来变化小

资料来源:公开资料整理

2、收入增加,服装体验需求苏醒

服装品类过去10年价格水平没有明显提升,2007年至2017年间服装价格指数仅提升10%,同期整体社会RPI提升21%,食品价格提升幅度为66%;如果把时间段拉得更长一些,从2002年至2017年,以上三项目的价格增幅分别为4%、31%、104%,也就是说服装整体价格水平与15年前并无明显差异。

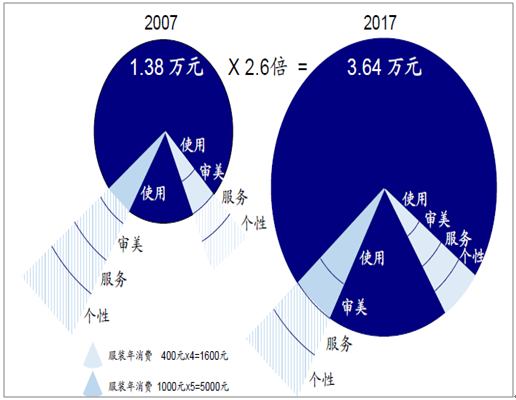

而居民的可支配收入在逐步提升,分析人均收入和服装消费额的变化,可推出消费者对同质消费额的敏感度降低,而需求会有所改变升级。简单假设城镇人均年服装消费需求为1600元(400元/季*4季=1600元),2007年人均可支配收入1.38万元,消费占比收入11.6%,在整体消费力有限的情况下,电商渠道提供了降低单价、提高消费频次的机会,而线上消费依然能满足与线下类似品有的使用功能和美观效果,然而牺牲了体验、线下服务、以及个性化的需求。

到2017年城镇居民人均可支配收入提升至3.64万元,是2007年的2.6倍,而服装价格指数十年间仅提升了10%,相比收入的变动,几乎变动不大,上述论述中1600元/年的消费额占到全年可支配收入的4.4%,占比显著下降,即收入提升后对服装消费的价格敏感度降低。通俗地说,在年收入10万元时,想花20元买条打底裤,为了追求更低的价格,选择在线上买了10元/条的产品;而当收入增加到26万元/年时,对22元/条产品(价格指数提升10%)的可承受力明显提升,而且当线下的产品有“即买即提”、“所见即所得”的特点时,线上产品11元的差价优势则显得不明显。

收入增加,服装价格未明显增长,消费者对基础类服装产品的价格敏感度降低,在满足原本使用和审美需求后,对服务、个性的需求将会被唤醒。

当然,收入提升后消费提升的方向不只一个,例如可以在产品的价格档次上进行升级,从1600元/年的消费水平提升至1000元/次*5次=5000元/年的水平,占比可支配收入13.7%,为了实现这样的升级,也可牺牲一部分线下体验的实体需求,以及物流的等待时间,通过电商消费的升级来实现,而这样的消费水平,在可支配收入仅1.38万元/年的时期,可能连完整的使用需求都无法覆盖。档次的升级尚不在本文讨论的范围内,暂按下不表。

总结来看,服装消费的升级可分为:1)档次的提升;2)隐形需求的开发。而隐性需要的开发主要在于大众服饰,也就是对这些产品有常规的需求,对普通定位的产品价格敏感度已经不高,但还没有升级到要消费中高档或轻奢水平的产品,这样的情况下,消费者对即买即走的要求提高,对产品预期差的容忍度降低。

城镇居民可支配收入增加,对服装消费价格敏感度降低

资料来源:公开资料整理

产品质量和物流成为消费者关注的重点。天猫服装类店铺中,综合实力前50名的店铺,评分优势主要在产品和物流。分别比全榜单平均得分高出86%和55%,随后服务方面比行业平均高出24%。

而传统服装品牌在产品和物流这两个指标上也都高于淘品牌,商品评分中,传统服饰得分34.8,高于平均值33.6以及淘品牌的32.7;而物流方面由于传统品牌销量大,可获得更低的物流成本,也通常倾向选择更正规的物流服务,所以在这项打分上(48.9)也好于平均(46.8)和淘品牌(47.2)。

五、重视线下门店价值

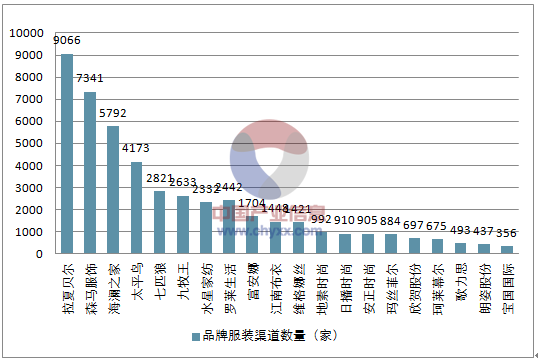

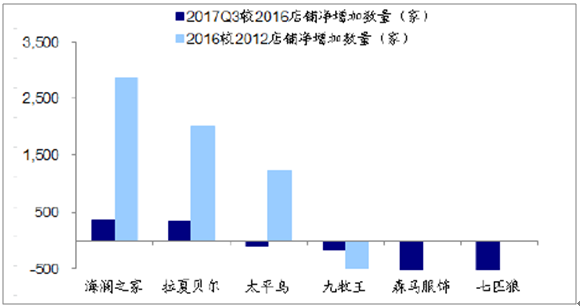

线下门店的价值将被重新审视,拥有线下数量多、质量精的品牌,将成为服装新零售的第一实践者。海澜之家整体门店数为5792家(2017),为全国第三,仅次于拉夏贝尔的9066家(17Q3)和森马服饰的7341家(2015)。海澜之家4503家(2017)门店为单品牌最多,海澜在行业调整期间仍然保持拿店节奏,2012-2017年海澜品牌店铺净新增2113家,2017年前三季度单品牌净新增191家。

海澜之家公告腾讯普和将以10.48元/股受让控股股东一致行动人荣基国际让出的5.31%股权,合计转让总价为25亿元。同时公告江阴海澜与腾讯普和的两个出资方,林芝腾讯和挚信投资签署了《关于共同发起设立产业投资基金之框架协议》,拟定基金规模100亿元,围绕海澜之家战略发展方针,对服装相关产业链,优秀服装服饰品牌,服装制造等公司进行投资。作为电商零售巨头的腾讯,此次入股海澜之家看中的是海澜线下数量大、覆盖广、下沉深、管理精的门店。

2000-2010年“渠道为王”的年代,消费者对服装产品需求旺盛,品牌商通过大举开店尽可能增加产品的曝光度,即可获得规模上的快速增长,中国品牌利用加盟商在地资源拓展店铺的方式,迅速将品牌渗透到全国地级、县级城市。街边店、百货渠道呈现店铺扎堆、品牌泛滥的现象,2012年美邦服饰全国门店曾高达到5220家,2013年贵人鸟单品牌门店达到5560家。

品牌过剩的门店布局开始成为品牌的负担。国际快时尚品牌直营大店为消费者提供了更好的消费体验,同时国际品牌注重品质、低倍率、高性价比的产品定位更受消费者青睐。另一方面,线上红利开始释放,电商品牌通过1.8~2.0倍左右的低倍率产品,和低运营费率的优势提升渗透率。在线上、线下两面夹击的情况下,国产品牌进入了关店潮。

品牌服装渠道数量(家)

资料来源:公开资料整理

服装行业门店前六品牌开关店情况

资料来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国服装行业市场行情监测及投资前景研判报告

《2026-2032年中国服装行业市场行情监测及投资前景研判报告》共十章,包含中国服装行业主要产品市场分析,中国服装行业发展趋势与前景预测,典型服装企业商业模式案例分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询