随着第三方支付机构的发展壮大和业务规模的持续增长,监管机构也采取相应的措施以规范行业行为,保证支付的健康、长久、有序发展。在第三方移动支付领域,监管的主要领域包括牌照合规、备付金、实名制和反洗钱。与此同时,扫码支付、电子货币与跨境支付领域的规范化管理促进行业良性发展。

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国第三方支付行业市场深度分析及投资前景预测报告》

支付是场景行为极强的业务,目前线上主要的流量场景垄断且增长达到一个瓶颈期,竞争环境比较恶劣。而线下则完全不同,还有大量的支付场景有待开发:仅食杂店、便利店、烟酒店等零售小店的规模在中国就有660万家,2016年销售额高达2.3万亿元。在二维码、智能POS等支付工具的推动作用下,这些小店的销售额均有可能被纳入第三方支付的业务版图。广阔的市场前景,使绝大部分支付公司,都转向线下业务。

2012-2016年中国零售小店数量及销售额

数据来源:公开资料整理

科学技术的进步与革新是推动行业进步的动力,支付行业也是如此。移动设备、二维码技术、指纹识别技术与大数据技术是支付行业的基础设施,使得无现金社会成为可能。移动设备的覆盖使得支付手段渗入长尾人群,二维码和指纹识别技术给支付的安全提供保障,大数据使得支付更加便捷。在现在及未来,人工智能、云计算、区块链和生物识别将会让无现金社会具备更高价值。生物识别让移动支付突破空间限制,让远程用户识别成为现实,人工智能让移动支付更加了解用户,云计算让移动支付更加快速便捷,区块链让移动支付更加安全可信。

技术对线下支付的促进示意图

数据来源:公开资料整理

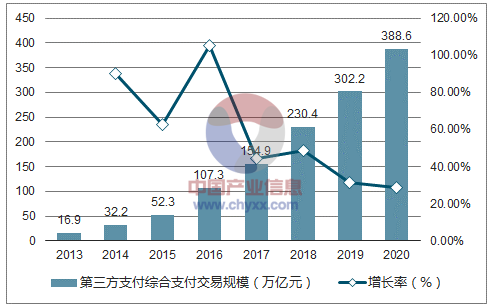

用户、资本和技术,是推动互联网产业发展的三个重要动力。其对行业促进的方式也各不相同,用户推动行业爆发式增长,资本推动从业者增多,这两种元素对行业的推动都遵循边际递减效应,随着时间的退役,这二者的促进将逐渐降低。而技术对行业的促进方式则有所不同,由于无法预估下一轮技术的爆发点,所以技术对行业的促进是“脉冲式”的,某一时刻的促进会将行业增速提高,而后自然衰退。而下一次技术推动会产生和上一轮相似的数据表现。因此行业到了以技术为推动的阶段时,增速的变化相对比较跳跃,目前中国第三方支付行业就处在这样一个历史背景中。

2013-2020年中国第三方支付综合支付交易规模

数据来源:公开资料整理

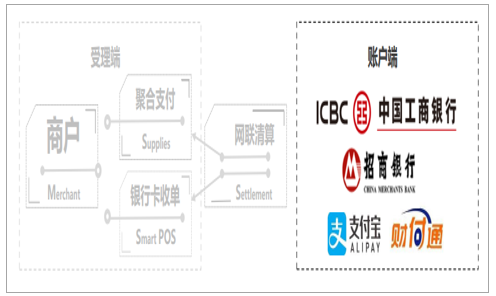

在整条线下支付的商业版图中,银行卡收单是在移动互联网新趋势下,发挥独特历史作用的“古老贵族”。近年来,互联网商业领袖及互联网巨头的战略,都不约而同地集中在线下实体经济。但实际上线下商业环境非常复杂,擅长轻资产运营的互联网公司,在进军线下的过程中并没有想象中那么顺利。比如:线下团队管理、绩效、监督、营销和服务等,每一项都和线上有区别。而互联网公司的不足,却是收单机构的优势,这也造就了中国移动支付线下支付独特的图景,移动支付公司通过两条渠道完成业务,一条是利用自身资源,联合聚合支付公司帮助商户直接转化;另一条是与收单机构合作。而当收单机构的智能POS协助完成了移动支付业务后,这笔业务产生的交易规模既计入移动支付,又计入收单业务。

移动支付与银行卡收单的合作方式示意图

数据来源:公开资料整理

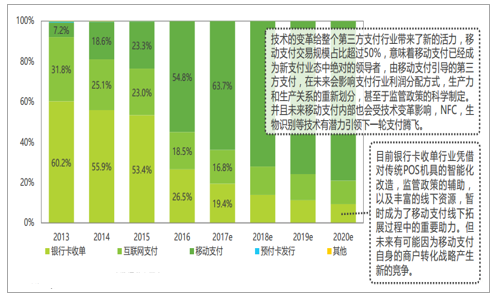

过去银行卡收单对支付行业交易规模的贡献始终最高,占比大于50%。而2015年之后,随着社交支付的兴起,银行卡的使用频率骤降,这对银行卡收单行业中的传统业务产生了巨大打击,但也随之为古老的银行卡收单业务带来了新的活力。当原本仅用于收单的传统POS升级为智能POS后,即可同时满足卡基(基于银行卡)和账基(基于移动支付账户)支付。智能POS丰富的线下布局,使得他们天生地成为移动支付线下扩张中的良好助力,并为收单业务带来了新的机会,使收单业务与移动支付高度融合,并形成此增彼涨的态势。

2013-2020年中国第三方支付交易规模结构

数据来源:公开资料整理

2015年,《非银行支付机构网络支付业务管理办法》 的颁布以及后续的实施,从侧面强化了支付账户在新金融环境中的作用。就市场目前情况来看,比较有影响力的支付公司,均不仅从事支付业务,利用各种不同种类的金融牌照,在事实上具备了综合金融机构乃至银行的功能,而其账户体系则与银行卡的定位相当。在这个基础上,账户端的移动支付公司在整条线下支付产业链中,追求的是用户规模的庞大,交易规模的提升以及用户粘性的增加。一如银行卡之于银行,账户体系的构建和完善,是支付公司从支付这种高级流量业务向利润更高的金融业务、大数据业务、科技业务过度的跳板。因此理论上,能够帮助其完成这个功能的一切合作方,都回被视为重要助力。

移动支付与银行卡收单的合作方式示意图

数据来源:公开资料整理

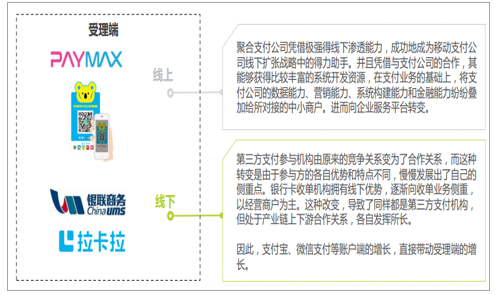

受理端存在两种方式,一种是2016年底比较火热的概念聚合支付,处于线上;另一种是在中国广泛存在的银行卡收单机构,处于线下,例如银联商务、拉卡拉支付。根据监管要求,聚合支付公司仅作为“地推”团队存在,本身不会涉及支付资金流。这也使得银行卡收单机构的地位更加重要。受理端与账户端形成正相关的增长态势,账户端的爆发性增长带来受理端的快速发展。

受理端模式及作用分析

数据来源:公开资料整理

受理端,以经营商户为主,对牌照资质的要求较高,门槛和壁垒较高。在高壁垒高门槛的保护及牌照资质的高要求下,受理端形成了相对稳定和封闭的市场,较难有新进入者,而现存参与方对监管政策的敏感度也更高。在监管政策逐渐收紧的态势下,违规成本就显现了出来,例如有的机构被处罚高额罚金,有的被限制业务发展,有的被吊销牌照。因此,走正道、守规矩的企业,才能长久生存发展,受理端市场进入了更加规范有序的竞争。

受理端的高壁垒高门槛,使强者愈强

数据来源:公开资料整理

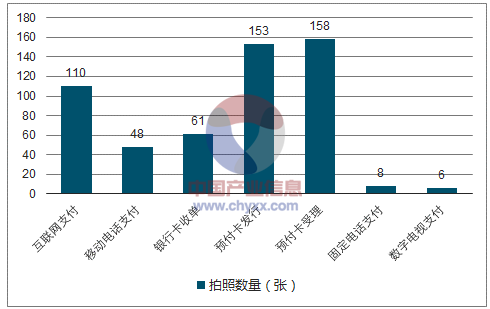

2017年,中国获得第三方支付牌照的企业共247家,其中预付卡发行与受理占比最高,但是市场价值尚待开发。尽管进入移动时代,互联网支付依旧相当于基础设施,因此牌照数量相对也比较多。处于风口浪尖的移动支付牌照最为稀缺,并且央行明确发过文件,表示不再新发牌照,所以牌照已经成为存量市场之争。 未来在银行卡收单和移动支付的配合下,这两张牌照将成为市场稀缺资源。尤其在银行卡收单领域,线下的布局非一朝一夕可以完善,而智能POS的研发亦非低成本投入即可做到,导致目前市场上优秀的,有一定历史积淀,又具备很强科技创新能力的收单机构价值有所凸显。

2017年中国第三方支付牌照分布

数据来源:公开资料整理

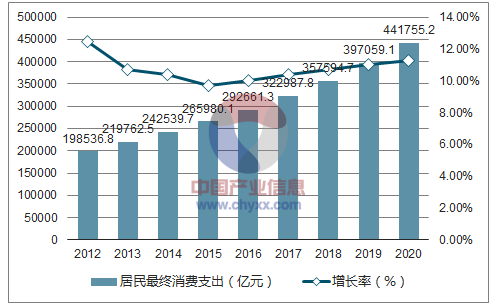

2016年,中国居民最终消费支出超过29.2万亿人民币。在中国经济转型的时间节点关口,消费是政府和社会各界普遍关注和推动的领域。作为全球最好的消费市场,在宏观统计过程中,有大量的民间交易未被记录在内,这些民间交易大部分属于线下交易,而随着支付新业态的成熟,未来这些尚未被记录的交易均会成为第三方支付的目标市场,未来发展空间广阔。

2012-2020年中国居民最终消费支出

数据来源:公开资料整理

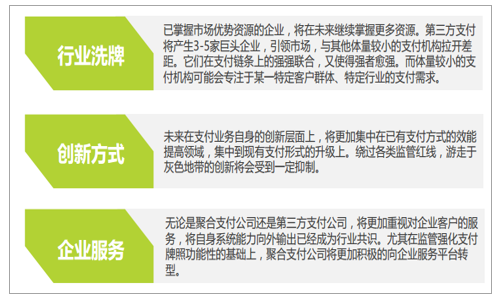

在所有互联网金融领域中,第三方支付是监管最早落地,牌照和管理体系最为健全的一个大分支。 2016年业内监管进一步趋严,在支付行业内监管目的更加明确,即:让更多的创新发生在走正道、合规且能承担社会责任的企业中。进而形成一种良币驱逐劣币的态势。这会让第三方支付行业产生三种变化。

监管意图对第三方支付可能产生的影响

数据来源:公开资料整理

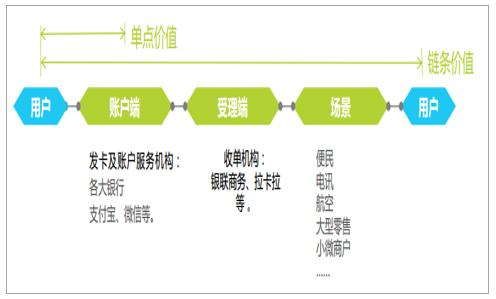

现阶段,用户量、交易规模等数据是判断支付企业价值的最重要标准。但事实上,大多数交易是由账户端与受理端共同完成的,账户端业务量大也能带动受理端的交易增量。这意味着同一个用户的同一笔交易,在多个平台的价值被分开估算。依照交易的资金流将支付的各个环节横向打通后,整个交易链条的价值则被全面放大。在整个链条中,支付各端的价值不再局限于自身独立封闭的交易规模。所在链条能够接入的优质企业越多,其平台的产业能力就越强,从而带动整个交易链条的价值提升。强强联合也将成为账户端、受理端的各巨头企业的必然选择。

支付行业的交易链价值

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国第三方支付行业发展现状调查及市场前景趋势报告

《2026-2032年中国第三方支付行业发展现状调查及市场前景趋势报告》共十一章,包含中国第三方支付产业投融资与机会分析,中国第三方支付产业发展趋势与前景分析,中国第三方支付产业市场格局分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国第三方支付行业发展浅析:第三方支付已是我国金融发展领域中不可或缺一部分,市场高度集中和分布不均[图]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)

![2021年中国第三方支付产业现状及发展趋势分析:牌照已成为各大企业“标配”[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![个人收款码市场调整在即,3月1日起个人收款码将不能用于经营,对银行、支付机构影响几何?[图]](http://img.chyxx.com/2022/02/23847GBE18_m.jpg?x-oss-process=style/w320)