(一)环境质量提升带动总投资增长

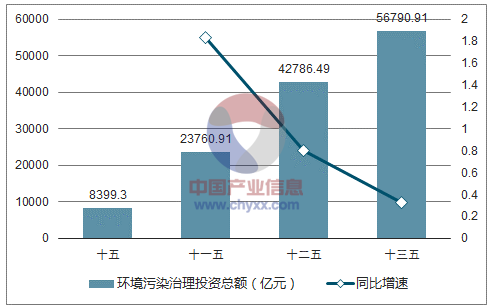

环境污染治理投资空间大:不论是从GDP占比还是地方财政支出占比角度,我国环保产业在国民民济中的占比仍处于较低水平。保守假设:“十三五”期间我国GDP年复合增速6%,至2020年全国环境污染治理投资额占比微升至 1.45%,则“十三五”期间全国环境污染治理投资总额约5.68万亿,较“十二五”增长33%。

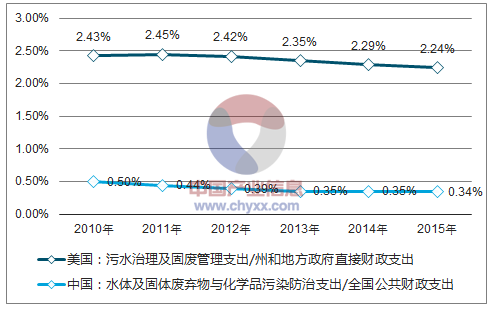

财政支出角度:中国水体及固废治理支出占比较低

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国环保产业竞争态势及发展前景预测报告》

“十三五”期间全国环境污染治理投资额逐渐攀升

数据来源:公开资料整理

保守估计“十三五”全国环境污染治理投资金额5.68万亿

数据来源:公开资料整理

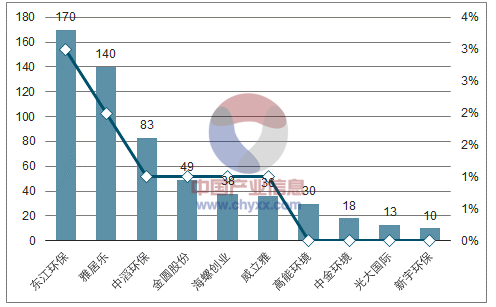

(二)行业集中度提升趋势下看好龙头

大气治理行业:龙头已现,把握估值判断业绩。目前燃煤申厂烟气治理发展较为成熟,非电行业烟气治理有望加速释放。从 2016 年脱硫脱硝合同签订情况看,清新环境、龙净环保龙头地位凸显,龙头企业市场份额约 20%左右,燃煤申厂烟气治理行业CR10达到80%以上。未来非电行业需求释放的动力来源于排放标准提升、执法力度增强。大气治理龙头拿单情况呈现出燃煤申厂订单增速放缓,燃煤锅炉、钢铁等领域订单大幅增加的特征。

危废处置行业竞争格局

数据来源:公开资料整理

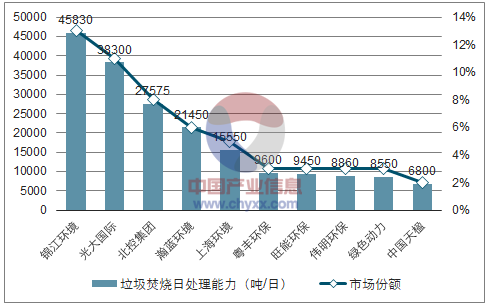

垃圾焚烧发电行业:重资产特征下,国企更具优势。截至2015年末全国城镇垃圾焚烧处理设施规模为23.52万吨/日,根据《“十三五”全国城镇生活垃圾无害化设施建设规划》,2020 年我国垃圾焚烧处理设施规模将达到59.14万吨/日,“十三五”期间年复合增速20.25%,由此估算2017 年末垃圾焚烧处理设施规模约34万吨/日,锦江环境、光大国际作为第一梯队企业,市场份额均超过 10%,整个行业CR10约 56%。垃圾焚烧项目初始投资额高,属于资金密集型行业,国有企业更具优势。市场份额较高的企业中,国有企业占比明显高于民营企业。在行业仍具备增长潜力的背景下,看好龙头企业市场份额进一步提高的前景。

垃圾焚烧发电行业竞争格局

数据来源:公开资料整理

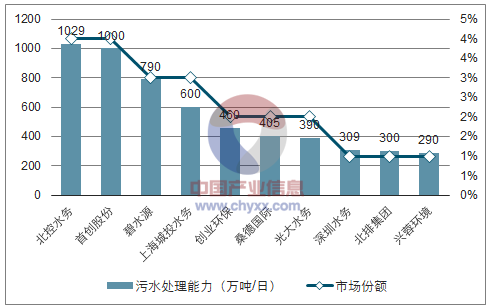

污水处理行业:城镇污水处理行业增速放缓,竞争格局相对稳定,增量在于提标改造以及农村污水处理市场。根据《“十三五”全国城镇污水处理及再生利用设施建设规划》,截止 2015 年末,全国城镇污水处理能力达到2.17亿立方米/日,“十三五”期间计划新增污水处理设施规模5,022万立方米/日,年复合增长率约4.25%,由此估算2017年末全国城镇污水处理能力约 2.36亿立方米/日,水务龙头北控水务污水处理规模的市场份额约4%,行业CR10约 24%。相较于垃圾焚烧发电,市政污水处理市场更加分散,国企同样具备优势。

市政污水处理行业竞争格局

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国环保行业市场全景评估及发展策略分析报告

《2026-2032年中国环保行业市场全景评估及发展策略分析报告》共十五章,包含环保产业重点招商目标企业分析,环保产业投融资及BOT模式分析,2026-2032年中国环保产业前景趋势分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国环保行业政策、产业链、投资规模、营业收入、竞争格局及发展趋势研判:产业规模不断扩大,行业进入存量优化的转型的时期[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)