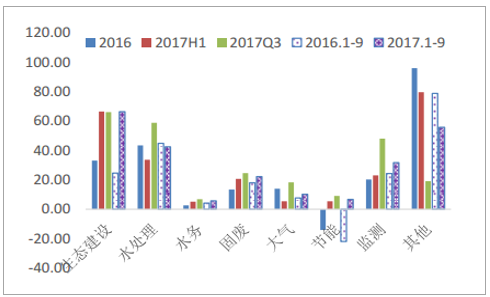

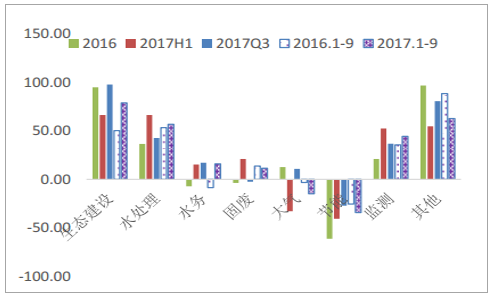

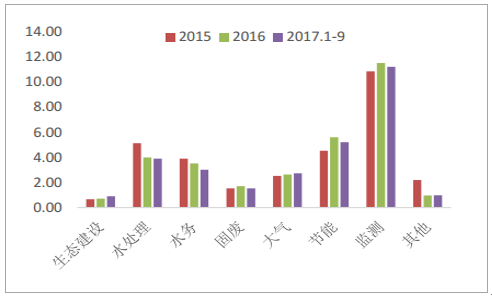

按照环保工程及服务Ⅱ(申万)及水务Ⅱ(申万)总和的口径, 2017 年前三季度实现营业总收入 1091 亿元,同比增长 32.8%,实现归母净利润 158 亿元,同比增长25.6%,营收增速比去年同期的增速下降 2.5 个百分点,利润增速比去年同期增加 6个百分点,整体板块的业绩较快增长,利润增幅虽然低于营收,但高于 16 年同期的利润增幅,盈利能力有所改善。从子行业来看,生态建设、水处理、固废、监测及其他类的子板块收入均保持较快的增速。生态建设行业, 17 年前三季度收入同比增长 66%,而 16 年同期相比 15 年同期增长仅为 25%,可以看到2017年前三季度业绩增长速度出现大幅提高,同时第三季度营收增速与2017年上半年基本保持一致,反映出生态建设行业正处于高景气度阶段。主要是 PPP 模式逐渐变成市场主流并带动基础设施建设投资规模增长, “水十条”之后水体治理进入快速增长期,城市内涝频发背景下海绵城市建设力度加大,特色小镇等市场火爆,生态行业公司普遍从传统的地产园林、市政园林迈入大 PPP 市场,订单量大涨,随着项目的逐步推进,收入确认得到大幅度增长。

水处理行业,工程占比较大的水处理公司 17 年前三季度营收同比增长 43%, 16年同期增速为 45%,增速平稳中略有下滑。第三季度单季度营收增速达到了 59%,超出上半年的增速 34%,及 16 年前三季度的营收增速,可能主要是受益于水体治理以及村镇污水治理带来的水处理市场的高景气度,营收增长速度较快,其中以碧水源、博世科等为代表。以运营为主的水务企业保持了比较稳健的发展态势, 17 年前三季度营收同比增速 6%,去年同期营收增速为 4%,整体还是保持了稳中略有增长的趋势,增长主要来源于随着经济增长带来的供水量及污水处理量的自然增长,以及一些相对活跃的企业如兴蓉环境等进行新项目拓展带来的营收规模增长。

固废处置行业, 业绩保持了稳步增长的发展态势, 17 年前三季度收入同比增长22%,而 16 年同期相比 15 年同期增长为 18%, 17 年增速略有提升。增长主要来自于生活垃圾焚烧、危废、环卫等领域,代表的公司有伟明环保、启迪桑德、高能环境等。

危废领域,目前市场处于跑马圈地、争相布局的阶段,随着项目的逐步推进以及相关政策的进一步加码,业绩有望得到明显增长。环卫市场近两年来放量明显,一些先行的公司如启迪桑德、龙马环卫等订单实现较快增长,成为各自重要的业绩增长点。

土壤修复领域, “土十条”落地主要带动了土壤检测相关领域的市场发展,对于土壤修复领域,高能环境、永清环保等龙头公司有部分订单,其他大部分相关公司仍处于前期布局阶段,市场上订单尚未得到大幅放量,但是展望未来,市场释放只是时间问题。

大气治理行业, 增速略有加快, 17 年前三季度收入同比增长 10%,而 16 年上半年相比15 年同期增长为 8%。 15 年以来电力领域“超低排放”时代来临, 16 年市场景气度高,相关公司如清新环境等业绩增长明显,而随着电厂脱硫脱硝市场逐渐饱和,新建的脱硫脱硝除尘项目逐渐下降,一些传统的烟气治理公司业绩遇到瓶颈。未来进一步的发展空间主要来自于中西部地区电力领域的超低排放,以及非电领域烟气治理市场的逐步打开。 6 月份多个非电行业的提标文件进行了征求意见,钢铁等非电行业的部分企业已经开始进行烟气治理提标改造,未来非电市场潜力比较大。

监测行业, 增速有所加快, 17 年前三季度收入同比增长 44%,而 16 年前三季度相比 15 年同期增长为 36%,维持较快增长并略有提速。主要由于持续高强度的环保督查下,大气治理市场与水环境治理市场的发展带来的同步发展。

环保节能各子板块营收增速比较

数据来源:公开资料整理

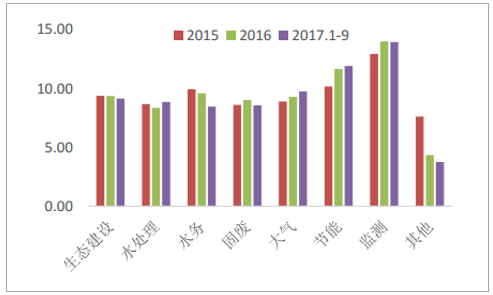

环保节能各子板块净利润增速比较

数据来源:公开资料整理

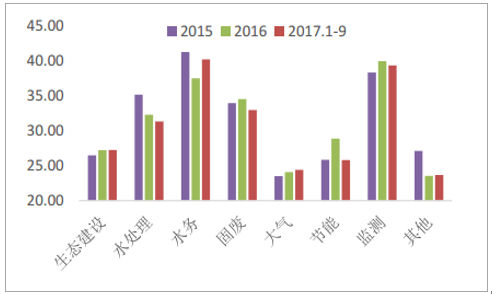

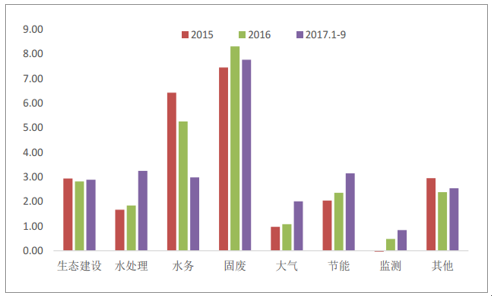

环保节能各子板块毛利率比较

数据来源:公开资料整理

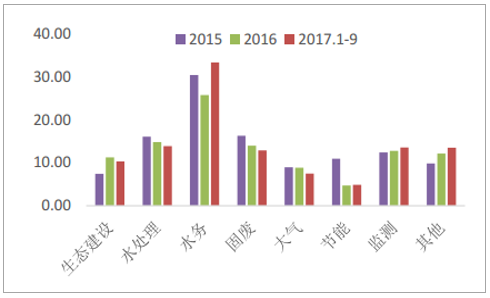

环保节能各子板块净利率比较

数据来源:公开资料整理

环保节能各子板块销售费用率比较

数据来源:公开资料整理

环保节能各子板块管理费用率比较

数据来源:公开资料整理

环保节能各子板块财务费用率比较

数据来源:公开资料整理

从盈利能力看,生态建设、水务、大气等领域 17 年前三季度毛利率均与之前同期保持相对平稳或略有增长态势,而水处理、固废、节能、监测及其他领域 17 年前三季度毛利率相比去年同期出现小幅下滑。其中水处理相较前期同比出现小幅下滑,可能原因是 PPP 推动下市场规模大幅增长,然而从央企到民企,从环保公司到建筑、园林类的临近行业纷纷跨界参与竞争,市场竞争激烈程度空前,同时原材料上涨部分影响了毛利率水平。节能领域主要是由于去产能及环保督察对下游行业的市场规模带来的影响。

净利率方面,水务板块遥遥领先于其他各个子板块,主要由于水务运营类企业,运营业务毛利率较高,经营也比较稳定,其他如固废、大气板块企业虽部分企业也有运营业务,但运营业务比重相对不够高,同时水务行业财务费用率大幅下降,主要由于绿城水务、重庆水务等汇兑损益大幅下降。整体上而言,生态建设、水处理、固废及大气治理板块净利率水平皆平稳略有下降。其中水处理、大气治理等板块财务费用率明显提高,前者可能是 PPP 项目前期资本投入比较大,资金占用较多,后者可能是部分工业企业如部分火电企业景气度不高,环保公司回款压力较大,财务费用提升。

相关报告:智研咨询发布的《2018-2024年中国环保节能玻璃产业深度调研及未来发展趋势报告》

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![研判2024!中国洗衣液行业产业链图谱、政策汇总、市场规模、重点企业及发展趋势分析:中国洗衣液市场规模持续扩大,生物科技赋能绿色洗衣[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2024年中国广播电视和网络视听行业总收入、节目制作和播出时长、节目综合人口覆盖率、用户数量及行业从业人员数量统计分析:中国广电产业创收能力稳步提升,新兴业务成为拉动产业发展的重要增长极[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![研判2024!中国新材料行业发展历程、市场规模及细分领域现状分析:下游市场对新材料需求激增,新材料技术水平引领高新技术未来[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2024年中国中央对地方转移支付及细分情况分析:中央对地方转移支付总额破10万亿 [图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2024年中国各级各类学校数量、在校生及专任教师数量分析:教育事业高质量发展持续推进,2023年在校生2.91亿人[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![趋势研判!2024年中国单克隆抗体行业产业链、市场规模、竞争格局及重点企业分析:单克隆抗体市场规模超1200亿元,行业发展前景巨大[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)