锂离子电池产业链中,市场规模大、产值高的是正极材料,因其性能决定了电池的能量密度、寿命、安全性、使用领域等,成为锂离子电池的核心关键材料,其占锂离子电池生产成本的 28%,而市场上常用的锂离子电池正极材料是钴酸锂、锰酸锂、磷酸铁锂及三元材料等。

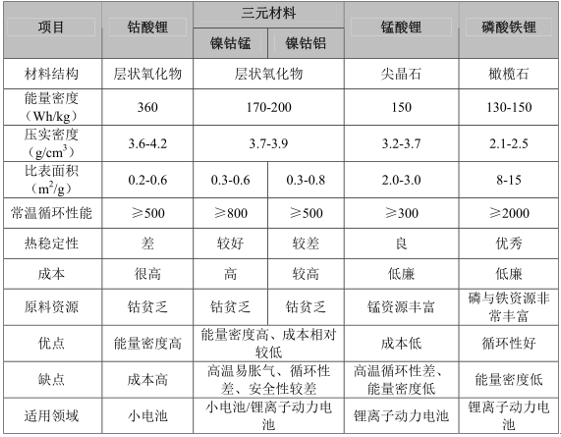

(1)各种正极材料性能比较

上述四种正极材料的性能各有优劣(如下),对四种市场常用的锂离子电池正极材料简要分析如下

数据来源:公开资料整理

①钴酸锂

钴酸锂自从锂离子电池商业化以来,一直作为正极材料的主流被应用,其主要技术发展发生在 2000 年前后的高密度化合成工艺,通过提高烧结温度和增加烧结次数,合成出十几微米以上的单晶一次晶粒,将钴酸锂电极的压实密度提高到 4.0g/m 3 以上。

在实际锂离子电池实际应用中,钴酸锂受限于制备成大容量锂离子电池时,其热稳定性较差,同时生产成本较高,因此,钴酸锂主要应用于智能手机和平板电脑等消费类电子产品领域。

③ 锰酸锂

锰酸锂作为锂离子电池正极材料的集中研发是在20世纪90年代初日本索尼公司推出商品化的锂离子电池后,但其在高温下较不稳定,且在充放电过程中易向尖晶石结构转变,导致容量衰减过快,高温循环差的缺点一直限制着该材料在实际锂离子电池中的使用。90 年代中后期,众多学者发现采用元素掺杂可有效地改善锰酸锂的高温循环,尤其铝(Al)的掺杂对锰酸锂高温电化学性能的改善最为有效,由此也推动了锰酸锂产业化的进程。

但目前锰酸锂的技术专利主要掌握在日本企业手中,如索尼、东芝、AESC、日立等,国内很少可以制备出可供锂离子动力电池使用的具有良好高温循环与储存性能的锰酸锂材料,因此,国内主要的新能源汽车很少使用该材料。

③磷酸铁锂

磷酸铁锂在 20 世纪 90 年代,由于被认为是电子绝缘体以及脱嵌锂过程中的两相反应导致锂离子扩散速度等原因而没有受到重视,但从 21 世纪初,部分学者利用碳包覆技术改善了它的电化学性能后,该材料成为锂离子电池正极材料研发的热点和重点。

磷酸铁锂具有结构稳定性和热稳定性高、常温循环性能优异等特点,并且存在铁(Fe)和磷(P)的资源丰富、对环境友好等优势,是最近几年国内普遍选择磷酸铁锂作为锂离子动力电池的发展方向。

④ 三元材料

三元材料的研究和应用可分为 3 个阶段:

第一个阶段在 20 世纪 90 年代,为了解决镍酸锂的热稳定性问题,部分学者将钴和锰通过体相掺杂的方式引入到其晶体结构中,出现了最早的镍钴锰酸锂三元化学组成,但镍、钴、锰难以在晶体结构中呈现原子水平的均一分布,导致电化学性能较差。

第二阶段是在 21 世纪,部分学者利用共沉淀法制备出一系列镍钴锰的氢氧化物前驱体,解决了上述问题,但由于二价锰离子在碱性溶液中的易氧化性引起的前驱体过滤洗涤困难以及前驱体化学成分的不确定性,导致产品的一致性较差。

第三阶段是近几年,通过采用新型前驱体制备工艺和三维自由烧结技术,克服了上述问题,制备出的材料具有更加完整的晶体结构、较高的压实密度和优异的电极加工性能,其电极压实密度可达 3.85g/cm3,接近钴酸锂的水平,由此,随着生产技术的进一步完善,有望取代钴酸锂。

(2)正极材料市场发展现状

①凭借过去的高速增长,中国成为全球正极材料的主要市场由下图可以看到,2014 年中国正极材料同比增长 20.24%,占全球市场的43.77%,虽然相对于 2013 年,所占比重有所下降,但仍为全球正极材料的第一大供应国。

数据来源:公开资料整理

2014 年中国正极材料供应量占比的下滑,主要是因为在消费类电池方面,全球主要的锂离子电池生产商三星SDI和LG化学一直通过采购中国企业的正极材料产品来降低成本,在经历的持续几年不断的压价之后,中国企业已经难以承受,在这种情况下,他们开始自己生产正极材料,以求进一步降低电池制造成本,由此导致中国正极材料供应量占比的下滑。

根据中国统计,2015 年中国正极材料产量为 10.65 万吨,占全球产量的 47.67%,中国正极材料占比大幅提升,2016 年中国正极材料产量为 16.16万吨,同比增长 51.74%,占比的大幅提升和产量的快速增长主要源于国内新能源汽车爆发式增长,带来磷酸铁锂、镍钴锰酸锂出货量的快速增加。

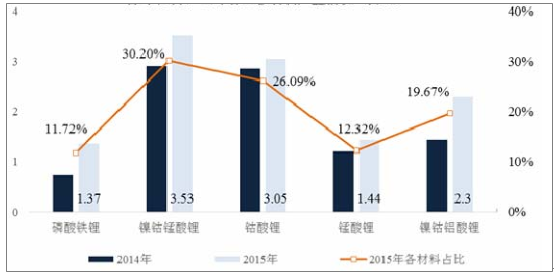

③ 国内外正极材料产品结构有所不同

在国外正极材料市场,由下图来看,国外主要正极材料企业以生产三元材料为主,2015 年镍钴锰酸锂、镍钴铝酸锂等三元材料合计产量为 5.83 万吨,占比49.87%,其次为钴酸锂,2015 年产量为 3.05 万吨,占比 26.09%,而磷酸铁锂产量虽然是各正极材料中增长较快的,同比增长 86.14%,但占比仍较小,为 11.72%。

除中国外,全球各正极材料产量情况(万吨)

数据来源:公开资料整理

在中国正极材料市场,由下图来看,国内主要正极材料企业以生产磷酸铁锂为主,2015 年产量为 3.58 万吨,占比 33.62%,且其产量增速也是最快的,为165.19%;其次为钴酸锂,2015 年产量为 3.32 万吨,占比 31.17%;三元材料中,以镍钴锰酸锂为主,国内在镍钴铝酸锂领域基本上处于空白的状态。

中国各正极材料产量情况(万吨)

数据来源:公开资料整理

A.钴酸锂

钴酸锂作为最早推出的锂离子电池使用正极材料,在 1995 年锂离子电池刚刚实现大批量生产时,占了全球正极材料市场 90%以上(数据来源:高工锂电),目前主要应用于智能手机和平板电脑等消费类电子产品用电池中。最近几年,由于大屏幕计算机、通信和消费类电子产品的更新换代,钴酸锂在工作电压的缺陷难以通过掺杂元素进行弥补,正逐步被能量密度更高的三元材料所替代。2014 年钴酸锂全球产量为 5.81 万吨,占正极材料总产量的 35.34%,2015年钴酸锂全球产量 6.38 万吨,占正极材料总产量的 28.51%,占比进一步下滑。

此外,2015 年中国钴酸锂产量为 3.32 万吨,占全球钴酸锂市场的 52.12%,是全球最重要的钴酸锂生产国,主要有湖南瑞翔新材料股份有限公司、湖南杉杉能源科技股份有限公司、天津巴莫科技股份有限公司、北京当升材料科技股份有限公司等企业。

B.锰酸锂

由于目前锰酸锂的技术专利主要掌握在日韩企业手中,并未得到大规模的推广运用,日韩企业的锂离子动力电池普遍采用锰酸锂为主并混入少量三元材料的技术路线,在此技术路线下,三元材料能够弥补锰酸锂能量密度偏低的不足,而锰酸锂则能够弥补三元材料在针刺和过充方面的缺陷。

2015 年锰酸锂全球产量为 2.14 万吨,占正极材料总产量的 9.58%,同比增长 3.38%,其中,由于中国企业较少采用锰酸锂的技术路线,2015 年中国锰酸锂产量为 0.70 万吨,同比下降 17.65%。

C.磷酸铁锂

磷酸铁锂主要应用于新能源汽车锂离子动力电池以及储能电池等领域,在消费类电池市场中较少应用。受中国新能源汽车市场井喷的影响,且中国锂离子动力电池生产企业大部分采用磷酸铁锂的技术路线,2015 年全球磷酸铁锂产量为4.95 万吨,同比增长 136.84%,其中,中国市场是其主要驱动力,2015 年中国磷酸铁锂产量为 3.58 万吨,占全球磷酸铁锂市场的 72.32%,同比增长 165.19%。

目前国内主要供应商包括比亚迪、国轩高科等自产自用的锂离子电池生产商及德方纳米、北大先行科技产业有限公司、升华科技、台湾立凯电能科技股份有限公司、贝特瑞等锂离子电池正极材料生产商。

D.镍钴锰酸锂

凭借高能量密度的优势,镍钴锰酸锂在新能源汽车锂离子动力电池中开始大规模应用,是国内三元材料的主要类型。

2015 年,全球镍钴锰酸锂的产量为 6.58 万吨,占正极材料总产量的 29.54%,同比增长 31.08%,保持较为快速的增长,其中,中国镍钴锰酸锂的产量为 3.05万吨,占全球镍钴锰酸锂市场的 46.35%,同比增长 45.24%,主要供应商包括湖南杉杉能源科技股份有限公司、宁波金和新材料股份有限公司、深圳市振华新材料股份有限公司等。

E.镍钴铝酸锂

镍钴铝酸锂离子电池的能量密度要高于镍钴锰酸锂离子电池,但其安全性较差,对电池的监控管理技术要求极高,目前,仅有国外的松下、三星 SDI 等少数动力电池企业在圆柱形电池中使用。

镍钴铝酸锂的第一大供应商是年产量约 7,000 吨的日本住友金属株式会社,其和松下互为主要的客户和供应商,韩国 ECOPRO 株式会社是第二大供应商,产量约 4000 吨,主要供应三星 SDI,而我国没有生产镍钴铝酸锂的企业,但上市公司金瑞新材料科技股份有限公司和深圳市格林美高新技术股份有限公司分别向日本住友金属和 ECOPRO 供应前驱体。2015 年,全球镍钴铝酸锂的产量为 2.3 万吨,占正极材料总产量的 10.30%,同比增长 58.62%。

③在国内正极材料市场,下游应用领域不同,产品结构亦有差别

A.纯电动商用车:以磷酸铁锂为主

根据第 1-5 批新能源汽车推广应用推荐车型目录,共有 1,630 款纯电动商用车入选,其中搭载磷酸铁锂电池的数量为 864 款车型,占53.01%的份额;2017 年发布的第 1-9 批新能源汽车推广应用推荐车型目录,共有 2,054 款纯电动商用车入选,其中搭载磷酸铁锂电池的数量为 1,297 款车型,占 63.15%的份额。整体而言,出于安全性与性价比的考虑,目前中国纯电动商用车以磷酸铁锂为主。

B.插电式混合动力商用车:以磷酸铁锂与锰酸锂为主

根据工信部 2016 年发布的第 1-5 批新能源汽车推广应用推荐车型目录,共有 347 款插电式混合动力商用车入选,其中搭载磷酸铁锂电池的车型占比约为33.14%,锰酸锂占比 41.50%,三元材料占比 8.36%,镍氢电池占比 2.02%,未披露电池型号占比 14.72%;2017 年发布的第 1-9 批新能源汽车推广应用推荐车型目录,共有 403 款插电式混合动力商用车入选,其中搭载磷酸铁锂电池的车型占比约为 33.00%,锰酸锂占比 63.28%,三元材料占比 2.23%,未披露电池型号占比 1.24%。

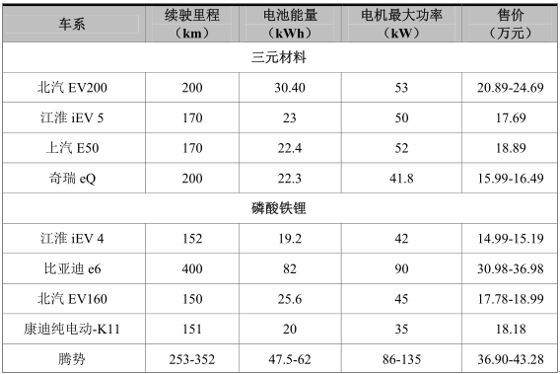

C.纯电动乘用车:以三元材料为主,但安全性仍需重点关注

在纯电动乘用车方面,其对电池能量密度要求较高,且未来政策补贴上也与续航里程有关,三元材料的使用量快速增长,根据工信部 2016 年发布的第 1-5批新能源汽车推广应用推荐车型目录,共有 166 款纯电动乘用车入选,其中三元材料占比 57.23%,磷酸铁锂占比 16.26%;2017 年发布的第 1-9 批新能源汽车推广应用推荐车型目录,共有287款纯电动乘用车入选,其中三元材料占比71.43%,磷酸铁锂占比 10.45%。

但由下表可以看到,目前搭载磷酸铁锂的新能源乘用车在续驶里程、电池能量等基本参数上与搭载三元材料的并无太大差距,部分车型甚至要优于三元材料的车型,主要原因在于三元材料的能量密度取决于镍含量的多少,镍含量越高则能量密度越高,但镍含量过高后,其结构的稳定性和安全性都会变差,要保持较好的安全性,不仅需要较高的生产工艺技术,还需要极高的电池监控管理体系,因此,在综合各方面考虑,目前国内难以实现高镍三元材料的大规模生产,未来较长的一段时间内,新能源乘用车市场将呈现磷酸铁锂、三元材料等多种技术路线共存。

数据来源:公开资料整理

D.插电式混合动力乘用车:以三元材料为主

根据统计,根据工信部 2016 年发布的第 1-5 批新能源汽车推广应用推荐车型目录,共有 45 款插电式混合动力乘用车入选,其中磷酸铁锂占比 26.67%,三元材料占比 55.56%;2017 年发布的第 1-9 批新能源汽车推广应用推荐车型目录,共有 31 款插电式混合动力乘用车入选,其中磷酸铁锂占比12.90%,三元材料占比 83.87%。

④ 未来,新能源汽车的进一步大规模普及还依赖于正极材料性能的提升

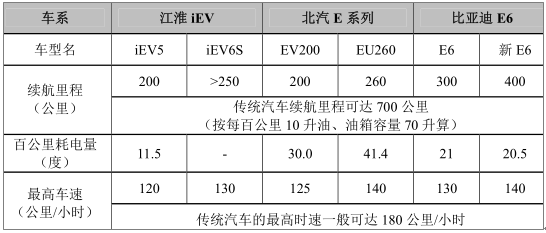

在近几年的发展过程中,新能源汽车关键技术指标有着明显进步,推进了新能源汽车的普及。从目前各大厂商纷纷推出新车型以及现有车型的升级换代来看,相比上一代车型,其续驶里程、百公里耗电量、最高车速等关键指标水平都有明显提升,整车实用性能提高,如下表中的江淮 iEV、北汽 E 系列和比亚迪E6。

数据来源:公开资料整理

但在未来补贴逐步退坡成为趋势的局面下,下游新能源汽车的进一步大规模普及,不仅依赖于锂离子电池价格的持续下滑,更依赖于锂离子动力电池能量密度的提高,以较大幅度提高新能源汽车的性价比。一般而言,电动汽车单次行驶里程要达到 500 公里以上,与传统燃油车相当,电池单体能量密度需达到300Wh/kg,而目前锂离子动力电池的能量密度为 100-250Wh/kg。

相关报告:智研咨询发布的《2018-2024年中国互联网+锂电池正极材料行业潜力与投资风险建议分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国三元正极材料行业市场研究分析及发展趋向研判报告

《2024-2030年中国三元正极材料行业市场研究分析及发展趋向研判报告》共九章,包含中国三元正极材料重点企业经营状况分析,中国三元正极材料行业投资分析,2024-2030年中国三元正极材料发展前景及趋势预测等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。